1967 年 7 月 12 日

上半年的表現

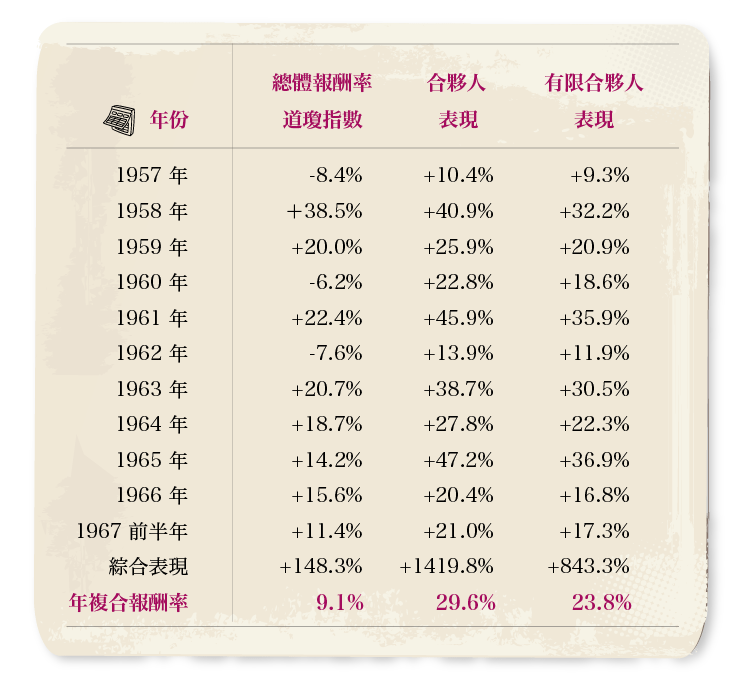

我們今年並沒有一個良好的開端,一月份是我們歷史上最糟糕的月份之一:我們的成長率為3.3%,同時期的道瓊指數為 8.5%。不過,我們上半年整體的成長率為 21%,超越道瓊指數 9.6%。就現況來說,今年的道瓊指數是輕易地被我們,及其他多位基金經理打敗了,然而,這種情況不會每年都發生。

上半年的業績表現純粹是由占我們淨資產比例63.3%的二級市場投資證券所貢獻,取得控制權的投資部分則沒有任何貢獻。而我們買下的Diversified Retailing Company(DRC)及Berkshire Hathaway Inc.會在年底重新評估,並將其結果按固有的標準反映到我們的業績上。

DRC 和 BH 在上半年都有一些重要的收購行動。我們擁有 DRC80%的股份。總體而言, DRC以及其下的子公司的表現都是令人滿意的。但是, BH 在其紡織領域卻陷窘境。目前我尚不認為 BH 的根本價值將蒙受損失,但是 BH 似乎也尚不能為我們提供一個滿意的資產回報率。所以,如果未來股市上漲的趨勢得以持續,我們在 BH 的投資必將拖累我們的整體業績表現。類似的情況也會在我們其它的 CONTROLL 類投資上出現。在投資生意本身沒有任何進步的情況下,這種拖累只會更為明顯。正如我的一位朋友所說的:“所謂經驗,是指當你在找尋其它東西時,無意中的發現。”

1967 年 10 月 9 日

致合夥人:

過去十一年中,我一直把長期超越道瓊指數10%作為我們的目標,我也說過,雖然完成這一目標是困難的,但也並非不可能。下列一些情況是我們的生意和市場本身在這些年來發生的變化:

1、市場與往昔相比,有了顯著的變化:明顯具價格優勢的投資標的在數量上大幅減少;

2、人們對投資業績的關注度的快速提高,導致市場出現過激的行為反應,而我本人的分析技巧則只能評估出一個有限的價值區間;

3、我們的資金基數已經達到 6500 萬美元,而我們的投資點子正在減少;

4、由於之前我們已經取得了良好的業績,對我個人而言,繼續努力取得優越業績的動力難免會減少。

下面讓我們再來仔細對上述各點進行分析。

對證券或公司的估值總免不了涉及定性和定量的多種考量。從一個極端的角度來說,定性的分析方法會說:“買下正確的公司,用不著考慮它目前的價格!”;而定量的方法則會說:“以正確的價格買入,用不著考慮公司的情況!”。而在實際分析的時候,兩方面的因素都要予以考慮。

有趣的是,雖然我認為自己是畢業於強調定量方法的學派,但我所做的真正令我感到很滿意的投資,卻多著重在定性因素的點子。從這些點子上,我有一種“高獲利洞察力”,這也是我大量獲利的來源。縱然如此,這種洞察力來之不易,我無法經常獲得。

但洞察力本身就不是一種定量的東西,無法信手拈來。所以如果真正要賺大錢,那麼投資者除了要能做出正確的定性分析之外,就我的觀點而言,更確定的獲利可能主要還是來自於明確的定量決策。

這種統計意義上的便宜貨已經消失數年。類似1930年代,大量便宜貨出現的時代不復存在,也許是因為社會對投資的認同度提高,減少了便宜貨的存在,也可能是因為關於證券的分析爆炸性成長。無論是哪種情況,都導致定量分析意義上的便宜貨幾乎消失。當然,也許時不時還會有少量的機會。這是我們大舉獲利的最好機會。雖然如此,類似的機會將會非常稀有。過去三年來,我們的良好表現在很大程度上都源於此類的單個投資點子。

另一個難處是,對於投資業績關注程度的提高。數年來,我不斷地說明衡量投資業績的適當標準。我持續告訴各位:如果我們的投資業績不能超越平均水平,那我們的錢就都應該投到別的地方去。近年來,這樣的想法漸漸獲得支持,但是,近兩年來的優良業績可能會讓各位產生誤解。

一直以來,我不斷傳達三年的時間是衡量投資業績的一個最低的時限。然而,大眾對於投資業績的衡量時限卻往往是按年度、季度、月度,甚至是更短的時間。而對於短時間取得優異投資業績的資金管理者的報酬也相當驚人,無論是跟由此新募集到的資金,還是跟實際的投資業績相比都是如此,於是,上述的情況便愈演愈烈。

接著發生的情況便是,更多的專業投資者認為自己有必要迎合當前的趨勢。如果成功便意味著巨大的報酬。這甚至可能成為未來市場衡量投資業績的一般標準。但是,這也是一種我確信自己並不擅長的行為。

正如我去年股東信第五頁所說:“除此之外,我們亦不會跟隨目前市場流行的投資風氣,即嘗試通過對市場波動而導致股票價格大於其價值來獲利。這種投資方法在近年來確實在短期創造了實實在在的報酬。我既不肯定,也不否定這種投資技巧的堅固性,但這種技巧並不能夠完全獲得我認識層面的認可(也許是我的偏見使然),也與我的個性完全背離。我不會將自己的錢通過這種方式進行投資,所以我也不會用你們的錢通過這種方式進行投資。

任何這類將大量資金投入短期操作的行為都會對市場的所有參與者製造麻煩。我不會嘗試去猜測市場的任何波動,也對明年市場會是 600、900 還是 1200 點沒有絲毫概念。即便在目前和未來的時期裡,市場中的投機行為會造成相應的嚴重後果,但經驗告訴我們,對市場的時機進行判斷是毫無意義的。但是,我認為目前的這種市場情況將會對我們未來一段時間的投資造成困難。

上述的話可能過於守舊(畢竟我已經 37 歲)。當遊戲規則改變的時候,只有老人才會說新的方式是錯的,而且肯定會導致問題等等。我在過去就曾因此遭到其它人的輕蔑。我亦看過,因為只根據以往情況而非現況的分析而造成的損失。至少有一點我是清楚的:我不會拋棄之前自己所能明白其內在邏輯的投資方法,即便這意味著放棄另一種看似能輕易獲利、我自己不能理解的方法。這種方法並未經過足夠的實踐考驗,並可能招致永久性的資金損失。

第三點便是我們資金基數的擴大。多年以來,我的投資點子一般都能覆蓋我們 110%至1000%的資金。所以我沒想過這種情況在將來會有變化。上述的兩種情況,再加上我們目前的資金量,使我認為目前的資金基數可能已經拖累我們的業績表現。同時,我亦認為這是我所列出的四點中對我們影響最小的一點。但是,持續擴大的資金量必然在一定程度上對我們的業績造成(哪怕是有限的)影響。

最後一點,也是最重要的一點:即對於個人動機的考慮。當我開始這項事業時,我為自己設定的目標是,長期的年均複合報酬率超越道瓊指數 10 個百分點。當時的我比現在年輕、窮,卻也可能比現在有更強的競爭力。即便沒有上述三種可能對投資業績產生影響的不利因素,我仍然認為,個人環境的改變很有可能會影響我從事這項事業的動力。

可能會發生在我身上的事情是,我會願意持續買入一間公司的股票,只是基於我個人對該公司人員、所處行業情況的喜好,哪怕在其它方面的投資可能可以取得更高的報酬率。我們雖然會在買入具有吸引人的價格的公司,然後再賣出的這個方面投入更多的資金,但是更令人愉悅的方式也許是,持續持有它們並嘗試(通過財務等手段)改善其狀況——哪怕對它們的運營只是一點點的改進。

因此,我可能會把自己限制在那些,就我而言容易理解,且我認為安全、有利可圖,又令人愉悅的東西裡面。雖然我自認這種方式並不會讓我們的投資變得更加保守,因為我認為從我開始投資以來,我們其實一直都是採取很保守的投資方式,所以我們面臨的長期風險並不會減少,而長期的增值潛力卻多少可能受到影響。

具體而言,我們長遠的目標是取得不超過 9%的年均報酬率,或者取得不低於道瓊指數 5%的報酬率。因此,如果未來 5 年道瓊指數年均成長率為 -2%,則我所期望獲得的年均成長率將為+3%;而如果道瓊指數的年均成長率為 12%,則我期望我們的年均成長率將為9%。這便是我對於目前情況及未來的收益的期望。此外,我希望通過限制投資的標的來限制我的工作量(至少我知道相反的情況必然是成立的)。

鑑於以上的情況,有的投資人可能會把資金從合夥企業中轉出,投到其它管道。我個人對此表示同情。上面所說的,確實是我個人的真實想法,也是我管理資金多年來的經驗之談,即 100%毫無保留地告知你們,我個人的真實感受和個人目標。這些話語顯然不是我一夜之間想出來的東西,而是經過長時間的深思熟慮所得,相信你們可以理解。長期以來,取得超越當初我個人目標的報酬後,我確實想撥出個時間來緩沖一下我的未來預期。總體而言,除非我認為未來出現的緩衝不至於會導致整體目標無法實現,否則我絕不會降低我的個人動力。

如有任何可以幫助您進一步解答這封信中內容的地方,請務必告知我。

1968 年 1 月 24 日

我們 1967 年的表現

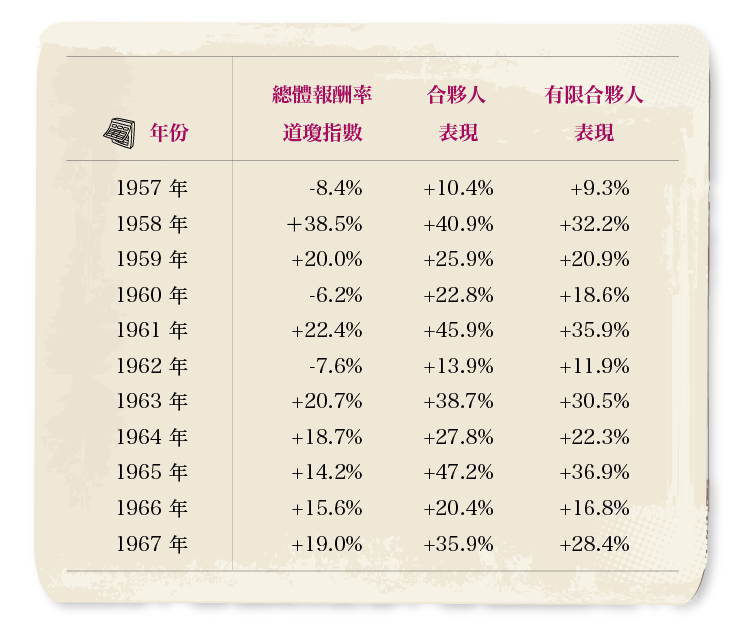

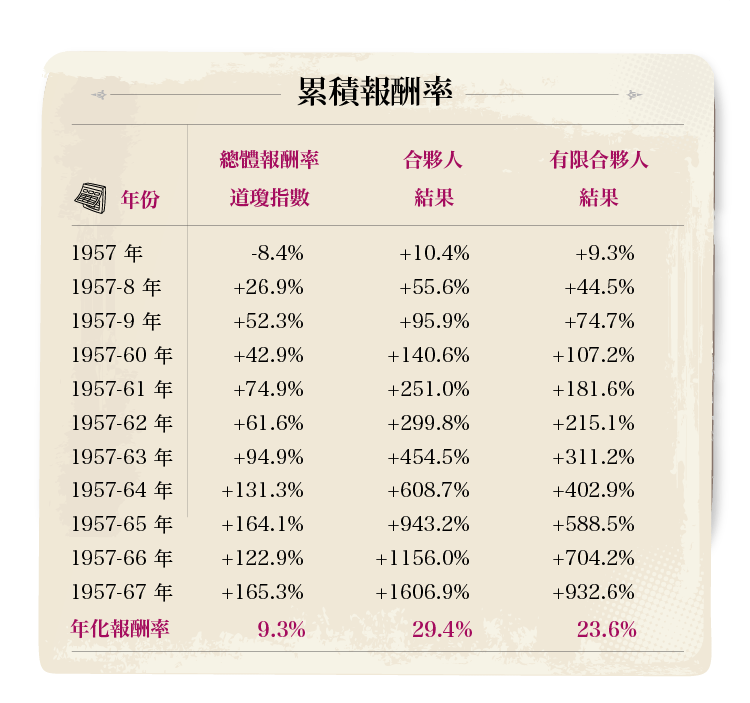

以絕大多數的標準而言,我們在 1967 年都有良好的表現。我們的整體報酬率為 35.9%以上,同期的道瓊指數為 19.0%。總體收益金額為$19,384,250。即便將目前正在加速的通貨膨脹情況納入考慮,這筆金額也足夠買入喝不完的百事可樂(PepsiCo, PEP-US)了。

今年同樣有大量的投資者跑贏市場指數,據我個人估計,可能 95%的投資公司都勝出。今年是投資收益與資金管理人的年齡成反比的一個年份(當然我不在其中,我算是投資界中上年紀的人了)。

其它雜項

我們年初的資產為$68,108,088。年底合夥人從中提取的金額為$1,600,000,這很可能是因為我在 10 月份的信中所展望的更低的報酬成長預期所致。對他們而言,這顯然是一種理性的行為,因為他們中的大多數都有能力和動力來超越我們擬定的未來業績目標,而我本人也因為不必再為了一個自己可能無法達到的目標勞心勞力而鬆了一口氣。

有些合夥人在收到我 10 月份的信之後問我,「你的真正意思到底是什麼?」這樣的問題對任何作者顯然都是某種打擊。不過,我也向他們保證,我真正意思就是我的字面意思。還有人問我,這是否意味我有意逐漸淡出合夥企業。對此我的回答是:“絕非如此。”只要各位還願意將資金交付於我,同時該生意還能令人愉悅地繼續下去,我就必將為了,從我還在穿廉價網球鞋時,就一直支持的合夥人們繼續工作下去。

如有任何可以幫助您進一步解答這封信中內容的地方,請務必告知我。今年的半年度的信會在大約 7 月 15 日左右出爐,敬請各位關注

《雪球》授權轉載

找藉口很簡單-改善投資績效卻很難.png)

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)

打破CEO神話-四項成功領導者的關鍵特質_-.png)

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)