科林·麥克萊恩 (Colin McLean) 是英國歷史上最成功的專業基金經理,他掌管的 SVM 價值管理公司自成立 20 年來,從 3000 萬英鎊上升至超過 7 億英鎊,年複合成長超過 17%。

需要催化劑的價值投資

麥克萊恩的投資基於這樣的理念:股票固有的內在價值與它在市場上的價格之間總是不和諧。同所有的價值投資者一樣,麥克萊恩相信,如果你認為某檔股票的交易價格低於它的固有價值而買入它,那麼它的價格最終會上升,和它固有的價值將持平。這個過程可能要幾個月,也可能要幾年,但是“價值”最終會消失。因此價值投資者第一個必備的技能就是發現價值被低估的股票。

但是,僅僅找到被低估的股票是不夠的。若想有超常的表現,就必須積極管理你的投資組合。尤其要找到催化劑來促使市場認可其固有價值。這個催化劑或許是政府的新政策,或許是公司管理層的更換,或許是行業新趨勢的出現,或許是技術革新以及消費者的行為和偏好等等。任何改變都可能使整個股市的動態發生變化。

催化劑的一個非常有趣的事實,就是某一行業第二大或者第三大賺錢的公司也能同樣賺錢。事實上,投資某一行業排名第三或第四的公司與投資該行業的領頭羊是同樣賺錢的。“我們喜歡投資本身具有特許經營權的企業,但是如果特許經營權並沒有帶來該有的效益,而我們知道如何去改善這種狀況的途經,我們也會去投資。”

麥克萊恩不喜歡高利潤率的公司,因為這樣的公司容易吸引更多的競爭對手。中等公司提高利潤率要比頂級公司保持利潤率容易得多。所以結論是,你大可不必購買行業中經營最好的公司。

價值投資即是成長投資

與巴菲特 (Warren Buffett) 的看法一致,麥克萊恩也認為將成長型投資與價值型投資區分開來是一個錯誤。最有投資價值的企業往往也是業務成長最快的企業。麥克萊恩最看重的是銷售額。

“銷售額有實際成長是我們很看重的,股價比較穩定而不是上漲過快。我們不希望看到營業額成長是由於價格的膨脹,而非真正的銷售額的成長。我們更希望看到利潤率從低於正常,慢慢漲到正常水平……利潤率最高的,我們懷疑接下來只有一種可能,那就是利潤率會下降。”

不要太過相信管理層

“我們只是想儘量搞清市場賦予公司的股價到底是否合理。但我們本身對這些公司的業務並不是內行,所以沒必要一直關注公司的業務。我從約翰·坦伯頓 (John Templeton) 那裡學到的一點就是,公司管理層要比你更懂得如何發展公司的業務。他們總會給你一些非常聰明的答案,而你卻還沒有準備好怎麼做評估。評估一家公司是否具有投資價值,你不必明白他們是如何管理這家公司的,或者是如何處理公司內部某些技術問題的。”

當公司管理層可能做出超越常規的舉動時,有時就會偶然發現投資良機。股市的判斷通常基於非常傳統的標準,所以任何不符合模式的人很快會被察覺出來。如果管理層把大量時間花在關注自己公司股價的波動上,而不是集中精力搞好公司業務,就應該非常擔心。如果公司的發展是通過反覆發行新股來實現的,這樣的公司並不會釋放潛在的投資價值。公司管理層應該更加關注企業的規模以及如何壯大企業的想法,而非為股東的收益考慮。

投資組合的考量因素

麥克萊恩只選擇滿足他標準的股票,所以他的投資組合看上去有些失衡,30%~40% 的股票來自同一板塊。“我們可能一下投資三個板塊,一般來說不會少於三個,但通常也不會比三個多。”

這是因為能力和風格的問題。為此麥克萊恩建議投資者,不必為了有超常的表現而去投資整個市場;如果你能夠堅持投資那些你很了解的行業,就更有可能獲得超常的業績表現。

麥克萊恩是通過密集調研來降低風險的,因為真正的風險來自公司本身,需要用客觀的分析來應對風險。風險因素當然不只包括波動性。無論如何,股市的風險會隨著時間的推移而減少。麥克萊恩更青睞“把所有的雞蛋放在一個籃子,然後盡力看護好”。麥克萊恩警告大家,無需花過多的時間關注市場的整體趨勢,機會無處不在。

麥克萊恩並不擔心經濟的整體趨勢,更不擔心市場的走勢。“除非你也想表現一般,否則沒有必要過多地關注市場的平均走勢。最好是關注那些和市場走勢不一樣的股票,關注這些公司股票的週期與走勢。入市或拋掉的時機也很重要……如果你試圖把握正確的時機入市或者逃跑,那麼你得花很多時間,浪費多筆交易費用。更為長久的做法是買入個股,但不要妄圖猜測市場時機是對還是不對。”

市場行為的考量因素

投資者必須對自己做的事感到愜意,麥克萊恩說,“你必須了解自己的舒適圈以及堅韌程度,這一點很重要。最差的境遇就是你對自己做的事從內心裡有一種不舒服的感覺。這意味著你可能匆忙做了個錯誤的決定,不合情理地為此感到恐慌。如果你對某件事很不舒服而想擺脫的話,那麼你也不可能在這方面佔據優勢。”

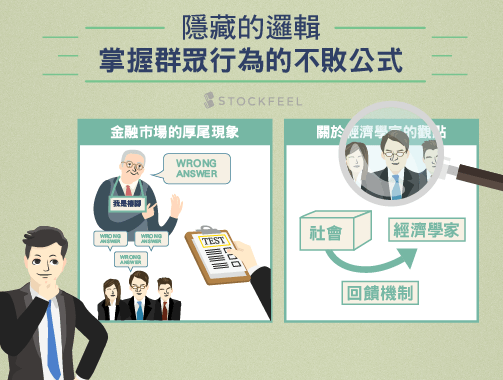

價值投資者遇事一定要保持淡定,特別是看到媒體頭條令人非常沮喪的消息的時候。“記住報導從本質上解讀的只是大眾情緒,如果你對報導的消息有所反應,你很可能會和當時所有其他人一樣給出相同的反應。如果報紙報導在你身上激起了和別人一樣的反應行為,那麼就說明你沒有應用到任何的專業知識。”如果你的反應與其他一般人一樣,那麼你只會取得一般的業績表現。

多數市場主體行為完全沒有理性,也並非以自身利益為主。推動他們的行為是一時興起的各種情感因素和社會因素。人類在進行與錢相關的決策時存在很多固有的偏見,這些偏見反過來又會促使股市的走勢不穩而且無法捉摸。

數據分析並不能解釋股市裡發生的一切。學著利用這些偏見來獲取利益是投資者必備的技能。你必須意識到自己也是有偏見的,這樣才能抵制已被證明的研究結果:投資者面對不能支持自己信念的證據,更趨向於堅持而非懷疑他們原有的觀點。

《雪球》授權轉載

【延伸閱讀】

找藉口很簡單-改善投資績效卻很難.png)

對優秀企業的判斷是否都是後見之明?_-.png)

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)