在深入他的財報之前,先了解一下電子支付/信用卡產業,才不會誤解Visa在其中所扮演的角色。

Nature of Operation

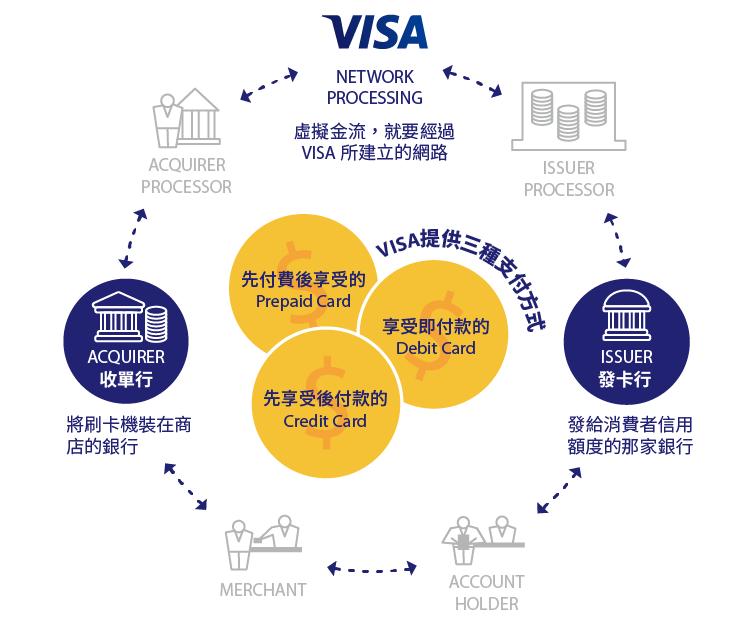

整個信用卡產業,必先了解,兩個重要的角色:

- Issuers:發卡行,就是發給消費者信用額度的那家銀行。

- Acquirer:收單行,就是將刷卡機,裝在商店的銀行。

一發一收,消費者的信用額度,從抽象變成實際的購買力,而其中的虛擬金流,就要經過Visa所建立的網路。Visa並不借錢給消費者,不承擔信用風險,是科技服務業而非金融業。而Visa提供三種型態的支付方式:

- 先付費後享受的Prepaid Card

- 享受即付款的Debit Card

- 先享受後付款的Credit Card

營收來源

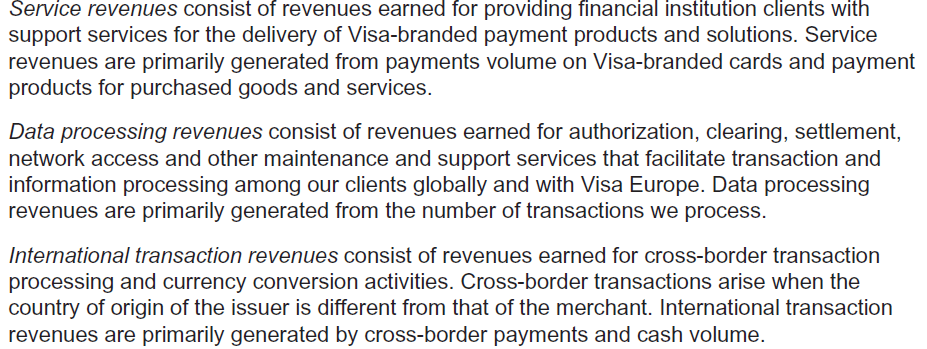

- Service revenues:當消費者用Visa卡消費時,Visa根據「金額」向銀行收取一定比例的服務費用。

- Data processing revenues:當金流產生後,收單行和發卡行之間的:授權、清算、交割,Visa會跟銀行以「筆」數,收取資訊處理費用。

- International transaction revenues:當消費者到發卡行所屬地之外的國家消費,根據交易金額會收取一定「比例」費用,台灣的銀行收取1.5%,其中1%是Visa收的。中間還賺買賣匯價差。

根據上述的營收來源,得到一個結論:當全世界的消費者,用卡的消費「金額」、「筆數」、Cross-border的海外交易越多,Visa營收越高。

對營收來源有基本的了解後,才能理解下面要談的數字,可能會為Visa帶來什麼影響。

- Client Incentives:銀行經銷Visa的產品,所付的激勵獎金。目的為獎勵銀行收發Visa的卡、創造消費者消費金額及筆數。這是維持營運,長期、必要的支出,生意越好或市場越競爭,這項支出也會跟著變多。

計算其Operating Revenues時,為前三項合計後,減去Client Incentives。

Visa是電子支付市場的龍頭

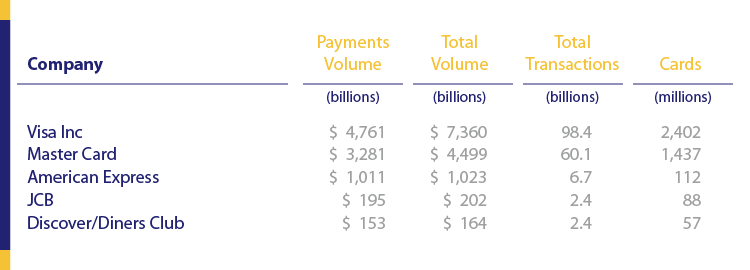

下列數據不含中國的UnionPay(銀聯卡)。

- Payment Volume:消費者用Visa品牌卡片付費的金額。4.7兆比所有競爭對手合計的4.6兆還多。

- Total Volume:除了上述Payment Volume加上用Visa的網路轉帳,例如:Debit Card轉帳、代償等。7.4兆比所有競爭對手合計的5.9兆還多。

- Total Transactions:交易筆數。984億筆比所有競爭對手合計的716億筆還多。

- Cards:卡數。24億張比所有競爭對手合計的17億張還多。

很棒的市場占有率,更棒的是,這是還沒加上最近所併入的Visa Europe。接下來,進入財務報表。

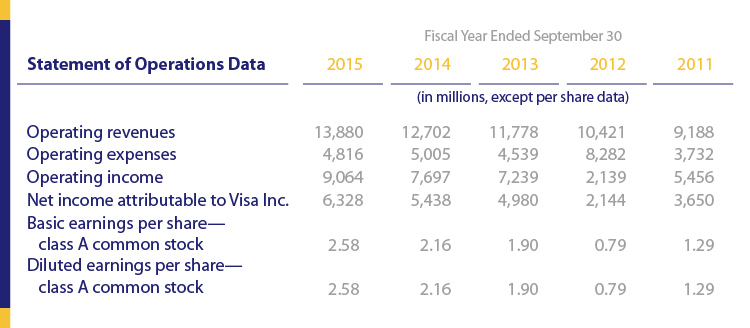

損益表

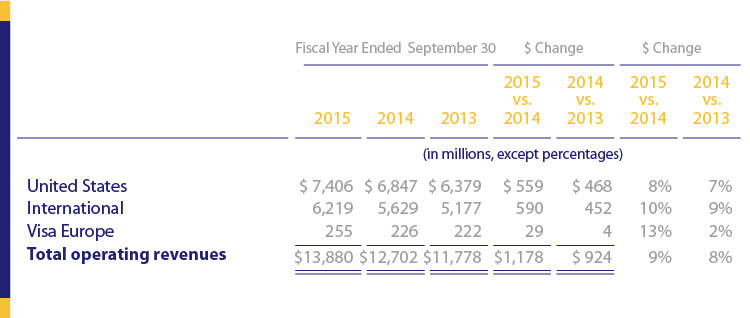

- Operating revenues:138.8億,成長9.27%,5年CAGR為8.6%。

- Operating income:63.3億,成長16.4%,5年CAGR為11.63%。

- Diluted earnings per share:2.58元,成長19%,5年CAGR為14.87%。

除了2012年,認列了一筆44億的法律費用,過去5年淨利不斷成長,去年的增速,比過去5年都還強。EPS成長(14.87%)比淨利快,淨利成長(11.63%)比營收(8.6%)快,代表這家公司並非燒費用來刺激營收成長。

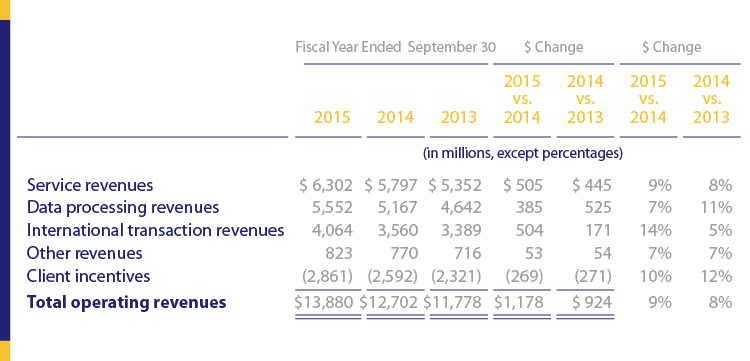

從不同Segment來看,今年貢獻營收成率最高的是International transaction revenues,14%成長。

這邊值得注意的,還有Client Incentive成長率,過去兩年分別為10%和12%,但整體的營收成長為9%和8%。可見Visa花了更多錢綁住合作夥伴。今年從MasterCard搶到USAA的Debit和Credit Card生意,並終結了American Express(AXP)與Costco(COST)16年的合作關係,都是花大錢搶來的,相信這項支出,未來還會更高一些。不過,我覺得這兩筆交易,很可能像MasterCard的CEO Ajay Banga所說的:Make no economic sense。

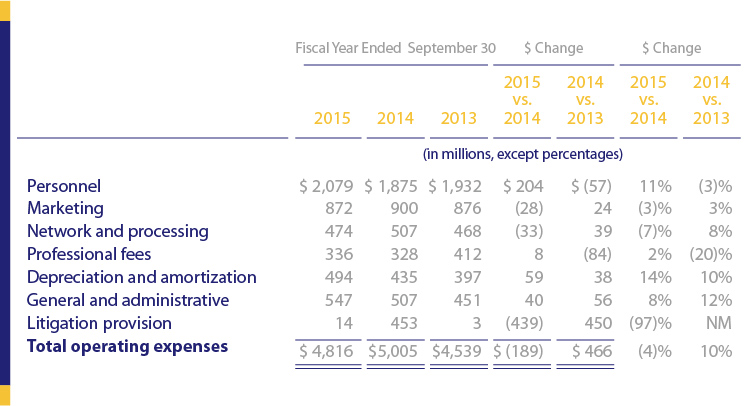

整體費用減少1.89億(-4%),主要來自於法律費用提存減少。但Personnel的部分卻增加2億(11%),主要是因為增加科技人員上的投資,及員工獎勵金。部分可能因為股價漲了不少,增加了share-based的獎勵金費用。

折舊攤銷費用增加14%,可能是公司怕錢賺太多,為了平穩獲利,多提了一些系統基礎設備折舊。可以接受。若以2015年的資本支出約4億多來看,一年4.9億的折舊費用,差不多就像是為維持公司競爭力的必要支出。

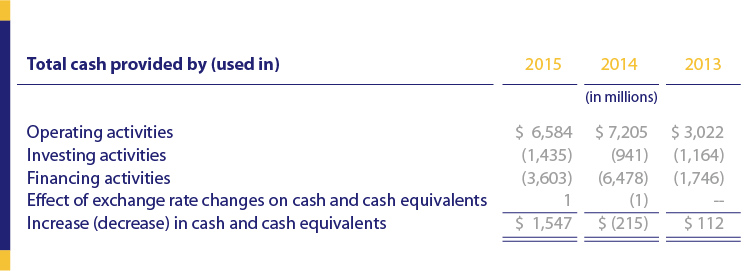

現金流量

我不常看現金流量表,因為我覺得並看不出公司的營運狀況,知道公司獲利和攤銷及資本支出,心中大概就有數了。

因為有一些因稅務、法律上對Cash flow產生重大影響的項目,若扣除這些,過去三年營業活動分別產生出69億、65億、59億的現金。

現金用到哪裡去?

![]()

![]()

股票回購和現金股利,花掉了41億。若用淨利63.3億來看,賺來的錢有65%都回饋給股東了。

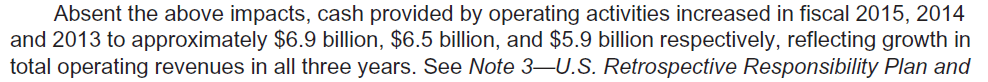

流通股數從30.8億股,7年內減少至24.57億股,減少20%,年減率約3.18%。這是相當不錯的數字。

Management Efficiency

ROE從8%提升至21.2%,Visa過去幾乎是零負債的狀況,所以是無槓桿下的股東權益報酬率。

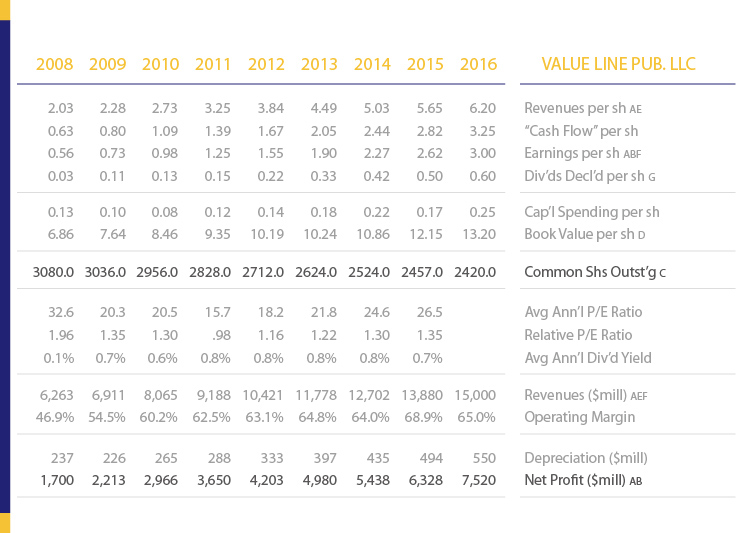

Valuation

Visa是家很好的公司,一般人都同意,只是他目前78元,30倍的本益比,令人望之怯步,以2015年2.58元的EPS為基準,分別以15%、12%、9%來估算他未來的狀況。在2025年時,用PEG=2來估算本益比。用15%為Discount rate折現,分別得到77.4、47.5、27.2元的現值。

至於什麼樣的EPS成長率預估財是合理?過去7年的年化成長率為24%,近5年為20.8%,今年為19%,在美元升值所造成的匯率損失,及低油價所造成的消費金額減少影響下,這樣的成績算不差。

上述都不包括Visa Europe

今年,Visa終於併購了他自己(Visa Europe),未來的Visa將會是一個完整的面貌。

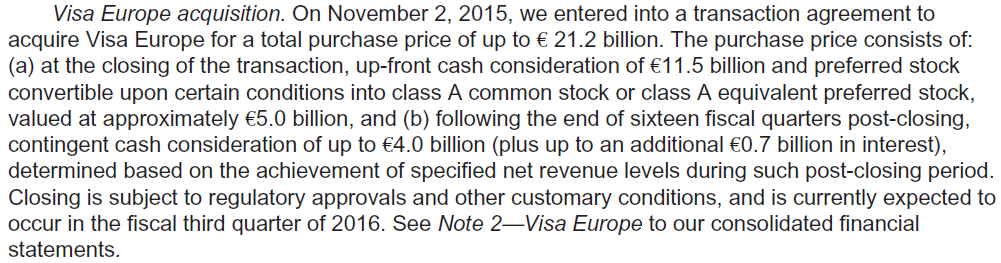

花了212億歐元買下Visa Europe,若以2014年淨利3.42億計算,本益比高達62倍。115億是現金,有50億是以可轉換債的形式支付,另外加上約41億的獎勵金,如果Visa Europe未來達到承諾的營收成長。這項合併,就帳面上帶來兩個稀釋的效果:

- Operating margin: Visa為65%,Visa Europe為27%。就一般併購而言,通常不會要一個差異如此大的公司,但這兩家公司彼此間有交易,且Visa Europe的老闆就是客戶(3,000家歐洲銀行),在公司合併後,一些合約要重談,且Visa所提供的可轉債和獎勵機制,有助於未來談判。所以我認這方面是有調整的空間,但目前無詳細數字可以預估。

- Share Outstanding: 可轉換債會帶來股權稀釋的效果,但Visa董事會增加了50億元的股票回購計畫。

為此次併購,Visa發了160億美金的債券,擴大了他的資產負債表,若以他一年產生近70億的現金,這負債並不是很重。

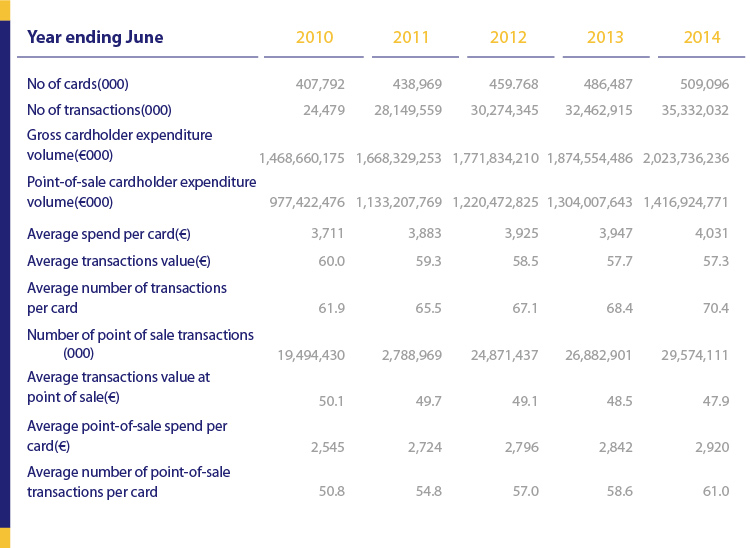

買回Visa Europe,公司增加5.1億張卡、353.3億交億筆數、1.4兆歐元的交易金額。新的Visa將擴大對競爭對手的領先幅度,規模將是第二名MasterCard的兩倍。即便有些稀釋效果,對2016年,公司的預估如下:

- Net Revenues: High single digit low double digit

- EPS: low-end of the mid teens

看起來還是相當樂觀。

合併Visa Europe使得對於股價估計變的困難,雖然有些分析師做了些預估,但我覺得通常對於Visa Europe的營收認列方式,及VE和Visa之間的交易金額,並沒有很清楚的交代。這兩項數字都是具重大性,所以在合併之前所做的推估,恐怕會有很大的誤差。

雖然貴,但合併是該做的事,現在不做,以後要付出的代價恐怕會更大。

電子支付市場

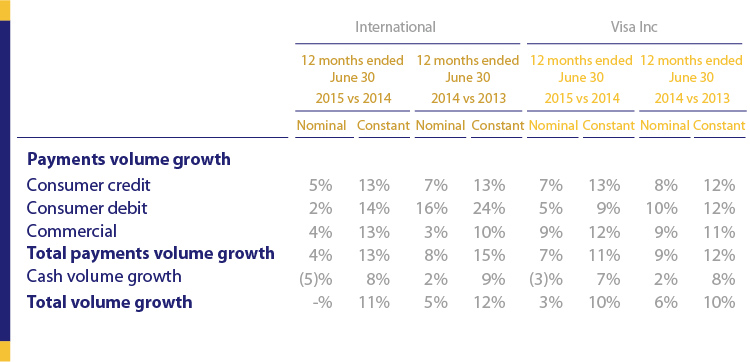

消費金額若以地理區域來劃分,排除匯率因素,international的成長比美國本土還好。

營收成長率,其他區域更是比美國本土來的好。合併後的Visa將更加international,進入成長更快的區域。

中國也是另一個令人期待的市場,目前當地的UnionPay(銀聯)有將近1千萬個商店接受銀聯卡,而Visa只有37萬,在中國同意開data processing給外國公司,相信還有很大的成空間。公司估計目前市場上,還有近17兆的交易,比較適合用電子交易而非現金,意味著比現在還大1.5倍的潛在市場,這是立即就可以轉換的成長機會。

就民間消費的四大項:Shopping、Dinning、Travelling、Gasoline等支出,新的行動或電子支付工具,可以加速將現金支付轉換為電子支付,Visa雖然跟這些如Apple Pay、PayPal、Square等公司競爭,但合作的地方卻更多,也等於在幫Visa擴大市場。

不過回到營收與獲利,三個營收來源中,Service的部分,雖然因交易金額上升而增加,但銀行要求的incentive也不少,不好賺。Data Processing的部分,但在亞洲如:日本、中國、台灣等國,當地的業者也在競爭,雖然中國開放,但真的要從這個項目拿到多少生意,並不清楚。真正賺錢的是international transaction的部分,隨著網路發達,交通便利,跨國交易越來越容易,這是蠻可期待的一塊成長空間。

精彩好文回顧:從營收來源的風險性 認識美國信用卡公司