上篇精彩內容:2015投資回顧(上)

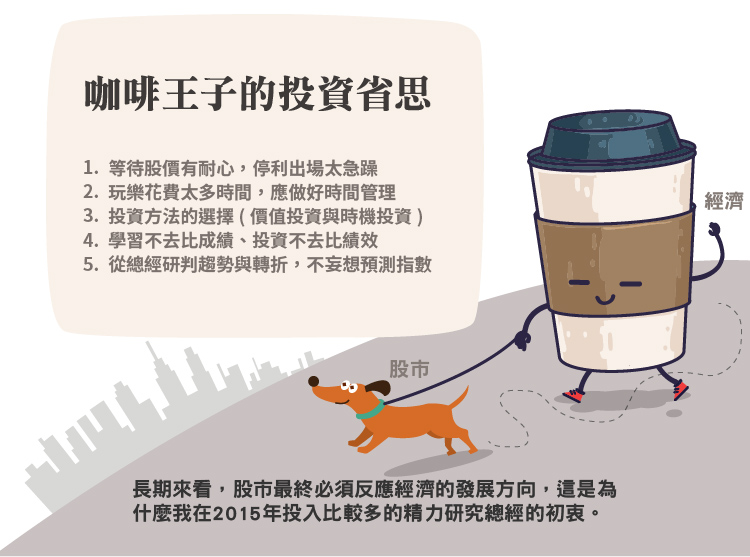

投資省思

上篇寫了那麼多拉哩拉雜的東西,真是不好意思,讓各位聽一位中年男子在嘮叨。接下來,就以中年男子的自我反省,當作是2015投資回顧的總結。

- 等待股價有耐心,停利出場太急躁…

前者是優點,後者是缺點

上半年,1707葡萄王(1707-TW)的買點很漂亮,買不到一個星期股價就狂飆。下半年,1565精華的買點也不錯,八月底隨著大盤的修正,外資瘋狂的砍殺,精華的股價驚見2字頭,去年8月初公布7月營收時,精華的月營收已經連續三個月年成長,且近3個月的平均營收已經超越近12個月的平均營收,這種跌很深的轉機績優股,魅力十足。同時,2字頭的精華,其本益比只有12倍,是近六年本益比區間的最下緣。

很可惜的是,這兩家台股中,獲利最穩健的生技股。這兩家公司,辛苦等待的時間都超過一年,但報酬率卻只三成多。(二檔在四個月的漲幅都超一倍!)

如何改掉賣太早的毛病呢?

最重要的是,在營收還沒有出現衰退時,不要太在意短期的波動,儘量的維持基本持股,不要將持股水位降的太低。以下這篇文章是在九月初分享的營收動能及新聞。同時,在10月號的MONEY雜誌受訪內容也有推薦精華。

延伸閱讀:1565精華_等了三年多,終於再現2字頭 2015/9/4

- 玩樂花費太多時間,應做好時間管理

今年花太多的時間在「看FB、寫部落格」,經常搞到晚上12點多才睡覺,加上早上必須很早起床,睡眠的時間嚴重不足。而今年承蒙長官「愛護」,再次指派我去當鎮暴部隊,中途接了一班活性極大的班級,偶而還需要幫任課老師處理上課秩序。凡是需事必躬親,隨時都緊迫盯人,這種生活長期下來,對身心靈的壓迫不可言喻。導致去年九月開學之後,部落格文章數量也就急速下降,敬祈見諒。

2016年,對時間管理方面,對自己有幾個期望。首先,要求自己每天11點前睡覺,充足的睡眠才有健康的身體。如果沒有健康的身體,賺再多的錢也享受不到。再者,多留一點時間給家人,多陪他們聊天、吃飯、旅行。近五年,大部分的時間都專注在投資的研究,曾經喜愛的小說被我荒廢了幾年,今年希望可以重拾小說,增加思考的多元性。

- 投資方法的選擇(價值投資與時機投資)

2015年4月底,外資狂買金融股(同時導致台幣急升),將加權指數再度推上萬點,但好景不長。5月到8月,僅短短的四個月,加權指數狂跌掉了28%。我幸運的在5月陸續出脫持股,雖然手續費及證券交易稅比往年還多,但卻也因此躲過了第三季的股災。

那到底出脫股票是對的?還是錯的?這牽涉到投資哲學或投資方法的選擇,或者說人們選擇承擔哪一種風險?

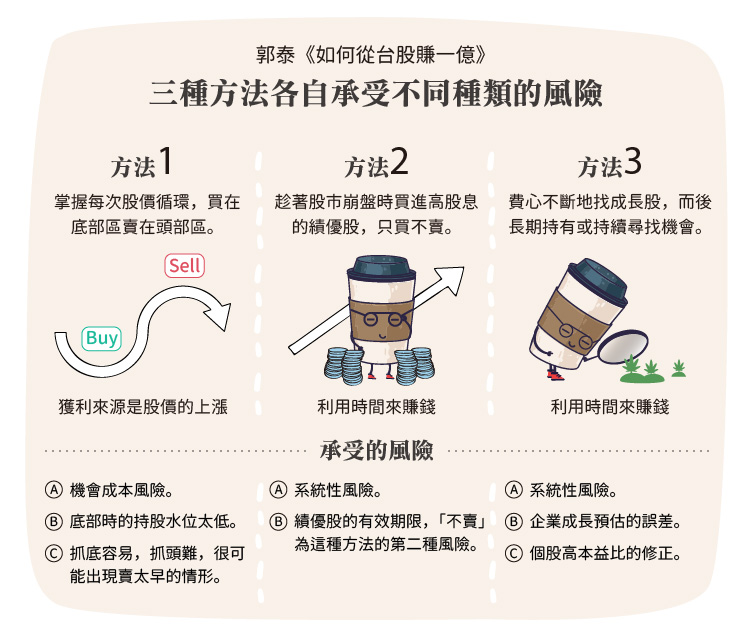

郭泰曾在《如何從台股賺一億》的書中提出三種方法:

第一種方法,掌握每次股價循環,買在底部區賣在頭部區。

第二種方法,趁著股市崩盤時買進高股息的績優股,只買不賣。

第三種方法,費心不斷地找成長股,而後長期持有或持續尋找機會。

這三種方法都各自承受不同種類的風險,以下就是著從風險的觀點來分析:

第一種方法

「底部買、頭部賣」獲利的主要來源是股價的上漲(資本利得),利用「空間」來賺錢,因此郭泰提出了「位置理論」。這種方法所承受的風險有三:第一、空手期間可能太長,承受機會成本風險。第二、底部時的持股水位可能偏低(買太少)。第三、摸底容易,抓頭難,可能出現賣太早的情形。 這種方法的優勢在於避開了系統風險,另外二種方法都很難避免系統風險。

第二種方法

「趁著股市崩盤時買進高股息的績優股,只買不賣。」這種方法是利用「時間」的複利效果,賺取穩定的股息及盈餘成長。這種方法承受的風險有二:第一、系統性的風險,股票在多頭期間通常是「輪流漲」,在空頭期間通常是「一起跌」,既是使不同類股、不同國家,分散投資(投資組合)可以降低非系統風險,但卻無法避開系統性風險。第二、績優股的有效期限,所有的公司經歷時間的洗禮都會產生質變,難有長期的績優股,尤其是成長型的電子股。「不賣」成為這種方法的第二種風險。

第三種方法

「費心不斷地找成長股,而後長期持有或持續尋找機會。」這種方法也是利用時間來賺錢,但與第二種方法的差別在於比較重視企業的成長,這種方法面對的風險有三:第一、系統風險,原因如上述說明。第二、企業成長預估的誤差。第三、個股高本益比的修正。

不論是哪一種方法,投資人必須選擇「適合」自己的賺錢方法,何謂「適合」呢?首先,必須瞭解自己的個性及優勢,沒有堅強的信念,投資很難成功的。再者,瞭解方法本身的侷限性及有效性。沒有任何投資方法是零缺點。

對於價值投資者,打算如何度過空頭?在評價公司價值時,是否高估而買進?公司的體質改變了,現金股利可能縮水,打算如何因應?

對於時機投資者,摸底摸的嗎?抓頭抓的準嗎?底部出現,買的夠多嗎?頭部出現,跑得夠快嗎?成長股是否領先市場找到呢?

網路上,偶而會看到不同投資信念的激辯,甚至於把神都給搬出來了。我想說的是,發揮理性去思辨,養成獨立思考能力,努力看見問題的本質。要作自己的主人,不要當神的奴隸。

未來,期待自己能多花一點時間研究產業趨勢,多花一點時間研究財報,看見企業價值,把買股票當買資產的概念來投資。耐心等待用於首次進場創造好的條件,之後就交給耐心持有去把關。這需要對投資風險有所懼,對股價起伏無所畏。

- 學習不去比成績、投資不去比績效

學習不去比成績,因為別人腦袋裝多少東西,跟自己一點關係都沒有。

投資不去比績效,因為別人的口袋有多少錢,跟自己一點關係都沒有。

重要的是,用什麼方法可以拿到好成績,用什麼方法拿到好績效。

- 從總經研判趨勢與轉折,不妄想預測指數

2007年,美國發生金融海嘯襲捲全球股市,美國採用貨幣寬鬆政策來拯救經濟。但QE 所釋放出的大量流動性,並未被引導進實體經濟之中,反而助長了金融資產的泡沫。

2014年10月30日,美國聯準會 (Fed) 宣布第三輪量化寬鬆 (QE3) 的購債計劃完全結束,這也意味著全球金融市場將迎來一場「再平衡」。2015年的第二季,全球股市的修正,既是再平衡的「首部曲」。

辜朝明表示,美、日國等國在實施 QE 時股市飆漲、貨幣貶值,都與全球實體經濟情況脫鉤。現在美國 QE 結束,就是在向市場宣告「調整的時候已到」,這是 Fed 要邁入貨幣政策常態化不可避免的現象,不過這一切還需要一個引線來助燃,而中國剛好就被抓來當了導火線。

2015年12月16日,美國聯準會 (Fed) 宣布將利率提高1碼來到0.25~0.5%的區間,並在經濟展望報告中明確表示,「升息不會只有一次」,預期2016年間,還會有三至四次的升息動作。美國升息,宣示著資金將進一步緊縮,代表便宜的美元,將緩步在市場上消失不見。

科斯托蘭尼在《一個投資者的告白》書中提到,行情上漲的秘密在於「資金與人心」,是這兩個變數交替作用,決定了市場的起落。「貨幣之於證券市場,就像氧氣之於呼吸,汽油之於引擎。」利率是支付貨幣的價格,利率提高,即支付貨幣的價格升高,將導致貸款的需求降低。

美國三輪的QE 規模如此龐大,但民間企業貸款和 M2 供給量卻沒有提升,資金全流向了金融資產。如今美國啟動升息,民間企業貸款會更佳的緊縮,很明顯的大部分資金並沒有進入到實體經濟之中。這是一場 QE 泡沫引發的「通貨緊縮」及「貨幣戰爭」,因此美國升息將為2016年掀起再平衡的「二部曲」。

有一個男子帶著狗在街上散步,像所有的狗一樣,這狗先跑到前面,在回到主人身邊,接著又跑到前面,看到自己跑的太遠,又再折回來,整個過程裡,狗就這樣反反覆覆,最後他倆同時抵達終點,男子悠閒地走了一公里,而狗跑來跑去,走了四公里。這男子就像是經濟,而狗則代表證券市場。

長期來看,經濟和證券市場的發展方向相同,證券市場無法脫離經濟,就猶如狗無法脫離主人一般。投資人必須仔細觀察分析本國的經濟形勢,以及觀察分析世界的經濟局勢,不可沈溺於股價波動的細微變化。必須瞭解全球的政治、經濟、社會的發展,以及企業的未來的發展。經濟的局勢是大調,股市最終必須反應經濟的發展方向,這是為什麼我在2015年,投入比較多的精力研究總經的初衷。

科斯托蘭尼認為致富的三種方法:

第一種「透過帶來財富的婚姻」

第二種「透過幸運的商業點子」

第三種「透過投機」

大多的投資者普遍缺乏獨立思考,喜歡跟隨盲從,資淺者也缺乏經驗累積,大多數的投資人皆是科斯托蘭尼眼中的「賭徒」。科斯托蘭尼認為善用思考的投機家是股市中致富的第三種方式。「思考」或許不會百分之百的正確,但透過一次一次的經驗累積,不論是成功經驗或是失敗的經驗。

祝福各位朋友們,2016年「健康平安、幸福滿滿、口袋滿滿」!

《談股論經》授權轉載

【延伸閱讀】