我們相信 iPhone 2018 年將熱賣 2 億 5000 萬,帶動台股高點上看 1 萬 1100 點

我們相信蘋果(Apple, AAPL-US) iPhone 在 2018 年將熱賣 2 億 5000 萬,因此我們預測在科技股的帶動下,台股 2018 年高點將挑戰 1 萬 1100 點 (約當 2018 年底之 1.7 x PB (股價淨值比) ) 。

我們預期蘋果的機海戰術將帶動 iPhone 在中高階手機市佔率出現超乎預期的成長,由此推動科技股再度領漲台股。我們預期蘋果在 2018 下半年將會推出 3 款新 iPhone ,分別是 6.5” 與 5.8” 的 OLED 機種,與 6.1” 的 TFT-LCD 機種,且全數配備 TrueDepth Camera ,其中 TFT-LCD 機種因價格上的優勢將有機會激發更多用戶的換機需求。

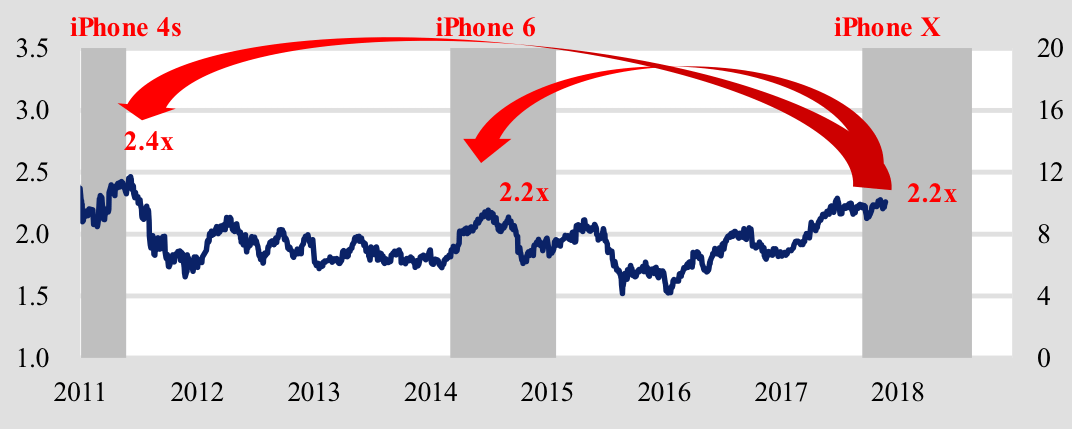

我們因此預估科技股 2017 ~ 2018 年將複製蘋果三年一次龐大換機潮經驗,並挑戰 2011 ~ 2012 年蘋果首次換機潮所締造的高峰,即評價將由目前之 2.2 x PB 提高至 2.4 x PB 。

最快 2018 年第 2 季,空頭修正風險將步步進逼

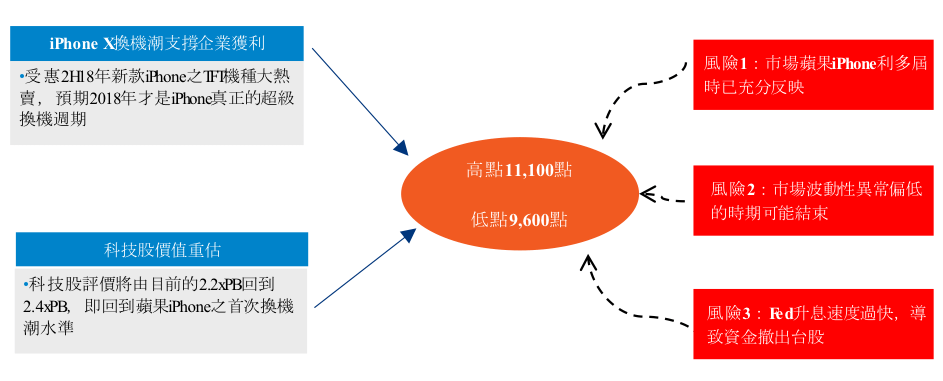

「蘋果機海戰術帶動 iPhone 在中高階手機市佔率的提升」、「科技股的價值估值」等兩大利多將支撐台股 2018 年上半年延續自 2016 年下半年以來的長多走勢,惟 2018 年恐怕也將是市場波動較大的一年,預期最快 2018 年第 2 季,空頭修正的壓力將會逐漸升高,低點可能下探 9600 點 (約當 2018 年底 1.5 x PB) 。觸發市場拋售的風險可能來自「蘋果 iPhone 利多屆時已充分反映」、「市場波動性異常偏低的時期可能結束」、「 Fed 升息速度過快導致資金撤出台股」。

科技股與非科技股將呈現較均衡的輪動

過去一年科技股表現遠優於非科技股,而展望 2018 年,我們認為兩者可能呈現較均衡的輪動。 2017 年迄今,科技股大漲 18% ,相對非科技股漲幅僅 7% ;且科技股佔整體成交值比重 72% ,遠高於長期平均之 67% 。儘管獲利動能與價值估值,將持續支撐科技股 2018 年表現,惟若 2018 下半年通膨增溫,並帶動聯準會快速升息,則原物料類股與金融股將有機會扮演撐盤要角。

投資建議

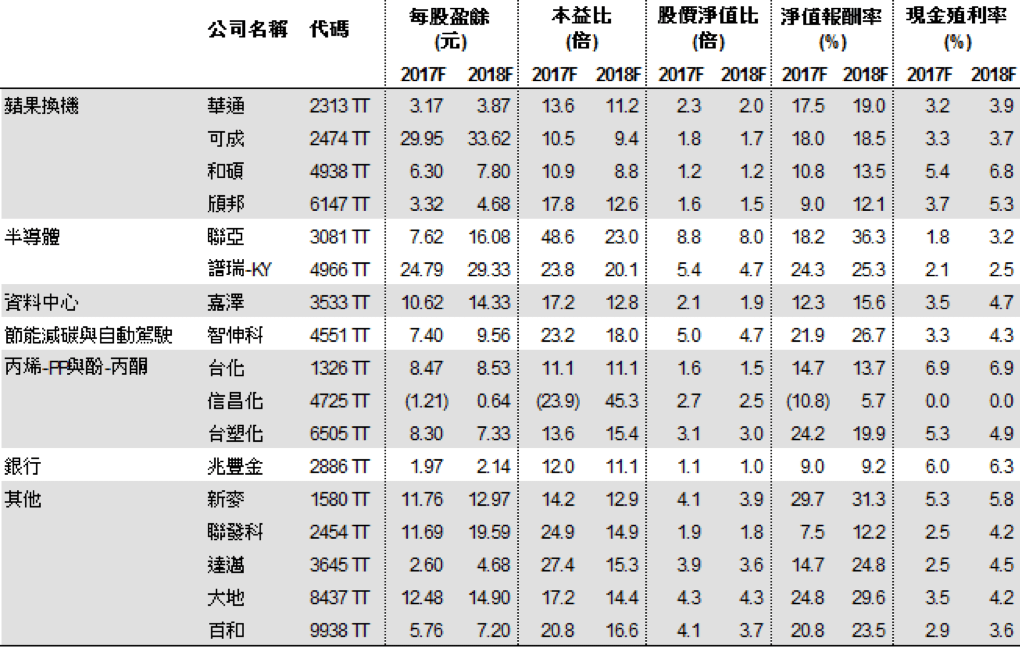

iPhone 超級週期與科技股價值估值仍是支撐台股 2018 年維持多頭的催化劑,惟空頭修正風險也將步步進逼。同時我們也特別看好 7 項產業趨勢與受惠個股:

1. TFT 新機種大熱賣將使 2018 年成為 iPhone 的真正超級換機週期:華通 (2313-TW) 、可成 (2474-TW) 、和碩 (4938-TW) 、頎邦 (6147-TW) 。

2. 當摩爾定律逐漸接近物理極限後,半導體產業將更致力於「超越摩爾定律」的新商機,諸如高速傳輸趨勢:聯亞 (3081-TW)、譜瑞 (4966-TW)。

3. AI、AR/VR與自動駕駛應用將帶動資料中心升級的需求:嘉澤 (3533-TW) 。

4. 節能減碳與自動駕駛/ADAS 將為汽車產業發展的兩大主軸:智伸科 (4551-TW) 。

5. 丙烯 — PP 與酚 — 丙酮之利差將反轉向上:台化 (1326-TW) 、信昌化 (4725-TW) 、台塑化 (6505-TW) 。

6. 聯準會升息將擴大銀行外幣放款利差:兆豐金 (2886-TW) 。

7. 其他:新麥 (1580-TW) 、聯發科 (2454-TW) 、達邁 (3645-TW) 、大地 (8437-TW) 、百和 (9938-TW) 。

圖 1 :「蘋果換機」與「價值估值」將支撐台股 2018 上半年延續長多走勢,惟空頭修正風險也將步步進逼。

資料來源:凱基整理

圖 2 :重點個股

資料來源:凱基整理

2018 年台股維持多頭榮景,惟波動性可能會超乎預期劇烈

「蘋果機海戰術提升市佔」與「科技股價值估值」等兩大利多,將支撐台股 2018 年上半年延續自 2016 年下半年以來的長多走勢,高點有機會上看 1 萬 1100 點 (約當 2018 年底之 1.7 x PB) 。

惟 2018 年恐怕也將是市場波動較大的一年,預期最快 2018 年第 2 季,最慢 2018 年下半年,空頭修正的壓力將會逐漸升高,低點有可能下探 9600 點以下 (約當 2018 年底 1.5 x PB) ,修正的風險主要來自「蘋果 iPhone 利多屆時已充分反映」、「市場波動性異常偏低的時期可能結束」、「 Fed 升息速度過快導致資金撤出台股」。

2017 年台股自年初漲至年終,始終未出現明顯的修正,應為歷史上罕見,推估原因為: 1. 企業獲利持續優於預期; 2. 美國科技股強漲帶動估值擴張; 3. 市場擔憂的國際政治面風險均未發生; 4. 金融環境極度寬鬆等。

展望未來,我們預期 2018 年台股波動風險可能加大,主因在相對偏高的股市估值與不再寬鬆的金融環境下,市場對風險偏好將會有所下降,進而容易導致較大的波動。同時,我們認為觸發市場拋售的風險可能來自「蘋果 iPhone 利多屆時已充分反映」、「市場波動性異常偏低的時期可能結束」、「 Fed 升息速度過快導致資金撤出台股」。

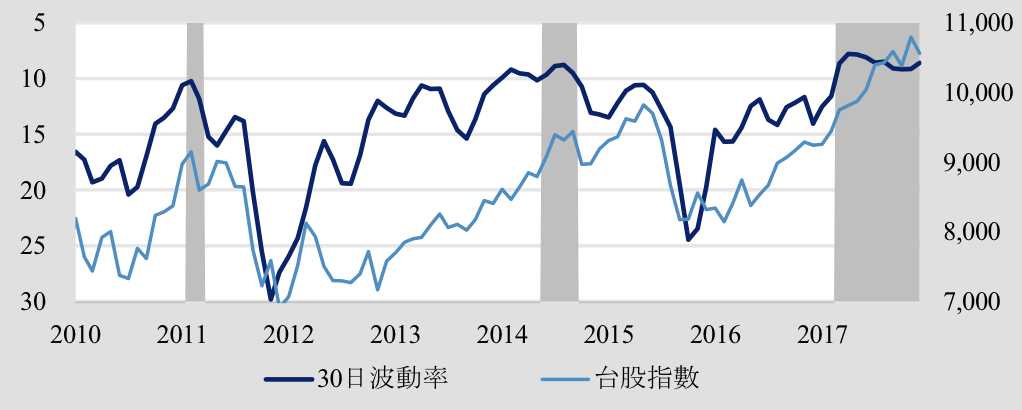

台股近一年的波動率異常偏低,隱含市場已相當習慣多頭的環境,未來若出現超乎預期的利空將容易引起相當劇烈的震盪。我們統計歷年「台股 30 日波動率」與台股的關聯性,若波動率低於 10% 以下的異常值 (如圖 3) ,台股往往容易出現較大的震盪,如 2011 年 1 月與 2014 年 5 ~ 7 月。台股目前的波動率已連續 11 個月處於 10% 以下之異常範圍,隱含市場已不具風險意識。任何黑天鵝事件恐觸發市場出現非理性的拋售。

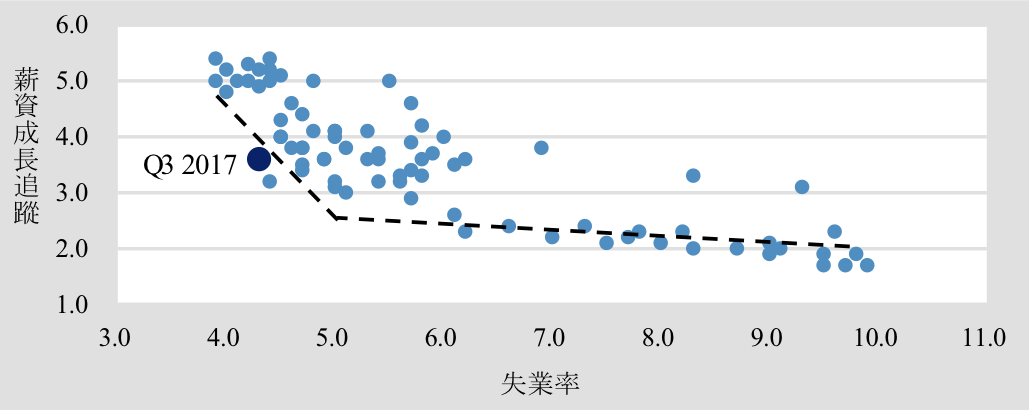

市場普遍預期美國聯準會 2018 年將升息 2 ~ 3 碼,惟若通膨意外升溫,恐加速升息的速度,由此導致國際資金撤出台股的壓力。儘管市場議論菲利浦曲線是否失靈,但我們以薪資成長率取代通膨來觀察,當失業率逼近 4% 之後,工資通常會加速上漲 (如圖 4) ,並進一步帶動消費與通膨。而通膨升溫將導致升息加速,進而引發國際資金撤離新興市場的壓力。

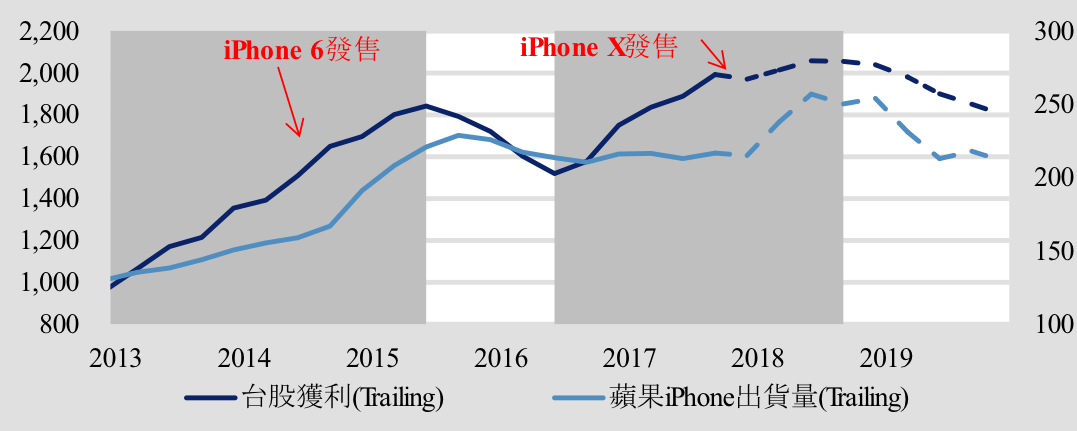

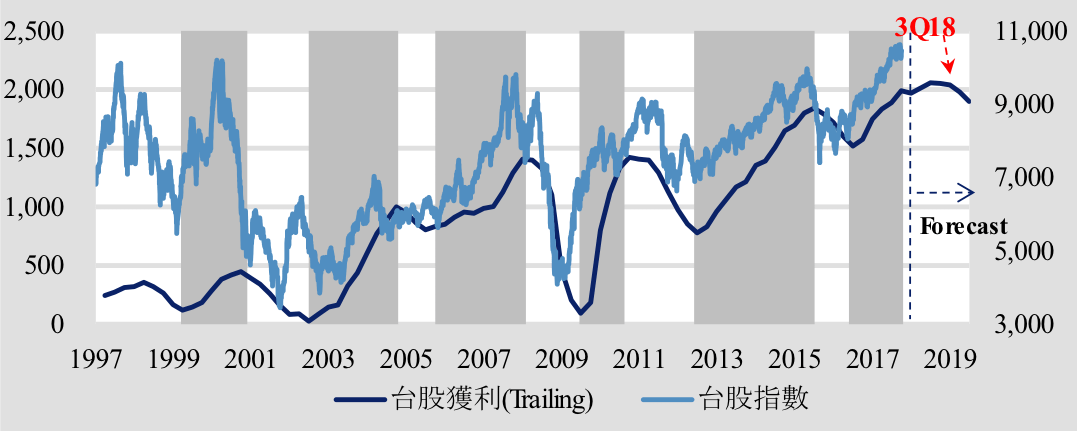

受惠 2018 下半年新款 iPhone 之 TFT 機種大熱賣,加上生產瓶頸解除,我們預期 2018 年才是 iPhone 真正的超級換機週期。我們預期 TFT 機種將佔 2018 下半年新款 iPhone 出貨佔比之 45% ,優於市場預期之 30% ,因此預估 2018 年全年 iPhone 出貨量可達 2 億 4500 萬~2 億 5500 萬,年增 15~20% ,且優於市場共識之 2 億 4000 萬。蘋果連續兩年的換機效應,將推升台股本波企業獲利上升周期至少延續至 2018 第 2 季到第 3 季。企業獲利維持上升週期通常伴隨股市維持多頭走勢。

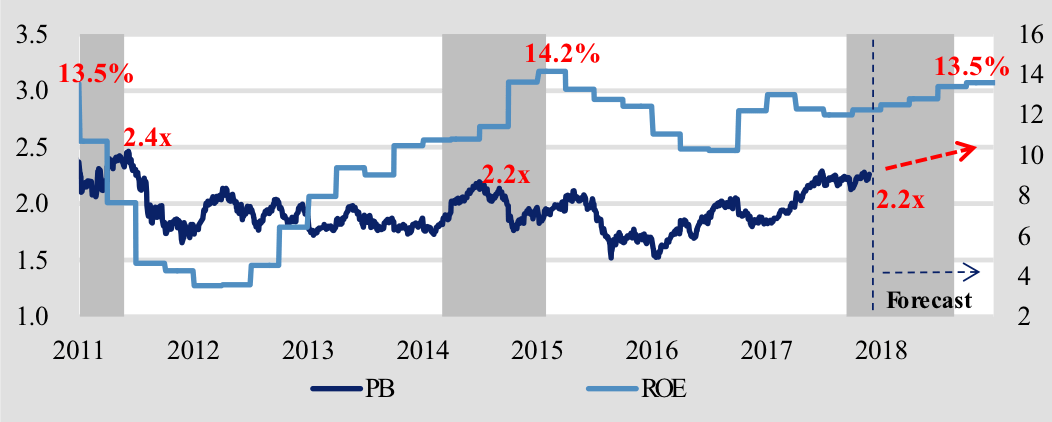

我們認為科技股評價將有機會由目前之 2.2 x PB 提高至 2.4 x PB ,主因 2017~2018 年將複製蘋果三年一次龐大換機潮經驗,並挑戰 2011~2012 年蘋果首次換機潮所締造的高峰。同時半導體與蘋果零組件供應鏈,在獲利動能加速下將帶動整體科技股之股東權益報酬率回到 2011~2012 年水準。獲利能力將足以支撐科技股評價持續進行價值估值。

圖 3 :台股波動率低於 10% 以下的異常值,往往容易出現較大的震盪 (左 Y 軸:台股 30 日波動率 (點) ;右 Y 軸:台股指數 (點))

附註一:波動率表示相對價格變動的年化標準差,以最近 30 個交易日的收盤價為樣本所計算得出。

附註二:陰影區域代表台股波動率低於 10% 以下。資料來源: Bloomberg ;凱基整理。

圖 4 :在失業率逼近 4% 之後,工資傾向加速上漲 (X 軸:失業率 (百分比) ; Y 軸:工資成長率 (百分比))

資料來源: Bloomberg ;凱基

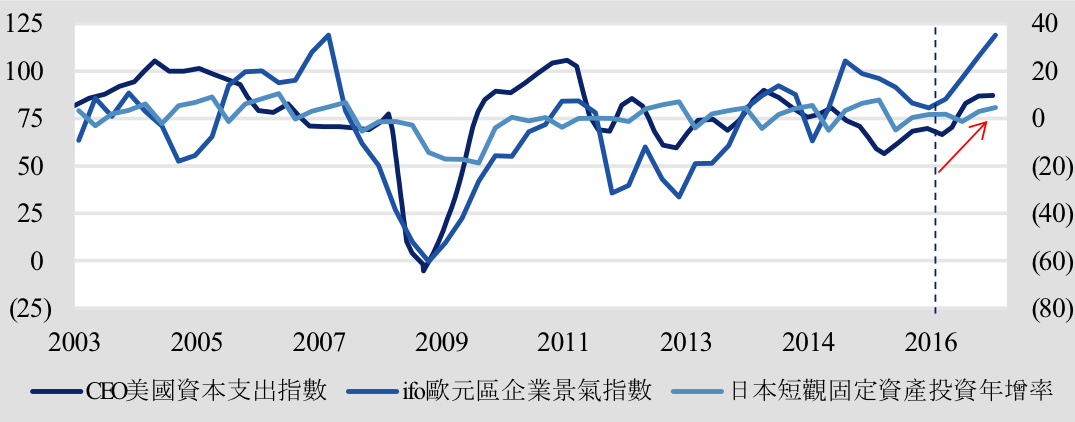

企業資本支出展望偏向正面,意味至少未來半年景氣的推升動能仍可持續

企業資本支出為景氣的領先指標,透過對全球主要先進國家的企業資本支出意願調查得知,目前整體展望仍偏向正面 (如圖 5) ,這意味至少未來半年景氣的推升動能仍可持續。

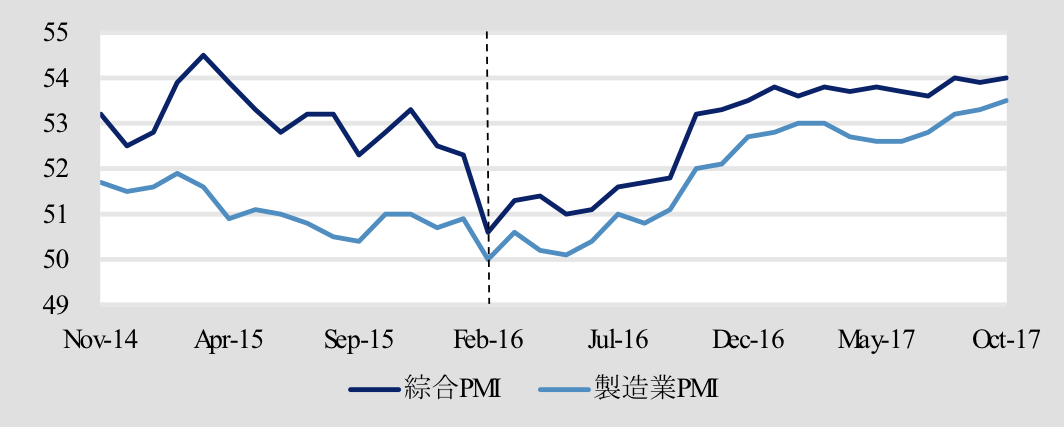

除此,若以 PMI 指標來觀察 (如圖 6) ,全球景氣仍維持穩健擴張,並沒有顯示景氣即將反轉,隱含未來半年景氣應仍可維持不錯的表現。我們相信在全球景氣維持擴張的基本面支撐下,迄今尚未見到長空即將來臨的訊號。

圖 5 :全球先進國家的企業資本支出展望仍屬正面 (左 Y 軸: CEO 美國資本支出指數 (點) ;右 Y 軸: ifo 歐元區企業景氣指數、日本短觀固定資產投資年增率 (百分比))

資料來源:Bloomberg;凱基整理

圖 6 :全球景氣仍處穩健擴張階段 (Y 軸:全球綜合 PMI 、製造業 PMI (點))

資料來源:Bloomberg;凱基整理

iPhone 超級換機潮將至少支撐台股企業獲利上升周期延續至 2018 年第二季到第三季

依據蘋果 iPhone 三年一次換機潮的經驗,我們預期 iPhone X 發售後的兩個季內出貨動能將會非常強勁,加上 2018 下半年新款 TFT-LCD 機種 iPhone 的價格上的優勢,將有機會激發更多用戶換機需求,因此我們樂觀看待蘋果將創造連續兩代的龐大換機潮,由此推升台股企業獲利上升週期將至少延續至 2018 年第二季到第三季才有可能觸頂。企業獲利維持上升周期通常伴隨股市維持多頭表現。

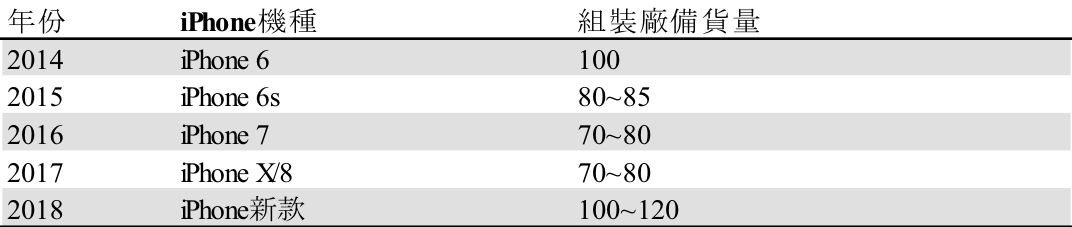

展望 2018 年,我們預估 iPhone 出貨可達 2 億 4500 萬~2 億 5500 萬,年增達 15~20% ,且優於市場共識之 2 億 4000 萬。我們相較市場共識偏向樂觀,除了我們特別看好 2018 下半年新款 iPhone 之 TFT 機種將會超乎市場預期的熱賣之外,我們也研判,蘋果與其供應鏈將因更豐富的生產經驗,而不致再度發生 2017 年 iPhone X 初期生產延宕的窘境,因此我們樂觀看待 2018 年才是 iPhone 真正的超級換機週期。

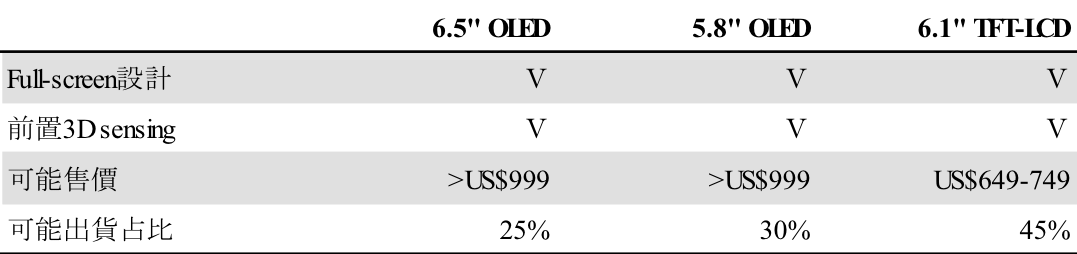

我們預期蘋果在 2018 下半年會推出 3 款新 iPhone ,分別是 6.5” 與 5.8” 的 OLED 機種,與 6.1” 的 TFT-LCD 機種。我們相信這 3 款新 iPhone 機種均與 iPhone X 相同,配備 Full-screen 設計與 TrueDepth Camera (前置 3D sensing) 。惟 6.1” 的 TFT-LCD 機種因售價可能訂於 649~749 美元,相較 OLED 機種的 999 美元以上,價格上的優勢將有機會激發更多用戶的換機需求,並滿足前一次 iPhone 6/iPhone 6S 所累積的超過 3 億支 iPhone 用戶的換機需求。

我們預期 TFT 機種將佔 2018 下半年新款 iPhone 出貨佔比之 45% ,優於市場預期之 30% 。

圖 7 : iPhone 換機潮將支撐企業獲利上升週期至少延續至 2018 第 2 季到第 3 季 (左 Y 軸:台股獲利 (Trailing) (10 億元) ;右 Y 軸:蘋果 iPhone 出貨量 (trailing) (百萬台))

附註:陰影區域代表企業獲利處於上升週期。資料來源: APPLE ; TEJ ;凱基整理。

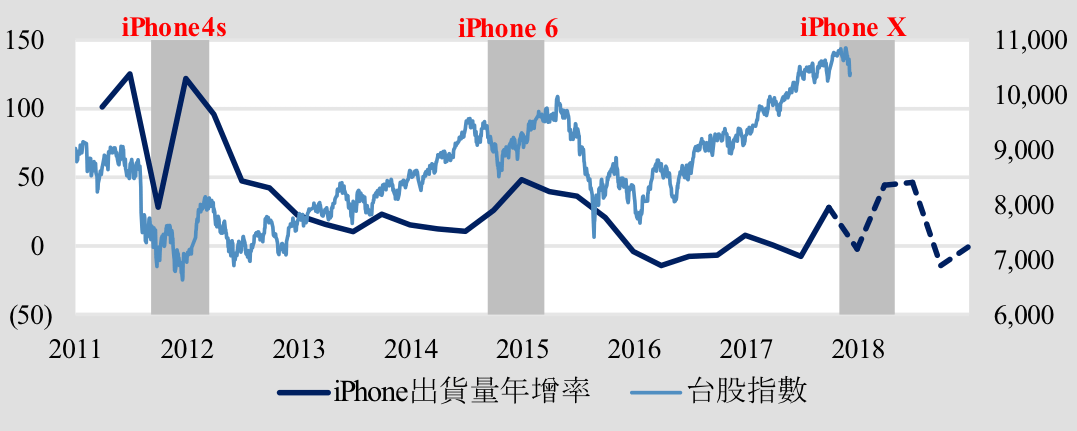

圖 8:新款 iPhone 發售後之前半年銷售黃金期通常支撐台股維持多頭 (左 Y 軸: iPhone 出貨量年增率 (百分比) ;右 Y 軸:台股指數 (點))

附註一:陰影區域代表新款 iPhone 發售後之前半年銷售黃金期。附註二: 2017 年第四季以後之 iPhone 出貨量為預估值。資料來源: APPLE ; TEJ ;凱基整理。

圖 9 :企業獲利維持上升周期通常伴隨股市維持多頭表現 (左 Y 軸:台股獲利 (Trailing) (10 億元) ;右 Y 軸:台股指數 (點))

附註:陰影區域代表企業獲利處於上升週期。資料來源: TEJ ;凱基整理。

圖 10 : 2018 年新款 iPhone 可能規格、售價與出貨佔比

資料來源:凱基整理

圖 11 : iPhone 歷年新款機種備貨量 (百萬支)

資料來源:凱基整理

iPhone 超級換機潮與殺手級應用增加將持續催化科技股的價值估值行情

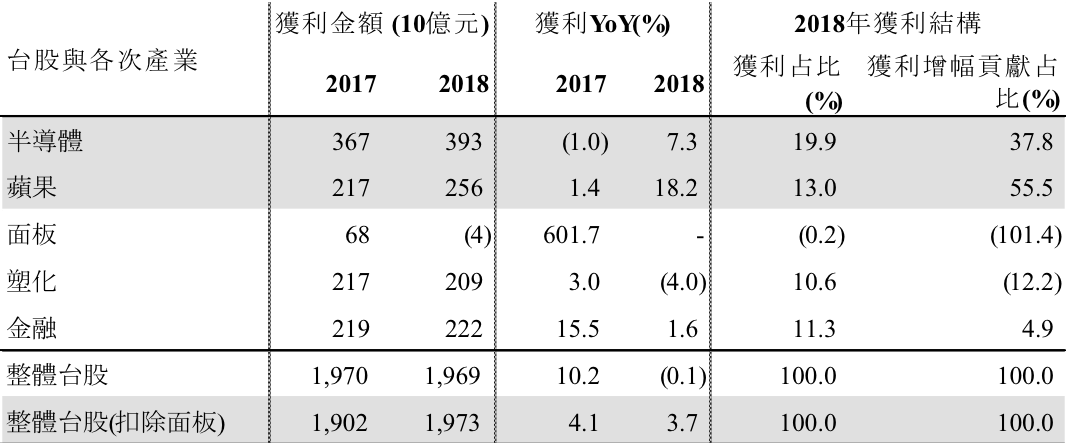

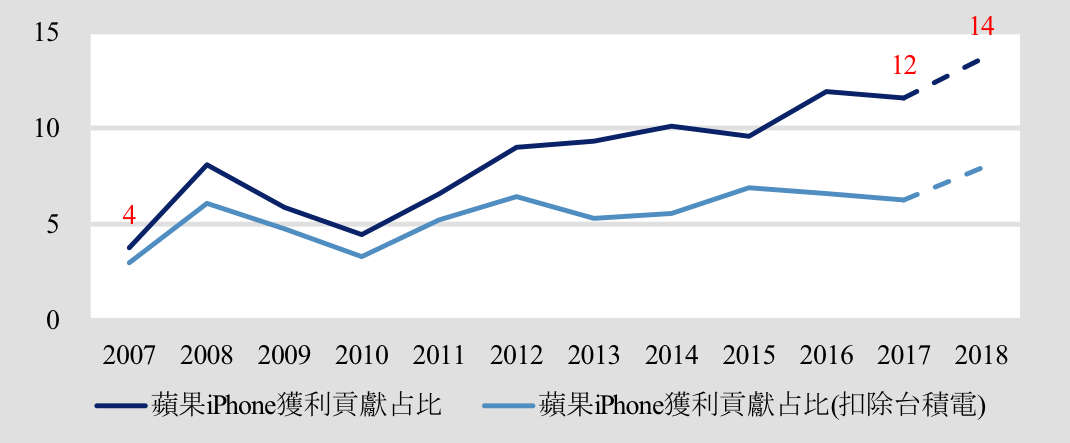

我們預估科技股評價將有機會由目前之 2.2 x PB 提高至 2.4 x PB ,主因 2017~2018 年將複製蘋果三年一次龐大換機潮經驗,並挑戰 2011~2012 年蘋果首次換機潮所締造的高峰。同時半導體與蘋果零組件供應鏈在換機潮的推升下,預估 2018 年獲利年增分別達 7% 與 18% ,優於 2017 年之年增 -1% 與 1% ,並帶動整體科技股的 ROE 回到 2011~2012 年高峰水準 (如圖 12 與圖 13) 。

蘋果自 2007 年發表首款 iPhone 後已發生過兩次換機潮,第 1 次為 2011~2012 年之 iPhone 4S ,第 2 次為 2014~2015 年之 iPhone 6 ,這兩次科技股的評價分別來到 2.4 x PB 與 2.2 x PB 。我們預期 2017 ~ 2018 年的第 3 次換機潮,將創造史上最大年度出貨量 2 億 5000 萬,且年成長率來到 15~20% ,由此研判科技股評價將有機會挑戰 2011~2012 年之 2.4 x PB 高峰。

我們預估半導體與蘋果零組件供應鏈,在蘋果超級換機周期的加持下, 2018 年的獲利動能將分別達到 7% 與 18% (如圖 14) ,遠優於 2017 年之年增 -1% 與 1% 。獲利動能加速將有機會帶動評價再度走高。

除此, AI 、物聯網、汽車電子等引爆科技產業下一波殺手級應用的預期,故事性的持續發酵亦可能成為未來科技股評價「超漲」的潛在催化劑,惟上述應用的實質貢獻至少在 2018 年仍相當微不足道。

圖 12 :科技股評價將有機會挑戰 2011~2012 年蘋果首次換機潮的水準 (Y 軸:科技股 PB (倍))

附註一:陰影區域代表 iPhone 三年一次的換機週期。附註二:科技股 PB 與 ROE 均扣除 TFT 與 DRAM。資料來源: TEJ ;凱基整理。

圖 13 :科技股評價將有機會挑戰 2011~2012 年蘋果首次換機潮的水準 (左 Y 軸:科技股 PB (倍);右 Y 軸:科技股 ROE (百分比))

附註一:陰影區域代表 iPhone 三年一次的換機週期。附註二:科技股 PB 與 ROE 均扣除 TFT 與 DRAM。資料來源: TEJ ;凱基整理。

圖 14 :台股與各次產業 2017 / 2018 年獲利預估

附註:次族群獲利僅計算凱基核心追蹤個股與核心獲利。資料來源: TEJ ;凱基整理。

圖 15 :蘋果 iPhone 貢獻台股獲利比重將持續創高 (Y 軸:蘋果 iPhone 貢獻台股上市公司獲利比重 (百分比))

資料來源: TEJ ;凱基整理

台股高點上看 11100 點,惟低點將下探 9600 點

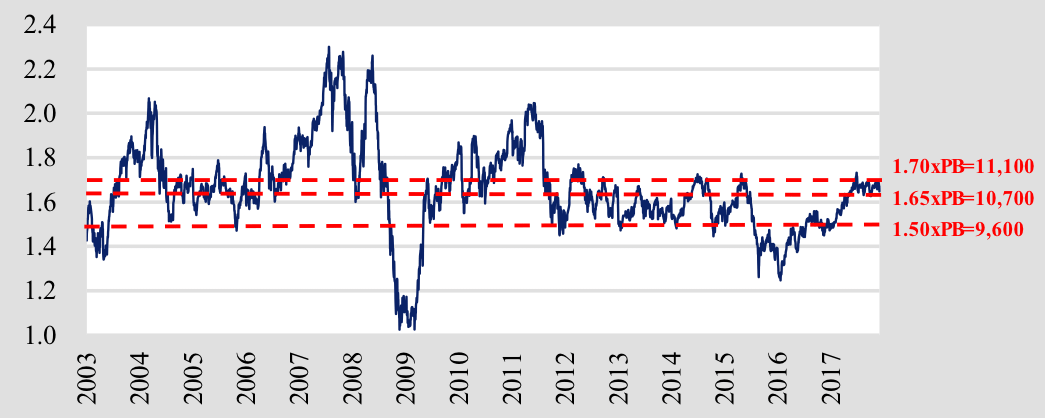

「蘋果機海戰術帶動 iPhone 在中高階手機市佔率的提升」、「科技股的價值估值」等兩大利多將支撐台股 2018 年上半年延續自 2016 年下半年以來的長多走勢,高點將挑戰 1 萬 1100 點 (約當 2018 年底之 1.7 x PB ,如圖 16 、 17) 。

惟 2018 年恐怕也將是市場波動較大的一年,預期最快 2018 年第 2 季,空頭修正的壓力將會逐漸升高,低點可能下探 9600 點 (約當 2018 年底 1.5 x PB ,如圖 16 、 17) 。觸發市場拋售的風險可能來自「蘋果 iPhone 利多屆時已充分反映」、「市場波動性異常偏低的時期可能結束」、「 Fed 升息速度過快導致資金撤出台股」。

台股近一年的波動率異常偏低,隱含市場已相當習慣多頭的環境,未來若出現超乎預期的利空將容易引起相當劇烈的震盪。我們統計歷年「台股 30 日波動率」與台股的關聯性,若波動率低於 10% 以下的異常值,台股往往容易出現較大的震盪,如 2011 年 1 月與 2014 年 5~7 月。台股目前的波動率已連續 11 個月處於 10% 以下 (如圖 3) ,隱含市場已不具風險意識。

市場普遍預期美國聯準會 2018 年將升息 2~3 碼,惟若通膨意外升溫,恐加速升息的速度,由此導致國際資金撤出台股的壓力。儘管市場議論菲利浦曲線是否失靈,但若我們以薪資成長率取代通膨來觀察,當失業率逼近 4% 之後,工資通常會加速上漲 (如圖 4) ,並進一步帶動消費與通膨。

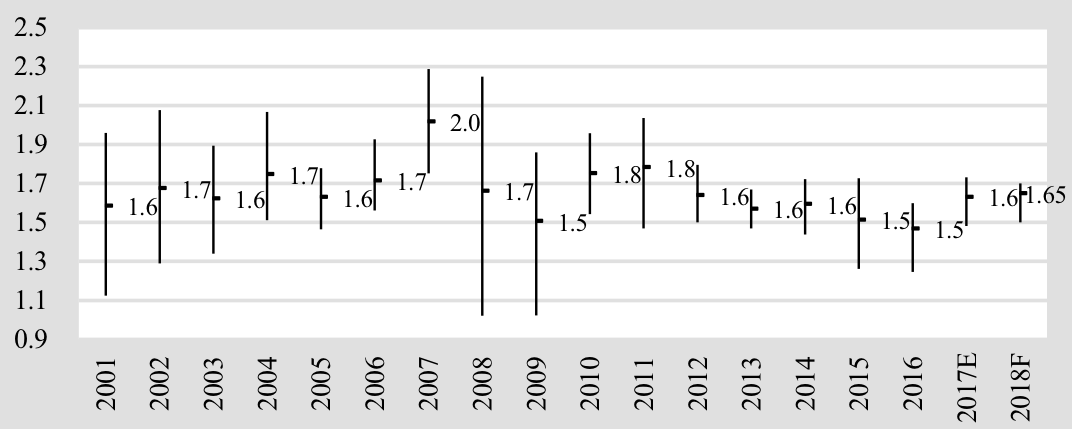

圖 16 :預估 2018 年台股合理區間為 1.5~1.7 倍 PB (Y 軸:台股歷年 PB (最高、最低、平均) (倍))

資料來源: TEJ ;凱基整理

圖 17 :預估台股 2018 年高點上看 1 萬 1100 點,惟低點將下探 9600 點 (Y 軸:台股 PB (倍))

附註:以 2018 年底預估淨值為評價計算基礎。資料來源: TEJ ;凱基整理。

投資建議

iPhone 超級週期與科技股價值估值仍是台股 2018 年維持多頭的催化劑,惟空頭修正風險也將步步進逼。同時我們也特別看好 7 項產業趨勢與受惠個股:

1. TFT 新機種大熱賣將使 2018 年成為 iPhone 的真正超級換機週期:華通 (2313-TW) 、可成 (2474-TW) 、和碩 (4938-TW) 、鎧勝 (5264-TW) 、頎邦 (6147-TW) 。

2. 當摩爾定律逐漸接近物理極限後,半導體產業將更致力於「超越摩爾定律」的新商機,諸如高速傳輸趨勢:譜瑞 (4966-TW) 、聯亞 (3081-TW) 。

3. AI 、 AR/VR 與自動駕駛應用將帶動資料中心升級的需求:嘉澤 (3533-TW) 。

4. 節能減碳與自動駕駛/ADAS 將為汽車產業發展的兩大主軸:智伸科 (4551-TW) 。

5. 丙烯 — PP 與酚 — 丙酮之利差將反轉向上:台化 (1326-TW) 、信昌化 (4725-TW) 、台塑化 (6505-TW) 。

6. 聯準會升息將擴大銀行外幣放款利差:兆豐金 (2886-TW) 。

7. 其他:新麥 (1580-TW) 、聯發科 (2454-TW) 、達邁 (3645-TW) 、大地 (8437-TW) 、百和 (9938-TW) 。

【延伸閱讀】