2018 年對於多數投資人可說是個上沖下洗的一年,尤其是台股中的三大漲價概念股:被動元件、矽晶圓、MOSFET,股價都歷經天堂到地獄。變數仍多的 2019 年即將到來,投資人又有什麼相關主題是該注意的呢?

5G

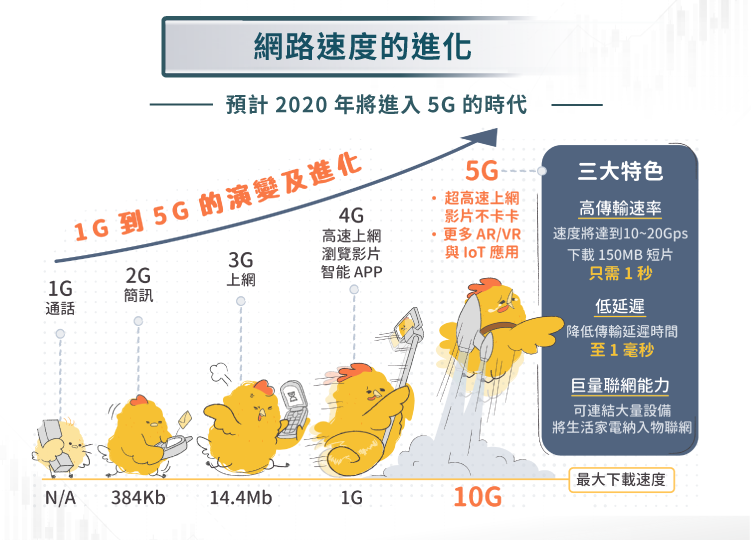

根據工研院的統計,2018 年台灣全國通訊設備產業的總產值是 1 兆 357 億台幣。如此龐大的市場,商機將隨著 4G 升級到 5G 而倍數增長。在未來,舉凡物聯網、無人駕駛、智慧家電等所有科技都會用到網路,快速的傳輸速度將是科技發展中不可或缺的重要因素,也因此 5G 被認為是一個萬物互聯重要的里程碑。

隨著 2018 年 6 月 5G SA(5G Standalone)技術規格的底定,5G SA 將可實現所有 5G 的新特徵,例如共享頻譜(授權/免授權)、超低延遲、基地台之間相互通訊並協調任務的能力。2019 年 5G mMTC、URLLC 規格也將完成。2020 年將正式踏入 5G 的時代,為了讓 5G 得以普及,硬體設備的更新其實早已悄悄展開。

舉例來說,2018 年全球基地台市場規模為 349 億美元,其中還是以 4G 基地台為主(占比 77.1%),然而在美國、南韓開始建置 5G 網路下,2018 年 5G 基地台已經開始出貨(占比 1.4%)。5G 基地台的市場估計會在 2022 年達到 392 億美元,其中,台灣業者主要負責的業務是基地台生產代工製造,以及零組件(記憶體、印刷電路板、天線等)供應。

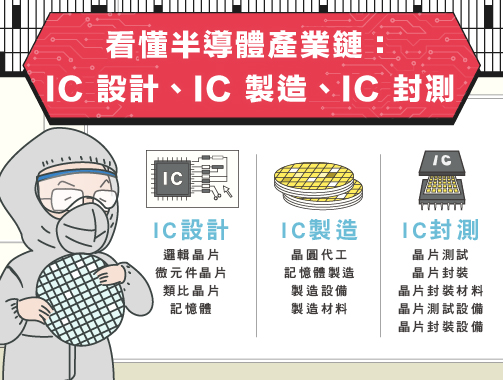

除了基地台,關鍵 IC 模組、終端產品開發製造、傳輸網路和電信供應等 5G 相關的領域都有台灣的公司在積極佈局。涵蓋範圍之廣,像是 IC 設計的聯發科(2454-TW)、功率放大器供應商穩懋(3105-TW)、交換器製造商明泰(3380-TW)和電訊供應商遠傳(4904-TW)等,在近幾年都曾因為 5G 這個名詞而受到關注。

根據統計,全球 5G 市場將在 2025 年達到 2,510 億美元的規模,可想而知,未來「5G」仍將會是眾多投資人所持續關注的議題。

【延伸閱讀】兵家必爭:迎戰通訊新世代-5G篇

【延伸閱讀】通訊時代的基石:穩懋

【延伸閱讀】中華電(2412-TW)激烈競爭導致數據服務持續降價

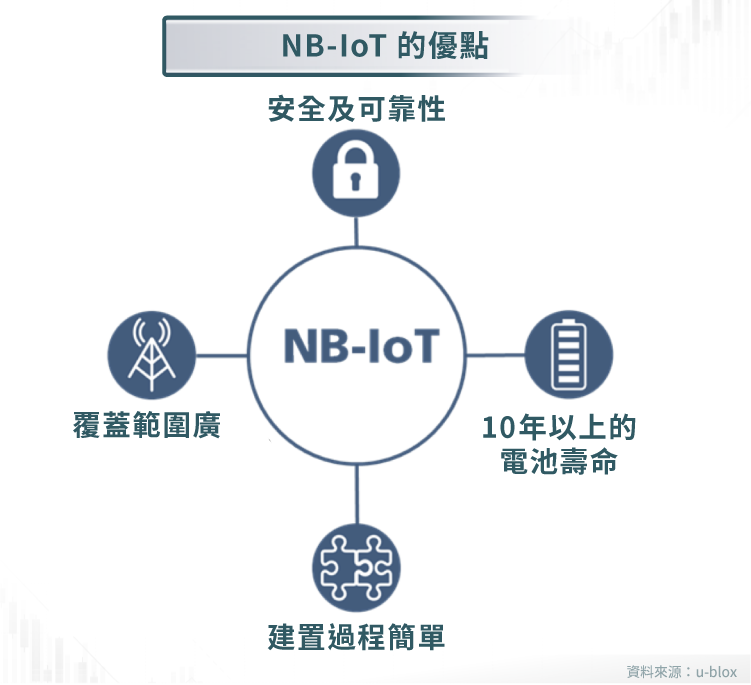

NB-IoT

在 2017 年時,市場持續爭論 NB-IoT 跟 LTE-M 兩種低功耗物聯網系統誰將取代舊有的 2G 物聯網路,LTE-M 的速率更快,但 NB-IoT 在覆蓋範圍、連接終端數量等方面具有優勢,而且成本比較低、資費相對低廉,適合固定場景下的物聯網鏈接,比如説水錶、煤氣表、井蓋等等。

在 2018 年時,NB-IoT 逐漸成為市場主流,根據全球半導體聯盟(GSA)報告,截至 2018 年 10 月底的最新數據,有 123 家營運商在 61 個國家投資 NB-IoT,包括在 40 個國家部署、啟動 65 個 NB-IoT 網路。

美國主流電信商如 AT&T(T-US)、Verizon(VZ-US)及 T-Mobile(TMUS-US)都提出建設 NB-IoT 網路之計畫,華為則預期到今年年底時 NB-IoT 商用網路將達到 100 張,覆盖全球 45% 的面積和 65% 的人口。

中國為 NB-IoT 主要市場,在政府支持下中國的 NB-IoT 晶片發貨及業務上限達到全球的 90%,智慧抄表、智能停車、智慧醫療、智能物流、公安消防、城市管理等四十多個行業應用已啟動規模商用部署,預計到今年年底,中國 NB-IoT 物聯網連接裝置數將達到 5,000 萬以上,2019 年有望達到 2 億以上。

台灣電信三雄都已經初步完成 NB-IoT 網路商用化,台北市政府便跟中華電信合作,預計從 2019 年起開始推動智慧路燈建置,未來全台北市 11 萬盞智慧路燈都將導入 NB-IoT,以基地台或網路節點的方式布局物聯網服務。

整個 NB-IoT 的產業鏈可分為晶片、模組、終端、運營商、晶片、模組或營運商產業都是由大廠主導,如華為、英特爾(Intel, INTC-US)、聯發科、高通(Qualcomm, QCOM-US)佔據晶片產業,模組產業的大廠則包含 U-blox(UBXN-CH)、Telit(TCM-UK)及 SIMCom。在 2019 年,供應鏈中的公司將隨著連接設備量增加而受益。

【延伸閱讀】Qualcomm(QCOM)完美商業模式面臨危機

【延伸閱讀】物聯網浪潮的關鍵推手:工業電腦

資料中心

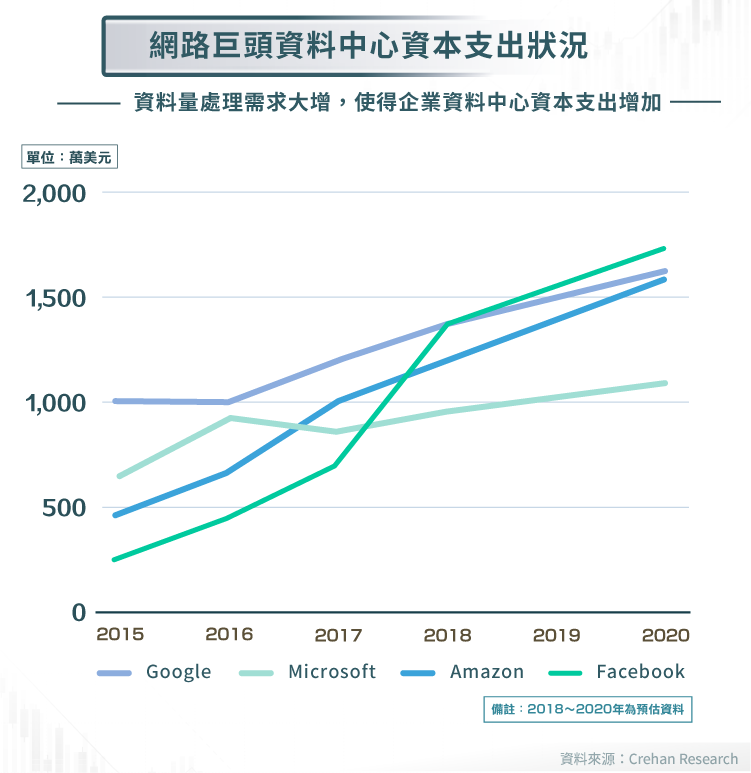

隨著物聯網與高畫質影音等需求,帶動網路流量與資料量的成長,全球網路巨頭對資料中心的建置需求也日益增加,尤其以 Google(GOOGL-US)、Facebook(FB-US)、Amazon(AMZN-US)、Microsoft(MSFT-US)四大企業為首。除了量的提升,其所建置的設備性能要求也越來越高,推升伺服器(Server)、交換器(Switch)等相關供應鏈的成長。

以伺服器來說,2018 年全球供貨佔比前兩名仍以 Dell(DVMT-US)、HPE(HPE-US)兩大品牌為首,但隨著大型企業在成本的考量,以及自身具備相關技術能力,可不受品牌廠規格限制下,能客製化的白牌伺服器也逐漸展露頭角,2019 年的滲透率預計將繼續攀升。

CPU 的部分則以 Intel、AMD(Advanced Micro Devices, AMD-US)兩大陣營為首,搭配各自伺服器平台的更換時程,Intel 在 2017 年中推出 Purley 平台,但在 2018 年才有較大幅的轉換,下一代的 Whitley 則預計要到 2019 年底或 2020 年才可能問世。AMD 則繼 2016 年推出 Zen 平台後,預計在 2019 年推出 Zen 2。

周邊的供應鏈也會隨著平台的演進提升性能,造就所謂的伺服器換機潮。例如生產均熱片以協助伺服器散熱的健策(3653-TW),深耕 CPU 插座(CPU Socket)的連接器廠嘉澤(3533-TW),與伺服器機殼廠勤誠(8210-TW),都是相關受惠生產廠商,2018 年的營收也都成長不少。另外台灣的白牌伺服器廠則以隸屬緯創(3231-TW)集團的緯穎(6669-TW)、廣達(2382-TW)旗下的雲達為主。

交換器則負責資料間的傳輸,最重要的就是傳輸速度,以往的主流是 10G 交換器,但隨著 5G 的到來將需要更大的頻寬,因此 100G 交換器自 2018 年開始嶄露頭角,展望 2019 年,大家則更期待 400G 的到來,但要小心只有大型企業的資料中心會用到如此高規格的交換器,因此需求端的變化要格外注意。

全球市場由思科(Cisco Systems Inc, CSCO-US)囊括約 5 成市佔,但同樣地面臨白牌交換器的競爭,智邦(2345-TW)便是靠此原因在這幾年業績大幅成長,公司預估 2019 年 Q2 前 400G 能開始放量出貨,另一家明泰則以代工為主,也有機會在明年推出 400G 產品。其他還有以生產網通 PCB 為主的金像電(2368-TW),打入思科交換器板供應鏈,再更上游的銅箔基板(CCL)廠台燿(6274-TW)、聯茂(6213-TW),受惠材料要滿足高頻高速的需求,都是相關受惠廠商。

整體來說資料的需求不會中斷,只是設備的佈建不一定會真的這麼快,尤其是換代的需求提升其實不容易掌握,只能透過觀察實際營收,注意公司出貨狀況,但長線來看仍是投資人可以好好關注的產業。

【延伸閱讀】勤誠(8210)專注伺服器機殼業務

【延伸閱讀】智邦網路交換器大廠

AI

Artificial Intelligence(人工智慧)是近兩年來市場的熱點,是指以人工方式來實現人類所具有之智慧的技術。然而目前能實現與人類智能同等的技術還不存在,世界上絕大多數的人工智慧都是以解決某個特定問題為主,距離出現科幻電影中具有自我意識的人工智慧還遠。

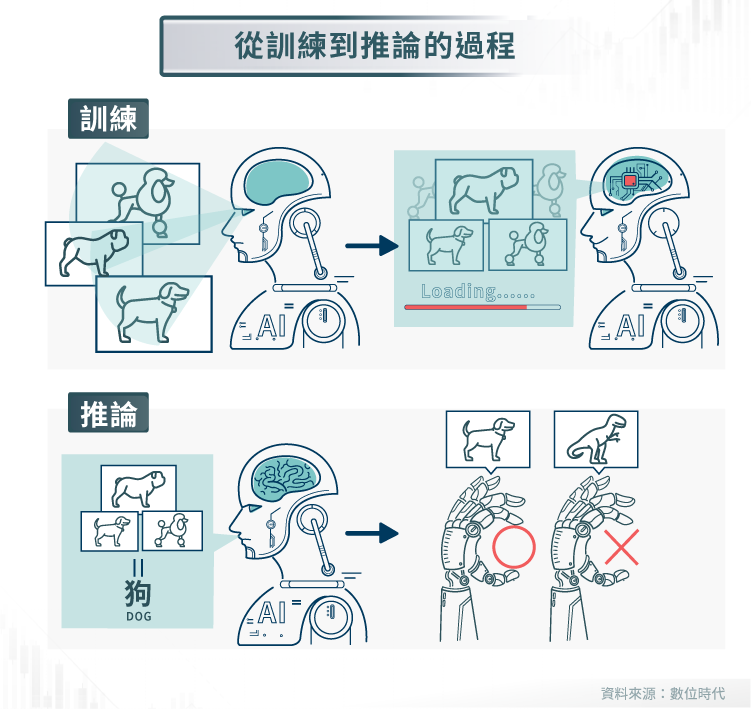

Nvidia(NVDA-US)是目前 AI 領域的代表企業,該公司把 AI 分為兩類:AI Training 以及 AI Inferencing,Training 階段就像校園裡的授課活動,通過大量資源讓算法了解如何執行任務,例如要訓練一個辨識貓的 AI,需要準備大量貓的圖像,通過每次辨識時的正確度調整算法,直到準確度夠高為主。Inferencing 則是讓經過訓練的算法在現實生活執行,例如利用算法辨識出照片中的動物是貓還是狗。

當算法訓練好要實際在現實中應用時,通常是把訓練用的算法存放在雲端,終端設備(如手機)則備有推論用的算法,負責接收資料並快速提供回應,當算法經過新的資料訓練並更新後,終端再通過網路更新推論的算法。

根據 Statista 的資料,AI 的全球市場規模預期會從 2018 年的 73 億美元成長到 2025 年的 898 億美元,明年預期成長率更高達 54%。目前 AI 市場以訓練為主,推論則是只能做相對簡單的功能,自駕車等功能則需要有更大量的資料來訓練算法後才能實際應用。

訓練需要大量的資料跟運算處理能力,直覺上會認為 CPU 龍頭 Intel 將主導這個領域,但實際上因為 CPU 是循序運算,運算核心會等第一個任務完成後,再進入下一個任務,而 GPU 具有平行運算之能力,能同時處理大量簡易的任務,讓他更適合運用在 AI 訓練。因此 Nvidia 跟 AMD 等 GPU 代表企業才是市場上最大的受惠者。

另外還有 ASIC 跟 FPGA 兩種較專門化的晶片,有業者認為 GPU 並不是專門設計給 AI,因此使用這兩類晶片之效率會更高。目前尚無法判定哪種晶片更有優勢,台股中智原(3035-TW)、創意(3443-TW)都有設計 ASIC 之能力,而 FPGA 則是以 Intel 旗下之 Altera 跟 Xilinx 為主。

在推論晶片上平行運算能力就沒有優勢了,因此市場多認為在推論過程使用 ASIC、FPGA 及 CPU 表現將優於 GPU。目前各大手機晶片商使用的 AI 晶片就屬於 ASIC,例如聯發科推出的 APU。

【延伸閱讀】亞馬遜(Amazon, AMZN-US) AI 招聘惹眾怒:它自己學會了重男輕女

【延伸閱讀】輝達(NVIDIA, NVDA-US)在 AI 領域的護城河是什麼?

電動車

美國通用汽車(General Motors, GM-US)在 11 月底向市場投下一顆震撼彈,宣布關閉北美五間工廠,大動干戈的進行內部重組,將資金與精力傾注於自駕車、電動車的研發與生產,目標在 2023 年前推出 20 種新款電動車。汽車電動化是將電池做為動力來源,以降低汽車生命週期中的碳排放量,這波趨勢持續在席捲整個產業。

鋰電池系統占電動車成本的三到四成,是最根本、最核心的系統,目前由 Panasonic(6752-JP)、寧德時代(300750-CN)、LG(003550-KR)三家亞洲廠商寡占八成的市場,而 Tesla(TSLA-US)在上海的 gigafactory3 預計會在 2019 下半年開始投產。

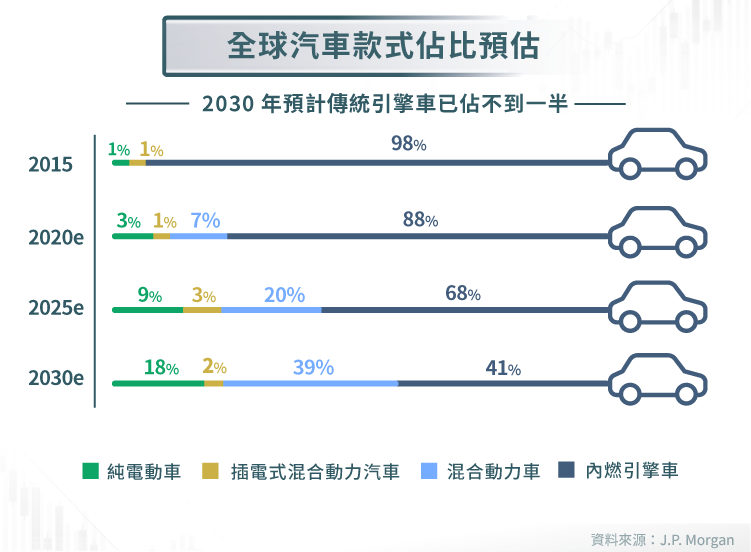

電池價格的部分,除了緊繫著相關原物料:鋰、鈷、鎳、銅,J.P. Morgan 還在報告中指出,儘管每度電的價格從 2010 年的 1,000 美元跌至 2017 年的 210 美元,但為了使電動車在價格上能與傳統內燃引擎車競爭,鋰電池還需再降價到每度 100 美元左右。

根據麥肯錫的調查,「缺乏充電基礎設施」是讓消費者在考慮購買電動車時卻步的第三大原因,僅次於價位和電池續航力,即使已有許多廠商參與生產充電樁,然而高投入低回報、營利模式尚不明確的行業特性使得市場上的企業持續在洗牌。

值得注意的是,2018 年有五件石油大廠與能源公司的併購案,其中英國石油公司(BP-UK)預計於 2019 年達到英國每間加油站都配備充電樁的目標,我們也可以推測市場即將進入資本雄厚大玩家的時代。

隨著 Porsche Taycan、 Tesla Model 3、Audi E-tron、Mini E 等電動車款預計在 2019 年進入市場,這項產業又將增添更多色彩,台灣也有不少公司躋身進電動車的供應鏈:乙盛(5243-TW)(5241-TW)、中橡(2104-TW)和中碳(1723-TW)都有與鋰電池相關的業務,檢測設備廠致茂(2360-TW)則推出了電動車無線充電器測試解決方案。

至於熱門的 Telsa 概念股包含:生產電池正極材料的美琪瑪(4721-TW)、康普(4739-TW)、電池模組線束的貿聯(3665-TW)以及減速箱齒輪的和大(1536-TW)。

【延伸閱讀】連接電動車產業的未來:貿聯-KY(3665)

【延伸閱讀】鋰電池─康普、中碳

【延伸閱讀】國內車用傳動元件大廠:和大(1536)

風電

風力發電越來越興盛,相對於逐漸飽和的陸域風電風場,離岸風電目前只占全球風電累積安裝量的 4%,但發電效率較高,未來將成為主流的風電技術。台灣的地理位置相當適合發展離岸風電,根據外國研究指出,全球有 18 處適合發展離岸風電的風場,其中 16 處位於台灣海峽,而這其中又有 8 處位於台灣領海內,而政府也積極推動潔淨能源政策,協助風電開發商取得籌設許可。

漁業署於 2018 年 12 月 10 號發出 “有條件同意函” 給部分離岸風電開發商,接下來通過營建署的海管法審查並向經濟部申請 “籌設許可” 後,再跟台電簽署售電合約(PPA),順利的話相關供應鏈在 2019 年應能受惠。

離岸風電之產業鏈分為上游的設備製造業、中游的整合服務業、下游的發電業,中下游為外國公司所主導,台灣供應鏈集中在設備製造,尤其政府推動風電設備國產化,讓外國開發商把資金跟技術帶入本土廠商。

代表公司包含風電開發商上緯,生產鋼材的中鋼(2002-TW)、世紀鋼(9958-TW)及新光鋼(2031-TW),生產鑄件且跟西門子(Siemens AG, SIE-DE)簽約的永冠(1589-TW),以及相關機電及電纜廠如士電(1503-TW)、東元(1504-TW)、大亞(1609-TW)、大同(2371-TW)等。

【延伸閱讀】轉動風力發電的未來:上緯投控(3708-TW)

【延伸閱讀】驅動綠能產業之風:東元

資料來源:工研院、數位時代、Statista、J.P. Morgan、麥肯錫(Mckinsey & Company)

【延伸閱讀】

電腦品牌供應商_-.png)

電競硬體後進者_-.png)

全球CMOS影像感測器的領導廠商.png)