台灣時間 5 月 4 日週六晚間 10 點 15 分開始,堪稱全球最著名投資者、被譽為「股神」的九旬老人巴菲特,攜 CEO 接班人、波克夏非保險業務的負責人阿貝爾(Greg Abel),以及保險業務負責人賈因(Ajit Jain)共同回答股東提問,預計在至少 5 個小時里回答 40 至 60 個問題。

這是新冠疫情之後波克夏第三次線上下舉辦年度股東大會,也是巴菲特第 60 次參加冗長的問答環節。預計本次參會人數顯著攀升至 4 萬人,重回疫情前的高位水平。

值得注意的是,巴菲特的老搭檔、被他稱為「波克夏的建築師,我的兄弟與慈父」的蒙格已於去年 11 月離世,享年 99 歲。除了緬懷蒙格,股東們更關注將滿 94 歲的巴菲特何時宣布退休、波克夏的領導層繼任計劃,以及「後巴菲特時代」公司是否拆分或發放股息發放股利。

華爾街見聞先前詳細梳理了今年巴菲特股東大會的關注要點。投資者還想了解,巴菲特能否透露去年三季度起連續兩季要求美國證監會 SEC 保密的神秘股票持股到底是什麼。

有人預計可能會是只金融股,具體來說是只銀行股,因為波克夏去年下半年在「銀行、保險公司和金融股」的持股成本的基礎上增加了 35.9 億美元且是唯一成長的類別。例如,嘉信理財股價深受去年初美國銀產業危機的拖累,與摩根史坦利都很符合巴菲特的買入標的特徵。

波克夏擁有鐵路、保險、能源、工業和消費品等涉及許多不同產業的美國國內業務,還握有約 3,600 億美元的龐大股市投資組合,這令該公司業績成為了解美國經濟狀況的獨特窗口。投資者還期待巴菲特如何闡釋當美國利率與通膨雙雙居高不下,以及人工智慧繁榮發展時的投資邏輯。

在股東大會問答環節開始前,波克夏海瑟威(Berkshire Hathaway, BRK.B-US)還發布了今年一季度財報:

波克夏一季度營收與上期相比增 5% 超預期,得益於保費與鐵路收入上漲。投資收益近 19 億美元,凈利潤與上期相比回落 64% 但好於市場預期。

公司現金儲備進一步成長至 1,890 億美元,連續多個季度創新高,一季度回購了 26 億美元公司股票,與上期相比接近砍半但高於去年四季度的 22 億美元,還減倉近 200 億美元的股票投資。

2 月 24 日,巴菲特巴在波克夏官網發布了年度致股東公開信。

與往年華爾街見聞的現場直擊一樣,以下是 2024 年波克夏股東大會要點實錄,按照最新的更新時間倒序排列,去年的股東大會圖文實錄全文可點擊此處鏈接。

以下為巴菲特股東大會問答環節的即時更新(以美國東部時間為準),按照最新的更新時間倒序排列。

16 : 00 :問答環節結束,巴菲特戲稱,「希望你們明年也來,希望我明年也參加」。

他還推薦大家都去買《窮查理寶典》。有參會人士提到,每一條賣書結帳通道都排滿了人。

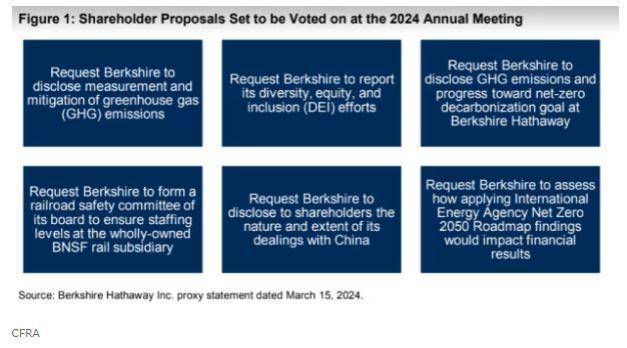

在問答環節結束後,波克夏股東大會將正式舉行,只有股東們才能參加。研究機構 CFRA 列出了一系列將被投票否決的股東提案。

大多數提案都集中在氣候變化和多樣性倡議上,有項提案敦促波克夏建立一個鐵路安全委員會,可能是為了應對火車脫軌事件。

CFRA 指出,波克夏董事會不支持這些提議,巴菲特擁有 31% 的投票權,這意味著這些提議不太可能通過:「然而,這些提議提出了重要問題,我們相信波克夏可以更好地與股東溝通和解決。」

15 : 58 :如果對波克夏股東做要求,會做什麼要求?為什麼?

回答:這個問題不管窮富都是一樣的。如果你足夠幸運,要確保幫周圍人也獲得這樣的運氣。

15 : 50 :美國國債市場是 2008 年的六倍大了,何時這麽多美債的供應不能再被市場吸收?

巴菲特表示,最好的猜測是美國國債會在很長時期內持續被市場接受,因為沒有更多更好的替代選項。在很長時間內去考慮,美國國債的規模並不算特別大,因為要考慮到通膨、威脅全球經濟狀況的危機,以及美元作為儲備貨幣的地位等各方面因素:

「不是美國債務的絕對數量在威脅美國金融體系,而是通膨和未來的美元價值在威脅整個系統。所以我不擔心美國國債供應的絕對數量有多少,而是擔心財政赤字的前景。現在大家喜歡聚焦美國聯準會的各項行動,但是財政赤字才是最應該關注的話題。

美國聯準會主席鮑威爾是非常非常有智慧的人,但他不能控制財政政策,他在呼籲人們注意財政政策/赤字,這才是問題所在,才是引發危機的東西。」

還有人問,現在的情況和 2008 年、 2009 年有何不同。

巴菲特提到 20 世紀 70 年代末和 80 年代初面臨高通(Qualcomm, QCOM-US)膨壓力的前美國聯準會主席 Paul Volcker,Volcker 當年努力壓低通膨時還收到過死亡威脅。巴菲特說,「我們無法完全預知美國聯準會在做怎樣的決定。美國聯準會主席鮑威爾是很聰明的人,可是,美國的財務制度和決策不是他能決定的。」

15 : 44 :現在 AI 的精靈從瓶子里放出來了,波克夏哪項業務在 AI 面前有最大風險?

回答:任何勞動密集產業都會受到 AI 的威脅。當然在此之下可以額外獲得更多娛樂時間。這中間有一些更多的問題。人工智慧是有更多深入層面進行討論的。講到精靈,我有很多可以分享的。如果我們用這些在社交層面,可能有更好的優勢。但是如果用這個來使用原子彈或者其他不適當的事情,就有問題了。

AI 在所有工作上,在所有產業中,每個公司都在講,哪些可以更安全地來做?很多東西講結論還太早。現在是無法預測的,想要正確地預測,還言之過早。當然,AI絕對是不可思議的。當年原子彈項目也曾被非常興奮地討論。

巴菲特說,在定期修改遺囑過程中,他的投資建議沒有變。他每三年修改一次遺囑,仍然建議妻子將遺產的 10% 分配給短期政府債券, 90% 分配給低成本的標普 500 指數基金。考慮到妻子將繼承的信托基金規模,她的投資組合會不會跑贏標普 500 並不重要。主要是,她覺得自己的財務狀況不需要考慮這點。

巴菲特說,他希望找到更好的方法,把最好的資源用到該用的地方,解決世界上最需要解決的問題。他說,「我覺得遺產資金可以用到這個世界最需要的地方。我覺得,在場諸位美國人都需要一份遺囑,要知道,四位美國前總統都在去世時沒有留下遺囑,想像下,這些人離開後沒有遺囑,有多可怕。比如遇刺的林肯,很難想像這麽偉大的人故去後沒有留下遺囑,多遺憾。人都有自己的弱點,有缺陷,不要對自己太狠,也不能完全松懈,因為你可以改變未來。」

15 : 28 :來自中國的投資者提問,怎麽樣最大化覆利投資?

巴菲特:運氣扮演了非常重要的成分。我現在最好的技能是,逃避風險,躲開厄運。當你幸運的時候,一定要最大化地使用它,當然這個運氣不是即時都會有的。如果我再活一次,我的選擇可能會不一樣,但我不會錯過這些行之有效的東西。我的後半生時期,時代發生了巨變。我姐姐還在上學的時候,還被家裡告知,一定要在上學的時候結婚,要不然好男人都被搶光了。看到我們取得這麽大進步,真的是無與倫比的。現在肯定比 100 年前有更好的期許。

15 : 21 :關於連鎖卡車加油站企業 Pilot 的投資分歧。波克夏曾因收購 Pilot 的投資遭到指控,差點鬧上法庭,最後達成庭外和解。

巴菲特說「我們對 Pilot 的投資還是不錯的」,但他不願意多提。後來他提到Pilot加油站的特色,說這是美國環境的特色。

15 : 16 :如何找到生活中的真偶像/人生導師,如何好好交友等經驗。

巴菲特表示,一個合適的人生偶像是很重要的,他和蒙格都有:

「很重要的是有人持續愛你,就算你打破了一些規則,我和蒙格都被這麽愛過。你需要有個合適的英雄去崇拜,這取決於你想成為什麼樣的人,如果你選擇的偶像正確就進入了正軌,不光說的是賺錢方面,而是說整個人生。」

15 : 09 :蒙格提過,一個人擁有產權所有權,會更好地管理它。很多養老金資管並沒有波克夏這樣的實力,做的決策也不符合股東權益,這種情況應該採取什麼措施?

巴菲特:波克夏有很好的執掌人。首先會把它作為國家資產來看待,這樣就能找到更多的解決方案。這要放到我們董事的心裡思考。人的心理影響了很多種行為。有些事情做了,下次就不想做了,收購時候出現過這樣的情況。

15 : 03 :有人問巴菲特: 2008 年年底時你提到,投資 100 萬美元,可以保證獲得 50% 的年化收益,現在用 100 萬美元怎麽投資?

巴菲特:穆迪(Moody’s, MCO-US)那本關於交通運輸的書,我讀的時候才二十多歲,很難想像當時年輕人去那樣了解鐵路。我不知道現在有什麼東西像當年穆迪的那本手冊那樣。現在如果投 100 萬能獲得 50% 的年回報,那可太好了。有人能找到投資機會是因為他們願意去探索,願意在不同的領域擴大自己的知識面。人腦是很複雜的。當我們明白大腦適合做什麼的時候,你的潛力才能充分發掘。如果沒有辦法找到適合你、感興趣的領域投資,可能回報就不是很好。

14 : 50 :董事會信提到 BNSF 有滑落現象,已經投資到更多貨運還有建設上,今天在鐵路業務上的滑落怎麽回事?

巴菲特回答:鐵路對一個國家來說是非常必要的。美國政府曾經把鐵路國營化,曾經進行過多輪談判,甚至美國全國的鐵路都停運過。現在再修鐵路幾乎不可能,比如在加州建高鐵,他們會擔心對環境的影響,如果在美國全國做這樣的事情,可想而知反對的聲音有多大。這可能不是一項最好的業務,但絕對是非常必要的存在,它的替代價值太高了。我們以稅收上非常高效的方式持有相關的鐵路業務。買 BNSF 還是一筆不錯的投資。我們希望在其他產業上,找到更合理的投資標的。買 BNSF 是當初阿貝爾做決定的。

阿貝爾稱:鐵路業務有些地方讓我們股東失望,不過和同業相比還可以。如果回到 2021 年,當時的情況完全不同。 2022 年我們發現了西部的供應鏈問題。 2023 年時,所有業務成本和架構進行了相應的改善,團隊努力工作,重新分配了架構的成本和資源,做了很多事情,認識到需要對需求進行重新考量。我們的競爭對手還有卡車產業,卡車產業的結構讓我們可以有能力與其競爭。我們要想辦法解決結構問題。我們團隊已經投入到正確的架構上。

14 : 37 :有人問巴菲特,你最喜歡的持股時期是持股美國運通(American Express, AXP-US)和可口可樂(Coca-Cola, KO-US)的這幾十年,還是別的?最近波克夏增持了西方石油,做這些投資的思維過程是什麼。

巴菲特:做這些投資有很多因素。 1942 年的時候我就開始買股票。蒙格和我有時會很快做決定,我們會思考,是什麼因素讓我們很快下決定,我們覺得這些因素是明顯可見的。對於為何大舉投資蘋果(Apple, AAPL-US),蒙格讓我學到的一點是,消費者的行為很重要。我們如果要買家具店,很快可能意識到這是個錯誤,但這個錯誤會讓我們更好地考慮資產配置的過程是怎樣的。我們慢慢學會了消費者的行為。

巴菲特提到對喜詩糖果的投資,說:「我們並不知道怎麽做糖果生意,但我們在投資的過程中學到了消費者行為的知識。這個過程中我們不斷學到了消費者的行為。投資蘋果也是。你可以觀察到顧客對你的產品是感興趣的。這是一種消費者心理的偏好。」

「當時我看到蘋果股票的價值低於它的實際價值。比如你買第二部iPhone和買第二輛車是不一樣的,你買第二輛車的價值可能比第二部iPhone高二十倍。我當時不知道iPhone怎麽運作,但我知道消費者喜歡它,它的價值遠遠被低估了。而且我知道蘋果的CEO庫克和賈伯斯一樣出色。」

談到 iPhone,巴菲特表示:「它是最偉大的產品之一,而且可能是有史以來最偉大的產品。」

巴菲特說,如果你對某種業務有經驗豐富,那你可能靈機一動,就有投資。而有些事不會一下子發生,但你可以做大量準備。對很快就決定投資的西方石油也是如此。巴菲特說,他之前持續了解研究相關產業,做了很多石油天然氣業務的研究,有時他並不是完全了解訣竅,有時他想到一些觀點,記在心裡,直到他碰到西方石油的 CEO Vicki Hollub 為止。

巴菲特說,「目前我對西方石油的投資是滿意的」。對於媒體股派拉蒙(Paramount Group Inc, PGRE-US)全球,巴菲特說要對這筆投資負責,這筆投資損失很多,他一個人全權負責。

14 : 32 :之前提到波克夏減持蘋果是為了增加現金,你看到的未來投資機會在哪裡?如何將目前市場狀況與 1999 年的投資回報進行比較?

巴菲特稱,有時候我會覺得充滿了機會,可以在夜幕降臨時投入一切,也有時候一年過去了,就像現在似的,沒有找到有意義且時機合適的投資機會,有比現在更好的時機:

「我和蒙格錯過了很多投資機會,但沒有特別後悔過,至少錯過我們不懂的東西是不會覺得遺憾的,真正遺憾的是錯過了一些後來證明(業務變得)非常大的機會。

1999 年我都記不太清楚了,除非當時有特別戲劇性的時候發生,例如像 1987 年、 2008 年或 2015 年,否則我也記不住,我只是每天看看能做些什麼。」

14 : 25 :巴菲特、Abel談評估收購目標的標準。

回答:當你有一個了不起的人來管理事情時,就會有很多自我選擇。我們會遇到一些為我們鞠躬盡瘁的人。我們只是沒有足夠的人才進行規模較小的收購。鑒於我們在 TTI 的經驗,我們對分銷業務有了很好的了解。TTI 有著令人矚目的經營方式。我們也會做一些小型收購,但前提是要符合我們現在的架構,而不是為了投而投。我們也可以給股東買更多 TTI,但更傾向於回購。

14 : 15 :關於波克夏未來的資本配置決策。

巴菲特說,波克夏的董事會已經有了能進行腦力風暴的力量。當他不再執掌波克夏時,阿貝爾就將對波克夏的投資決策擁有最終決定權。

巴菲特說:「如果我是董事會成員,要做出決定,我可能會根據阿貝爾的情況,將資本分配留給他。他非常了解企業。如果你了解企業,你就了解普通股。」

巴菲特說,波克夏的兩位投資經理(即 Todd Combs 和 Ted Weschler)的責任明確,他們清楚做什麼工作。如果要讓波克夏成就更多的利益。戰略上的考慮很重要。阿貝爾有能力做戰略上的部署。

13 : 00 ~ 14 : 00 :問答環節進入一小時午休。

12 : 54 :零排放車輛可能已經完全被接受了,問巴菲特有什麼想法?

巴菲特:自動駕駛可能減少車禍發生,或者減少成本,有人開始用了,以後的數據也會顯示未來會怎樣。過去幾年人們已經經常討論。在保險產業,Uber 開始崛起的時候也有人討論。對於有些事,過去的估計是錯的。

比如你以為保險是容易開展的業務,其實不然。保險業務「非常有趣,因為你一開始就得到了錢,然後你就會發現你做了一些愚蠢的事情。可是,當有人把錢交給你、然後你遞給他們一小張紙的時候,這是一個非常誘人的生意。」如果車禍能減少 50% ,聽起來不錯。我們正在尋找機遇。有些人即使開了很多里程的車,仍因車禍喪生。這不是容易估計的數字。

賈因:特斯拉(Tesla, TSLA-US)公司的技術改進聽起來會減少車禍發生。但車禍的均值不見得會下降。車險領域如果要完全轉變,不會這麽容易。特斯拉一直在考慮直接承保保險的想法——但並沒有取得太大成功。

12 : 48 :特斯拉的自動駕駛技術號稱會大幅減少車禍,這種技術對車險有何影響,以後收益會怎樣?

巴菲特:自動駕駛可能減少車禍發生,或者減少成本,有人開始用了,以後的數據也會顯示未來會怎樣。過去幾年人們已經經常討論。在保險產業,Uber 開始崛起的時候也有人討論。對於有些事,過去的估計是錯的。你以為保險容易開展的業務,其實不然。如果車禍能減少 50% ,聽起來不錯。我們正在尋找機遇。有些人即使開了很多里程的車,仍因車禍喪生。這不是容易估計的數字。

賈因:特斯拉公司的技術改進聽起來會減少車禍發生。但車禍的均值不見得會下降。車險領域如果要完全轉變,不會這麽容易。

12 : 38 :在美國房屋買賣 6% 的傭金硬性標準要取消了,對房地產產業會有什麼影響?

一個月前,美國房地產經紀人協會(NAR)與房屋賣家團體達成和解協議,同意通過支付 4.18 億美元的賠償金,並取消傭金標準來結束具有里程碑意義的反壟斷訴訟。

阿貝爾稱,整個產業會經歷過渡期,波克夏房產服務子公司和整個產業都要適應新的現實。但房地產仲介仍是買賣交易中的重要組成環節,他們提供的諮詢和指導服務仍很重要:

「未來傭金的變化是傭金比例需要協商而不是一個固定的百分比,(不是說傭金就徹底取消了)上述和解協議(的影響)只會局限在波克夏房產服務子公司中。」

先前有據報導, 4 月底,波克夏美國家庭服務公司(即波克夏的房產仲介業務)表示將支付 2.5 億美元來和解指控傭金過高的訴訟,是迄今為止單個經紀公司支付的最大一筆金額。

巴菲特表示,在他買賣房屋的經歷中,作為賣家從沒有拒付過房產仲介的傭金,不管房子賣價有多貴,也沒有向仲介索要過傭金折扣。當初他直接買下了一個成熟公司作為波克夏的房產仲介業務時,價格是合理的。而且房產仲介是個在經濟中非常基礎的產業,不會消失。

巴菲特稱,他確實對達成上述和解協議感到驚訝,「但就跟保險產業有很多令人驚訝的決定一樣,我們需要接受事實。就好比 911 恐怖襲擊,誰也不會想像到會發生,但還是發生了。需要接受現實。」

阿貝爾補充稱,房產仲介產業的模型可能會改變,但他在英國也買過房子,在美國之外買房子是個完全不同的體驗:「我們的房產仲介投入了時間和資本來確保你的買賣順暢和滿意。美國可能不是最經濟實惠的模型,但是CP值是不錯的(you get what you pay for)。」

12 : 36 :波克夏現在握有 1,800 多億美元現金,在等什麼?

巴菲特:這個問題很好回答。台上在場的人,都沒有很好的想法,怎麽好好用這筆錢,我們不會在現在 5.4% 利率的情況下用這個錢,現在利率這麽高(這點不要跟美國聯準會講),我們只在正確的時候揮桿,但是現在好多人不管什麼時候都在揮桿,因為他們覺得之前不停揮桿都打空,覺得總打就打到正確標的。我們對回報不會像以前那樣需要超過多少,現在找不到那麽多機會。現在沒有足夠有吸引力的標的讓我配置那麽多資產,看之後是否有變化。

12 : 26 :您的團隊對業務、資產配置上覺得做得最棒的是什麼?特別是疫情之後。

巴菲特:如果有人 65 歲退休,那完全沒法擔任波克夏的 CEO。今後二十年,我們會提供一些項目,董事會和我們管理層今後會有不同的決策。關於董事是否繼續接班,經理人誰最適合接班,巴菲特提到,他之前做紡織品業務是因為,我覺得管理它的經理是很好的人。我覺得我們很有可能還找到像(波克夏前董事)湯姆·墨菲這樣很好的經理人。要看未來公司的人,他們怎麽想。

當我離開波克夏以後,也許公司每二十年都要做一次正確的決策,也許決策錯了,就要改過來。這就是要有董事會的原因。我們有正確的人在董事會,他們可以做正確的決策,他們不會把自己太當回事,不把波克夏作為跳板。

12 : 19 :波克夏如果有新的建築師加入,會有怎麽樣的工作?(巴菲特先前將蒙格稱為公司的建築師)

巴菲特:如果董事會要找到新的總監,有些人也許會 65 歲就退休,雖然這不太經常發生。我們的經理人必須要頻繁做決策。這是一個在我們現有系統中非常困難的工作。有些人跟我們講過,兩個人不要搭同樣的飛機或者同一輛車。

比如,阿貝爾的工作職責是他必須要告訴董事,我們做了哪些事情,哪些事情要發生。我們所有董事要決定,阿貝爾是不是做了正確的決定。我們要找經歷充沛、能夠鼓舞人心的經理人。我們現在層面是多元化的人選,人選都是最佳的,我們已經得到了波克夏最好的一群經理人。波克夏的文化要確保吸引最好的經理人。

12 : 13 :印度經濟在過去五到二十年表現良好。波克夏是否很積極在印度的權益市場找機會。有什麼會驅動你們在印度做大投資

巴菲特:我相信印度有大把機會。問題是,我們對印度的見解有什麼優勢,我們的投資有沒有可能是印度想要我們參與的 。也許有些領域我們沒有探索到、注意到,當然不是由我來探索。未來,可能有更多機會出現,當然現在可能有機會。問題是,波克夏是否有優勢追尋這些機會,或者讓它們成為現實。日本的投資很好,印度也可能有這樣的機遇,但我並不清楚。因為文化不一樣,我沒法區分。

12 : 05 :怎麽看待巴菲特還沒有退休,旗下子公司的管理層就找阿貝爾和賈因匯報工作了

巴菲特稱,由於年事已高,他的閱讀速度、體力「和營運效率」都在下降,比 30 年前低了很多,而且他不認識很多子公司的管理層了,「如果有更好的人去匯報工作,為什麼要來找我?」

巴菲特認為,現在的營運方式「不可能更完美了」。阿貝爾更知道旗下業務的困境並能給出建議,賈因在保險產業的智慧無人能及。兩位副董事長也有更好的精力,傳達消息的方式很適當。

賈因稱,在宣布阿貝爾將繼任 CEO 之後,整個過渡期非常順利,之前一些子公司的管理層會給巴菲特打電話匯報業務,但現在巴菲特會刻意把電話引導給阿貝爾和賈因來處理。

12 : 01 :請巴菲特今天分享下,我們每個人最需要聽到什麼?

「現在你們生活在美國,這裡有很多機會,好多國家找不到。我想用蒙格的建議,首先把教育做好,針對自己個人的情況,跟正確的人打交道,我希望能找到幫我找到人生正確方向的人。過去 200 年,我們有了工業革命,後來在科學、醫療、教育巨大進步,很幸運在這樣的時代出生。你們所處的世界是前所未有最棒的。尋找自己的興趣,找到想要的工作,找到能一起分享生活的人,有時候要尋找很久,但不要忘了自己的初心。」

11 : 58 :怎麽看在佛羅里達的車輛保險的形勢失控?

賈因:在佛羅里達,車險發生大轉變,造成保費急劇成長,而且當地風災發生頻率變高,損失嚴重。這造成保險業務的損失。佛羅里達是很大的市場。當地立法者在通過法律降低費率,我們希望當地的保險業能恢復正常。佛羅里達有自己的問題,損失會增加,但最終會達到制衡。

11 : 51 :內華達州的拉美人提問:我們苦於負擔電費。為什麼波克夏不開個新的天然氣工廠或者進行天然氣投資?因為我這裡隨時都有太陽光。可否不要做石化投資,而是投資新能源?

阿貝爾稱,我們原來用碳能源,現在在轉換到可再生能源,都在我們考慮之中,有時候要綜合電池等問題,但此刻無法立刻轉換到其他可再生能源,但在之後會減少火力發電的可能性,這一點已經在快速發生,了解現有系統能否值得信任,現有客戶能否繼續使用。風能我們也用到了相應的百分比使用,但是如果第二天風沒有了,我們需要有其他進行補充。

巴菲特稱,「哪些是可以做的,能夠做的,可以達到我們的標準,是非常複雜的業務,要做決策的。從一個地方轉到另外地方,是否能真正這麽做呢?也許今天想到這麽做,明天就發生了問題。公司要確認每天都有照明。化石原油絕對是發電最古老的方式,儲存也是我們考慮的問題,電池現在是比較經濟的方式,但是一個電池可能只有 4 小時電力,這當中還有經濟、技術的考量和推進,要尋求可靠性和平衡度。比爾·蓋茲也在做這類工作。」

11 : 45 :政治上的變化已產生網路上的攻擊和危險。

賈因:網路攻擊涉及的市場至少 100 億美元的價值。對於是否做網路安全保險,我們是很謹慎的。很難了解損失如何計算,而且涉及運作又有什麼標準,計算量是很龐大的。損失的成本難以計算,不見得一次攻擊後就有損傷,損失是跨越時間的,會有長期影響。不能簡單計算。保單要怎麽了解費率計算。這是很龐大的業務,這種業務有時獲利很高,有時損失會很大。

巴菲特提到 1968 年甘迺迪執政時曾發生暴亂。他說,如果你要寫保單,必須限制保險範圍,問題是,如果某人被刺殺了,因為一次這樣的事件,就造成成千上萬的業務損失,你怎麽承保。今天你提供 1,000 個保險,單這一件事關係就很大,有時還需要法庭決定。網路保險的代理人可以賺到很高的傭金,但寫保單時必須清楚有什麼風險。

11 : 37 :一個小朋友提問,如果還有機會再跟蒙格共度一天,想做什麼?

巴菲特稱,他和蒙格每天都在做令自己開心的事情。「蒙格很喜歡學習,他對好多事情感興趣,他興趣比我廣,我們倆在一起志趣相投,在一起度過的時間比獨處開心」。

「我們的樂趣還在於一起犯錯誤,一起改正錯誤、吸取教訓,這好像更令人開心,因為你的合作夥伴會幫助你擺脫困境,然後你看到你們十年前做的決策現在還在賺錢。」

巴菲特坦言,如果有機會再與蒙格共度一天,「跟我們之前所有的日子都不會有太大區別」:

「我從來沒見到哪個人像蒙格這樣,在 99 歲時活到人生巔峰,全世界人都想來找你。蒙格曾稱,要是知道自己哪天會去世就好了,這樣我永遠不會往那一天走去。」

巴菲特還稱,人總是越老越聰明,因為可以從錯誤中學習成長:

「我們仍認為世界還很有意思,到我們這麽大了,我問蒙格過去 2000 年你最想跟誰吃飯,查理說我都遇到過他們了。每個人都應該問自己,你的人生最後一天想跟誰一起度過,那現在就去遇到他們並跟他們一起做事。」

11 : 31 :賈因掌管的保險業務之重要性,以及他的繼任者。

巴菲特:是賈因的出現讓我們把保險業務做到現在這樣。現在波克夏打造的保險業務架構,在賈因出現前完全不可想像。保險是波克夏最重要的業務線條之一。投資也很重要,但跟保險相比完全不能相提並論。

賈因:沒有任何人是不可以取代的,比如庫克接替賈伯斯以來,做了很好的工作。我們董事會關注繼任者。我們會關注,如果哪天我被卡車撞了,我們會怎麽做。我們也有未來候選人的形象。未來會慢慢找到讓我有信心的接替者。

11 : 27 :巴菲特稱下一筆重大交易可能在美國,但「神秘投資」也許在加拿大?

巴菲特表示,他了解美國的規則、弱點和優勢,而他對世界許多其他國家大體上沒有同樣的感覺。比亞迪(BYD, 002594-CN )和 Costco(COST-US)是他和蒙格共事的這些年裡,蒙格最為堅決地主張購買的兩只股票。他相信印度有大把機會,但問題是,波克夏對印度的見解有什麼優勢。巴菲特透露,波克夏在評估加拿大的投資機會,有人猜測這也許是巴菲特的神秘投資。

11 : 20 :環境變化在保險業中很重要,加州洪水等,在擴展保險業務上,有何變更?

保險業務負責人賈因稱:責任險或者一些災難險都是重要議題,去年年底在把握機會重新定價,一些因素讓我們在每年做考慮的時候,考慮所有可能性。環境改變要漲多少錢?有些時候必須漲價才能維持現狀。監管機構也不讓我們活得更容易,有很多規定,改價錢要參考許多。環境變遷會肯定增加我們的風險,最終要考慮業務是否能變得更龐大。大西洋地區也有風災。無法說 5 年、 10 年之後是否發生同樣狀況。要了解水、降雨等形勢。車輛修理成本越來越高,通膨的影響。

11 : 16 :對於妻子孩子的投資方面有什麼建議?

巴菲特說,「我完全信任我的妻子和孩子,但並不意味著我會向他們征求買什麼股票的建議。在管理金錢上,幾十年來,蒙格是最適合的交談對象,這不代表我不參考他人的意見。我的妻子和孩子這些年也變得越來越聰明,有時我會聽他們講很多。有時我會忽略細節。」

談到商業決策時,巴菲特說,「如果我認為自己做不到,我就不會這麽做。所以,在某種程度上,我在與自己談論投資。」

巴菲特稱蒙格絕對誠實,這也是蒙格成為重要合作夥伴的部分原因。他說,「我和蒙格共事多年,他從來不撒謊,也不強迫我怎麽做,他肯定讓我考慮很多事,當然他晚餐或派對時也犯小錯。在合作夥伴方面,我想不到我和蒙格有什麼談話是不重要的。」

巴菲特還說,這適用於他的工作和個人生活。「當你在生活中遇到這樣的事情時,你就會珍惜那些人,而你會忘記其他的人。

11 : 10 :巴菲特認為 Geico 車險的營運成本更低。

有股東詢問當年為了買了 Geico 而不是 Progressive,因為後者在數據分析方面做得更好。

巴菲特為美國第三大車險企業 Geico 辯護稱,其投保成本是全產業最低的,這個優勢無法替代,也是比競爭對手 Progressive 更好的地方,即能以更低的成本營運。

巴菲特稱,「這不是生存或者獲利的問題,我們最想要的是保險產業最佳模型,並且能以低成本繼續為客戶服務。這些是我想要的。Geico 將繼續改進業務,但是不會收縮業務。未來我們會在保險產業的數據分析上成為最好的公司之一。」

保險業務負責人賈因稱:「不幸的是,技術是一個瓶頸,但我們正在取得進展。我認識到我們仍然落後,正在採取措施縮小差距,到 2025 年底,我們應該在數據分析方面與最優秀的玩家並肩作戰。」

11 : 06 :產生式 AI 對傳統產業的影響,問巴菲特認為AI能帶來多少優勢?

巴菲特坦言,「我對 AI 一無所知(笑),但不意味著這個技術不重要。去年我提到,讓精靈從瓶子里跳出來。讓它跳了出來,精靈對很多人很有作用,但我希望這種精靈在未來可以做好事。」

「我沒法對它做評估。二戰時有了核技術,我們當時覺得終止戰爭是必要的。AI的發展讓我緊張,特別是最近的進展,我目睹的一些現象有些嚇人。AI 會引發欺詐問題,比如一張圖片難以辨別真假,欺詐市場成長會很快。當然 AI 也可能做好事。」

10 : 48 :巴菲特不小心脫口而出「蒙格,該你回答了」。

巴菲特想讓 CEO 接班人阿貝爾回答問題,結果說成了「查理」。他說「我都說習慣了,待會可能還會說順嘴呢。」

阿貝爾則稱,被當作蒙格將是「一種莫大的榮幸」。這是蒙格因離世而缺席波克夏股東大會的第一年。

第三個問題:最新年報中,波克夏能源部分的業務令人失望,投資者擔心環境變化以及監管的措施,比如猶他州最近的監管行動,怎麽看波克夏對能源方面的投資。

巴菲特:美國營些州開始控制電力投資,比如猶他州。這些措施算是公平的,他們的工作帶來了回報,公共電力方面, 1930 年代時,一些私人擁有的電力公司或公共事業公司或許比國營的更有效率,現在,該領域公司必須有大量投入,投入大量資金,所以有時私人投資人沒法做到。

波克夏的能源領域投資令我們很滿意,我們會有回報,但報酬率可能不會讓我們變得很富有,當然,如果完全沒回報我們也不會做。現在的工作可能跟現在的環境改變相關,現在的投資成本讓人訝異,但我們有些資金,有些大項目的支持是很重要的,我們不會讓投資打水漂。在猶他州,這種環境不是很友善。

這期間巴菲特口誤,把阿貝爾叫錯成蒙格。巴菲特說「我已經習慣了」,他承認可能之後還會有這種口誤。阿貝爾說,這是巨大的榮幸。

阿貝爾:今天面臨的挑戰源於我們對公用事業有很大投資。波克夏很注意對公共事業的投資。波克夏有 AI 方面的開發。至少有 10 億美元的改變。野火在很多地方發生。野火的索賠很多。所以波克夏面臨的訴訟等法務挑戰,這是一個巨大的挑戰。波克夏將應對所有訴訟。從基本面來說,我們需要立法和改革,這樣我們才能用漸進式的資本投入做出貢獻,我們不希望浪費投資。我們看到一些機會。在猶他州我們對投資感到放心。他們最近通過了法案,他們把非經濟類野火的損失設了上限。

電力方面的投資肯定不會像其他業務那樣帶來那麽大的回報。公共事業、特別是能源的投資最多只能獲得中等的回報,現在又面臨野火這類威脅,一些政策變化,氣候變化。我們肯定付出超過 1,000 億美元的投入,但我們不會簡單地讓這些投資浪費掉。

10 : 42 :來自中國香港的投資者提問:巴菲特之前投資比亞迪但現在減倉,之後有機會投資中國香港或者其他中國中國的股票嗎?

巴菲特稱,「我們主要的投資會在美國,我們投資的一些公司比如運通、可口可樂都有全球業務,是全球消費者都會優先考慮的飲料或是支付手段,全球難以找到這樣與之相當的投資標的,他們的業務很強。」

比亞迪的投資與 5 年前在日本的投資相似,這是美國之外很少有的大筆投資。對於投資日本公司的立場還是很滿意的。全世界還有其他不少國家不夠理解,所以還是以美國為主。不能容忍一些可能賠錢的狀況。

巴菲特還透露,波克夏的下一筆大交易可能不會是對美國之外的企業的投資。

10 : 32 :儘管多個季度減持蘋果,但會長期持有蘋果、可口可樂和美國運通。

問:去年巴菲特說可口可樂和美國運通是波克夏持股最久的公司,這些業務帶來很好收益,但其中沒有包括蘋果,是否覺得蘋果的投資吸引力比 2016 年首次買入時下降。

巴菲特稱,「我們還持有很多蘋果股票,到今年年底,我們很可能是蘋果普通股最大的持有方,我們認為,持有它不單是持有股票,而是把它視為業務,可口可樂也是一家公司,美國運通也是。當我們配置資金時,我們會把標的看成每一家公司,我們不會去預測市場,不會單單選股。」

「我很早以前對買股票感興趣,覺得股市充滿魅力,但一位高明的投資者告訴我,看股票時要把它看成公司,不要當作是股票。這話讓我深受啟發,我們配置資產時,我們最基本的原則就是格雷厄姆的哲學,如果只是選股,那是浪費時間。」

巴菲特說,波克夏還是會長期持有這三家公司的股票,這些投資過去取得了很大的成功。蘋果將長期是波克夏的一大投資。

巴菲特稱蘋果是比可口可樂和美國運通更好的企業。他說:「我們擁有美國運通,這是一家很棒的企業,我們擁有可口可樂,這是一家很棒的企業,我們擁有蘋果,這是一家更好的企業。」

巴菲特還說,除非出現「戲劇性」的情況,否則蘋果將是波克夏最大的投資。他說:「除非發生真正改變資本配置的戲劇性事件,否則我們將把蘋果作為我們最大的投資。但在目前的情況下,我完全不介意建立現金部位。」

對於為何減持蘋果,巴菲特說,這是由於投資獲得可觀收益後的稅收問題,不是他對蘋果這只個股長期內有什麼判斷。

巴菲特說,「我認識的幾乎所有人都把注意力放在怎麽不交稅上,避稅當然是合理的,我們不介意納稅,我們現在的聯邦稅率是 21% 。而蘋果面臨的稅率是 35% ,甚至 52% 。我覺得我們現在的稅率很可能會提高,很可能很快會加稅,政府會想從波克夏的營收中拿走更大部分。我們會納稅,我們希望波克夏為此做出更大貢獻。我們很幸運成為美國公司的一員。去年我們繳稅 50 億美元。我希望每家美國的公司都這樣,如果稅率提高,我也不會介意。」

有媒體注意到,蘋果 CEO 庫克再次出席波克夏股東大會的問答環節。

10 : 20 :巴菲特解釋一季度波克夏財報

巴菲特讚揚了一季度保險承保利潤和保險投資收益,預計未來季度的業績會變好,「第一季度可能是最差的」,營業利潤下一年會有小幅成長。持有的短期美債等短期投資收益未來還會漲,跟利率掛鉤。當合理的時候就會回購股票,增加股東權益。

巴菲特還稱,第一季度旗下保險業務的營運利潤為 52 億美元,令人滿意,但「保險業務負責人賈因希望我向所有人指出,你不能將第一季度的保險業務收益乘以四來得到全年業績,保險業不是這樣營運的。」

波克夏的保險業務曝險分布在各個地區和多種災害類型中,巴菲特稱,美國東海岸的一場大風暴可能是該公司面臨的最大風險,大西洋颶風季從每年 6 月持續到 11 月。

巴菲特還稱,到今年二季度末,波克夏持有的現金可能會進一步增至 2,000 億美元大關:

「我們很樂意花錢,但必須是(收購或投資的企業)正在做一些風險很小並且可以為我們賺很多錢的事情。」

10 : 15 : 2024 年股東大會問答環節開場白。

巴菲特稱,為了緬懷蒙格,最新版《窮查理寶典》將是今年波克夏股東大會現場唯一出售的書,週五已售出約 2,400 冊。巴菲特稱,往年的年會通常會現場出售 25 種書。

09 : 45 :播放蒙格參加的提問環節歷史影像。

有分析稱,巴菲特在這部感人至深且有點幽默的電影中,向他的長期朋友和商業夥伴致敬,重申蒙格是「波克夏的建築師」。

短片詳細介紹了蒙格的生平,包括他在內布拉斯加州奧馬哈市的生活,蒙格與巴菲特都在那裡出生和長大,距離波克夏的年會舉辦地僅有兩英里遠。短片還展示了蒙格歷年來著名的犀利點評合集。在 2015 年的一次會議上,他曾說:「如果人們不經常犯錯,我們就不會這麽富有。」

影片中,蒙格在早年某次股東大會上說:「如果我在快要死的時候還能保持樂觀,那麽你們其他人肯定可以應對一點通貨膨脹。」

還有一段影像顯示蒙格說:「在現實生活中做出決定的正確方法是基於你的機會成本。當你結婚時,必須選擇最適合你的。你的余生也是同樣的方式(做決策)。 」

《虎嗅網》授權轉載

台灣時間 5 月 4 日週六晚間 10 點 15 分開始,堪稱全球最著名投資者、被譽為「股神」的九旬老人巴菲特,攜 CEO 接班人、波克夏非保險業務的負責人阿貝爾(Greg Abel),以及保險業務負責人賈因(Ajit Jain)共同回答股東提問,預計在至少 5 個小時里回答 40 至 60 個問題。

這是新冠疫情之後波克夏第三次線上下舉辦年度股東大會,也是巴菲特第 60 次參加冗長的問答環節。預計本次參會人數顯著攀升至 4 萬人,重回疫情前的高位水平。

值得注意的是,巴菲特的老搭檔、被他稱為「波克夏的建築師,我的兄弟與慈父」的蒙格已於去年 11 月離世,享年 99 歲。除了緬懷蒙格,股東們更關注將滿 94 歲的巴菲特何時宣布退休、波克夏的領導層繼任計劃,以及「後巴菲特時代」公司是否拆分或發放股息發放股利。

華爾街見聞先前詳細梳理了今年巴菲特股東大會的關注要點。投資者還想了解,巴菲特能否透露去年三季度起連續兩季要求美國證監會 SEC 保密的神秘股票持股到底是什麼。

有人預計可能會是只金融股,具體來說是只銀行股,因為波克夏去年下半年在「銀行、保險公司和金融股」的持股成本的基礎上增加了 35.9 億美元且是唯一成長的類別。例如,嘉信理財股價深受去年初美國銀產業危機的拖累,與摩根史坦利都很符合巴菲特的買入標的特徵。

波克夏擁有鐵路、保險、能源、工業和消費品等涉及許多不同產業的美國國內業務,還握有約 3,600 億美元的龐大股市投資組合,這令該公司業績成為了解美國經濟狀況的獨特窗口。投資者還期待巴菲特如何闡釋當美國利率與通膨雙雙居高不下,以及人工智慧繁榮發展時的投資邏輯。

在股東大會問答環節開始前,波克夏海瑟威(Berkshire Hathaway, BRK.B-US)還發布了今年一季度財報:

波克夏一季度營收與上期相比增 5% 超預期,得益於保費與鐵路收入上漲。投資收益近 19 億美元,凈利潤與上期相比回落 64% 但好於市場預期。

公司現金儲備進一步成長至 1,890 億美元,連續多個季度創新高,一季度回購了 26 億美元公司股票,與上期相比接近砍半但高於去年四季度的 22 億美元,還減倉近 200 億美元的股票投資。

2 月 24 日,巴菲特巴在波克夏官網發布了年度致股東公開信。

與往年華爾街見聞的現場直擊一樣,以下是 2024 年波克夏股東大會要點實錄,按照最新的更新時間倒序排列,去年的股東大會圖文實錄全文可點擊此處鏈接。

以下為巴菲特股東大會問答環節的即時更新(以美國東部時間為準),按照最新的更新時間倒序排列。

16 : 00 :問答環節結束,巴菲特戲稱,「希望你們明年也來,希望我明年也參加」。

他還推薦大家都去買《窮查理寶典》。有參會人士提到,每一條賣書結帳通道都排滿了人。

在問答環節結束後,波克夏股東大會將正式舉行,只有股東們才能參加。研究機構 CFRA 列出了一系列將被投票否決的股東提案。

大多數提案都集中在氣候變化和多樣性倡議上,有項提案敦促波克夏建立一個鐵路安全委員會,可能是為了應對火車脫軌事件。

CFRA 指出,波克夏董事會不支持這些提議,巴菲特擁有 31% 的投票權,這意味著這些提議不太可能通過:「然而,這些提議提出了重要問題,我們相信波克夏可以更好地與股東溝通和解決。」

15 : 58 :如果對波克夏股東做要求,會做什麼要求?為什麼?

回答:這個問題不管窮富都是一樣的。如果你足夠幸運,要確保幫周圍人也獲得這樣的運氣。

15 : 50 :美國國債市場是 2008 年的六倍大了,何時這麽多美債的供應不能再被市場吸收?

巴菲特表示,最好的猜測是美國國債會在很長時期內持續被市場接受,因為沒有更多更好的替代選項。在很長時間內去考慮,美國國債的規模並不算特別大,因為要考慮到通膨、威脅全球經濟狀況的危機,以及美元作為儲備貨幣的地位等各方面因素:

「不是美國債務的絕對數量在威脅美國金融體系,而是通膨和未來的美元價值在威脅整個系統。

所以我不擔心美國國債供應的絕對數量有多少,而是擔心財政赤字的前景。

現在大家喜歡聚焦美國聯準會的各項行動,但是財政赤字才是最應該關注的話題。

美國聯準會主席鮑威爾是非常非常有智慧的人,但他不能控制財政政策,他在呼籲人們注意財政政策/赤字,這才是問題所在,才是引發危機的東西。」

還有人問,現在的情況和 2008 年、 2009 年有何不同。

巴菲特提到 20 世紀 70 年代末和 80 年代初面臨高通(Qualcomm, QCOM-US)膨壓力的前美國聯準會主席 Paul Volcker,Volcker 當年努力壓低通膨時還收到過死亡威脅。巴菲特說,「我們無法完全預知美國聯準會在做怎樣的決定。美國聯準會主席鮑威爾是很聰明的人,可是,美國的財務制度和決策不是他能決定的。」

15 : 44 :現在 AI 的精靈從瓶子里放出來了,波克夏哪項業務在 AI 面前有最大風險?

回答:任何勞動密集產業都會受到 AI 的威脅。當然在此之下可以額外獲得更多娛樂時間。這中間有一些更多的問題。人工智慧是有更多深入層面進行討論的。講到精靈,我有很多可以分享的。如果我們用這些在社交層面,可能有更好的優勢。但是如果用這個來使用原子彈或者其他不適當的事情,就有問題了。

AI 在所有工作上,在所有產業中,每個公司都在講,哪些可以更安全地來做?很多東西講結論還太早。現在是無法預測的,想要正確地預測,還言之過早。當然,AI絕對是不可思議的。當年原子彈項目也曾被非常興奮地討論。

巴菲特說,在定期修改遺囑過程中,他的投資建議沒有變。他每三年修改一次遺囑,仍然建議妻子將遺產的 10% 分配給短期政府債券, 90% 分配給低成本的標普 500 指數基金。考慮到妻子將繼承的信托基金規模,她的投資組合會不會跑贏標普 500 並不重要。主要是,她覺得自己的財務狀況不需要考慮這點。

巴菲特說,他希望找到更好的方法,把最好的資源用到該用的地方,解決世界上最需要解決的問題。他說,「我覺得遺產資金可以用到這個世界最需要的地方。我覺得,在場諸位美國人都需要一份遺囑,要知道,四位美國前總統都在去世時沒有留下遺囑,想像下,這些人離開後沒有遺囑,有多可怕。比如遇刺的林肯,很難想像這麽偉大的人故去後沒有留下遺囑,多遺憾。人都有自己的弱點,有缺陷,不要對自己太狠,也不能完全松懈,因為你可以改變未來。」

15 : 28 :來自中國的投資者提問,怎麽樣最大化覆利投資?

巴菲特:運氣扮演了非常重要的成分。我現在最好的技能是,逃避風險,躲開厄運。當你幸運的時候,一定要最大化地使用它,當然這個運氣不是即時都會有的。如果我再活一次,我的選擇可能會不一樣,但我不會錯過這些行之有效的東西。我的後半生時期,時代發生了巨變。我姐姐還在上學的時候,還被家裡告知,一定要在上學的時候結婚,要不然好男人都被搶光了。看到我們取得這麽大進步,真的是無與倫比的。現在肯定比 100 年前有更好的期許。

15 : 21 :關於連鎖卡車加油站企業 Pilot 的投資分歧。波克夏曾因收購 Pilot 的投資遭到指控,差點鬧上法庭,最後達成庭外和解。

巴菲特說「我們對 Pilot 的投資還是不錯的」,但他不願意多提。後來他提到 Pilot 加油站的特色,說這是美國環境的特色。

15 : 16 :如何找到生活中的真偶像/人生導師,如何好好交友等經驗。

巴菲特表示,一個合適的人生偶像是很重要的,他和蒙格都有:

「很重要的是有人持續愛你,就算你打破了一些規則,我和蒙格都被這麽愛過。你需要有個合適的英雄去崇拜,這取決於你想成為什麼樣的人,如果你選擇的偶像正確就進入了正軌,不光說的是賺錢方面,而是說整個人生。」

15 : 09 :蒙格提過,一個人擁有產權所有權,會更好地管理它。很多養老金資管並沒有波克夏這樣的實力,做的決策也不符合股東權益,這種情況應該採取什麼措施?

巴菲特:波克夏有很好的執掌人。首先會把它作為國家資產來看待,這樣就能找到更多的解決方案。這要放到我們董事的心裡思考。人的心理影響了很多種行為。有些事情做了,下次就不想做了,收購時候出現過這樣的情況。

15 : 03 :有人問巴菲特: 2008 年年底時你提到,投資 100 萬美元,可以保證獲得 50% 的年化收益,現在用 100 萬美元怎麽投資?

巴菲特:穆迪(Moody’s, MCO-US)那本關於交通運輸的書,我讀的時候才二十多歲,很難想像當時年輕人去那樣了解鐵路。我不知道現在有什麼東西像當年穆迪的那本手冊那樣。現在如果投 100 萬能獲得 50% 的年回報,那可太好了。有人能找到投資機會是因為他們願意去探索,願意在不同的領域擴大自己的知識面。人腦是很複雜的。當我們明白大腦適合做什麼的時候,你的潛力才能充分發掘。如果沒有辦法找到適合你、感興趣的領域投資,可能回報就不是很好。

14 : 50 :董事會信提到 BNSF 有滑落現象,已經投資到更多貨運還有建設上,今天在鐵路業務上的滑落怎麽回事?

巴菲特回答:鐵路對一個國家來說是非常必要的。美國政府曾經把鐵路國營化,曾經進行過多輪談判,甚至美國全國的鐵路都停運過。現在再修鐵路幾乎不可能,比如在加州建高鐵,他們會擔心對環境的影響,如果在美國全國做這樣的事情,可想而知反對的聲音有多大。這可能不是一項最好的業務,但絕對是非常必要的存在,它的替代價值太高了。我們以稅收上非常高效的方式持有相關的鐵路業務。買 BNSF 還是一筆不錯的投資。我們希望在其他產業上,找到更合理的投資標的。買 BNSF 是當初阿貝爾做決定的。

阿貝爾稱:鐵路業務有些地方讓我們股東失望,不過和同業相比還可以。如果回到 2021 年,當時的情況完全不同。 2022 年我們發現了西部的供應鏈問題。 2023 年時,所有業務成本和架構進行了相應的改善,團隊努力工作,重新分配了架構的成本和資源,做了很多事情,認識到需要對需求進行重新考量。我們的競爭對手還有卡車產業,卡車產業的結構讓我們可以有能力與其競爭。我們要想辦法解決結構問題。我們團隊已經投入到正確的架構上。

14 : 37 :有人問巴菲特,你最喜歡的持股時期是持股美國運通(American Express, AXP-US)和可口可樂(Coca-Cola, KO-US)的這幾十年,還是別的?最近波克夏增持了西方石油,做這些投資的思維過程是什麼。

巴菲特:做這些投資有很多因素。 1942 年的時候我就開始買股票。蒙格和我有時會很快做決定,我們會思考,是什麼因素讓我們很快下決定,我們覺得這些因素是明顯可見的。對於為何大舉投資蘋果(Apple, AAPL-US),蒙格讓我學到的一點是,消費者的行為很重要。我們如果要買家具店,很快可能意識到這是個錯誤,但這個錯誤會讓我們更好地考慮資產配置的過程是怎樣的。我們慢慢學會了消費者的行為。

巴菲特提到對喜詩糖果的投資,說:「我們並不知道怎麽做糖果生意,但我們在投資的過程中學到了消費者行為的知識。這個過程中我們不斷學到了消費者的行為。投資蘋果也是。你可以觀察到顧客對你的產品是感興趣的。這是一種消費者心理的偏好。」

「當時我看到蘋果股票的價值低於它的實際價值。比如你買第二部iPhone和買第二輛車是不一樣的,你買第二輛車的價值可能比第二部iPhone高二十倍。我當時不知道iPhone怎麽運作,但我知道消費者喜歡它,它的價值遠遠被低估了。而且我知道蘋果的CEO庫克和賈伯斯一樣出色。」

談到 iPhone,巴菲特表示:「它是最偉大的產品之一,而且可能是有史以來最偉大的產品。」

巴菲特說,如果你對某種業務有經驗豐富,那你可能靈機一動,就有投資。而有些事不會一下子發生,但你可以做大量準備。對很快就決定投資的西方石油也是如此。巴菲特說,他之前持續了解研究相關產業,做了很多石油天然氣業務的研究,有時他並不是完全了解訣竅,有時他想到一些觀點,記在心裡,直到他碰到西方石油的 CEO Vicki Hollub 為止。

巴菲特說,「目前我對西方石油的投資是滿意的」。對於媒體股派拉蒙(Paramount Group Inc, PGRE-US)全球,巴菲特說要對這筆投資負責,這筆投資損失很多,他一個人全權負責。

14 : 32 :之前提到波克夏減持蘋果是為了增加現金,你看到的未來投資機會在哪裡?如何將目前市場狀況與 1999 年的投資回報進行比較?

巴菲特稱,有時候我會覺得充滿了機會,可以在夜幕降臨時投入一切,也有時候一年過去了,就像現在似的,沒有找到有意義且時機合適的投資機會,有比現在更好的時機:

「我和蒙格錯過了很多投資機會,但沒有特別後悔過,至少錯過我們不懂的東西是不會覺得遺憾的,真正遺憾的是錯過了一些後來證明(業務變得)非常大的機會。

1999 年我都記不太清楚了,除非當時有特別戲劇性的時候發生,例如像 1987 年、 2008 年或 2015 年,否則我也記不住,我只是每天看看能做些什麼。」

14 : 25 :巴菲特、Abel談評估收購目標的標準。

回答:當你有一個了不起的人來管理事情時,就會有很多自我選擇。我們會遇到一些為我們鞠躬盡瘁的人。我們只是沒有足夠的人才進行規模較小的收購。鑒於我們在 TTI 的經驗,我們對分銷業務有了很好的了解。TTI 有著令人矚目的經營方式。我們也會做一些小型收購,但前提是要符合我們現在的架構,而不是為了投而投。我們也可以給股東買更多 TTI,但更傾向於回購。

14 : 15 :關於波克夏未來的資本配置決策。

巴菲特說,波克夏的董事會已經有了能進行腦力風暴的力量。當他不再執掌波克夏時,阿貝爾就將對波克夏的投資決策擁有最終決定權。

巴菲特說:「如果我是董事會成員,要做出決定,我可能會根據阿貝爾的情況,將資本分配留給他。他非常了解企業。如果你了解企業,你就了解普通股。」

巴菲特說,波克夏的兩位投資經理(即 Todd Combs 和 Ted Weschler)的責任明確,他們清楚做什麼工作。如果要讓波克夏成就更多的利益。戰略上的考慮很重要。阿貝爾有能力做戰略上的部署。

13 : 00 ~ 14 : 00 :問答環節進入一小時午休。

12 : 54 :零排放車輛可能已經完全被接受了,問巴菲特有什麼想法?

巴菲特:自動駕駛可能減少車禍發生,或者減少成本,有人開始用了,以後的數據也會顯示未來會怎樣。過去幾年人們已經經常討論。在保險產業,Uber 開始崛起的時候也有人討論。對於有些事,過去的估計是錯的。

比如你以為保險是容易開展的業務,其實不然。保險業務「非常有趣,因為你一開始就得到了錢,然後你就會發現你做了一些愚蠢的事情。可是,當有人把錢交給你、然後你遞給他們一小張紙的時候,這是一個非常誘人的生意。」如果車禍能減少 50% ,聽起來不錯。我們正在尋找機遇。有些人即使開了很多里程的車,仍因車禍喪生。這不是容易估計的數字。

賈因:特斯拉(Tesla, TSLA-US)公司的技術改進聽起來會減少車禍發生。但車禍的均值不見得會下降。車險領域如果要完全轉變,不會這麽容易。特斯拉一直在考慮直接承保保險的想法——但並沒有取得太大成功。

12 : 48 :特斯拉的自動駕駛技術號稱會大幅減少車禍,這種技術對車險有何影響,以後收益會怎樣?

巴菲特:自動駕駛可能減少車禍發生,或者減少成本,有人開始用了,以後的數據也會顯示未來會怎樣。過去幾年人們已經經常討論。在保險產業,Uber 開始崛起的時候也有人討論。對於有些事,過去的估計是錯的。你以為保險容易開展的業務,其實不然。如果車禍能減少 50% ,聽起來不錯。我們正在尋找機遇。有些人即使開了很多里程的車,仍因車禍喪生。這不是容易估計的數字。

賈因:特斯拉公司的技術改進聽起來會減少車禍發生。但車禍的均值不見得會下降。車險領域如果要完全轉變,不會這麽容易。

12 : 38 :在美國房屋買賣 6% 的傭金硬性標準要取消了,對房地產產業會有什麼影響?

一個月前,美國房地產經紀人協會(NAR)與房屋賣家團體達成和解協議,同意通過支付 4.18 億美元的賠償金,並取消傭金標準來結束具有里程碑意義的反壟斷訴訟。

阿貝爾稱,整個產業會經歷過渡期,波克夏房產服務子公司和整個產業都要適應新的現實。但房地產仲介仍是買賣交易中的重要組成環節,他們提供的諮詢和指導服務仍很重要:

「未來傭金的變化是傭金比例需要協商而不是一個固定的百分比,(不是說傭金就徹底取消了)上述和解協議(的影響)只會局限在波克夏房產服務子公司中。」

先前有據報導, 4 月底,波克夏美國家庭服務公司(即波克夏的房產仲介業務)表示將支付 2.5 億美元來和解指控傭金過高的訴訟,是迄今為止單個經紀公司支付的最大一筆金額。

巴菲特表示,在他買賣房屋的經歷中,作為賣家從沒有拒付過房產仲介的傭金,不管房子賣價有多貴,也沒有向仲介索要過傭金折扣。當初他直接買下了一個成熟公司作為波克夏的房產仲介業務時,價格是合理的。而且房產仲介是個在經濟中非常基礎的產業,不會消失。

巴菲特稱,他確實對達成上述和解協議感到驚訝,「但就跟保險產業有很多令人驚訝的決定一樣,我們需要接受事實。就好比 911 恐怖襲擊,誰也不會想像到會發生,但還是發生了。需要接受現實。」

阿貝爾補充稱,房產仲介產業的模型可能會改變,但他在英國也買過房子,在美國之外買房子是個完全不同的體驗:「我們的房產仲介投入了時間和資本來確保你的買賣順暢和滿意。美國可能不是最經濟實惠的模型,但是CP值是不錯的(you get what you pay for)。」

12 : 36 :波克夏現在握有 1,800 多億美元現金,在等什麼?

巴菲特:這個問題很好回答。台上在場的人,都沒有很好的想法,怎麽好好用這筆錢,我們不會在現在 5.4% 利率的情況下用這個錢,現在利率這麽高(這點不要跟美國聯準會講),我們只在正確的時候揮桿,但是現在好多人不管什麼時候都在揮桿,因為他們覺得之前不停揮桿都打空,覺得總打就打到正確標的。我們對回報不會像以前那樣需要超過多少,現在找不到那麽多機會。現在沒有足夠有吸引力的標的讓我配置那麽多資產,看之後是否有變化。

12 : 26 :您的團隊對業務、資產配置上覺得做得最棒的是什麼?特別是疫情之後。

巴菲特:如果有人 65 歲退休,那完全沒法擔任波克夏的 CEO。今後二十年,我們會提供一些項目,董事會和我們管理層今後會有不同的決策。關於董事是否繼續接班,經理人誰最適合接班,巴菲特提到,他之前做紡織品業務是因為,我覺得管理它的經理是很好的人。我覺得我們很有可能還找到像(波克夏前董事)湯姆·墨菲這樣很好的經理人。要看未來公司的人,他們怎麽想。

當我離開波克夏以後,也許公司每二十年都要做一次正確的決策,也許決策錯了,就要改過來。這就是要有董事會的原因。我們有正確的人在董事會,他們可以做正確的決策,他們不會把自己太當回事,不把波克夏作為跳板。

12 : 19 :波克夏如果有新的建築師加入,會有怎麽樣的工作?(巴菲特先前將蒙格稱為公司的建築師)

巴菲特:如果董事會要找到新的總監,有些人也許會 65 歲就退休,雖然這不太經常發生。我們的經理人必須要頻繁做決策。這是一個在我們現有系統中非常困難的工作。有些人跟我們講過,兩個人不要搭同樣的飛機或者同一輛車。

比如,阿貝爾的工作職責是他必須要告訴董事,我們做了哪些事情,哪些事情要發生。我們所有董事要決定,阿貝爾是不是做了正確的決定。我們要找經歷充沛、能夠鼓舞人心的經理人。我們現在層面是多元化的人選,人選都是最佳的,我們已經得到了波克夏最好的一群經理人。波克夏的文化要確保吸引最好的經理人。

12 : 13 :印度經濟在過去五到二十年表現良好。波克夏是否很積極在印度的權益市場找機會。有什麼會驅動你們在印度做大投資

巴菲特:我相信印度有大把機會。問題是,我們對印度的見解有什麼優勢,我們的投資有沒有可能是印度想要我們參與的 。也許有些領域我們沒有探索到、注意到,當然不是由我來探索。未來,可能有更多機會出現,當然現在可能有機會。問題是,波克夏是否有優勢追尋這些機會,或者讓它們成為現實。日本的投資很好,印度也可能有這樣的機遇,但我並不清楚。因為文化不一樣,我沒法區分。

12 : 05 :怎麽看待巴菲特還沒有退休,旗下子公司的管理層就找阿貝爾和賈因匯報工作了

巴菲特稱,由於年事已高,他的閱讀速度、體力「和營運效率」都在下降,比 30 年前低了很多,而且他不認識很多子公司的管理層了,「如果有更好的人去匯報工作,為什麼要來找我?」

巴菲特認為,現在的營運方式「不可能更完美了」。阿貝爾更知道旗下業務的困境並能給出建議,賈因在保險產業的智慧無人能及。兩位副董事長也有更好的精力,傳達消息的方式很適當。

賈因稱,在宣布阿貝爾將繼任 CEO 之後,整個過渡期非常順利,之前一些子公司的管理層會給巴菲特打電話匯報業務,但現在巴菲特會刻意把電話引導給阿貝爾和賈因來處理。

12 : 01 :請巴菲特今天分享下,我們每個人最需要聽到什麼?

「現在你們生活在美國,這裡有很多機會,好多國家找不到。我想用蒙格的建議,首先把教育做好,針對自己個人的情況,跟正確的人打交道,我希望能找到幫我找到人生正確方向的人。過去 200 年,我們有了工業革命,後來在科學、醫療、教育巨大進步,很幸運在這樣的時代出生。你們所處的世界是前所未有最棒的。尋找自己的興趣,找到想要的工作,找到能一起分享生活的人,有時候要尋找很久,但不要忘了自己的初心。」

11 : 58 :怎麽看在佛羅里達的車輛保險的形勢失控?

賈因:在佛羅里達,車險發生大轉變,造成保費急劇成長,而且當地風災發生頻率變高,損失嚴重。這造成保險業務的損失。佛羅里達是很大的市場。當地立法者在通過法律降低費率,我們希望當地的保險業能恢復正常。佛羅里達有自己的問題,損失會增加,但最終會達到制衡。

11 : 51 :內華達州的拉美人提問:我們苦於負擔電費。為什麼波克夏不開個新的天然氣工廠或者進行天然氣投資?因為我這裡隨時都有太陽光。可否不要做石化投資,而是投資新能源?

阿貝爾稱,我們原來用碳能源,現在在轉換到可再生能源,都在我們考慮之中,有時候要綜合電池等問題,但此刻無法立刻轉換到其他可再生能源,但在之後會減少火力發電的可能性,這一點已經在快速發生,了解現有系統能否值得信任,現有客戶能否繼續使用。風能我們也用到了相應的百分比使用,但是如果第二天風沒有了,我們需要有其他進行補充。

巴菲特稱,「哪些是可以做的,能夠做的,可以達到我們的標準,是非常複雜的業務,要做決策的。從一個地方轉到另外地方,是否能真正這麽做呢?也許今天想到這麽做,明天就發生了問題。公司要確認每天都有照明。化石原油絕對是發電最古老的方式,儲存也是我們考慮的問題,電池現在是比較經濟的方式,但是一個電池可能只有 4 小時電力,這當中還有經濟、技術的考量和推進,要尋求可靠性和平衡度。比爾·蓋茲也在做這類工作。」

11 : 45 :政治上的變化已產生網路上的攻擊和危險。

賈因:網路攻擊涉及的市場至少 100 億美元的價值。對於是否做網路安全保險,我們是很謹慎的。很難了解損失如何計算,而且涉及運作又有什麼標準,計算量是很龐大的。損失的成本難以計算,不見得一次攻擊後就有損傷,損失是跨越時間的,會有長期影響。不能簡單計算。保單要怎麽了解費率計算。這是很龐大的業務,這種業務有時獲利很高,有時損失會很大。

巴菲特提到 1968 年甘迺迪執政時曾發生暴亂。他說,如果你要寫保單,必須限制保險範圍,問題是,如果某人被刺殺了,因為一次這樣的事件,就造成成千上萬的業務損失,你怎麽承保。今天你提供 1,000 個保險,單這一件事關係就很大,有時還需要法庭決定。網路保險的代理人可以賺到很高的傭金,但寫保單時必須清楚有什麼風險。

11 : 37 :一個小朋友提問,如果還有機會再跟蒙格共度一天,想做什麼?

巴菲特稱,他和蒙格每天都在做令自己開心的事情。「蒙格很喜歡學習,他對好多事情感興趣,他興趣比我廣,我們倆在一起志趣相投,在一起度過的時間比獨處開心」。

「我們的樂趣還在於一起犯錯誤,一起改正錯誤、吸取教訓,這好像更令人開心,因為你的合作夥伴會幫助你擺脫困境,然後你看到你們十年前做的決策現在還在賺錢。」

巴菲特坦言,如果有機會再與蒙格共度一天,「跟我們之前所有的日子都不會有太大區別」:

「我從來沒見到哪個人像蒙格這樣,在 99 歲時活到人生巔峰,全世界人都想來找你。蒙格曾稱,要是知道自己哪天會去世就好了,這樣我永遠不會往那一天走去。」

巴菲特還稱,人總是越老越聰明,因為可以從錯誤中學習成長:

「我們仍認為世界還很有意思,到我們這麽大了,我問蒙格過去 2000 年你最想跟誰吃飯,查理說我都遇到過他們了。每個人都應該問自己,你的人生最後一天想跟誰一起度過,那現在就去遇到他們並跟他們一起做事。」

11 : 31 :賈因掌管的保險業務之重要性,以及他的繼任者。

巴菲特:是賈因的出現讓我們把保險業務做到現在這樣。現在波克夏打造的保險業務架構,在賈因出現前完全不可想像。保險是波克夏最重要的業務線條之一。投資也很重要,但跟保險相比完全不能相提並論。

賈因:沒有任何人是不可以取代的,比如庫克接替賈伯斯以來,做了很好的工作。我們董事會關注繼任者。我們會關注,如果哪天我被卡車撞了,我們會怎麽做。我們也有未來候選人的形象。未來會慢慢找到讓我有信心的接替者。

11 : 27 :巴菲特稱下一筆重大交易可能在美國,但「神秘投資」也許在加拿大?

巴菲特表示,他了解美國的規則、弱點和優勢,而他對世界許多其他國家大體上沒有同樣的感覺。比亞迪(BYD, 002594-CN )和 Costco(COST-US)是他和蒙格共事的這些年裡,蒙格最為堅決地主張購買的兩只股票。他相信印度有大把機會,但問題是,波克夏對印度的見解有什麼優勢。巴菲特透露,波克夏在評估加拿大的投資機會,有人猜測這也許是巴菲特的神秘投資。

11 : 20 :環境變化在保險業中很重要,加州洪水等,在擴展保險業務上,有何變更?

保險業務負責人賈因稱:責任險或者一些災難險都是重要議題,去年年底在把握機會重新定價,一些因素讓我們在每年做考慮的時候,考慮所有可能性。環境改變要漲多少錢?有些時候必須漲價才能維持現狀。監管機構也不讓我們活得更容易,有很多規定,改價錢要參考許多。環境變遷會肯定增加我們的風險,最終要考慮業務是否能變得更龐大。大西洋地區也有風災。無法說 5 年、 10 年之後是否發生同樣狀況。要了解水、降雨等形勢。車輛修理成本越來越高,通膨的影響。

11 : 16 :對於妻子孩子的投資方面有什麼建議?

巴菲特說,「我完全信任我的妻子和孩子,但並不意味著我會向他們征求買什麼股票的建議。在管理金錢上,幾十年來,蒙格是最適合的交談對象,這不代表我不參考他人的意見。我的妻子和孩子這些年也變得越來越聰明,有時我會聽他們講很多。有時我會忽略細節。」

談到商業決策時,巴菲特說,「如果我認為自己做不到,我就不會這麽做。所以,在某種程度上,我在與自己談論投資。」

巴菲特稱蒙格絕對誠實,這也是蒙格成為重要合作夥伴的部分原因。他說,「我和蒙格共事多年,他從來不撒謊,也不強迫我怎麽做,他肯定讓我考慮很多事,當然他晚餐或派對時也犯小錯。在合作夥伴方面,我想不到我和蒙格有什麼談話是不重要的。」

巴菲特還說,這適用於他的工作和個人生活。「當你在生活中遇到這樣的事情時,你就會珍惜那些人,而你會忘記其他的人。

11 : 10 :巴菲特認為 Geico 車險的營運成本更低。

有股東詢問當年為了買了 Geico 而不是 Progressive,因為後者在數據分析方面做得更好。

巴菲特為美國第三大車險企業 Geico 辯護稱,其投保成本是全產業最低的,這個優勢無法替代,也是比競爭對手 Progressive 更好的地方,即能以更低的成本營運。

巴菲特稱,「這不是生存或者獲利的問題,我們最想要的是保險產業最佳模型,並且能以低成本繼續為客戶服務。這些是我想要的。Geico 將繼續改進業務,但是不會收縮業務。未來我們會在保險產業的數據分析上成為最好的公司之一。」

保險業務負責人賈因稱:「不幸的是,技術是一個瓶頸,但我們正在取得進展。我認識到我們仍然落後,正在採取措施縮小差距,到 2025 年底,我們應該在數據分析方面與最優秀的玩家並肩作戰。」

11 : 06 :產生式 AI 對傳統產業的影響,問巴菲特認為AI能帶來多少優勢?

巴菲特坦言,「我對 AI 一無所知(笑),但不意味著這個技術不重要。去年我提到,讓精靈從瓶子里跳出來。讓它跳了出來,精靈對很多人很有作用,但我希望這種精靈在未來可以做好事。」

「我沒法對它做評估。二戰時有了核技術,我們當時覺得終止戰爭是必要的。AI的發展讓我緊張,特別是最近的進展,我目睹的一些現象有些嚇人。AI 會引發欺詐問題,比如一張圖片難以辨別真假,欺詐市場成長會很快。當然 AI 也可能做好事。」

10 : 48 :巴菲特不小心脫口而出「蒙格,該你回答了」

巴菲特想讓 CEO 接班人阿貝爾回答問題,結果說成了「查理」。他說「我都說習慣了,待會可能還會說順嘴呢。」

阿貝爾則稱,被當作蒙格將是「一種莫大的榮幸」。這是蒙格因離世而缺席波克夏股東大會的第一年。

第三個問題:最新年報中,波克夏能源部分的業務令人失望,投資者擔心環境變化以及監管的措施,比如猶他州最近的監管行動,怎麽看波克夏對能源方面的投資。

巴菲特:美國營些州開始控制電力投資,比如猶他州。這些措施算是公平的,他們的工作帶來了回報,公共電力方面, 1930 年代時,一些私人擁有的電力公司或公共事業公司或許比國營的更有效率,現在,該領域公司必須有大量投入,投入大量資金,所以有時私人投資人沒法做到。

波克夏的能源領域投資令我們很滿意,我們會有回報,但報酬率可能不會讓我們變得很富有,當然,如果完全沒回報我們也不會做。現在的工作可能跟現在的環境改變相關,現在的投資成本讓人訝異,但我們有些資金,有些大項目的支持是很重要的,我們不會讓投資打水漂。在猶他州,這種環境不是很友善。

這期間巴菲特口誤,把阿貝爾叫錯成蒙格。巴菲特說「我已經習慣了」,他承認可能之後還會有這種口誤。阿貝爾說,這是巨大的榮幸。

阿貝爾:今天面臨的挑戰源於我們對公用事業有很大投資。波克夏很注意對公共事業的投資。波克夏有 AI 方面的開發。至少有 10 億美元的改變。野火在很多地方發生。野火的索賠很多。所以波克夏面臨的訴訟等法務挑戰,這是一個巨大的挑戰。波克夏將應對所有訴訟。從基本面來說,我們需要立法和改革,這樣我們才能用漸進式的資本投入做出貢獻,我們不希望浪費投資。我們看到一些機會。在猶他州我們對投資感到放心。他們最近通過了法案,他們把非經濟類野火的損失設了上限。

電力方面的投資肯定不會像其他業務那樣帶來那麽大的回報。公共事業、特別是能源的投資最多只能獲得中等的回報,現在又面臨野火這類威脅,一些政策變化,氣候變化。我們肯定付出超過 1,000 億美元的投入,但我們不會簡單地讓這些投資浪費掉。

10 : 42 :來自中國香港的投資者提問:巴菲特之前投資比亞迪但現在減倉,之後有機會投資中國香港或者其他中國中國的股票嗎?

巴菲特稱,「我們主要的投資會在美國,我們投資的一些公司比如運通、可口可樂都有全球業務,是全球消費者都會優先考慮的飲料或是支付手段,全球難以找到這樣與之相當的投資標的,他們的業務很強。」

比亞迪的投資與 5 年前在日本的投資相似,這是美國之外很少有的大筆投資。對於投資日本公司的立場還是很滿意的。全世界還有其他不少國家不夠理解,所以還是以美國為主。不能容忍一些可能賠錢的狀況。

巴菲特還透露,波克夏的下一筆大交易可能不會是對美國之外的企業的投資。

10 : 32 :儘管多個季度減持蘋果,但會長期持有蘋果、可口可樂和美國運通。

問:去年巴菲特說可口可樂和美國運通是波克夏持股最久的公司,這些業務帶來很好收益,但其中沒有包括蘋果,是否覺得蘋果的投資吸引力比 2016 年首次買入時下降。

巴菲特稱,「我們還持有很多蘋果股票,到今年年底,我們很可能是蘋果普通股最大的持有方,我們認為,持有它不單是持有股票,而是把它視為業務,可口可樂也是一家公司,美國運通也是。當我們配置資金時,我們會把標的看成每一家公司,我們不會去預測市場,不會單單選股。」

「我很早以前對買股票感興趣,覺得股市充滿魅力,但一位高明的投資者告訴我,看股票時要把它看成公司,不要當作是股票。這話讓我深受啟發,我們配置資產時,我們最基本的原則就是格雷厄姆的哲學,如果只是選股,那是浪費時間。」

巴菲特說,波克夏還是會長期持有這三家公司的股票,這些投資過去取得了很大的成功。蘋果將長期是波克夏的一大投資。

巴菲特稱蘋果是比可口可樂和美國運通更好的企業。他說:「我們擁有美國運通,這是一家很棒的企業,我們擁有可口可樂,這是一家很棒的企業,我們擁有蘋果,這是一家更好的企業。」

巴菲特還說,除非出現「戲劇性」的情況,否則蘋果將是波克夏最大的投資。他說:「除非發生真正改變資本配置的戲劇性事件,否則我們將把蘋果作為我們最大的投資。但在目前的情況下,我完全不介意建立現金部位。」

對於為何減持蘋果,巴菲特說,這是由於投資獲得可觀收益後的稅收問題,不是他對蘋果這只個股長期內有什麼判斷。

巴菲特說,「我認識的幾乎所有人都把注意力放在怎麽不交稅上,避稅當然是合理的,我們不介意納稅,我們現在的聯邦稅率是 21% 。而蘋果面臨的稅率是 35% ,甚至 52% 。我覺得我們現在的稅率很可能會提高,很可能很快會加稅,政府會想從波克夏的營收中拿走更大部分。我們會納稅,我們希望波克夏為此做出更大貢獻。我們很幸運成為美國公司的一員。去年我們繳稅 50 億美元。我希望每家美國的公司都這樣,如果稅率提高,我也不會介意。」

有媒體注意到,蘋果 CEO 庫克再次出席波克夏股東大會的問答環節。

10 : 20 :巴菲特解釋一季度波克夏財報

巴菲特讚揚了一季度保險承保利潤和保險投資收益,預計未來季度的業績會變好,「第一季度可能是最差的」,營業利潤下一年會有小幅成長。持有的短期美債等短期投資收益未來還會漲,跟利率掛鉤。當合理的時候就會回購股票,增加股東權益。

巴菲特還稱,第一季度旗下保險業務的營運利潤為 52 億美元,令人滿意,但「保險業務負責人賈因希望我向所有人指出,你不能將第一季度的保險業務收益乘以四來得到全年業績,保險業不是這樣營運的。」

波克夏的保險業務曝險分布在各個地區和多種災害類型中,巴菲特稱,美國東海岸的一場大風暴可能是該公司面臨的最大風險,大西洋颶風季從每年 6 月持續到 11 月。

巴菲特還稱,到今年二季度末,波克夏持有的現金可能會進一步增至 2,000 億美元大關:

「我們很樂意花錢,但必須是(收購或投資的企業)正在做一些風險很小並且可以為我們賺很多錢的事情。」

10 : 15 : 2024 年股東大會問答環節開場白。

巴菲特稱,為了緬懷蒙格,最新版《窮查理寶典》將是今年波克夏股東大會現場唯一出售的書,週五已售出約 2,400 冊。巴菲特稱,往年的年會通常會現場出售 25 種書。

09 : 45 :播放蒙格參加的提問環節歷史影像。

有分析稱,巴菲特在這部感人至深且有點幽默的電影中,向他的長期朋友和商業夥伴致敬,重申蒙格是「波克夏的建築師」。

短片詳細介紹了蒙格的生平,包括他在內布拉斯加州奧馬哈市的生活,蒙格與巴菲特都在那裡出生和長大,距離波克夏的年會舉辦地僅有兩英里遠。短片還展示了蒙格歷年來著名的犀利點評合集。在 2015 年的一次會議上,他曾說:「如果人們不經常犯錯,我們就不會這麽富有。」

影片中,蒙格在早年某次股東大會上說:「如果我在快要死的時候還能保持樂觀,那麽你們其他人肯定可以應對一點通貨膨脹。」

還有一段影像顯示蒙格說:「在現實生活中做出決定的正確方法是基於你的機會成本。當你結婚時,必須選擇最適合你的。你的余生也是同樣的方式(做決策)。 」

《虎嗅網》授權轉載

【延伸閱讀】

打破CEO神話-四項成功領導者的關鍵特質_-.png)

找藉口很簡單-改善投資績效卻很難.png)