在這個讓人如痴如狂的股市,到處充滿了占卜問卦的蠱士,或是錙銖必較的賈室,或是持蠡測海的估師,以及遍地形骸枯槁、橫陳路邊的骨屍,每一天每一時都有一梭子的故事,以及那些車輪之下的亡魂故世。

從十年浮零的慘像,到關燈吃麵的絶望,真正的猛士敢於正視淋漓的鮮血,這是魯迅說的。但是從哈佛三百億的賀酒,到耶魯三十年的長牛,真正的智士善於避免看見自己飆血,這是斯文森說的。

大衛·斯文森 (David Swensen) 生得確實非常斯文,一頭耄耋的白髮幽幽地向你釋放著銀狐的狡黠。從 1985 年走馬上任耶魯捐贈基金掌門人,這一做就是三十年,業績好到催人淚下,三十年複合年化收益率 12.9%,硬是把耶魯捐基做到了 255 億美元。

這是個什麼概念,如果耶魯捐基是一個對沖基金的話,那麼他的資產規模可以在全球對沖基金裡面排第十六位,與 Davidson Kempner 並列,排在以”惡意做空 A 股”在中國為人所知的 Citadel 基金前一名。

但是斯文森最大的成就並不是為耶魯賺到了錢,而是他單槍匹馬開創了一個新模式 (也就是所謂的耶魯模式 Yale Model) ,從而徹底顛覆了美國捐贈基金投資管理的 — 用羅振宇的話來說 — 觀念地層。

先說一下大學的捐贈基金 (college endowment) ,如果我們將在這個星球上的所有大學捐贈基金按規模來排個序,我們會發現前十名裡美國占九個,還有一個是土豪沙烏地的國王大學;第十一到第二十名美國占八個,還有兩個是劍橋與牛津。排名第一的哈佛捐基掌管資產已達 376 億美元,這個數字很有意思,因為差不多正好大於這個星球上一半國家的生產總值。

(美國大學捐贈基金規模 來源:U.S. News)

(美國大學捐贈基金規模 來源:U.S. News)

這當然與美國的教育文化有關。美帝教育強調學術自由與思想獨立,你思想要獨立必然首先經費要獨立,所以就要切斷政府的乳養,不然大學很容易政治化官僚化;但是你不要納稅人的錢總得要其他某些人的錢,不然大學很容易窮後,然後破落;於是這些常春藤名門就想到了個妙招,我們的畢業生都是人精、都是蛟龍,要不我們去跟他們伸手?

美國的大學就告訴你,當然要去愛母校,而且你不止是要愛她還要掏錢養她,你的一輩子要與她蜂纏蝶戀、糾纏不休。但是美國的大學是用情懷來網羅你的心嗎?當然不是,情懷這種東西一到關鍵時刻就要掉鏈子;美國的大學用的是一種互利共生的利益鏈來俘虜你,而這種庸俗不堪的鏈子卻最不容易掉。

狡猾的辦學者讓你相信你母校的實力與你自身的社會綜合實力息息相關,而這也確實是事實。就拿在下來說,雖然出身於美國某野雞大學,但是無論是找工作還是混職場,實在也沒少接受校友們的古道熱腸。事實上在美國校友文化就是你的軟實力,而校友勢力就是你的硬實力。所以當你飛黃騰達衣錦還鄉之時,捐一點小錢給你的母校,她好你也好。

捐錢給你的母校,就是保護你當年四年或更多年的人力資本投資,就是讓你的人力資本進一步增值,就是讓你的校友網能更加值錢,從這個角度來看捐錢是不是就沒那麼燒得慌了?所以讓我們忘掉情懷,這是一筆美麗的投資。這比那些用著期權與槓桿往股市裡瘋狂而無謂丟錢的行為不知道明智多少倍。

而且你向母校捐了一塊錢,只要你母校的捐贈基金能得到好的管理,你這一塊錢將來完全有可能增值甚至有可能發揮出兩塊錢三塊錢的作用,這叫做前人栽樹然後前人和後人一起乘涼,這是多麼美麗的行為。況且捐贈還能抵稅。

說遠了。我只想說情懷靠不住,利益最動人。當然,文化制度的因素並不足以完全解釋為什麼我們看到美國大學的捐基在規模上能夠碾壓全世界,之所以能夠如此鶴立雞群,斯文森與其門下生們所倡導的反傳統捐基管理模式功不可沒。

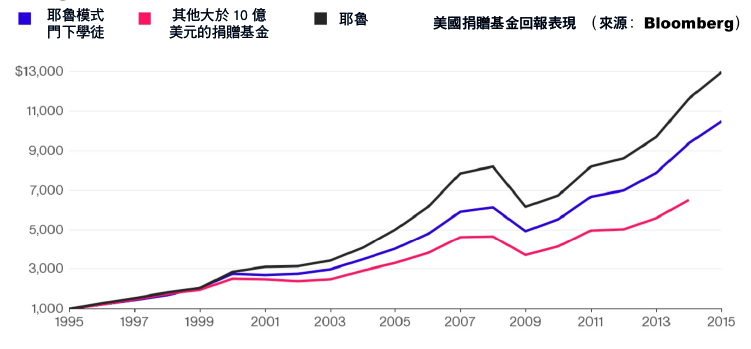

讓我們回到耶魯捐基的斯文森與他三十年將近 13% 的年化複合收益率。這是一個壯舉,考慮到耶魯捐基的規模巨基。不比較不知大腿粗,下圖就足以說明為什麼斯文森可以拿全耶魯最高的俸祿 (500 萬美元年薪) ,而且這錢耶魯每一分每一毫都花得物超所值。

那麼世人不經就要問了,斯文森是如何實現這一壯舉的呢我們小散能不能學個一二呢?好在這不是什麼秘密,他都寫在書裡告訴你了。

斯文森惜字如金,他目前為止一共就出版過兩本著作,從書名你就能出他是個叛逆中老年,是個與舊傳統對幹的小鬥士,投資風格一點也不斯文。他的書,一本叫做《Pioneering Portfolio Management: An Unconventional Approach to Institutional Investment》,另一本我認為翻譯成《非傳統的成功法 (Unconventional Success: A Fundamental Approach to Personal Investment) 》,這個架勢就是老子要搖滾要叛逆要與舊傳統拉開了撕。

斯文森的投資理念有兩個核心:1. equity bias,偏重權益;2. diversification,多樣化。所以當我們介紹耶魯捐基的投資表現時,只談 13% 的年化收益率其實是不公平的,這個只是因為投資組合偏重於權益;我們特別應該指出從 1987 年以來的這近三十年中,耶魯捐基僅有過一年的虧損 (2008 年,耶魯捐基 -30% vs. S&P 500 -38%) ,此等穩定性比高收益更為可怕。

在介紹他的投資思路之前,讓我們先來做個星座測試問題調查。

問曰:以下三個因素中,請你以“長期投資中的重要程度” 給排個序? (“長期投資中的重要程度”,是指哪個因素你認為會為你的長期投資帶來收益中最大的組成部分。) 如果可以的話,給各因素對投資收益的影響係數做一個定量估計,比如 A 占 40%、B 占 35%、C 占 25%。

- 選股選證券。 (證券選擇,security selection)

釋義:於某一種資產類型中殫精竭慮選擇證券來構建組合。兩種基本方法:被動型,挑選指數基金;主動型,挑選股票以試圖擊敗市場。

- 擇時抓時機。 (市場時機,market timing)

釋義:在長期資產配置目標上的一次次偏移。這裡並不是指一般而言的技術分析夜觀星象日觀 K 線的殺進殺出,而是指為了增加短期收益而主動騰挪資產配置的行為。比如你長期資產配置目標是股票債券五五開,但你覺得目前股市低估而債市高估,於是你將資產從債市調出而投入股市,於是短暫地偏移了你的長期資產配置目標 (long-term asset-allocation targets) 。

- 資產配組合。 (資產配置,asset allocation)

釋義:資產配置是指投資者對於不同類型的資產之間比例協調的長期決定。比如以下資產之間的長期配置比例:股票 (如美國市場、發達國家市場、新興市場) 、債券 (如國債、市政債券、公司債券) 、地產 (REITs,房地產投資信託基金) 、替代型投資 (alternative investment,如私募股權、風投等等) 。

斯文森說 ABC 這三把利刃,是你投資僅有的三個小夥伴;無論是機構豪門還是散戶個人,你投資的路上就是與這三者。那麼現在請為這三個小夥伴排個座次,重要的在前不重要的在後面,如果可以的話再加個係數。

我來大膽預測一下 ,A > B > C 或者 B > A > C 應該會是個比較普遍的答案。畢竟市井街頭熙熙攘攘的無非就是選股與擇時,無非就是追概念或者追逐當下應該賣股買房還是賣房買股。

畢竟咱做投資嘛,整天整夜愁眉不展日思夜想;向民間股神尋醫問診;花不菲的價格加收費群;用自己的血汗錢跟著大 V 廝殺,不就是為了找到一個好代碼和一個好時機嗎?很少見到財經節目是來跟你談談資產配置的;這個資產配置貌似不重要啊,股票為王啊大兄弟。

至於影響係數,我想大概選股占 50%、擇時占 40%、資產配置占 10% 會是個比較普遍的答案。如此揣測是因為這與我們自身的精力與時間分配一致,大多數人花超一半的精力去選股,再花剩下的大部分精力去算計風騷的走位和性感的時機,最後資產配置可能就是我一笑而過。認為重要有影響的事你一般會花更多的時間與精力去做,這個邏輯應該可以算成立。

當然,叛逆反傳統的斯文森肯定會表示不同意。他說正確答案應該是 C > B > A 或者也許是 C > A > B,至於影響係數,“一系列頗受好評的針對機構投資組合的的研究” 認為是大約 90% 的組合收益的變異性 (variability,統計中指數據的變化性) 來自於資產配置的影響。另一些研究甚至表明資產配置對收益的貢獻超過 100%。你肯定會覺得這邏輯有點無厘頭,影響怎麼可能會超過 100%;事實上這完全可能,只要證券選擇與市場時機這兩個隊友對你的投資組合起到了慘不忍睹的負回報。因為有交易成本。

其實對斯文森的回答我們毋須過於糾結,讓我用先哲的智慧來包裝一下換一個問法,以下因素中,請你以“長期投資中的重要程度“排個序?

- 術

- 勢

- 道

這樣或許 C > B > A 或者 C > A > B 的答案就更加易於接受了,雖然意義上尚不能完美契合,但在精神上我們文化中的術、勢、道可以一定程度地去對應證券選擇、市場時機和資產配置。對於一個投資者而言,我們可以把資產配置比作戰略佈置,而戰略上的運籌千里往往對某一盤大棋的勝負有最主要最深遠的影響。

資產配置

再來定義一遍:資產配置是指投資者對於不同類型的資產之間比例協調的長期決定。

斯文森對於資產配置的論斷核心就是兩點:1. 偏重權益。2. 資產多樣化。當然還有第三點稅金敏感性,但是這個對我們沒有太大實踐意義,我們就來說一說前兩點。

- 偏重權益 (equity bias)

根據 Roger Ibbotson (耶魯管理學院教授,曾創辦金融研究機構 Ibbotson Associates) 的數據,從 1926 年到 2003 年,美國的通貨膨脹大概是年化 3.7%,翻 18 倍;長期政府債券年化回報為 5.4%,翻 61 倍;美國大型公司股票年化回報為 10.4%,翻 2258 倍;美國小型公司年化回報為 12.7%,翻 10954 倍。

根據 Jeremy Siegel (華頓商學院教授,著有《散戶投資正典 (Stocks for the Long Run) 》) 的研究,從 1802 年到 2001 年的兩百年間,股票市場創造的複合年化收益為 8.3%。如果你在十九世紀初期投資區區 1 美元到股市中,然後不斷將分紅重新投入,在兩百歲生日的時候你就是一個坐擁 880 萬美元的人生贏家。

但是如果你在十九世紀初投資 1 美元到長期政府債券中,兩百歲生日的時候你就只能抱著 1 萬 4000 美元邊吃麵邊哭。

所以從歷史數據的角度我們可以下一個結論:從長期收益而言,買股票遠勝買債券,股票為王。

- 組合多樣化 (diversification)

所以我相信有很多人像我一樣,聽信了彼得·林區 (Peter Lynch) 等的讒言,又有如上數據的佐證,就變成了堅定的權益主義者,從此讓債券遠離我們的人生。所以我長年來困惑於一個問題,既然長期歷史證明買股票從收益上遠遠勝過買固定收益,那為什麼還會有像斯文森這樣的人,深信不疑資產多樣化而堅定地配置債券呢?

斯鬥士就嘗試解答我等族類多年的困惑。

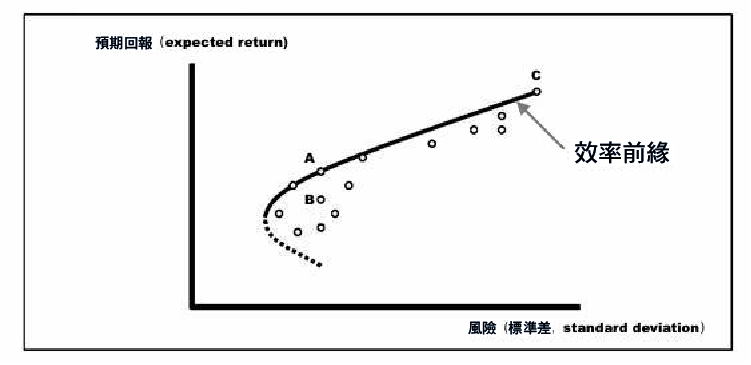

斯文森借用“現代投資組合理論” (Modern Portfolio Theory,以下簡稱 MPT) 的鼻祖 Harry Markowitz (1990 年諾貝爾經濟學獎得主) 的話,將資產多樣化稱為“經濟學中唯一的免費午餐”。大多數人可能認為資產多樣化就是多個籃子裝雞蛋,來避免同時蛋碎的尷尬。當然 MPT 並不如此理解多樣化,它所指的多樣化是指如果資產的回報率之間不完全相關 (perfectly correlated) ,那麼通過將這些不完全相關的資產加入組合中,可以在總體回報率不變的情況下來降低風險 (指組合的波動性,以標準差量化) ;或者可以在總體風險不變的情況下來提高回報率。

按 Markowitz 的觀點,根據你自身的風險偏好,在最適合你的那一款風險偏好上一定會有一個最優的資產組合配比,將你的資產回報最大化。他將其稱之為有效前沿 (efficient frontier) ,如下圖所示。縱軸代表預期收益,橫軸代表風險 (標準差) ,在有效前沿這條黑線的下方的這些空心點表示我們所有組合的可能,比如 A 組合與 B 組合風險一致,但 A 比 B 預期回報更高,那一般智商正常的人一定就會選 A;而 A 與 C 則沒有必然的好壞之分,主要看你自己的風險偏好 (當然你可以通過計算夏普比率 (sharpe ratio) (編者按:夏普指數=(資產平均年化報酬率-無風險利率)/ 資產年化標準差) 來比較不同風險的資產,從而找到有效前沿上的切點,稱為 market portfolio,這裡暫時按下不表) ,如果你心大一點你可以選 C,如果你慫一點你可以選 A,沒有必然的對錯。而組合多樣化就是為了讓你的組合至少可以在有效前緣之上。

有很多人諸如巴菲特 (Warren Buffett) 、彼得·林區都認為,MPT 是一碗濃到化不開的毒雞湯,他們十分反對這一套。

原因很簡單,他認為資產價格的波動 (標準差) 不能代表資產的風險。一般而言同一公司的股票標準差比債券要高的多,但是對於一家好公司長期而言作為股東的回報要遠遠高於作為債權人,巴菲特認為你傻傻地拿債券去執著於一點蠅頭小利而放棄了股票的巨大潛力,這才是真正的風險。

我們都知道我們家巴菲特老大爺買了股票以後是不會大驚失色於股價短期內的上躥下跳的,所以他自然不會把股價波動看成是一種風險。

說回到斯文森闡述為什麼要讓資產多樣化而不能僅僅持有一個 100% 的純粹權益組合。他是這麼說的:誠然,股票為王。但是多樣化最大的好處體現在“行為金融” (behavioral finance) 的益處上,別忘了投資是一門科學,也是一門藝術,說不定藝術的成分還要多一點。所以在投資上有一種極大的不確定性就隱沒在人性這個變幻無常的膚色之下。

拿上個世紀 1930 年代的大蕭條舉例子。大蕭條之前是 1920 年代的大泡沫,然後你就興沖沖地入市啦,當時你在小盤股上投了 1 萬美元巨資,到 1929 年底就虧掉了 54%,你咬咬牙說沒事股票為王;然後到了 1930 年底,你僅存的市值上又虧掉 38%,你嘶吼一聲說沒事啊股票為王;然後到了 1931 年底,你虧剩的 2850 美元又被腰斬虧掉 50%,你拿著剩下的 1400 美元產生了嚴重的自我懷疑:股票為王?然後,到了 1932 年,你僅剩的褲衩 1400 美元又虧掉 32%,你說,股票為王你妹啊走了賣了老子永遠不玩了!

道理其實大家都懂,但是在行為上臣妾就是做不到啊,此乃人性。人就是很奇怪,在三十年代股市谷底之際,理性告訴你這時候其實最應該買買買,但是大多數人就是偏要在這個時候撒手人寰。如果你在 1932 年 7 月投資一個美國小盤股指數,到了 2003 年你的回報是 10 萬倍;但是你和我如果設身處地在當時,幾乎肯定都會放棄。當時股票已經被妖魔化到了什麼程度,有一家報紙刊文指出,我們不應該將股票歸為證券 (securities,英語裡有安全保全的意思) ,這簡直就像稱呼“地雷”為“足底按摩器”一樣;我們應該將股票歸為症券 (insecurities,英語裡意思為不安) 一類。

悲觀絶望的時候就是如此失去理智。

所以斯文森呼籲多樣化絶對不能缺席,因為在崩盤的時候會讓你稍微好過一些,而且在最應該買股票的時候你也能產生足夠的現金,以至於你至少能有錢去抄底權益。如果你 100% 股票被套上,那你的心理壓力就太大了,要不裝死,要不撒手人寰。

最後斯文森又借用哈利·馬可維茲 (Harry Markowitz) 的話語說,如果一個投資者沒有足夠的時間和技能或者沒有足夠的錢去將自己的組合多樣化,那麼他/她最應該做的一件事情是去買不同資產類型的 ETF (交易所交易基金) 。與其浪費大把大把時間去進行無謂的尋股,不如花時間來考慮到底要去投資哪一類資產類型,因為資產配置將在最後從根本上決定你的投資收益。

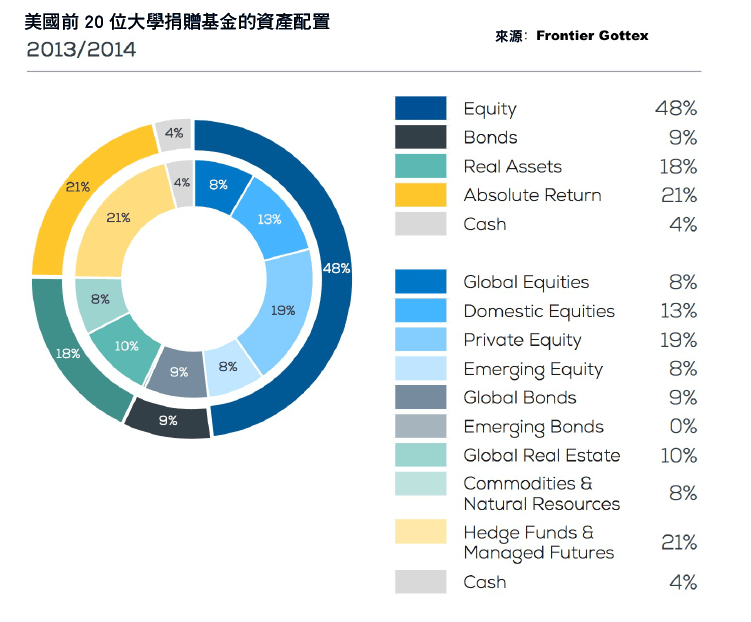

而斯文森之所以是一個反傳統小鬥士,正是因為他有先驅型的資產配置理念。在他之前,大學捐基的配置模式是非常不性感的,基本就是一個大拇指法則:六四法,60% 放在股票,40% 放在債券,絶大多數是中國的證券,我們可以稱之為傳統資產。

但是斯鬥士掐個指頭數了數,除了股票和債券以外,咱還有房地產、風投資產、絶對收益資產 (對沖基金等等) 、外國股票、外國債券、自然資源、槓桿收購等等與傳統資產並不高度相關 (highly correlated) 的資產,那為什麼我們不去撩一點這些非傳統的資產,來更好地組建一個多樣化的組合呢?

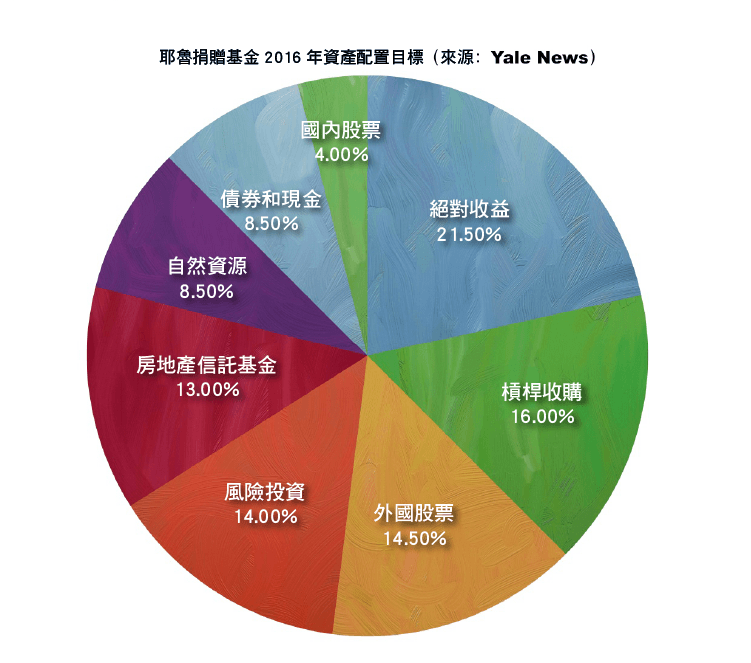

所以耶魯的組合看起來就非常炫酷,比如耶魯捐基 2016 年的資產配置目標是這樣的。斯鬥士的《不落俗套的成功》這本書裡面有對於下面每一種資產的詳細梳理,有興趣的建議找來讀一讀。

我們來偷瞄一眼耶魯的這個組合,她是非常貼合斯文森的投資哲學的:

- 明顯偏向權益。大家別看中國股票+國外股票只有不到 20%,但諸如風險投資、槓桿收購和絶對收益中,幾乎都是權益類資產,所以整個組合的權益占比高達 70%。

- 明顯的資產多樣化努力。斯文森不但進行了國際化的多樣化,也進行了上市/非上市公司的多樣化,還有加入了房地產信託與對沖基金等替代投資資產,覆蓋得面面俱到。當然我們可以從一些蛛絲馬跡,諸如外國股票明顯多於本國股票,諸如巨大的絶對收益與風險投資部位,來看出斯鬥士的那一顆進取的心。

而此組合唯一的不足可能就是如果係統性風險來臨,比如總體經濟出現拐點出現下行,這個組合仍然會面臨巨大的向下的壓力。比如 2008 年耶魯捐贈基金的組合就被滅掉了 30%,但是仍然跑贏了標普 500 指數。

也正是瞄了一眼這個組合,眼尖的個人投資者可能就會發現想要照抄斯文森的組合沒那麼容易:我上哪去找那麼多的槓桿收購與風險投資機會?我記得有一年耶魯組合中的風險投資部位怒漲了 90% 以上,而這個部位很可能是就是耶魯模式能夠長盛(3492-TW)不衰的一隻勝負手。

當然耶魯模式的成功招致了許多的門下學徒。

我們的世界是一隻巨碩的生蠔。別人告訴你生吃鮮美,於是大多數人就亦步亦趨;還有人會告訴你吃生蠔可以焗烤、可以紅燒、可以清蒸、可以炭燒,還有人甚至會告訴你殻也能吃喲還能煲個湯。傳統與非傳統的邊界,或許就只是在於你能不能敞開你的心扉,讓你的小心靈受一點中度的激盪。

證券選擇

花了一些篇幅來介紹資產配置的問題,因為這很重要甚至都超過了 100% 的重要性。然後就是簡單介紹一下證券選擇和市場時機這兩個豬隊友為什麼總是起到負作用,其實很多已然是老生常談。

證券選擇是指於某一種資產類型中殫精竭慮選擇證券來構建組合。兩種基本方法:被動型,挑選指數基金;主動型,挑選股票以試圖擊敗市場。假設你的投資組合只包含一種特定的資產:亞馬遜(Amazon, AMZN-US) (Amazon) 的股票,那麼資產配置對你的組合回報基本上就沒半毛錢的影響了,回報的因素幾乎純粹是你挑選股票的能力,或運氣。

證券交易本身從靜態的角度而言是一個零和遊戲,如果考慮進去佣金、其他交易費用與基金管理費用,這很可能是一個負和遊戲,玩多了注定會降低你的收益。

像大多數對證券選擇持懷疑觀點的投資大師一樣,斯文森是用主動型共同基金 (actively-managed mutual fund) 的反面典型來說明即使是行業精英專家學者,通過選股也很難製造出超額收益。比如從 1995 年至 2005 年的十年間,美股最寬基的威爾遜 5000 指數 (Wilshire 5000,遠不止 5000 家公司,可以理解為美股的全市場指數) 的年平均回報是 9.9%,然而主動型共同基金的年平均回報是 9.6%。你可能會認為 30 個基準點不算差,但是斯文森強調我們要用“兩個偏差”去刺破這個數字唬人的面紗。

第一個偏差是倖存者偏差 (survivorship bias) ,這個之前也多次提到了, 計算最後回報的基金樣本總會有一個巨大的偏見,因為表現差的基金可能就直接關門大吉了,他們進不了最後的樣本。

值得說一下的是斯文森提到的第二種偏差,叫回填偏差 (backfill bias) ,是指我們在這十年的歷史裡面會加入一些興起的基金,我們在加入這些基金的時候也會將他們在加入前的歷史表現計算進最後的回報收益之中。那麼什麼樣的基金會被加入樣本中呢?往往是那些表現業績驚人的後起之秀,所以選入此類基金就是直接給最後的業績回報吹泡泡。

優入劣汰,倖存者偏差與回填偏差一起會讓基金樣本的回報鍍上厚厚的一層金。差別有多大?2000 年納斯達克網路泡沫陣亡,2000 年的報告中基金的平均收益為 -3.1%,但是到了 2005 年我們去查閲該基金報告中在 2000 年的收益卻發現,怎麼變成 +1.2 %了。就僅僅因為優入劣汰,就僅僅因為偏差的存在,歷史回報居然莫名其妙地能虎出了 400 多個基準點。

所以主動型基金的 9.6% 回報,調整兩個偏差後,會縮水到沒臉見人。斯鬥士的意思是連專業基金經理都弄不贏,你就不要掙扎了,乖乖地買指數基金吧。

市場時機

市場時機是指在長期資產配置目標上的一次次偏移。比如你覺得目前股市低估而債市高估,於是你將資產從債市調出而投入股市,你短暫地偏移了你的長期資產配置目標。這就是一種試圖使用市場時機來增加投資收益的行為。

與證券選擇一樣,市場時機一樣是一個零和遊戲,如果考慮進去佣金與其他交易費用,這就又是一個負和遊戲,玩多了注定會降低你的收益。

這裡可以引用一下偉大的經濟學家同時也是投資大師約翰·凱因斯 (John Keynes) 的一句話:

做一個純粹的倒爺其實很難操作並且十分不討好。因為大多數嘗試要倒一倒的人總是要不賣得太晚,要不買得太晚,或者兩者兼備且操作頻繁,結果招致了大量的費用並衍化出一種不淡定的投機心態。 (“The idea of wholesale shifts is for various reasons impracticable and indeed undesirable. Most of those who attempt to sell too late and buy too late and do both too often, incurring heavy expenses and developing too unsettled and speculative state of mind.” )

凱大師誠不我欺也。

斯文森在《不落俗套的成功》中進行了一個研究,調查了在 2000 年網路泡沫爆掉的時間前後投資者買賣共同基金的行為表現。他收集了 10 個表現最佳的網路基金然後考察他們在 1997 年到 2002 年之間的收益。

先介紹一下對於基金一般有兩種回報指標:時間加權回報率 (time-weighted return) 以及價值加權回報率 (money-weighted return) ,這主要是因為基金總是處於不停的新加資金與回贖之中。

時間加權就是僅僅計算投資組合的複合收益,而無視現金流對於回報的影響。比如今年一月有一個投資者投了 100 萬,到了 6 月 30 日資產成長至 110 萬,然後在 6 月 30 日又有一個投資者投了 100 萬,到了 12 月 31 日資產跌至 200 萬。

於是我這個基金的時間加權回報是 (1+ (110-100) /100)X (1+(200-220)/220)=1.1 X 0.91 = 1.001,所以時間加權回報率是 0.1%。

價值加權回報其實就是內部收益率 (IRR) ,也就是將所有期中以及期末的現金流折現然後與期初的投資相等,來算出內部的成長率。所以在我們剛剛的例子裡,期初投資是 100 萬,到了 6 月 30 日有一筆新的現金流出 (投資) 100 萬,然後期末資產是 200 萬 (等於現金流入 200 萬) 。所以將 100=-100/(1+IRR)^1/2+200/(1+IRR),得出 IRR=0,所以價值加權回報是 0%。

可見對於同一個資產組合而言時間加權回報與價值加權回報是不一樣的。時間加權回報率完全不考慮現金流的影響,而價值加權回報率則會考慮後來進入的現金流,如果有一年投資者在基金中放了更多錢,則那一年的回報率將對總體的價值加權回報率有更大的權重。

所以如果一個基金的價值加權回報率高於時間加權回報率,就說明她新增加的資金獲得了更好的回報,也就是資金進場的時機神準(3558-TW);如果一個基金的時間加權回報高於價值加權回報,說明之後進場的都是抄錯了的資金。

然後晨星(Morningstar, MORN-US) 就做了一個研究,他們將美國所有的共同基金分成了 17 個類別,然後分別計算他們十年的價值加權回報率以及時間加權回報率。猜猜結果如何?在所有的 17 個類別中,時間加權回報率通通秒殺價值加權回報率。這個系統性現象說明投資者在擇時上簡直慘不忍睹,你還不如一開始買入以後就不要再輕舉妄動。

肯定會有人會追問這到底是為什麼。因為投資人群都喜歡追捧明星基金,而當他們開始追捧之時往往就是明星基金持倉估值較高之時,畢竟大多數人喜歡去投資表現最好的基金;而當一個基金在一段時間內表現不佳,也就是持倉估值較低之時,投資者又表示不能忍而往往選擇清倉。所以投資者們總是系統性地高買低賣、追漲殺跌,導致基金的價值加權回報率低於其時間加權回報率。

而斯文森自己做的研究也是如此。他考察了網路泡泡爆裂前三年和後三年的 10 個網路基金的表現,發現時間加權的年回報率是 1.5%,你會想不錯,沒虧錢還略賺,他們是如何勇敢而平靜地扛過了泡泡的爆掉?

但是這 10 個基金明明在這六年裡從頭到尾共投資了 137 億美元,結果賠掉了 99 億,虧損高達 72%。這些資金中的絶對多數都不是在 97、98、99 年進來的,而是在世紀交加之際在泡泡最波瀾壯闊最面目可憎之時,這些資金瘋狂地擠進來參與這一場博傻遊戲 (greater fool’s game) 。泡泡最終爆裂,一切囂浮歸於塵土。

所以並不是說你從市場時機上就一定賺不到錢,作為一個獨立的個體你很可能十分願意在 2008、2009 年的市場大底時主動加倉,通過擇時抄底來獲得超額收益。但是從系統上而言,人性就是要追漲殺跌,你再苦口婆心再從中作梗再鋪荊設棘也攔不住。

人之所以為人,就是要去高買低賣的,就是要去追漲殺跌的,所以市場才會有牛市和熊市。因此對於大多數人而言,為了克服你人性的弱點,你還不如不要去碰“市場時機”這只桀驁的惡虎,雖然這從情感上好像有點難以接受。

結語

美國有句俚語:你要不是在餐桌上,就是在菜單上。 (You are either at the table or on the menu.) 如果你把投資看成一個零和遊戲,那這句話你就應該貼在電腦上,每天開盤前要對其凝視十分鐘來提高士氣和鬥志,然後全力以赴肝腸寸斷地投入到這場選股與擇時的肉搏之中,敢於正視自己淋漓的飆血。但是耶魯掌門人斯文森斯鬥士卻說,你其實完全不必這麼拼;然後他又說,你這麼拼其實也並沒有什麼軟用。

擺在投資者面前的是資產配置、證券選擇與市場時機這三把武器,但對於大多數人而言其實只有第一把武器比較好使,而且往往還能兵不血刃;而後面兩把東東總是會砍到自己。但是與這個樸素的道理南轅北轍的是,人們往往沉醉於在證券選擇與市場時機耍刀弄槍,直至虧到鬼哭狼嚎、飆了一缸又一缸的熱血卻仍然樂此不疲,而這就很尷尬了。而斯文森呼籲大家,應該要理性地牢牢抱緊“資產配置”這一條唯一的大腿。

而這些思想都記錄在斯文森《不落俗套的成功》這本書中,閲讀此書大概需要 8 小時,如果你能偷個浮生半日閒,我強烈建議找來讀一讀;如果實在是時間捉襟見肘,本文畫虎類犬地試圖總結大部分最為核心的思想與精神,各位也可以用我畫的這隻狗去揣摩一下這本名作的神姿。

《雪球》授權轉載

【延伸閱讀】