735 億人民幣,這是阿里巴巴(Alibaba, BABA-US)對線下零售最新的投資規模,相當於它最近 6 個季度的營業利潤之和。其中最新一筆發生在 11 月 20 日。阿里巴巴宣佈以 224 億港元取得高鑫零售 36.16% 股權。

高鑫零售是大賣場歐尚、大潤發的營運方,在中國開設有 446 家實體門市。馬雲的電商公司成為高鑫第二大股東,僅比第一大股東歐尚少 0.01%。

阿里巴巴 CEO 張勇用“結婚”形容兩家公司間的合作,“今天是結婚儀式,其實我們一直說關鍵結婚很重要,但是我們婚前是把婚後怎麼過日子已經談的很好了,談的很具體。”

在 9 個月前阿里巴巴和百聯宣佈合作的發佈會上,張勇用了相同的比喻 — “我想今天是一個全新起點,也是新零售(3085-TW)元年第一站,今天我們結婚儀式舉辦成功。”這是阿里巴巴繼入股蘇寧、收購銀泰之後,第三筆針對線下零售的百億以上投資。

高鑫作為中國第一大線下零售商,股份賣給阿里的時候折價 25%

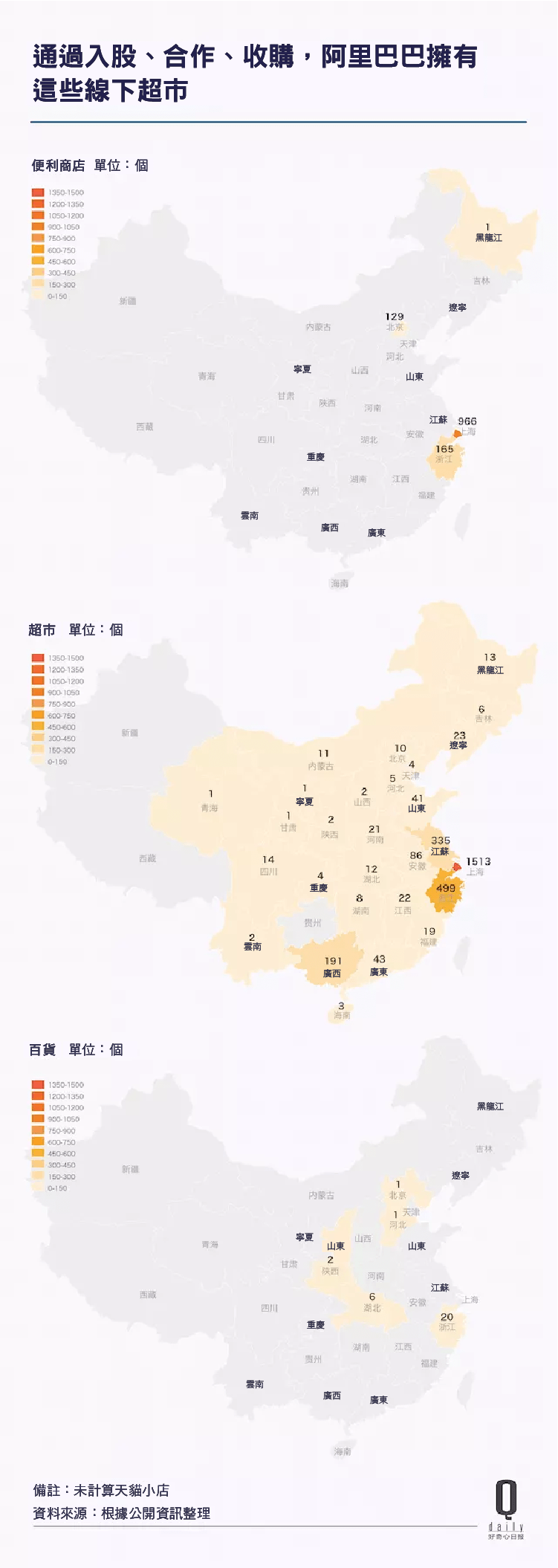

高鑫所經營的大潤發和歐尚超市主要集中在華東(8110-TW)區域,江浙滬皖魯的門市數量占 50% 以上、門市營業面積超過 520 萬平方米。其開設的門市數量為 446 家,超過沃爾瑪(Walmart, WMT-US) (Wal-Mart) 中國的 439 家,為中國第一大線下零售商。

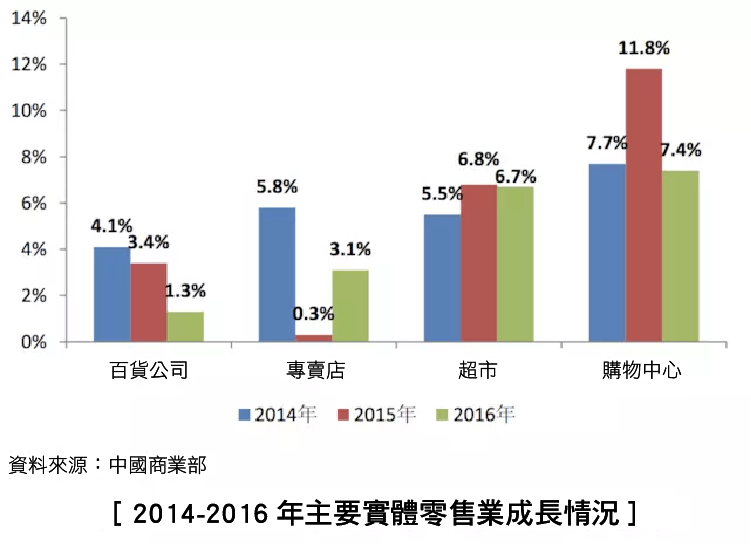

中國整體線下零售已經連續 6 年同比增速放緩,其中 2015、2016 年為同比減少 0.1% 和 0.5%。相比之下,擁有歐尚和大潤發的高鑫零售整體收入和利潤仍保持連續成長,只是增速有所放緩,但好於整體線下零售。

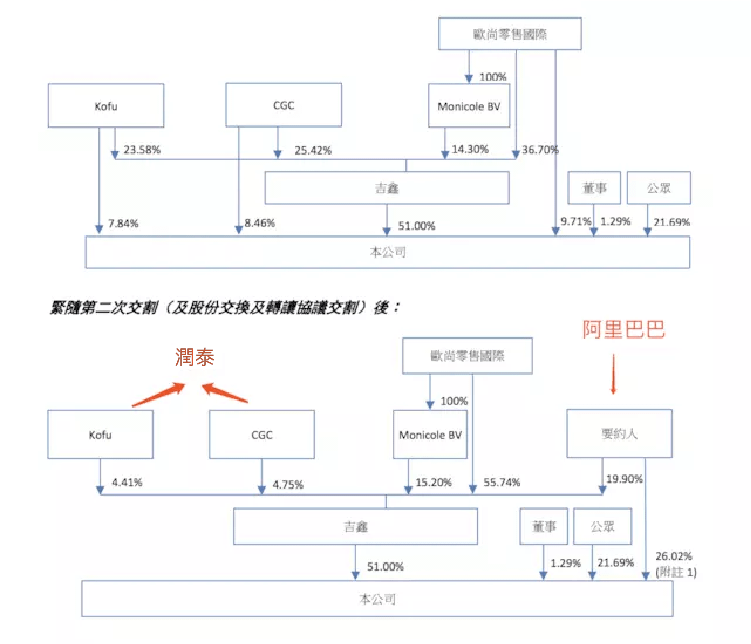

高鑫股權結構複雜,數個股東交叉持股。阿里此次交易實際上分三部分。

- 大股東吉鑫內部的股權轉讓。吉鑫持有高鑫 51% 股權,它由歐尚和潤泰以 51:49 的出資比例設立而成。依照此次交易合約的安排,潤泰轉讓 19.9% 的吉鑫股份給歐尚,換取歐尚直接持有高鑫 9.71% 股份。

- 阿里巴巴通過淘寶中國,直接收購高鑫零售 26.02% 股份,價值 161 億港元。出售方分別是潤泰集團和歐尚,其中就包括歐尚轉讓給潤泰的 9.71%。

- 阿里巴巴以同樣的單價,收購高鑫零售控股股東吉鑫 19.9% 股份,價值 63 億港元。由于吉鑫持有高鑫零售 51% 權益,因此折算下來,阿里巴巴總計相當於獲得高鑫零售 36.16% 權益,總支出 224 億港元。

(高鑫股權結構。圖/高鑫的收購公告)

(高鑫股權結構。圖/高鑫的收購公告)

阿里巴巴在入股高鑫的同時,還向高鑫提出私有化要約:此次交易將在 3 個月內完成。期間如果沒有新的股權變動,阿里巴巴需要收購剩餘已經發行的高鑫零售股份,每股 6.5 港元、大概還要繼續出資大約 134 億港元。

但這並不意味著阿里巴巴有計劃全資收購高鑫。按照規定,阿里巴巴至此累計持有高鑫零售的股份已經超過 35%、並且和歐尚、吉鑫結成一致行動人。按照港交所規定,不論阿里巴巴本來是否打算全資收購高鑫,它都得提出收購要約。

然而高鑫其餘的股東似乎不會同意過低的報價。過去 1551 個交易日,高鑫零售的平均股價為 8.37 港元。

這次交易最奇怪的也是價格。高鑫原第一大股東潤泰集團和歐尚一道,接受了阿里巴巴提出了每股 6.5 港元的報價,此價格較高鑫上週五 8.60 港元的收盤價打了七五折。

一般來說,收購價都會比市場價高,尤其對於這樣一個盈利且業內排名第一的公司。根據中金公司 2016 年的一份報告,港股上市公司被收購後私有化價格平均比股價高 43%。

前私募股權基金投資經理王澤宇說,即使傳統賣場面臨行業挑戰、導致盈利的超市也估值較低,但以七五折入股也的確比較少見,“各方可能還有別的附加協議條款。”王澤宇說。不過交易各方誰都沒有解釋為何定價這麼低。

過低的報價引起港股市場拋售。高鑫零售的股價 20 日復盤後,兩天內跌掉 9%、市值減少 100 億港元。

針對潤泰拋售股份的行為,一位台灣分析師認為,中國線下零售整體業績不佳,去年大潤發關閉山東分店被認為是中國傳統零售進一步衰退的標誌,並且大潤發投資的電商飛牛網至今仍然虧損。所以潤泰可能藉此退出中國市場。

四年,735 億元投資,阿里巴巴成了中國最大線下零售商

從購物中心到超市再到社區裡的便利店,原本電商試圖取代的實體商業並沒有消失。它們之中有些成為了電商的合作夥伴,也有一部分成為電商的子公司。

貝恩斯坦分析師巴夫托什·瓦傑帕伊 (Bhavtosh Vajpayee) 在給客戶的一份簡報中寫道:“中國正在經歷一場革命,在這一過程中,線下零售不是作為抵抗者、受害者或輸家,而最經常的是成為電商的合作夥伴。”

但這往往不是對等合作,而是被阿里巴巴入股甚至收購的合作夥伴。

2014 年 3 月,還在準備去紐交所上市的阿里巴巴,提出要以 53.7 億港元對銀泰進行戰略投資,並嘗試打通線上線下的商業資源,實現會員、支付和商品體系對接,也就是現在新零售在說的故事之一。

這大概是銀泰第一次在浙江省之外的地方,大面積為人所知。現在它在杭州、北京等城市共營運有 29 家百貨店和 17 個購物中心。

2015 年,阿里巴巴斥資 283 億元入股蘇寧,成為後者第二大股東。

同時蘇寧也斥資 140 億元認購阿里巴巴發行的新股。這個數字不到阿里巴巴近 5000 億美元市值的 0.5%,對後者經營毫無發言權。

之後蘇寧去天貓開旗艦店,也在解決淘寶、天貓電器口碑和物流不如京東、3C 產品質量參差不齊的的情況。當時的投資市場認可這樁交易,雙方宣佈合作事宜後,阿里股票漲了 2%。

2016 年,阿里巴巴多次投資或者併購線下購物中心、連鎖超市:

- 2016.1 1.5 億美元領投盒馬鮮生 A 輪融資

- 2016.3 投資易果生鮮,金額未披露

- 2016.11 出資 21.5 億元購入三江購物 32% 股權

- 2016.12 出資 2.37 億元購入聯華超市 21.17% 股權。

今年 1 月,阿里巴巴又將線下投資升級,它與銀泰創始人沈國軍組成的財團,提出了每股 10 港幣的私有化方案、總投入最多可達 198 億港幣。這樁溢價率達到 50% 的交易完成後,阿里巴巴的持股比例將提升至 74%,擁有控股權。銀泰從港交所退市。但銀泰的業績不如高鑫。而且銀泰所屬的百貨業 2016 年收入增速為 1.3%,還不到超市的 1/5。

一樁樁的收購、投資完成後,阿里巴巴已經成了中國最大線下零售商。

全球最大三個零售公司都要同時做線上線下

目前全球市值最大的三個零售商分別是亞馬遜(Amazon, AMZN-US) (Amazon) 、阿里巴巴和沃爾瑪。三個公司都在美國上市,市值分別為 5477 億美元、4862 億美元和 2894 億美元。

這三個公司經營方式各不相同,但今天都在同時做著線上和線下的零售生意。

亞馬遜在過去幾年裡陸續做了當日送達、1 小時送達、在市區建倉儲物流的嘗試,試圖用傳統的電商送貨方式進入生鮮市場。這些嘗試進展緩慢。

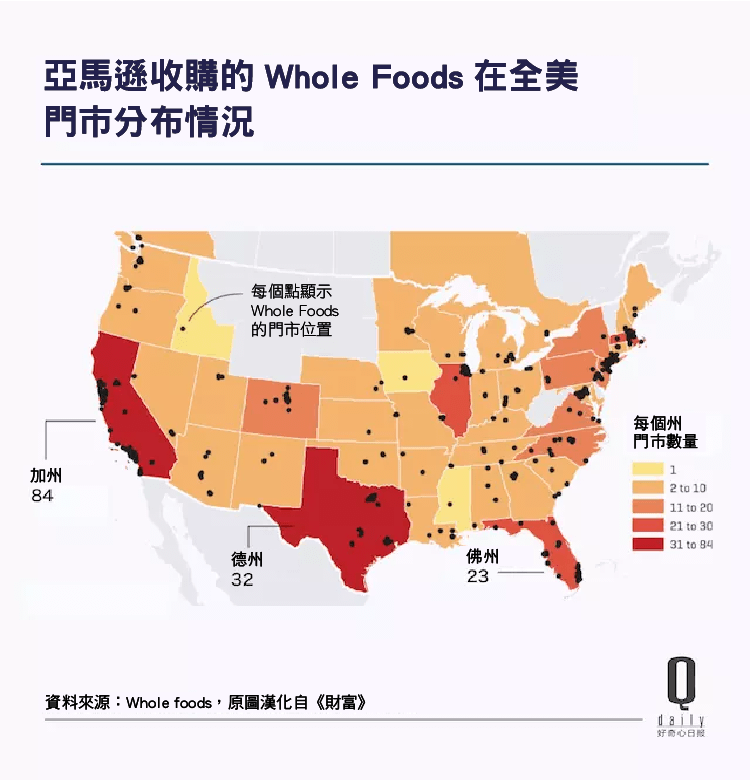

今年 7 月亞馬遜花 177 億美元買下 Whole Foods。這宗交易是亞馬遜迄今為止最大的一筆收購,也是美國零售業歷史上第四大交易。擁有 Whole Foods 旗下 460 多家門市的亞馬遜,成為美國第五大雜貨零售商。

與此同時亞馬遜也做起了實體書店生意,到目前為止開了 12 家,絶大部份都是今年開的。目前美國的全國性連鎖書店倒得只剩一家。

生鮮和書店之外,亞馬遜今年 9 月還 2700 萬美元入股印度線下零售公司 Shoppers Stop。該公司在印度 38 個城市開設 83 家門市。亞馬遜計劃在 Shoppers Stop 購物中心設立零售體驗中心、推銷其線上時尚類商品,後者則將其代理的 400 多個品牌商品放到亞馬遜網站上進行銷售。

亞馬遜的興起幾乎是伴隨著沃爾瑪的衰落一塊發生的。

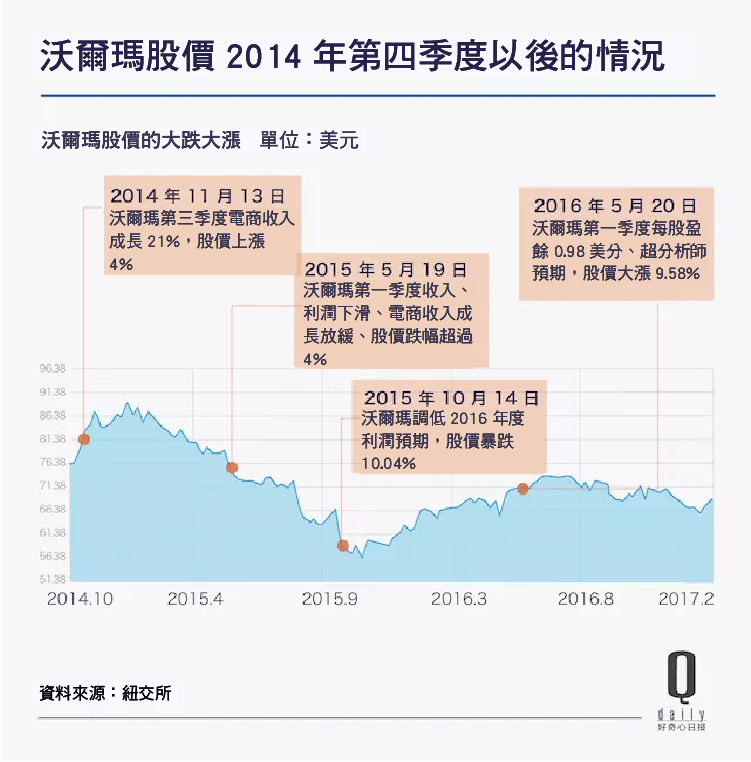

以市值計,沃爾瑪是全球第三大零售商;以銷售額計,其接近 5000 億美元的數字為全球第一。它通過開在美國各地的超級購物中心,曾經改變了一個國家的消費偏好和生活方式。沃爾瑪開始電商嘗試,首先是在 2011 年通過收購在矽谷成立 WalmartLabs 實驗室。那裡有來自 eBay 和亞馬遜的早期高層。但沃爾瑪電商進展緩慢,這家公司一度暫停線上投資。2015 年 5 月 19 日,沃爾瑪公佈財報,收入、利潤雙雙下滑,電商收入增速滑落到 17%,這導致當天股價下跌超過 4%。

2016 年下半年之後,沃爾瑪又開始在電商領域加大投入,把電商業務和自己的股價表現綁在一起。

它花 30 億美元收購 Jet.com,並讓 Jet.com 創始人馬克·洛爾接管沃爾瑪的電商業務。馬克·洛爾曾在 2005 年創辦母嬰電商平台 Diapers.com,逼的亞馬遜以 5.4 億美元收購它結束價格戰。

Jet.com 是沃爾瑪金額最大的單筆電商收購。之後它還分別花 7000 萬美元收購鞋履電商 Shoebuy、5100 萬美元收購戶外服飾電商平台 Moosejaw、8000 萬美元收購女裝電商平台 ModCloth 以及 3.1 億美元收購在線男裝品牌 Bonobos。

這些交易集中發生在 2016-2017 年。

沃爾瑪進入中國的電商生意是從 2011 年控股 1 號店開始的,之後沃爾瑪在 2016 年 6 月投資京東 40 億美元,並於今年 2 月將持股比例增加到 12.1%,成了京東第三大股東。

現在沃爾瑪旗下的山姆會員店在京東平台上開設了官方旗艦店,沃爾瑪超市則接入京東的 2 小時超市配送服務“京東到家”。

它們可能沒想清楚具體怎麼讓線上與線下融合,但都必須做起來了

現在最大幾個零售公司的併購、投資規模都很大,也都做了些線上與線下結合的嘗試。

比如亞馬遜的無人便利店 Amazon Go 用亞馬遜應用結帳、人工智慧代替售貨員以降低經營成本。

它的實體書店依據亞馬遜網店的數據選書,店內書籍售價也與線上保持一致。在利用新技術的同時,目前開出的這一家便利超商和 12 家書店都位於熱門商圈,有天然人流。不過大部分書店都是今年才開,現在還不確定它和線上同樣的低價能對得起高額的店面投入。

至於新收購的 Wholefoods,雖然已經做了一些促銷,但時間太短還看不出什麼。

沃爾瑪則開了更多社區小店 (Neighborhood Markets) ,主要賣牙膏、衛生紙等生活必需品,並陸續關閉距離用戶較遠、需要開車大採購的大超市。因為原本這些大店的生意交給了它的電商部門。

線上線下同價、到店取貨都是沃爾瑪曾經做過的。

這些生意聽起來合理,線上線下同價就能留住店裡的客戶,讓他們直接刷卡拿貨走人。但實際操作起來並不容易。沃爾瑪目前已經放棄線上線下同價。這個月沃爾瑪開始調漲部分商品價格網上售價 — 比如牙刷、狗糧、通心粉,鼓勵人們到店裡消費。因為這些商品貨值低、重量輕,運費比沃爾瑪銷售利潤還高。

阿里巴巴做的更多一點。這些生鮮超市既是賣場也是生鮮到家服務的倉庫。它鼓勵前來的顧客下載應用,以後在家下單一小時送達。

被阿里巴巴收購的銀泰提供線上線下同價,但銷售額卻在下滑。銀泰 2015 財年全國同店總體銷售額只成長了 0.5%、到了 2016 年上半年這個數字變成了 -4.1%。開業超過一年的 43 間門市中,超過一半銷售額都有下跌。已經跟阿里巴巴合作了兩年的蘇寧,至今也不能保證線上線下同價,店內銷售人員會鼓勵你跟他們砍價,然後給一個“說不定比網上還便宜”的價格。

但阿里巴巴改造線下店的投入沒有因此減慢。雙 11 期間,從無人購物到刷臉支付再到魔鏡試妝,強調“新零售”的阿里巴巴幾乎將國內外所有新的零售技術都試了遍。這裡有成長的壓力。不論對於這幾個電商或實體巨頭的哪一個,原先的市場都趨向飽和,成長越來越慢。很顯然,雖然電商搶走了大塊線下市場,但線下市場不會完全消失。

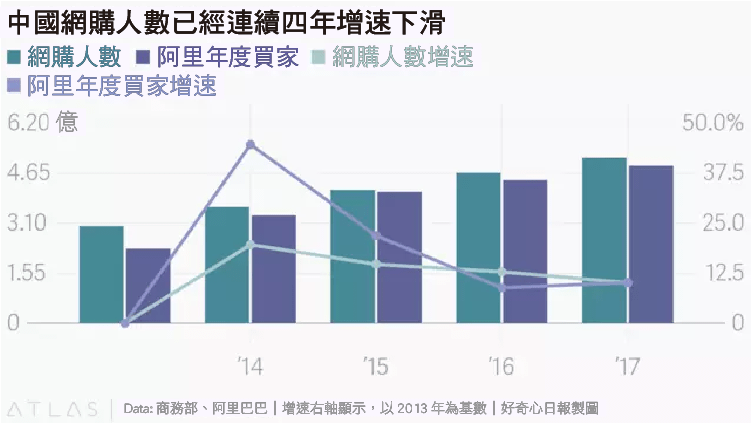

根據中國商務部、工信部披露的數據,中國網購人數增速連續四年下滑,截止到今年 6 月,中國一共有 5 億網民在網上買過東西、同比增速從四年前的 20% 掉落至 10%。

2016 年 5.5 兆網購銷售額只占中國整體零售市場 19% 的份額。與此同時,中國網購零售總額的增速已經連續三年下滑。

美國的反差更大一些。2013 – 2017 年,線上銷售占整體零售比例僅從 8% 上升到 9%。另一項由消費者產品研究公司 TABS Analytics 所做的調查顯示,雖然像亞馬遜這樣的公司做了很大的投資,但頻繁網購雜貨的顧客還是只有 4.5%,僅僅比四年前的 4.2% 略微上漲。

不是所有的收購都是 1+1=2,絶大部分市場會小於 2。但為了更大的市場和未來的成長,零售巨頭們已經不能在“線上”和“線下”裡只做其中一個了。

《好奇心日報》授權轉載

【延伸閱讀】

阿里巴巴的定位不再是電商-目標是壟斷你的生活?-02.png)