我上一篇文章中,有人提出了以下問題:“如果時間範圍拉長到 60 年? 那麼 5% 的實際年化報酬率是否真的可以實現?”

關於這個問題,我的模型的時間長度為 10 年,報酬率的平均值約 9.5% 年化報酬率。你可以依此模型推論出這個天真的答案:根據模型的預估在 60 年間,你應該能賺取約 8.85% 的年化報酬率,而若只考慮前十年,你應能賺取約 5.63% 的年化報酬率。名義上來說,你的初始投資金額將成長 161 倍以上。若是這樣,當未來 60 年的通貨膨脹率平均為每年 3.85% 或更低,你將可以獲得 5% 的實際報酬率。

聽起來很簡單,對吧?

但這裡你會遇到一些困難。讓我們從數學的限制開始討論起。我不會教你學微積分,我要說的是數學能解釋一些東西,卻也會隱藏住一些東西。在這個案例中,數學假設只有一個可以影響十年報酬率的變數 – 投資者持有股票的資產比例。基本上數學預估的結果,就是說在未來十年內,將會有均值回歸發生。投資者持有的股票資產比例將恢復到平均水平,接著報酬率也將回到歷史平均水平。

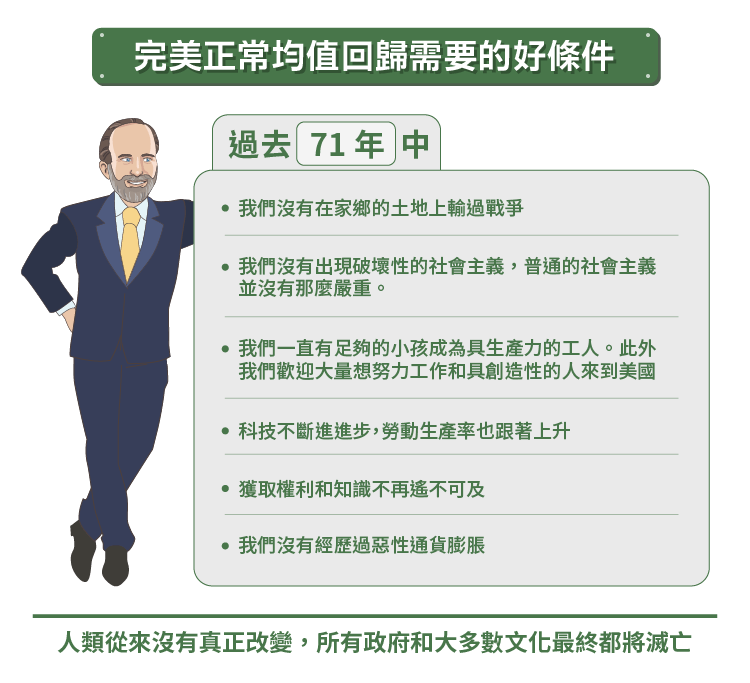

這個假設隱含的意思是,假定未來報酬率將回歸過去的正常水平,甚至可能更多。 現在,讓我先告訴你過去 71 年中美國發生的一些特殊事件:

- 我們沒有在家鄉的土地上輸過戰爭。

- 我們沒有像毛澤東、蘇聯、朝鮮或古巴一樣出現破壞性的社會主義。普通的社會主義並沒有那麼嚴重。請注意,一般就算溫和社會主義的國家,它們的股票報酬率也大致與美國相同。你可以看 “樂觀主義者的勝利” 這本書中學習到。

- 我們一直都有足夠的小孩成為具生產力的工人。此外,我們歡迎大量想努力工作和具創造性的人來到美國。

- 科技不斷進進步,勞動生產率也跟著上升。

- 獲取權利和知識不再遙不可及。

- 我們沒有經歷過惡性通貨膨脹。

上述美國特殊的歷史中,可能有幾件事我沒提到。這就是我認為數學為何會有隱蔽性的意思。每個數學計算都是從資料庫中抽取樣本,並依據數據進行量化分析。但質化分析比量化分析更加困難,卻是更必須的,我們需要質化來帶給數學分析一個意義存在。例如:這個公式有什麼限制?有什麼好處?我要如何使用它?我如何合理的使用它?

如果你長時間閱讀我的文章,你知道我對於經濟和金融市場生態的看法。我認為,金融生態在一定的限制下是穩定的。這個生態系統可以變化得很快,這個生態的成長可能沒有極限,但對成熟經濟體和金融體系來說,成長的速度則是有限的。

因此這邊產生了幾個問題:那就是過去的這些好條件會繼續嗎?我的看法是:人類從來沒有真正改變,歷史告訴了我們,所有政府和大多數文化最終都將滅亡。當這發生時,多數或所有的經濟都會被破壞,特別是像金融市場這樣的複雜生態體系。

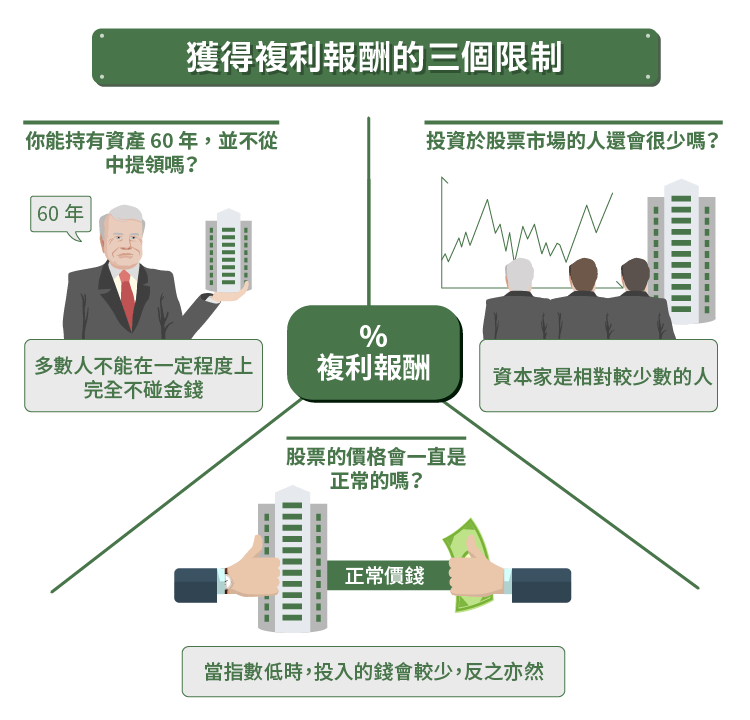

但這裡還有三個限制:

- 你真的可以持有資產 60 年,並且再投資而不從中拿錢出來嗎?

- 投資於股票市場的人還會很少嗎?

- 股票的價格會一直是正常的嗎?

多數人不能在一定程度上完全不碰金錢。 由於恐慌、個人緊急需要等,一些資產可能會被你清算。此外,幹嘛要這麼吝嗇呢?巴菲特是最好的投資人之一,如果他花費更少的時間投資產生複利,而是花更多的時間在家庭,他可能會更快樂。利用一小部分投資獲利的錢,去讓別人過得更加快樂,而不是去等待成為 21 世紀最著名的慈善家之一或許是更好的選擇。

第二,報酬率可能因為更多的人追逐這類資產,導致未來報酬變得更小。成為資本家能獲得不錯報酬的其中一個原因,在於資本家是相對較少數的人。 此外,我有時候會懷疑,當整個世界都無人失業時,市場也沒有廉價的勞動力,股票的報酬率是否會下滑。如果這種大膽的假設情況出現,勞動階層將具有更強大的議價能力,企業的利潤可能會因此下滑。

最後,你必須認清股票報酬率的統計數據有點被誇大了。我不知道被誇大多少,但我認為應該減少 1% 以上的報酬率。股票在最初提供時會較昂貴,並在要下市時會變很便宜。商人是理性的,他們會在股票估值高時,傾向於將公司上市,以高估值的股票來獎勵員工,用股票進行一些交易。當股票估值很低時,他們傾向於私人持有公司,支付員工現金,並用現金進行各種交易。

因此,雖然買入和持有股票指數的人會有最好的表現。但當股票指數低時,投入的錢會較少,當指數高時,投入的錢則會較多。

通貨膨脹會超過 60 年?

我上面提到惡性通貨膨脹的風險,但誰真的知道通貨膨脹在 60 年內會是怎麼樣?如果市場持續運作,我很有信心股票的報酬還是會超過通貨膨脹,但超過多少則是一個問題。在寬鬆貨幣政策下,我們還未感受到通貨膨脹。當通貨膨脹上升 1%,就會使股票的實際回報減少 2%,但企業也會隨之調整,將商品服務的價格提高。當通貨膨脹下降時,狀況則完全相反。

現在,30 年的通膨率預測大約是每年 2.1%,這已經是很大幅度的反彈。 我對未來 60 年的通膨率預測,是分析中最薄弱的部分,因為你不能知道政客和中央銀行會做什麼,他們也不能肯定自己會做什麼。

總結

是的,你有機會在 60 年的時間裡賺取 5% 的實際報酬率。但你需要很努力、有紀律、聰明、節儉和能夠承擔風險。你需要成為極少數能做的這件事的人之一。同時,還需要美國和全球經濟能夠持續繁榮。

我雖然告訴你有機會,但你卻有很大的失敗可能。不要指望自己在 80 歲的時候,還能在海邊擁有一個大別墅,而且有體力去享受它。

《The Aleph Blog》授權轉載

【延伸閱讀】

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)