第1次:1950年6月,朝鮮戰爭爆發

美國經濟在擺脫了戰後需求減少造成的短期經濟衰退後,美股從1949年開始進入牛市。整體經濟好轉、通膨低、預期減稅(當時市場對於美國聯邦政府的減稅也有著很強的預期,因為第二次世界大戰已經結束,政府不再需要這麼多的國防軍費開支從而可以大規模地減稅,減稅可以給上市公司帶來巨大的利潤收益。)

使得股票市場在1950年上半年持續上漲,道瓊斯工業指數從年初的199點左右最高到同年6月上旬上漲至228點,半年漲幅約15%。1950年的轉折點出現在同年6月,1950年6月25日朝鮮戰爭爆發,受此影響,美股出現了大幅下跌。到同年7月13日,道瓊工業指數跌至197.4點,回吐了上半年的全部漲幅。

以收盤價計算,這波大跌中,道瓊工業指數用了22個交易日下跌了13.5%。但是很快,我們看到指數在半年內就恢復並創出新高。促使股市上漲的主要原因就是當時經濟實在太好了,企業盈利大幅增加。美國經濟在1950年下半年加速上行,工業生產指數在同年8月超過了1944年6月戰時最高水平,創歷史新高,到同年10月工業生產指數同比增速已經接近30%。

第2次:1962年3月到6月,“肯尼迪大跌”

1961年,43歲的約翰·甘迺迪(John F. Kennedy)宣誓就職美國總統,成為美國歷史上最年輕的總統之一。美國股市從1962年3月中旬開始變臉,市場開始連續下跌一直到同年6月底,道瓊工業指數從最高724點下跌至最低525點,跌幅高達27%。1962年的大跌在美股歷史上是可以排得上名次的,被稱為“甘迺迪大跌”(Kennedy Slide)。

造成市場大跌的原因,一開始是一些事件性的影響。1962年3月14日,聯合國裁軍審議委員會在日內瓦舉行,這次會議的目的是締結一項全面的具體的裁軍條約。當時市場的觀點是裁軍不利於國防美元的支出,影響需求,所以對上市公司是負面的。

同年4月出現了一件對股市影響較大的事件,美國鋼鐵將進行漲價並超過政府的指導價格,甘迺迪總統公開指責這一個漲價行為,隨後美國司法部對美國鋼鐵展開了調查。總統運用行政權力干預美國鋼鐵漲價的行為,在當時市場引起了很大反彈,並被理解為這是政府有意的“反大企業活動”。股市中先是鋼鐵股暴跌,隨後市場整體一起下跌。

1962年5月的下跌比4月更加慘烈,持續下跌的過程中,各種對世界觀、人生觀、價值觀的質疑都會出現。股市大幅下跌之後,市場開始擔心美國經濟可能再次進入衰退。事後看,很顯然1962年的美國經濟非常穩健,沒有出現經濟衰退。到1962年7月,救市政策開始出台,1962年7月9日,美聯儲宣布將證券交易保證金比例從70%大幅下降至50%。市場也逐步回穩,同年8月13日,甘迺迪總統首次提及要進行減稅,降低企業和個人所得稅,市場氛圍被進一步調動。

1962年10月下旬“古巴導彈危機”爆發,使得全世界處在了戰爭的邊緣,美股二次探底,但沒有創出新低。

第3次:1970年4月到5月,越戰擴大、美軍入侵柬埔寨

1970年4月中旬後,隨著上市公司財報數據的陸續公佈,市場發現基本面情況很差,且當時工業生產增速已經從下滑轉為負增長,股市開始掉頭向下。而就在此時,越南戰爭的情況又出現了新的變化。同年4月30日,理察·米爾豪斯·尼克森(Richard Milhous Nixon)總統宣布,他已向柬埔寨派遣了美國作戰部隊,在一次向全國的電視談話中,總統將這次行動說成“不是對柬埔寨的侵略”,而是以保護美國軍人生命安全和縮短戰爭時間為目的對越南戰爭的必要擴展。同年4月30日,7萬名美軍和南越軍人從越南南部侵入柬埔寨。5月1日到2日,美軍恢復對越南的轟炸,進一步擴大了戰爭。經濟衰退、戰爭擴大,使得股市大跌,道瓊工業指數同年從4月上旬的793點大幅下跌到5月下旬的628點,跌幅近20%。

快速大幅的下跌在1970年5月底出現轉機,5月27日晚間美聯儲保證作為“最後貸款人”,絕對不會讓美國經濟因為缺乏金融資金而崩潰,讓商業領袖不用擔心,美聯儲能夠提供經濟中需要的貨幣。實際上,在此前同年5月5日美聯儲已經放寬交易保證金要求,但是市場當時沒有反應。6月份後美股震盪回升,並在年底加速上漲,全年走出一個深V型走勢。

第4次:1973年11月,第一次石油危機

美股從1973年8月一直到10月下旬出現了全年最大的一次反彈,期間利率下行、通脹情況有所好轉,1973年10月26日,道瓊斯工業指數回到987點。然而,正在此時,致命一擊已經到來,第一次石油危機爆發了。

1973年10月6日第四次中東戰爭爆發,阿拉伯石油生產國為了打擊以色列及其支持者,把石油作為了武器。同年10月16日,科威特、伊拉克、沙特阿拉伯、卡塔爾、阿拉伯聯合酋長國五個阿拉伯國家和伊朗決定,將海灣地區的原油市場價格提高17%。1973年10月17日,阿爾及利亞等10國參加的阿拉伯石油輸出國組織部長級會議宣布,立即減少石油產量,決定以同年9月各成員方的產量為基礎,每月遞減5%。對於美國等支持以色列的國家的石油供應,逐月減少5%。1973年10月18日,阿拉伯聯合酋長國中的阿布達比酋長國決定完全停止向美國輸出石油。

接著利比亞、卡塔爾、沙特阿拉伯、阿爾及利亞、科威特、巴林等阿拉伯主要石油生產國也都先後宣布中斷向美國出口石油。市場對石油危機的反應是滯後的,美國股市是1973年10月26日見頂的,但這影響是致命的,同年10月29日一直到12月5日,美股持續大跌,道瓊工業指數最低到了784點,1個月時間跌幅達21%,市場已經充滿了恐慌。年底時刻,情況有所好轉,市場震盪中略有些許反彈。

第一次石油危機以後,美國經濟進入衰退,從1973年底到1974年上半年,美股一直低位震盪。

第5次:1974年8月到9月,水門事件

1973年石油危機後美國經濟進入衰退,美股表現本就較差,而水門事件發生給予了股市又一重擊。

水門事件始於1972年,1974年8月8日,美國總統理查德·尼克森(Richard Nixon)因“水門事件”被迫宣布將於次日辭職。股市從1974年8月8日開始進入加速下跌階段。回顧尼克森的總統生涯,似乎與股市的化學反應並不好。1969年1月20日尼克森就任美國總統時,道瓊工業指數是931點,而在1974年8月9日離開白宮時,道瓊斯工業指數是777點。成為首位任期內股市下跌的總統。而且股市似乎絲毫沒有給新總統留一丁點面子,從1974年8月9日傑拉爾德·福特(Gerald Ford)接任總統開始,股市以疾風驟雨般的速度下行。

1974年9月4日,美聯儲決定取消10萬美元以上大額存單3%的附加存款保證金要求,在一定程度上算是一種貨幣寬鬆政策了。同年9月8日,福特總統宣布,他已無條件地赦免尼克森在任總統期間時美國“已犯下的和可能犯下的”一切罪行。同年9月12日左右開始,短期國債利率出現了快速回落,市場在同年9月中旬出現了幾天的小反彈,但很快被扼殺。到同年10月4日,道瓊斯工業指數最低下探至585點,相比6月份跌幅已經超過30%。

1974年12月6日,美聯儲終於正式降息了,將貼現利率從8.0%下降至7.75%,市場在最後一個月略有一點起色。

第6次:1980年2月到3月,瘋狂的通脹與加息

美國股市在1980年初表現不錯,從年初到2月上旬持續上漲,1980年2月13日,道瓊工業指數上漲至904點,全年累計漲幅7.7%。1980年初股市上漲的原因可能來自兩方面:一是1980年初經濟有些許好轉,不過也是曇花一現,工業生產同比增速就回升了一個月又接著下去了。二是黃金價格大漲帶動了銅、銀等金屬價格上漲,並且使得熱情擴散到其他資產價格。

這波行情的轉折點出現在1980年2月中旬,主要原因是升息。1980年2月15日,美聯儲宣布加息,將貼現利率從12%提高到13%,又是整整100個基點。貨幣政策的緊縮,導致市場利率大幅攀升,從1980年2月19日到4月4日,美國銀行最優惠貸款利率連續上調9次,從15.25%上調至20.0%。而且,如前所述,1980年初的基本面反彈僅僅是曇花一現,2月以後工業生產同比增速快速下滑。所以此時市場對於美國經濟會進入衰退已經基本沒有疑問了,分歧只是在幅度上。道瓊斯工業指數從1980年2月中旬904點開始下跌,一路快速下跌後到3月27日,指數到達760點,調整幅度16%,從同年3月下旬到4月中旬股市低位震盪。

1980年6月3日,NBER正式確認美國經濟從1980年1月開始進入經濟衰退,但這個對市場影響已經不大了。相反,很多市場觀點認為經濟衰退到1980年6月基本已經走過了最困難的時刻,根據股市表現領先基本面的邏輯,此時反而應該成為買點而非賣點。1980年4月到8月,美國股市在經濟衰退中大漲。

第7次:1987年10月,黑色星期一

標普500指數在1987年8月25日達到了全年最高點337.89點,全年累計漲幅達39.6%。股市行情從1987年8月底以後開始見頂回落,造成行情走弱的因素主要是兩個,一是利率加速上行;二是美元匯率下行。利率從同年7月以後開始回升,到8月下旬後開始加速上行,1987年9月4日,美聯儲加息,將貼現利率從5.5%提高到6.0%。美元指數此前從1987年5月初開始一直到8月上旬都在回升,從8月中旬左右開始再度下降。股市從1987年8月26日開始到9月8日出現了一波調整,之後開始又震盪回升。如果單從股價走勢的圖形上來看,站在10月初的時候,感覺市場應該是調整得差不多了,可能會往上走,可誰曾想,災難性的下跌才剛剛開始。

1987年10月19日(星期一),股市一開盤便下跌,收不住的下跌,當天標普500指數下跌20.5%,道瓊斯工業指數跌幅達22.6%,超過了1929年10月29日股市暴跌的紀錄。1987年10月19日創記錄的交易量使許多系統“癱瘓”。在紐約證券交易所,交易執行情況在一個多小時後才得到報告,交易商們因此產生迷茫。投資者不知道限價訂單是否已被執行,或是否應設立新的限價。

美國股市暴跌,迅速蔓延全球,1987年10月19日,英國倫敦《金融時報》(Financial Times)指數跌10.8%,創下了英國股市日最大跌幅,日本的日經225指數在1987年10月19日和20日兩天累計跌幅為16.9%,法國、荷蘭、比利時、新加坡、巴西、墨西哥等國家股市均出現了大幅下挫。中國香港恆生指數1987年10月19日單日下跌420點,跌幅達到11.12%。1987年10月19日凌晨中國香港聯合交易所立即召開了緊急應變會議,在10點鐘開市前終於作出決定聯合交易所停市4天。1987年10月26日上午11點復市,積壓數日的拋單洶湧而出,市場根本無法接單,中國香港恆生指數暴跌1120.7點,日跌幅高達33.33%,創世界股市歷史上的最高跌幅紀錄。

在此次“股災”中,美聯儲發揮了積極的作用,向市場投放了大量的流動性,國債利率出現了接近90度的垂直下落。“黑色星期一”後的多個交易日,美國股市都是巨幅波蕩的,1987年10月20日、21日,標普500指數大漲5.3%和9.1%,10月22日標普500指數跌3.9%,26日再跌8.3%。1987年10月底的最後5個交易日市場反彈,標普500指數反彈至255.75點,距離“股災”時的最低點216.46點,反彈幅度有18%。

1987年10月底的反彈之後,11月股市又開始緩慢回落,主要問題依然是美元匯率在持續貶值。同年11月20日,白宮和國會達成了一個削減財政赤字的協議,計劃未來兩年減少750億美元的財政赤字。同時在1987年11月,西方主要國家紛紛降息,來穩定市場和經濟。到同年12月,市場行情開始好轉,此時美元匯率其實仍然還在貶值,但美國經濟基本面也在持續好轉,1987年12月初的數據顯示,美國的失業率降至了5.8%。同年12月7日,美國和加拿大最終就自由貿易協定的細節達成一致。在經濟基本面好轉的支撐下,股市行情在1987年12月逐步回升。

第8次:1990年7月到8月,伊拉克入侵科威特、第三次石油危機

1990年8月開始美股形勢出現惡化,不僅國內經濟迅速下滑,海外政治局勢也十分動盪。1990年8月2日凌晨,伊拉克軍隊入侵科威特北部邊界,佔領科威特首都的大部分地區,雙方部隊在海灣大道北端展開了激烈戰鬥。與此同時1990年8月石油平均月價格從每桶17美元至10月已升至36美元,第三次石油危機爆發。

中東地區局勢的動盪確實引發了風險偏好的降低,但基本面的惡化確是毋庸置疑的。1990年8月公佈的上月失業率急劇上行,同時通膨水平大幅攀升,這還是在中東危機引發油價大幅上行前發生的。另外,零售數據也出現了大幅下滑,美元指數持續下行、對中東戰爭的新擔憂、油價的大幅上漲、經濟的持續衰退,大幅壓低了股市,導致主要股指都跌至一年多來的新低。

美股從1990年7月中旬跌到10月中旬,道瓊工業指數和標普500指數已經跌去了近20%,而納指的跌幅更是高達31%。同年10月中旬開始,油價開始大幅下行,美股終於開始止跌反彈,1990年10月29日,美聯儲降息25個基點。長端利率開始大幅下行,市場預期未來可能出現更多降息,而這種預期大幅提振了股市和債市。隨後在1990年11月13日、12月7日、12月18日,美聯儲連續降低了聯邦基金目標利率,同時,12月19日,美聯儲降低了貼現率50個基點。1990年10月中旬至年末,市場在石油危機緩解及美聯儲貨幣政策引導下,三大指數反彈幅度都在10%以上。

第9次:1998年7月到8月,長期資本公司倒塌

1998年7月中旬美股迎來了1994年以來,最深幅的一輪循環,主要原因就是當年第二季度盈利再度大幅下滑。美股上市公司1998年第二季度單季盈利增速自1995年以來首次落入負區間。很多“龍頭”股均發佈了業績預警。同年7月公佈的6月PMI數據已經跌至榮枯線以下,為1996年以來的首次,經濟衰退的擔憂使得市場從1998年7月中旬一直下跌至10月初。

期間“東南亞金融危機”風暴捲土重來,全球資本市場的動盪一定程度上加劇了美股的下跌,美元指數也從1998年8月開始一路狂跌。1998年8月17日,俄羅斯中央銀行宣布年內將盧布兌換美元匯率的浮動幅度擴大到6.0~9.5比1,並推遲償還外債及暫停國債券交易,“俄羅斯債務危機”爆發。與此同時日本、印度尼西亞經濟也處於水深火熱之中,巴西股市觸及熔斷,以德國為首的歐洲股市狂瀉不止。

而這次“東南亞金融危機”除了連累美股之外,還令曾經的四大對沖基金之一的長期資本管理公司(Long-Term CapitalManagement,LTCM)一夜間轟然倒塌。由於對金融風險的估計錯誤,由數位諾貝爾經濟學獎獲得者掌舵的長期資本管理公司破產。同年9月23日,美林公司、摩根公司出資收購接管了長期資本管理公司。

從1998年7月中旬至10月初,標普500指數和道瓊工業指數下跌了近20%,而納斯達克指數下跌了近30%。同年9月29日,美聯儲降息25個基點,國際局勢逐漸穩定,美元指數也在10月初企穩,美股終於蓄力反彈。同年10月15日和11月17日,美聯儲再度降息25個基點,3個月內聯邦基金目標利率下調了125個基點。與此同時,經濟也出現了回穩的跡象。科技股在這輪上漲中依然扮演著領頭羊的角色,很顯然,市場堅定地認為科技股在寬鬆政策刺激下的企業盈利回升週期中,將具有更大的彈性。這一輪反彈中,納斯達克指數漲幅高達55%!而道瓊斯工業指數和標普500指數也分別收穫了18%和28%的漲幅。

第10次:2001年2月到3月,“安然事件”

2001年初第一個交易日,華爾街股市暴跌跌幅7.23%。同年1月3日,美聯儲將聯邦基金目標利率從6.5%下調到6%,同時將貼現率從6%下調到5.75%。由於美聯儲宣布降息,美國股市大幅攀升,納斯達克指數更創下歷史以來最大的單日升幅,達14.17%。同年1月4日,美聯儲委員會將貼現率又下調0.25個百分點。市場對政策持續寬鬆的抱以期待,指數觸底反彈,2001年年初上漲至1月30日標普500指數上漲4%。

然而市場對經濟前景和企業盈利成長依然擔憂。事實證明,幾乎所有的科技股顯示第四季度盈利成長均遠低於預期:微軟(Microsoft, MSFT-US)、英特爾(Intel, INTC-US)、思科(Cisco Systems Inc, CSCO-US)等。同年1月31日和3月18日,美聯儲連續兩次降息50個基點,第一季度內聯邦基金目標利率下降了150個基點。同年3月8日,美國眾議院以230票贊成、198票反對的結果,通過10年內減免總額達9,580億美元個人所得稅的計劃,刺激疲弱的經濟基本面。

然而市場意識到企業盈利的惡化速度遠比流動性的改善要快得多,這期間美國國內和海外均發生了嚴重的風險事件。同年3月5日,美國《財富》雜誌發表文章《安然股價是否高估》(Is Enron Overpriced?),對公司財務提出疑問,“安然事件”由此爆發。同時,阿根廷金融危機浮出水面,出現了償債高峰。美股一直下降到直至4月初,標普500指數下跌19%,納斯達克指數下跌41%,道瓊工業指數微幅上漲0.2%。相比納斯達克指數,道瓊工業指數表現了明顯的防禦性。

第11次:2001年9月,“九一一”

2001年6月底開始,對盈利悲觀預期蔓延到其他行業,具有防禦屬性的製藥行業“龍頭”發佈盈收預警。同年7月10日,美國光纖生產“龍頭”企業科寧公司宣布關廠裁員,當日納斯達克指數跌破200點大關。除了基本面的持續惡化,“安然事件”的發酵也助推了美股的下跌。同年8月21日,美聯儲降息0.25個百分點,這已經是美聯儲今年以來的第7次降息,聯邦基金目標利率和貼現率分別下降到3.5%和3%,在本年內的總降幅均已達到3個百分點,為1994年3月以來的最低水平。

此時的美股已經夠慘了,基本面疲弱、流動性陷阱、會計造假等,然而更可怕的事情發生了。2001年9月11日,紐約、華盛頓等地遭到恐怖分子襲擊,美國證券市場暫停交易,美股經歷了80年來最長的休市期。全球金融市場為此動盪,美國金融時報指數暴挫5.7%,創1987年10月以來,最大跌幅。2001年9月17日,美股開市當日,美聯儲宣布將聯邦基本利率下調50個基點至3%,同時將銀行貼現利率下調50個基點至2.5%。2001年第三季度的這輪慘跌中,標普500下跌了26%,納斯達克指數下跌了38.5%。

“911事件”加速了美股觸底,同時也像海綿一樣吸收了足夠的悲觀預期,2001年9月底開始,美股試探性反彈。同年10月2日,美聯儲降息50個基點,聯邦基金目標利率已經降至29年以來,最低點。在財政和貨幣政策雙雙發力下,投資者開始對基本面的反彈復甦寄予期望。美股大幅反彈,科技股領漲。費城半導體指數10月初開始幾乎持續上行至年末,而在這輪科技股領漲的反彈中,市場確實看到了科技股基本面回暖的信號,思科(Cisco Systems Inc, CSCO-US),英特爾(Intel, INTC-US),還有美國AMD半導體相繼發佈樂觀的業績預告。

2001年11月6日,美聯儲降息50個基點,同年12月11日,美聯儲再度下調聯邦基金目標利率25個基點至1.75%,這是自1961年7月以來的最低點。同時,美聯儲還宣布將貼現率下調至1.25%,創下美國歷史最低紀錄。這輪反彈幾乎持續到了年尾,只有半導體板塊在2001年12月中旬左右小幅回調了一波,整體來看,納斯達克指數反彈了37%,標普500指數上漲了16%。

第12次:2002年4月到7月,財務造假醜聞不斷

在基本面形勢仍不明朗,美股充斥著會計造假醜聞,投資者信心遭遇嚴重打擊的情況下,2002年3月20日,標普500指數在反彈8%之後重回下跌通道,下跌的主要導火線是比爾·羅傑斯(Bill Rodgers)對通用電氣公司(General Electric , GE-US)的公開質疑。比爾·羅傑斯所在的美國太平洋投資管理公司是通用電氣的主要債權人,其指責通用電氣不誠實,靠併購和大量債務維持公司增長。

與此同時,又一美股會計醜聞逐漸浮出水面,全美國第二大長途電話公司、全球第一大互聯網供應商世界通訊公司於2002年3月開始接受美國證券交易監督委員會(SEC)調查。就這樣,會計造假風暴再次點燃了美股的做空情緒,這次下跌從2002年3月20日開始一直持續到了同年7月23日,標普500指數跌幅高達31%,重回1997年點位!從經濟數據來看,2002年第一季度GDP增速、企業盈利均已觸底反彈,PMI和零售數據持續上行,基本面的回暖確實在發生。但從股票市場來看,接連的會計造假事件嚴重損害了美股投資者信心,三大指數直線下跌。

同年6月25日,迫於美國證券交易監督委員會的壓力,世通公司不得不發布聲明,承認至少有38億美元的支出被做了手腳,用來虛增現金流和利潤;同時,該公司2001年14億美元的利潤和2002年第一季度1.3億美元的贏利也屬子虛烏有。2002年7月21日,世通公司正式向紐約南區地方法院遞交了破產保護申請,成為美國有史以來,最大規模的企業破產案。

第13次:2002年9月,大跌中的基本面復甦證偽

2002年7月24日,美股開始反彈。同年7月25日國會參眾兩院最終高票通過《薩班斯·奧克斯利法案》,不僅是對安然公司、世通公司等財務欺詐事件破產暴露出來的公司和證券監管問題進行嚴格的立法規範,更是標誌著美國證券法律根本思想的轉變,即從披露轉向實質性管制。市場緊張情緒開始緩解,投資者將關注點從公司事件逐漸轉移到基本面上來,上半年經濟擴張、企業盈利好轉的事實似乎被市場完全忽略了。然而這輪反彈依然沒能長久,同年8月20日開始美股再度下跌,標普500指數在這輪反彈中上漲了19%。

美股的再度下跌是因為會計造假風暴過去之後,市場期待的基本面的複蘇似乎也被證偽了。2002年8月公佈的上月PMI數據為50.3,較前月53.6大幅下跌。國債收益率一路走低,從同年第一季度末的5.4%下降至9月底最低觸及3.6%。市場擔心基本面的不及預期影響企業盈利,標普500指數從同年8月20日下跌至10月7日,指數回調了17%,觸及年內最低點位。而會計造假風波雖已過去,但餘波仍未平息。同年8月31日,安然的審計公司,安達信環球集團的美國分部安達信會計師事務所宣布放棄在美國的全部審計業務,正式退出其從事了89年的審計行業。

進入2002年10月,三季報逐漸披露,盈利情況似乎並沒有美股投資者預想的那麼糟糕。事實上,恰恰相反,美股淨利潤增速在2002年第三季度由負轉正且大幅反彈,前期遭受重創的“龍頭”公司諸如IBM、花旗集團、微軟公司等都由於盈利超預期而大幅上漲。同年10月7日開始,美國觸底反彈,同年11月6日,美聯儲下調聯邦基金目標利率50個基點。直至年底,美國經濟的疲態依然未盡,2002年的最後一輪反彈指數僅恢復了12%,全年標普500指數以23%的跌幅慘淡收場

第14次:2008年9月到10月,雷曼兄弟破產

2008年9月7日,美國聯邦政府宣布接管房利美和房地美,同年9月15日,雷曼兄弟申請美史上最大破產保護,同年9月17日,美聯儲向危在旦夕的美國國際集團(AIG)提供850億美元緊急貸款,變向接管該集團,這兩個標誌性事件意味著,“次貸危機”正式升級為金融危機。同年9月18日,美聯儲為首的六大央行再度聯手,宣布共同向金融體系注入高達1,800億美元的資金。同年9月25日,全美國最大的儲蓄及貸款銀行華盛頓互惠公司被美國聯邦存款保險公司(FDIC)查封、接管,成為美國有史以來,倒閉的最大規模銀行。2008年9月下旬開始,美股由震盪下跌變成急轉直下,同年9月29日,美股經歷黑色星期一,道瓊工業指數創下有史以來的最大點數跌幅,單日大跌7.0%。

2008年10月3日,美國國會通過了小布政府提出的7,000億美元新版救市方案《2008年經濟緊急穩定法案》,這是美國政府有史以來,規模最大的經濟干預。10月8日,歐、美各大央行同時宣布降息,隨後,韓國、日本、中國香港地區、中國台灣地區和印度尼西亞等有關當局,也紛紛採取措施了寬鬆貨幣政策,向銀行注資。10月14日,美國財政部開始實施“資本購買項目”, 10月29日,美聯儲年內第4次降息,幅度為50個基點。然而無聲的風暴席捲全球,恐慌情緒肆虐,標普500指數從2008年8月底開始至11月20日下跌了42%。

此時此刻的美聯儲似乎是有些黔驢技窮了,從2007年9月至2008年12月間,美聯儲連續降息10次,聯邦基金目標利率從4.75%大幅調降至0%,但也並未阻止美國經濟滑入衰退,2008年第四季度美國實際GDP同比萎縮2.8%。2008年11月25日,美聯儲宣布購買6000億美元抵押貸款支持債務的計劃,啟動第一輪量化寬鬆(QE1),並由此開啟了長達六年的量化寬鬆週期。2008年全年標普500指數下跌了38%,創下了美股歷史上第二大年度跌幅,僅次於1931年大蕭條。

第15次:2009年2月,黎明前的黑暗

時間來到2009年,金融危機最猛烈的風暴似乎已經過去,但誰也不知道接下來會發生什麼。2008年底的製造業PMI指數已經跌至33,WTI原油價格跌至34元/桶,創下1980年以來的最低記錄。失業率持續飆升,2009年1月,美國失業率飆升至7.8%,幾乎是90年代初的水平。在這樣的經濟背景下,2008年11月20日開始的股市觸底反彈夭折。

2009年開始美股在金融股的帶領下再度狂跌,而監管層一直致力於的不良資產救助計劃(Troubled Asset Relief Program,TARP)似乎並沒有對市場起到太大的振奮作用。同年2月17日通過了規模為7,870億美元的美國經濟刺激計劃,這是美國自“大蕭條”以來,規模最為龐大的刺激方案,也是美國經濟走向復甦的重要里程碑。由於刺激計劃的時滯效應以及基本面的持續疲弱,市場情緒仍然低迷而惶恐,而政府的過度干預甚至讓信奉自由主義的美國投資者擔心股東權益受到侵害。2009年年初至3月9日,標普500指數在短短兩個月內下跌了27%。

2009年3月開始的反彈主要邏輯還是超跌,但事實上,PMI、商品零售額以及原油價格等經濟指標確實回穩了。同年3月10日,花旗宣布2009年1月和2月實現盈利190億美元,幾乎達到2008年前3個月的210億美元盈利業績,該消息引發了美股和全球股市的暴漲。

除此之外,監管層的維穩計劃仍在大力進行,2009年3月18日,美聯儲決定擴大QE1,宣布再購買最高達7500億美元的MBS和1,000億美元的機構債,並在未來6個月購買3,000億美元的長期國債。同年5月7日,歐洲央行和紛紛訂出了定量寬鬆政策;另一方面,陸續公佈的一季報數據顯示,美股上市公司的淨利潤成長大幅改善並且遠超預期。就這樣,美股在基本面邊際改善,流動性大幅寬鬆的經濟背景下開始了後危機時代的絕地反擊。

2009年3月初至6月上旬美股收穫了1938年來最好的區間收益,標普500指數在3個月內上漲了39.6%!

第16次:2011年7月,歐債危機、財政懸崖

2011年主要問題就是歐債危機,從當年的5月底開始希臘的債務違約風險不斷放大,同年6月13日,標普把希臘信用評級從B下調至CCC,希臘成為世界上信用等級最差的國家。

另一方面,市場逐漸意識到美國似乎正在放緩,各項經濟數據都表現極差。2011年5月製造業PMI大幅下降,原油價格遭遇斷崖式下跌,通脹依然持續上行,而且在歐洲債務危機蔓延的窗口期,美國的國債危機也正在步步逼近。

2011年7月小幅反彈後,同年7月下旬美股迎來了最猛烈的下跌,觸及此次下跌的正是對美國財政懸崖問題的擔憂。同年8月5日標準普爾宣布下調美國主權信用評級,由AAA調降到AA+,評級展望負面,這在近百年來尚屬首次。經濟增速的放緩似乎已經成為既定事實,2011年7月PMI再度大幅“跳水”,銷售數據持續下行。2011年7月25日至8月8日,標普500指數遭遇斷崖式下跌,指數跌幅高達16.8%,同樣遭遇急跌的還有國債收益率和原油價格。

2011年8月上旬開始美股開始大幅底部震盪,同年10月初創下年內低點之後開始反彈。

第17次:2018年12月,升息與貿易戰

2018年3月21日,美聯儲宣布升息25個基點,在這次毫無懸念的加息落地之後,同年4月開始直至9月底,美股再次回到上行通道,超越2018年1月的指數記錄並於同年9月突破2,900點位大關,整體漲幅13%。實際上,從2018年開始,因為貨幣政策的問題,美聯儲主席鮑威爾(Jerome Hayden Powell)開始受到美國總統唐納·川普(Donald John Trump)越來越大的壓力。

唐納·川普幾個月來一直在抱怨美聯儲的貨幣政策,聲稱不斷上升的利率阻礙了他的經濟計劃,加息將扼殺經濟增長,並在推特和多個公開場合對美聯儲及其主席鮑威爾進行抨擊。進入2018年六月以來,貿易戰成為市場最關注的話題,但從市場整體的反應來看,中、美貿易的交戰似乎對美股市場的影響越來越小,美國經濟狀況的“相對優勢”也確實給了美股足夠的上漲動力。

進入2018年10月美股迅速“跳水”,引發美股回調的直接原因是10年期國債收益率從同年9月28日開始短短6個交易日從3.05%上升至3.23%,迅速突破同年5月的利率高點,創下近7年利率的最高點位。相對於利率的絕對水平而言,其變化的速度對市場的影響顯然更大。2018年標普500指數在整個10月下跌7%,顯然市場對於超預期的三季報盈利數據毫無反應。11月指數呈N型震盪走勢,期間原油價格的下跌和高收益債的火爆使得市場對美股和經濟基本面的預期迅速降溫,與此同時,2018年11月開始10年期國債利率迅速下行,已經降至2008年金融危機以來的最低值。

長端利率的迅速下行預示著經濟衰退的可能性在增加、此時又出現了孟晚舟事件,2018年12月1日,孟晚舟在加拿大溫哥華被捕。孟晚舟事件預示著貿易戰可能會進一步升級,從而引發了美股年內最兇殘的一次下跌,同年12月19日,美聯儲宣布了年內的第4次升息,2018年12月月內標普500跌幅超過10%。從10月高點起算,到12月低點,標普500指數跌幅達20%。

雖然2018年全年標普500指數下跌7%,但市場呈現慢漲急跌的特徵,雖然沒有破壞美股9年多頭的趨勢,但2018年的第四季度確實是這9年長牛中最深幅的一次回調了。不過,如果把2019年美股的走勢再續上去,就會發現,這又是一個深V走勢。

第18次:2020年3月,疫情與沙特石油

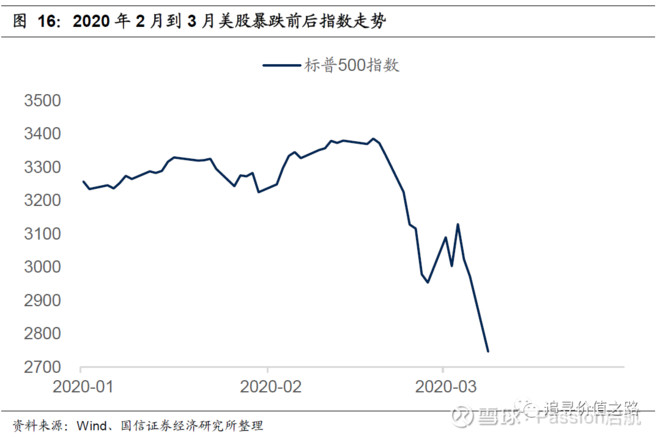

2020年2月以後,隨著疫情在全球的擴散,美股出現了一波快速下跌,而之後沙特突然宣布擴大原油產量,使得股市跌幅進一步擴大,3月9日,美股標普500指數開盤後迅速跌至7%,觸發第一層熔斷機制,暫停交易15分鐘。此次標普500指數從2020年2月19日的收盤價3386點,到2020年3月9日收盤價2747點,13個交易日累計跌幅達18.9%。

後市又將如何,我們可以拭目以待。

《雪球》授權轉載

【延伸閱讀】

清除絆腳石-_-.png)