當前 景氣 環境下,台灣房市要回歸正常不容易,住房政策只有在選舉時才被拿出來關注,選後就又被放下。長期來看,空屋稅、囤房稅等房屋相關稅收勢在必行,唯有民眾持續監督政府,敦促制定並推行政策,才能早日實現 房價 合理化與居住正義。

隨著疫情持續發酵,全球 景氣 下滑,台股反而站上 30 年高點,不僅突破歷史高點 12,682.41 點,最高更觸及 13,031.7 點(2020 年 7 月 28 日)。

美股則由科技股領漲,道瓊最高達 29,568.57 點(2 月 12 日)。可是,很多小老百姓卻抱怨,為什麼股市可以和 景氣 脫鉤?其實都是貨幣寬鬆惹的禍。如果有在關心投資市場,會發現 2018 年底,只是因為預期美國升息步伐加快,企業財測轉趨保守,就大幅下跌一波。

美國的利率政策一向是全球央行風向球,這次疫情肆虐,聯準會還沒開會就閃電降息 2 次,共 6 碼(1.5%),又加碼無上限 QE,促使各國央行跟進,許多國家(南韓、巴西、印度、紐澳、俄羅斯等)的利率相繼來到歷史低點。熱錢在全球亂竄,還是要找投資標的。

一開始,大部分人對疫情及 景氣 看法非常悲觀,畢竟這樣的大流行病,是多數人有生以來都沒遇過的。詢問一些交易員或投資老手,也是保守看待。但瑞銀近期發布的研究顯示,超級富豪在 3 月投資大賺,甚至借錢來布局。反觀小散戶可能低點殺出,或是沒有資產增值,財富重分配卻是流向超級富豪。但這些超級富豪最近已在下車,後市波動在所難免,也很有可能往房市移動。

景氣 差大印鈔,中產階級成輸家

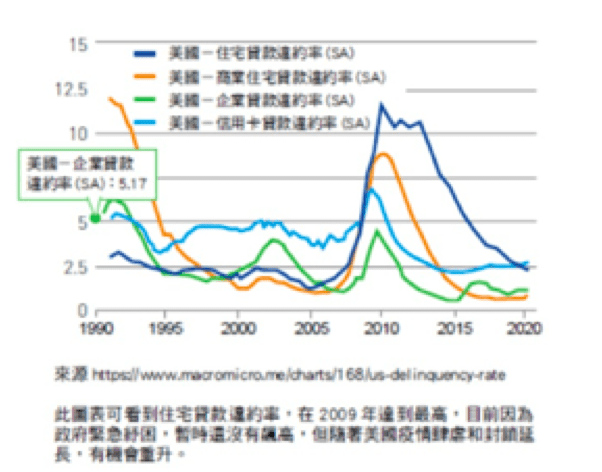

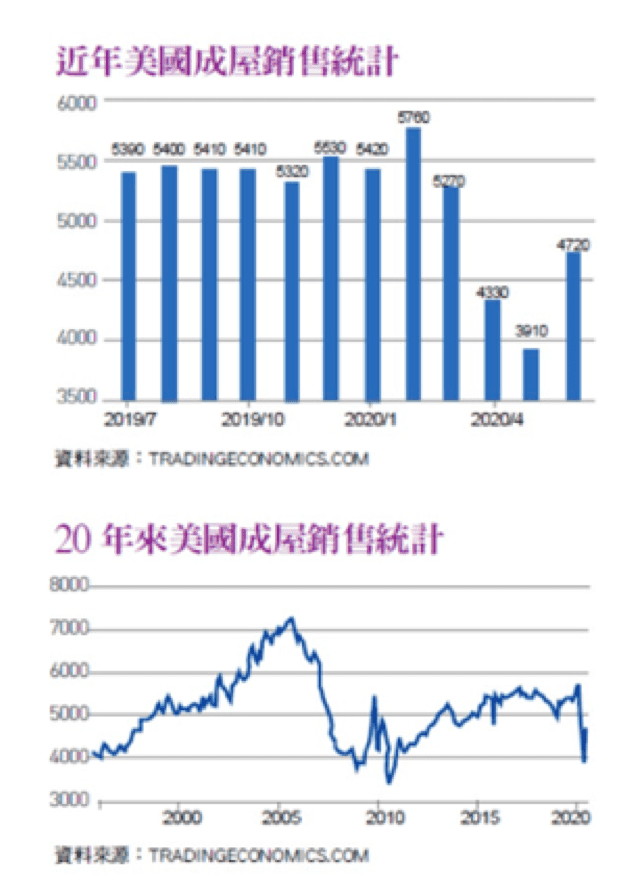

再來看房市。根據美國 2008 年統計,金融海嘯造成很多人失去工作,加上次級房貸,許多本來就買不起房的人買了房子,也在當時失去房子,2009 年後 房價 飆漲,更買不起。

|

|

稅制間接鼓勵不動產投資

從資料來看,美國的房屋稅大約 1% 至 3%,加上物業、保險、庭院管理,在美國持有不動產的成本相對高。但房租是確切反映薪資成本的,房租也高,房租收益率之前還是有 5 至 6%(疫情後還沒有看到最新數字,有些勞工開始逃離高房租的加州和紐約,後續影響還需觀察)。在美國從事高薪科技業的人,幾乎都會在加州買房,因為房租實在太高。而其他非科技業的勞工,則成為高房租難民,不得不忍受長時間通勤,甚至有極端者在公車上度過漫漫長夜。

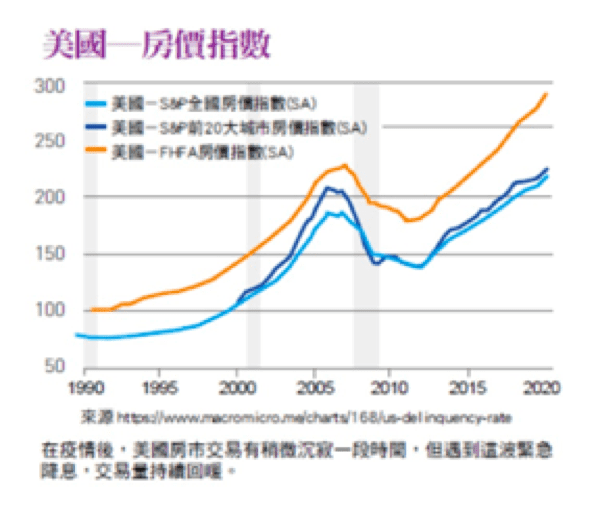

若比起美國的高所得稅率,持有不動產和股票的成本相對低,還有賣出後的稅務優惠。之前暢銷書《富爸爸,窮爸爸》的作者羅勃特.清崎最近又出了一本《有錢人為什麼越來越有錢》,作者在書中叫大家投資不動產,利用稅務優惠達到財富自由、股市不好賺等等。持有不動產在長期房市上漲的時代當然是好投資,配合上方美國 房價 指數,利用負債槓桿和稅務優勢是可行的。

|

日本也是台灣人很愛去買房的地方之一,持有不動產成本更高。舉網友分享的例子來看,850 萬的房子,不看交易成本,光是持有成本――固定資產稅是土地建物評價額 × 1.4%、都市計畫稅是土地建物評價額 × 3% 以及管理費(沒有公司管理還是要付管理費)、修繕積立金等,加起來就需要 3.86% 的成本,還不包含火災保險和團體信用保險,怪不得日本 房價 低、租金高,大家還不炒房,人口流失的偏鄉甚至出現不動產無人繼承的狀況。但是日美兩國還有一個問題,很多人因工作關係會調動到不同城市,國土廣闊,買房管理也是一個問題。

台灣成囤房天堂,閒置土地應活化

最近看台北市的房價,買得起的都是老破小(屋齡高、裝潢破、面積小),但觀察美、台售價、屋齡相近的房屋,發現美國的房屋持有人一年需支付的房屋及地價稅是台灣持有人的 48 倍之多。

台灣的營建股股王――長虹和華固,毛利率長期都在 20% 以上,狠甩科技業。雖說產業不同不能相比,囤地和創新無法相提並論,但可看出台灣建商堅強的競爭力。

另一個荒謬之處是,台灣的房租算在 GDP 裡,但是這麼多房東出租房子卻不用課稅,這不就是逃漏稅嗎?而且一些高資產家庭中,每個人名下都有一套房,這樣卻還是適用自用稅率,也不是很公平。另外,更有拿人頭炒房的,一般金融機構都有洗錢防制訓練,規定不能拿人頭戶洗錢,但卻可以拿人頭戶炒房也是件怪事。

許多高資產客戶買房就放著,自己不住也不租的不在少數。還有人住在蓋好 30 幾年的華廈,地主保留戶有 3、4 戶,放到最近才有人入住,但中華民國刑法第 251 條禁止囤農業、工業及民生必需品,難道居住權不該列入第三款之經行政院公告之民生必需用品嗎?

在台北市中山區和松山區,也還有許多低度開發的土地。如八德路四段上的一些低樓層公寓,已閒置好一段時間;中山女中附近的長安東路和八德路二段,很多可能是營建署、鐵路局的破敗老屋。這些都是政府應該積極整理,改建成青年住宅或做創新基地(松菸文創園區經後來大幅調低租金,讓不少新創公司進駐),讓年輕家庭減輕壓力,或是照顧低收入戶、當都更中介宅等。好消息是,南京東路二至三段一些閒置超過 20 年的地最近都蓋起來了,不管如何,至少對市容是有幫助的。政府應該讓建商覺得,再囤地下去也不會漲或是持有成本增加,而加快推案或整理。

有錢人想的和我們不一樣,除了房子可以放著養蚊子,大家也都會考慮其長期投資報酬率。畢竟現在豪宅市場交易量已經回不去奢侈稅前,量先價行,賠售消息也陸續傳出,這也表示高稅務、增加持有成本,讓房屋沒有投資的價值,自然沒有人拿來炒。

先增空屋稅,房屋相關稅收勢在必行

台灣今年 1 到 5 月人口都是負成長,只有 6 月翻正,看來 2020 年總人口會正式進入負成長。這對政府未來稅收將造成很大衝擊,加上健保出現入不敷出的情況,乾脆這時進行提高房屋持有稅,讓房市回歸正常並補充財源。

但增加稅收,通常會反映在房租上,建議應該先從空屋稅下手,清查低使用的房屋,不管商用或自住。實施空屋稅,如以半年 0.5%,一年以上 1%,每半年再累加上去,就可以逼迫房東丟出來租或售,供給大幅增加,價格自然鬆動,而這些稅金可用來聘雇相關人力,並幫助青年就業。囤房稅則有可能轉嫁到租戶上,因此可以就空屋稅實施後的狀況調整,以防租金先漲上去下不來。

不動產飆漲最大的問題之一,其實還是便宜的資金成本,這也是全球現象,不只是台灣。可惜的是,台灣之前沒有隨著美國一起升息,存放款利差全球最差,讓台灣的銀行及保險公司慘澹經營。下一次全球衰退若來臨,台灣除了台積電、聯發科兩大公司外,還有多少公司能好好長大?從這次股市指數創歷史新高,但是大部分股票下跌來看,不能說是晴空萬里。

台灣萬般皆下品,唯有炒房高,讓銀行授信大幅曝險於不動產, 房價 下跌太多,可能造成壞帳遽增,更是進退兩難。但這幾年銀行對於不動產授信趨於謹慎,加上資本適足率改善,慢慢讓利率回歸正常也是一個方向。

大巨蛋終於又復工了,大家都覺得哪裡怪,卻沒辦法處理。但至少部分議員開始討論囤房稅等問題,不管是不是作秀,算是有好的開始。最近政壇換血、年輕化,也有助於往年輕世代的痛點處理靠攏。

近來公布政治獻金,建商捐好捐滿,加上台灣立委持有不動產和土地的數量驚人,裁判都和建商關係密切,要等台灣房市回歸正常確實不容易。長期來看,房屋相關稅收勢在必行,不要因為防疫還算有成,就忘記監督政府這一塊。(本文作者為Y世代金融從業人員)

《台灣銀行家》授權轉載

【延伸閱讀】