雖然我們常聽到雞蛋不要放在同一個籃子裡,也都懂這個道理。但在執行上,往往因現實面的限制,或是認知以及資訊蒐集的不足,導致最終的結果為大部分的雞蛋還是都綁在一起。比如有些人會認為,投資股票只要配置在不同產業上,就算是把雞蛋放到不同的籃子。但如果你投資的都是同一個國家不同產業裡的公司,這樣雖然是把雞蛋放在不同籃子裡,但仍是擺在同一架子上,架子若是倒了,大部分的雞蛋應該也遭殃了。此外,股票本身的波動度也較大,所以將全部的資產都配置在股票上,也較為容易受到較大的衝擊。

雞蛋該擺在「不同」地方的籃子裡

也就是說雞蛋不只是要擺在不同的籃子,還需要放在不同的地方。投資不應該只有單一商品,而應該要做的是資產配置,除了要有潛在高成長性的商品外,也需要持有能獲得穩定報酬的資產;雖然其報酬率不會有爆發性的成長,但卻提供穩定的回報,更重要的是因為產品的特性不同,所以雞蛋不止被放到不同的籃子裡,也在放置在不同的地方了。而怎樣的商品能夠提供穩定的報酬呢?這當然是非固定收益金融商品莫屬,不過固定收益商品也是有眾多種類,所以我們先以比較常聽到的商品——債券來舉例說明。

2 個債券重要的特性

債券最重要的兩個特性就是:

- 固定期間配息

- 到期歸還票面本金。

固定期間配息,這讓投資人得以獲取穩定的收益,而到期歸還票面本金,這點是最重要的特性。假設你今天投資了蘋果( Apple, AAPL-US )所發行的債券 100 元,期限為十年,票面利率為 3% 。你拿到債券後就開始睡覺,十年後醒來,發現蘋果還沒倒, iPhone 20 問世,背面已經有十隻眼。此時打開帳戶,發現裡面多了 130 元, 30 元來自每年蘋果給的利息, 100 元則為蘋果歸還的票面本金。此時蘋果股價不論是從 300 漲到 600 ,或是從 300 跌到 30 都與你無關,因為你所能得到就是那 30 元的利息加上 100 元的票面本金。

這十年期間,你所持有的債券價格可能曾經跌到 90 元,甚至更低的 80 元,但不論價格怎麼波動,到期時只要蘋果這間公司有能力還債,債務人就可以拿回票面本金。再者,作為蘋果的債務人,即使蘋果倒了,還是有機會可以獲得部分的補償,當公司清算後,會依據債權的先後順序進行分配,而股東的分配順位則是最後的。

擔任資產配置中「緩衝」的角色

你或許會覺得債券的報酬率有點低,這樣要投資到何時才能有足夠的財富可以退休。所以才需要進行資產配置,債券只是其中一部分的資產,債券的作用在於持續且穩健的賺得利息,就好比報酬的基本盤。而要拉高整體個人資產報酬率,就需要靠配置部分具潛力的成長型商品;此外,除了穩健回報商品(固定收益)、成長型商品(股票、衍生性金融商品)之外,也需有部分的現金作為日常開銷和緊急運用。

以 2005 年至 2015 年這十年期間,來說明資產配置的好處,在這十年裡面,曾出現過最大跌幅約 40% 左右,最終在這十年裡,道瓊指數約上漲 30% ,而 2005 年時美債殖利率約 4% 。假設 A 的資產配置為 50% 道瓊指數, 30% 美債十年期公債, 20% 現金, B 的資產配置為 80% 道瓊指數, 20% 現金。

轉眼間十年過去了, A 的累積報酬率: 0.5 * 30% + 0.3 * 40% + 0.2 * 0 = 27% , B 的累積報酬率: 0.8 * 30 + 0.2 * 0 = 24% 。選這段時間或許有些取巧,因當時的美債殖利率較高,且期間也經歷了一場金融海嘯。不過,藉由這個例子,是想說明債券在資產配置中,是可作為當遭受衝擊時的緩衝器,藉由配置債券達到風險分散並同中獲得穩定報酬。

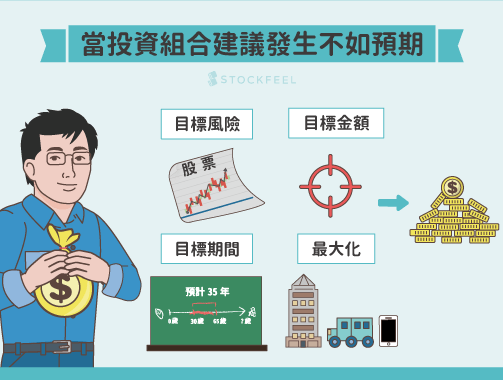

年齡成長,風險承受度隨之下降

另外,隨著年紀的成長,風險的承受度也隨之下降。因此,在資產的配置上,也應該降低成長型商品比重,增加固定收益商品比重,以及提高現金部位。

根據行政院統計處資料顯示,民眾平均壽命約 80 歲,若以 23 歲開始累積財富,預計 65 歲退休,則退休後約還有 15 年的退休生活要過。

也就是在工作的 43年間,要累積退休後 15 年要用的財富,而這 43 年中,在資產配置上需要根據不同的時期有所調整,年輕時可以冒險犯難一點,但步入中年後就須逐步轉為保守,邁向老年後,則配置上應以保值為主。若能在 43 年裡,每個月平均投入 10,000 進行資產配置,以及平均稅後年化報酬可達 3% 的話,則到 65 歲的時候大約就會有 1,000 萬可以享受退休生活。

【延伸閱讀】