巴菲特曾經說過:如果你不願持有一檔股票 10 年,最好連 10 分鐘也不要持有那麼假設一個有趣的狀況,今天你只能 All in 一支股票,刪掉所有看盤軟體,等到十年後再開啟你的帳戶,你會選擇哪一支股票呢?

▲FAANG——改變世界面貌的五大企業

挑選哪些股票做比較?

這邊要討論的「持有十年的股票」,主要以目前市值最大的龍頭來做比較。或許每個人心中都存在未來能夠挑戰這些科技巨頭的公司,但多數的企業仍處於高速成長期,發展尚未明朗。因此我們以大家較為熟悉的公司為主,總共十三檔包含了:

- FAANG+共十家公司

Facebook

Apple

Amazon

Netflix

Google

Alibaba

Baidu

NVIDIA

Tesla

Twitter - 三家全球市值前十大公司

微軟(Microsoft, MSFT-US)

台積電( 2330-TW )

騰訊( 00700-HK )

註:FANG+的成分股:除了原本的尖牙股,還多了阿里巴巴(Alibaba, BABA-US)、百度(Baidu, BIDU-US)、輝達(NVIDIA, NVDA-US)、特斯拉(Tesla, TSLA-US)、推特(Twitter, TWTR-US)等公司。FAANG這個詞原先只有 FANG(Apple 是 2017 年才加入的),由 Mad Money 的主持人 Jim Cramer 於 2013 年提出。

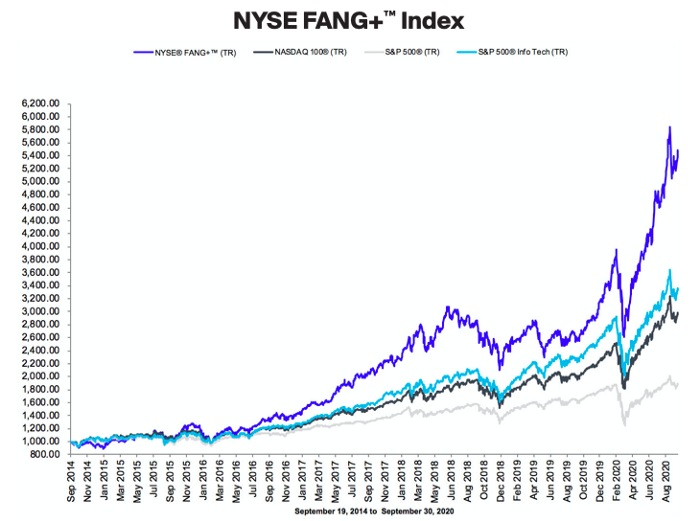

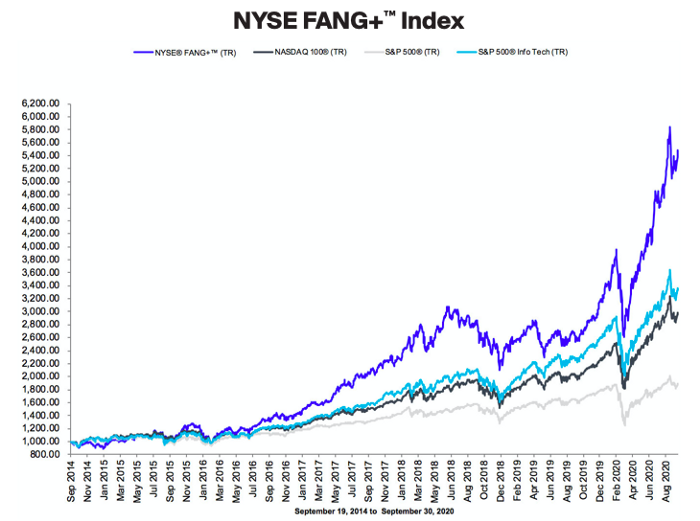

下圖是 FANG+ 指數和美股大盤的歷史績效比較,在 2014 / 09 / 19 ~ 2020 / 09 / 30 這段期間,FANG+ 指數創造了 32.56 %的年化報酬率。至於 Nasdaq 100 指數則是 19.84 %、S&P 500 指數為 11.13 %、S&P 500 資訊科技指數為 22.22 %。(如果想要投資這樣的標的,在台股可以選擇 00857 )

▲NYSE FANG+ Index Futures

為什麼額外挑三檔股票做比較?

至於另外挑選的微軟、台積電、騰訊,原因是什麼呢?

- 微軟是世界上市值第二大的公司,若不納入討論似乎說不太過去。另外以個人的觀點來說,「FAAMG(編註:Facebook、Apple、Amazon、Microsoft、Google)」比起「FAANG」或許更為合適,雖然微軟已經是老牌的科技公司,但是他的獲利能力和成長性仍然名列前茅,以一家市值這麼大的公司來說相當不容易。相比之下,我認為 Netflix 的護城河算尖牙股中相對較弱的,下方會延伸討論。

- 台積電在今年的表現相當亮眼,股價從年初迄今漲幅超過 5 成,成功躋身全球市值前十大的企業。如果要在台灣選擇一檔能夠長抱十年的公司,許多人的答案我想非台積電莫屬。

- 騰訊作為中國市值最高的企業,同時也是中國網路巨頭之一。BAT 分別代表了百度、阿里巴巴、騰訊,這三家公司也都在本篇的討論範圍。

※由於我們關注的是公司未來的長期發展,因此目前的股價高低不在這邊的討論範圍。

Apple(AAPL)——全球最有價值上市公司

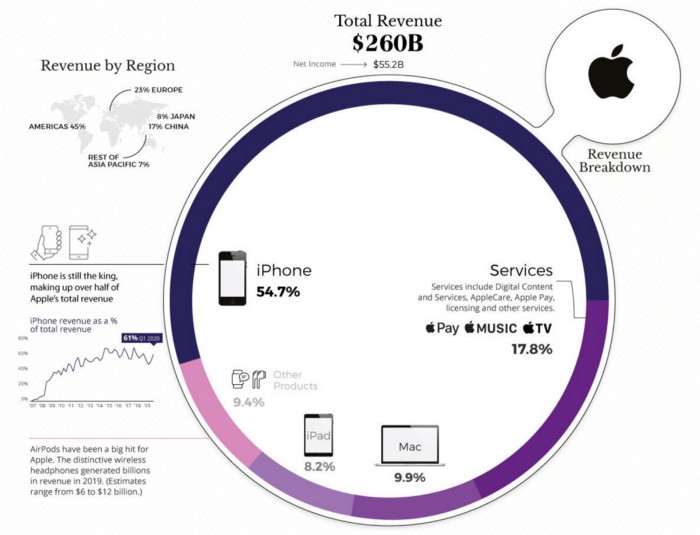

蘋果(Apple, AAPL-US)是全球最會賺錢的消費性電子大廠,總市值接近 2.2 兆美元,產品包含了大家熟悉的 iPhone、iPad、Mac,並提供 iOS、iCloud、Apple Pay、Apple TV+ 等服務。近年來蘋果也開始關注高毛利的訂閱式服務,這年頭訂閱制已經成為了顯學。Apple One 的推出能帶給蘋果多少利潤,值得投資人的觀察。

蘋果超過 5 成的收入來源為 iPhone,另外近 2 成則是訂閱服務。

雖然蘋果賺錢的功力數一數二,但該公司的創新能力在近年來受到外界的質疑,僅僅偶爾推出一些小更新的產品而已。庫克固然是很會賺錢的 CEO,但賈伯斯時代的蘋果似乎更令人驚艷。話雖如此,蘋果依然擁有很多優勢。一方面目前滿手現金(高達約 2,000 億美金),另一方面還有 5G 、遠程醫療發展的機會,近期更宣布發展電動車。Apple Car 據傳最快在 2021 年發表,未來頗具想像空間。

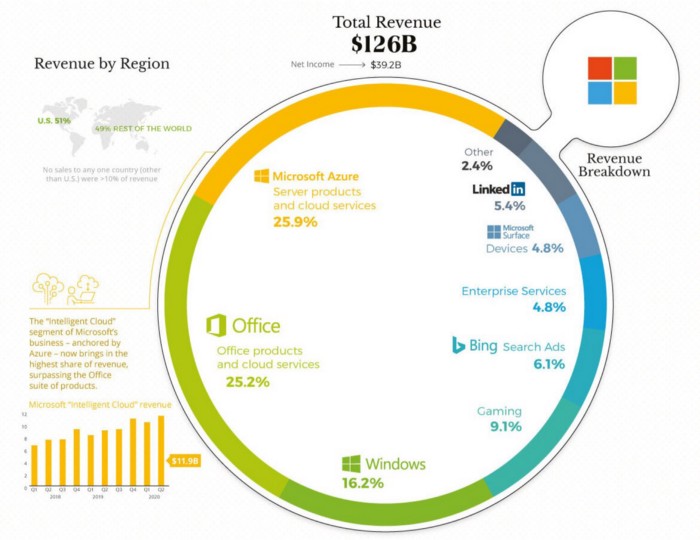

Microsoft(MSFT)——改變世界的科技帝國

微軟作為一家成立超過四十年的公司,且歷經過科技泡沫時期,雖然在中間沉寂一段時間,但現在仍然是全世界最具有影響力的科技公司之一。微軟的業務主要分成三大塊,包含了:

- 生產力及商業應用:包含微軟大部分的軟體產品,例如大家常用的 Office、Dynamic 365 、LinkedIn等等

- 智慧雲: 包含了公用雲端服務平台 Azure、伺服器產品等等

- 個人電腦業務:包含 Windows 系統、Xbox 遊戲、搜尋引擎 Bing 等等

▲微軟的收入來源做得非常均衡,沒有特別依賴某個業務,較能夠分散風險。

微軟的商業模式經歷過了市場的千錘百鍊,尤其近年來雲端業務的高毛利產品在公司比重持續增加,成長相當穩健。在 CEO 納德拉上台之後,證明了積極擁抱雲端戰略的成功,尤其在這波疫情的影響下,更加速了公司數位轉型的進程。無論是從商業模式、企業文化來看,微軟都是一間值得擁有的公司。

▲微軟的股價穩定趨勢向上,就算受到疫情的影響也維持了強勁的成長。

Taiwan Semiconductor Manufactur(TSM)——全球晶圓代工龍頭

護國神山台積電,想必大家都很熟悉。以回測來說,台積電是台股少數能夠長期打贏大盤的公司。公司的發展、獲利以及企業文化都相當優良,此外晶圓代工是一項高資本支出的產業,高進入門檻也給台積電帶來寬廣的護城河。半導體產業比起一般人的想像更貼近生活,未來無論是大數據、人工智慧、 5G 、電動車等等都推動了半導體產業的成長。近年來 AMD(Advanced Micro Devices, AMD-US)搶佔 Intel 市占率,蘋果也投入自製晶片,在台積電若成功搶下 Intel 訂單後,基本上近幾年找不到競爭對手。台積電不僅僅是台灣少數持續穩定向上發展的公司,更是扮演全世界科技進步的重要角色。網路上偶爾會看到有人在討論「台積電要不要賣?」的話題,如果以長期投資的角度來看,長抱台積電找不到太大的問題。我想台積電也會是許多人這 13 檔股票當中的首選。

Nvidia(NVDA)——全球最大繪圖晶片廠

Nvidia 是一家繪圖處理器 IC 龍頭廠商,主要業務是設計、開發、銷售圖像處理器(GPU)。目前在 GPU 產品的龍頭地位,基本上看不到其他競爭對手。Nvidia 旗下產品包含了:GeForce(PC 遊戲娛樂)、Quadro(專業繪圖設計)、Tesla(高效能運算)、GRID(雲端串流)、DRIVE(車用電腦)、SHIELD(平板電腦與手機)。基本上旗下產品涵蓋的遊戲娛樂、數據中心、專業視覺化、車用領域全部都是未來趨勢。原本 Nvidia 主要是專注在傳統電腦遊戲使用的顯卡,近年來把 GPU 的處理能用運用在數據中心、自駕車、醫療上,向 AI 成功轉型也造就了股價大幅的成長。

人工智慧和深度學習的需求為 Nvidia 供了巨大成長機會,而且圖形處理器的日益複雜性,為大多數潛在的競爭對手提供了進入市場的障礙,因為很難與 Nvidia 龐大的研發預算相提並論。作為半導體產業的龍頭之一,Nvidia 勢必是很好的一項標的。

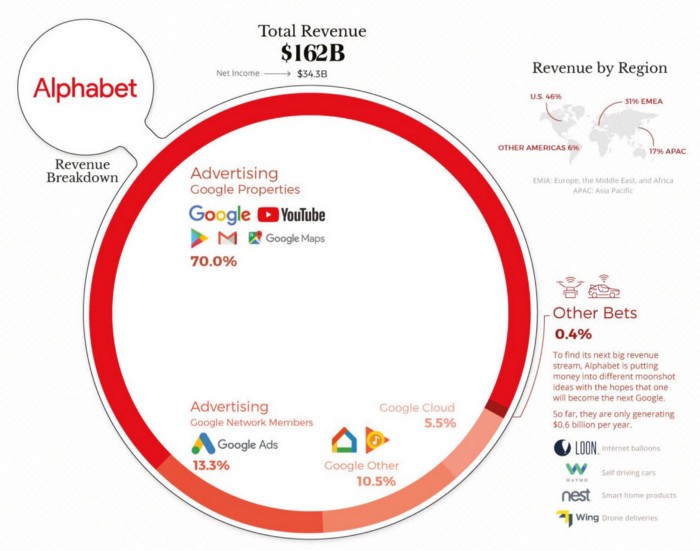

Alphabet(GOOG)——全球搜尋引擎龍頭

Alphabet 是一家控股公司,分成為人所知的 Google 和 Other Bets 這兩個部分。Google 是全球市佔最高搜尋引擎,並提供雲端運算、電子信件等網路服務領導廠。另外還有 Chromebook、Pixel 智慧型手機、Google Home 等智能家居產品,都貢獻了一部份的收入。至於 Other Bets 則是投資有發展潛力的新業務,例如 Waymo 自駕車。

Google 光是搜尋業務就是一大護城河,產生的大量現金使公司可以繼續專注於創新和新領域帶來的長期成長機會。但面臨的問題是內部收入單一,公司很大的程度仰賴於 Google 搜尋廣告。而且 Google 多年來發表過許多失敗或無疾而終的產品,例如嘗試模組化手機 Project Ara、曾被視為劃時代產物的 Google 眼鏡、想要挑戰臉書(Facebook, FB-US)的 Google+ 等等,可以說變現能力令人堪憂。

▲Google 目前有 7 成的收入來自於廣告, 0.4% 的 Other Bets 則是 Alphabet 子公司,投資先進科技產品。

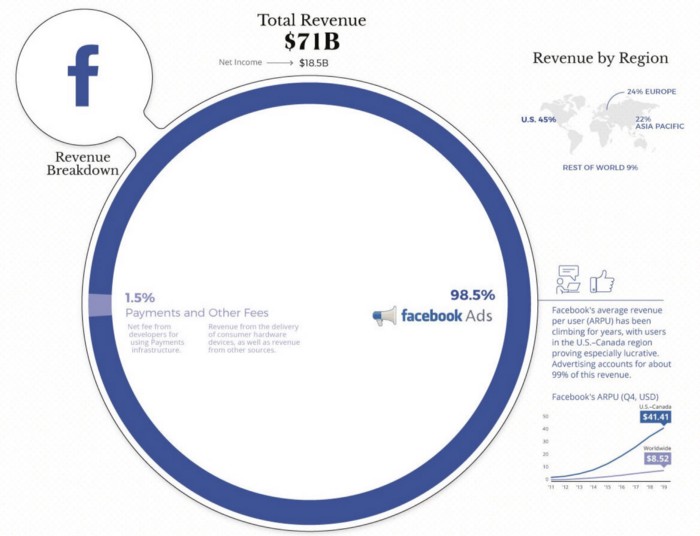

Facebook(FB)——全球最大社群網站

臉書擁有全世界最多人使用的社群軟體——Facebook 和 Instagram,另外還有兩大通訊軟體 WhatsApp 和Messenger。主要的獲利方式就是透過用戶瀏覽貼文、照片時,進行廣告投放。

▲臉書幾乎全部的收入來源都是廣告,單一業務的風險相對來說較高。

雖然臉書的收入來源單一,前陣子也遇到廣告商抵制的事件,但基本上對於臉書的營收沒有太大的影響,最後大家還是願意回到臉書去投放廣告。問題或許是這個平台大家五年後、十年後還會像現在一樣使用嗎?例如 Tik Tok 很有可能就是臉書未來最強的競爭對手,雖然這不代表用戶就會棄 FB 離去,但人們的使用習慣是會改變的,例如許多年輕人已經認為臉書是老人在用的。

不過臉書自從推出加密貨幣後,它的商業潛力或許不容小覷。但這將會受到各國政府的嚴加監管,臉書還得先克服這個問題。但祖克柏是一位十分具有野心的 CEO,未來的成長是投資人可以期待的。

Tencent(TCEHY)——中國網路巨頭

騰訊是中國一家跨國企業控股公司,為中國大陸規模最大的網際網路公司, 1998 年由馬化騰等人共同創立。騰訊業務拓展至社交、金融、資訊、工具和平台等不同領域,其子公司專門從事各種全球網際網路相關服務和產品、娛樂、人工智慧和技術。目前,騰訊擁有中國大陸使用人數最多的社交軟體騰訊 QQ 和微信,以及最大的網路遊戲社區騰訊遊戲。騰訊的線上游戲業務是主宰市場的關鍵,但政府對於線上游戲的監管可能會對於騰訊的高毛利遊戲業務產生壓力。另外騰訊的轉投資遍佈全球,包含了許多明星公司例如特斯拉、Spotify(Spotify, SPOT-US)、動視暴雪(Activision, ATVI-US)、京東(JD-US)、拼多多(Pinduoduo Inc, PDD-US)…等等,這些公司也為騰訊帶來可觀的收入。

目前看來,騰訊是當初網路三巨頭 BAT 狀況比較好的,百度公司發展長期有問題,而阿里巴巴則是受到政治因素影響。但這把火也很有可能燒到騰訊身上,畢竟在中國家大業大的公司,要不被注意到也很難。未來中國政府會不會加強監管力道,需要投資人多加注意。

Tesla(TSLA)——電動車領導品牌

特斯拉想必是今年許多人熱愛的股票,當然放空的人除外。年初迄今,股價已經翻了超過六倍,特斯拉的暴漲使得電動車領域廣泛受到投資人注意。此外馬斯克更成為許多散戶的偶像,我認為這家公司能夠成功也要歸功於馬斯克這位現代鋼鐵人。當然,股價貴不貴或許見仁見智,一直以來有許多機構、投資人宣稱特斯拉是史上最大的泡沫,包含綠光基金的 David Einhorn、Kynikos Associates 的 Jim Chanos。雖然現在有些已經認錯離場,但像大賣空主角 Michael Burry 還是想空特斯拉,這次有可能像 08 年一樣看對嗎?

要介紹特斯拉,從 ARK Invest 這家基金的角度去切入,或許是一個有趣的視角。在Tesla’s Potential Trajectory During the Next Five Years這篇報告當中,描述了他們對於特斯拉未來發展的可能軌跡。先講重點,根據他們的估計,在 2024 年目標價平均為 7,000 美元,這是拆股前的價格。但有趣的是,拆股後他們又重申了 7,000 美元不變的目標價,換句話說現在高達 650 美元的價格,還有超過 10 倍的上升空間?根據他們的模型,未來的發展重點在於以下三項:

- 毛利率

- 資本效率

- 自動駕駛技術

▲有興趣的可以在該文看看 ARK 提出的觀點

說完大多頭的觀點,也得知道特斯拉目前已經超越九大傳統車廠市值的總和,但今年的銷售量佔了全球銷量不到 1%。當然,特斯拉不只是一家車廠,其自動駕駛、能源技術更是市場給予他高估值的關鍵。基本上,特斯拉是這十三檔股票當中「本夢比」最高的,股價的波動也最大。要能夠持續 long 特斯拉,除了考驗選股眼光,還得有一點信仰啊!不得不說,早在特斯拉還在一、兩百美金時就買入的投資人,十分有遠見。

Netflix(NFLX)——影音串流平台霸主

Netflix 是目前全球串流影音霸主,提供網路影音及自製原創節目等服務。原先 Netflix 是做 DVD 郵寄服務起家的,在 2000 年時甚至尋求過百視達的收購還遭到拒絕。但後來的結果大家都知道了,在轉向網路串流影音平台後,今天已經成為了全球最大的電視和電影製片廠商之一,並且擁有超過 2 億的訂閱戶數。

Netflix 可以說是破壞式創新的代表,透過破壞式創新成功打入主流市場,顛覆傳統的商業模式。在「什麼才是破壞式創新?」以及「為何 Uber 不是破壞式創新,Netflix 才是?」這兩篇文都有提到這項概念。

但就如同文章一開始提到的,我認為 Netflix 的護城河算尖牙股中相對較弱的,因為該公司收入單一,只有分析顧客喜好很強的平台。這邊就不得不提到 Netflix 目前最大的競爭對手:迪士尼(Walt Disney, DIS-US)。該公司近期宣布將未來營運重點放在 Disney+,尤其底下強大的 IP 很有可能威脅到 Netflix 目前的領先地位。迪士尼預測 Disney+ 將在 2024 年成長到 2.6 億訂戶(目前不到 9,000 萬),還有很大的成長空間。同時也宣佈了多部影音新作,並調漲訂閱的價格,這些利多也反應在迪士尼的股價上。

外傳 Disney+ 將於 2021 年正式進軍台灣市場,日前繁體中文官網已在台上線。當然以影音串流平台來說,目前 Netflix 還是第一首選。但迪士尼有個優勢在於他可以有更多變現的方式,透過這些 IP 可以推出周邊公仔、主題園區等等。Netflix 目前的平台發展已經趨於成熟,如果能發展出更多不同的玩法,或許才更令人期待。

另外,事實上 Netflix 的企業文化相當有趣,雖然我想不是每個人都認同,近期有一本關於 Netflix 的新書《零規則》,有興趣的人可以從該書一探究竟。

Baidu(BIDU)——中國第一搜尋引擎網路公司

百度是全球最大的中文搜尋引擎,擁有包括攜程網及愛奇藝(iQIYI Inc, IQ-US)等子公司,並提供雲端運算、AI 服務等。百度的表現毫無疑問地是中國網路三巨頭表現最差的,在 2018 年股價到達高峰後,百度是 FANG+ 唯一趨勢向下的公司。現在的市值僅僅剩下 650 億左右,連阿里巴巴市值的十分之一都不到,甚至還輸給美團( 03690-HK )、京東、拼多多等後起之秀。為什麼會這麼慘呢?

百度在近年來陸續發生許多爭議,多到可以成立一個維基詞條。公司產品表現不佳、落後於人,高層內鬥的消息也時有所聞。但有趣的是百度股價這一個月以來漲了接近 5 成,主要是因為近期擴大發展電動車領域,ARK 也持續買進百度。雖然該業務未來有發展潛能,但百度過去許多領域的發展都以失敗收場,實在難以對他抱有太大的期待。或許這是百度發展的轉機,但現在去投入的風險也很大。

Twitter(TWTR)——知名社群媒體平台

推特提供社群與微網誌服務,許多名人和政治人物都擁有推特帳號。在 Alexa 全球網站流量排名第 42 , 2020 年第二季平均每日活躍用戶(DAU)達到 1.87 億,每天約有 5 億條推文。作為一個社群媒體平台,勢必會拿來和其他平台來比較。推特的隱憂在於用戶成長速度從 2018 年就開始下降,更強勁的競爭對手如Snap chat(Sna, SNAP-US)、Parler,將阻礙推特的發展。

另一方面,廣告占了推特收入的九成,收入單一的風險大。雖然推特的廣告收入仍然有成長,抵銷掉用戶成長的減少,但未來廣告商也有可能轉往其他用戶更多的平台。

Amazon(AMZN)——全球電商龍頭

亞馬遜(Amazon, AMZN-US)是這十三檔股票當中最貴的,一直以來也受到不少人的質疑。畢竟上百倍的本益比顯然是不便宜的,但長期的高速發展也成功回應投資人的期待。亞馬遜是一家在零售市場最具有破壞性的企業,他的營運效率、網路效應都是傳統零售商無可比擬的。隨著電商領域的崛起,不斷地壓縮實體零售的空間,尤其疫情的發生更加速了趨勢的發展。雖然亞馬遜在前陣子的反壟斷聽證會表示,他們僅僅佔了全球零售市場的 1%,亞馬遜只是一個小角色,但這顯然沒有太大的說服力。基本上這些統治市場的企業,都不會說自己吃下所有的市場。相反地,那些正在積極擴張的小公司,才會說自己掌握了整個市場。

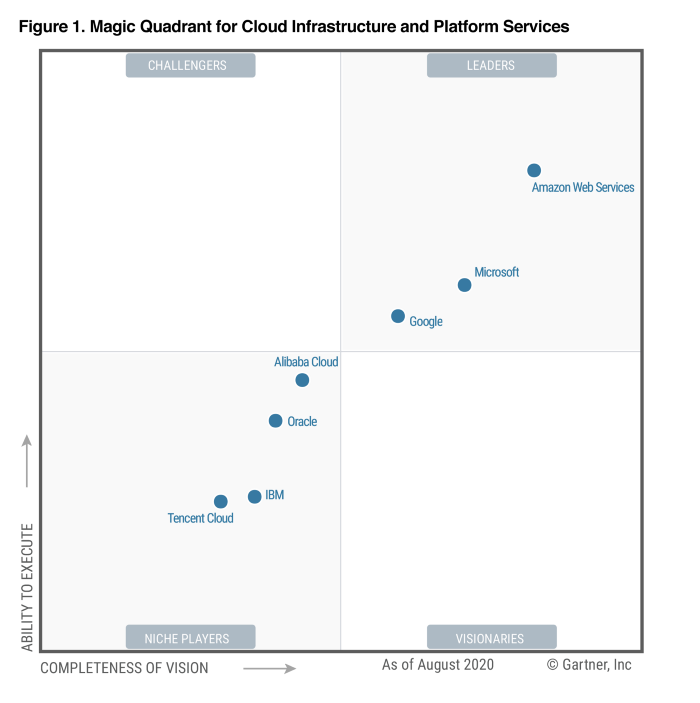

除此之外,AWS 雲端運算業務更是亞馬遜營收成長最快的核心業務,同時也是市場上公認的領導者。雖然競爭的加劇可能會造成價格戰和成本支出上的壓力,但相信亞馬遜有足夠的能力去應付。

▲排名第二的微軟 Azure、第三的 Google 都是 AWS 的強勁競爭對手。

亞馬遜家大業大,更是許多人害怕競爭對手、科技巨頭。只要發現可能對於公司產生威脅的競爭對手,往往會透過併購來鞏固集團擴張。此外亞馬遜積極投資自駕車新創 Aurora、電動卡車 Rivian,近期又介入醫藥市場,消息一出造成了相關公司如 GoodRx 和 Teladoc 股價的下跌。雖然亞馬遜實力雄厚,但也不代表這些公司馬上就會被擊垮,從另一方面來看會發現或許醫療市場有肉可以吃,才會讓科技巨頭也跟著參一咖。

不管是從亞馬遜商業模式、競爭策略,或是 CEO Bezos 的野心來看,亞馬遜都是一家護城河寬,競爭力十分強大的企業

Alibaba(BABA)——中國電商巨頭

阿里巴巴是全球網路銷售額最大的電子商務集團, 2020 財年( 2020 / 03 ) 全球銷售額超過 1 兆美元,旗下的業務包含了淘寶( C2C )、天貓( B2B ),也提供第三方支付(支付寶)、雲端運算平台(阿里雲)等服務。另外,不得不提到前陣子馬雲被黨叫去訓話,導致螞蟻金服的 IPO 因此延後,甚至阿里巴巴也遭到反壟斷調查,近期股價持續下探。雖然說美國的科技巨頭如 Google、Facebook 也面臨了類似的問題,但在中國的政治意味以及不確定性勢必更嚴重。(有趣的是,Google 在面臨調查時股價還逆勢上漲。)

雖然中國官媒《人民網》是這樣說的,「此次反壟斷調查,是提升網路企業公平競爭意識和反壟斷合法意識的契機,也是開啟平台經濟創新發展、有序發展、健康發展的機遇。」但我想大家都知道,人的問題比起法規、壟斷等問題都來得大。許多人不投資中概股,害怕的就是這種不確定性。至於個人的看好程度,我認為可以分成三個順位:

- AMZN、FB、MSFT、NVDA、TSLA、TSM

- AAPL、GOOG、NFLX、TWTR

- BABA、BIDU、TCEHY

第一類的公司都是個人認為最值得長抱的,主要是發展穩定(如台積電)或者是未來想像空間大(如特斯拉)等特質。第二類的公司雖然也都是表現良好的企業,但更要顧慮的是競爭對手環伺(如 Netflix),不然就是持續創新的能力不若以往(如蘋果),護城河比起第一類公司來得較窄。排名最後的公司都是中概股,這並不代表他們的基本面比起其他的公司來得差,主要原因是政治風險高。對於有興趣參與中國市場的投資人,我認為更穩健的做法是投 ETF 降低風險,才能避免單一個股受到不可預期的事件波及。

雞蛋不要放在同一個籃子

最後要補充一個小故事,在一場賽馬賭局中,僅僅只有一匹馬參賽。賭客看到這個送分題,很高興的 All in 了這匹馬。沒想到這匹馬跳出了柵欄,最後賭客也輸光了他的錢。就算再怎麼看好一間公司,也要注意到分散風險的重要性。例如當初在 FANG+ 這幾間公司中看錯,單押百度一檔股票,現在可能會讓人很痛苦。在 2000 年市值前十大的公司包了微軟、GE、思科(Cicso, CSCO-US)、英特爾(Intel, INTC-US)、艾克森美孚…等等,但現在還能維持龍頭地位的又剩幾個呢?

當這些龍頭股趨於成熟時,成長率不會像剛起步時那麼快。因此市場上有可能會把資金轉往其他高風險高成長的企業。下個世代的創新,有可能不會發生在 FANG+ 上面,或許在網路安全、生技醫療或是其他領域都有潛在的發展空間。但不可否認的,這邊所討論的十三檔股票都是一時之選。所以到底要買哪些股票呢?小孩子才做選擇。

由於篇幅關係,無法針對個別公司做詳細討論,若有疏漏還請多多包涵!!如果喜歡這篇文章或者有任何建議,歡迎拍個手或是留下評論讓我知道~~

《劉哲瑋》授權轉載

【延伸閱讀】

電競硬體後進者_-.png)

_-.png)