投資成本永遠是所有投資人最在乎的一個議題,簡單來說,我們買東西都會貨比三家,比較一個最佳 CP 值的商品,才會決定下訂單,所以價值與價格是一個比較出來的結果,多數人可以接受一個價格高,但價值也相對優質的產品。投資成本高的商品,若不能產生相對較好的報酬率,這樣的商品不會是你應該擁有的。

因此,大家在投資之前,必須清楚自己的投資成本,投資成本不僅只有表面的交易手續費,更有可能有內含成本(又稱 “ 內扣費用 ” ),台灣的金融業者習慣不同,不一定會一覽無遺的在產品介紹頁面大大顯示所有內含成本,你需要找厚厚的 “ 公開說明書 ” 或是網站上非常不明顯的角落,才有機會瞭解費用有多少。買賣股票有手續費和稅的成本,買賣基金則有產品本身的內含成本加上手續費成本。

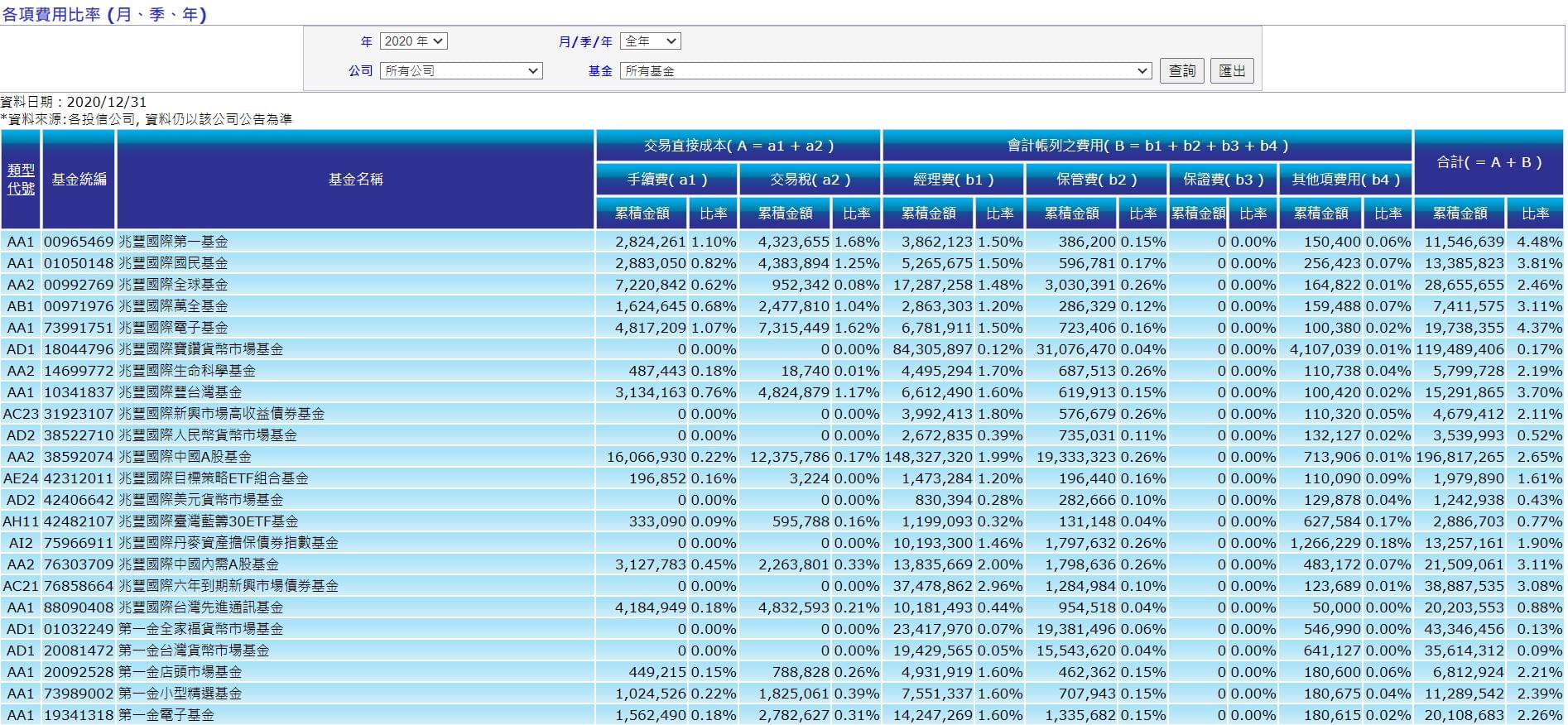

基金整體費用

你可以到投信投顧公會或是基金資訊觀測站查詢。大家買的共同基金,裡面一定都有 “ 經理費 ” ,因為背後是由基金經理人辛苦幫你操盤,所以他們會收取費用,只是這個費用是內扣的,從共同基金的 “ 淨值 ” 扣除,所以你會完全沒有感覺,但卻是傷害你投資報酬率的吸血鬼。

基金整體的費用 = 交易手續費 + 交易稅 + 經理費 + 保管費 + 其他費用

(你的理專可能也不知道他賣給你的基金費用每年到底是多少~)

所以,你買的共同基金不是只有 “ 經理費 ” ,還有其他費用在裡面,如果某位經理人為了獲得更好的績效排名,從事更多的交易行為,基金周轉率提高(白話:轉換標的的買賣次數增加)使得交易手續費與交易稅增加,所以當年度該檔基金的整體費用也會跟著增加,投資人的投資成本不知不覺提高。但是基金的報酬率有沒有更好呢?不一定~

別忘了,每年擊敗市場的基金經理人只有 25% ,更多經理人是落後整體市場報酬,你以為的投資有獲利,事實上你是輸給平均值,你就是買到了 CP 值不對等的商品,高成本沒有幫你實現高報酬。

基金整體的費用還不包含銀行、基金公司、基富通、鉅亨網等銷售通路的買賣交易手續費,因為他是外扣的,買賣交易時額外收取,即使現今的交易手續費非常低廉,有時候還有促銷 0 手續費,讓投資人非常開心,但實際上這些銷售通路根本不怕賺不到錢,因為上述的基金整體費用才有可能是主要獲利來源,基金公司會與他們分潤。

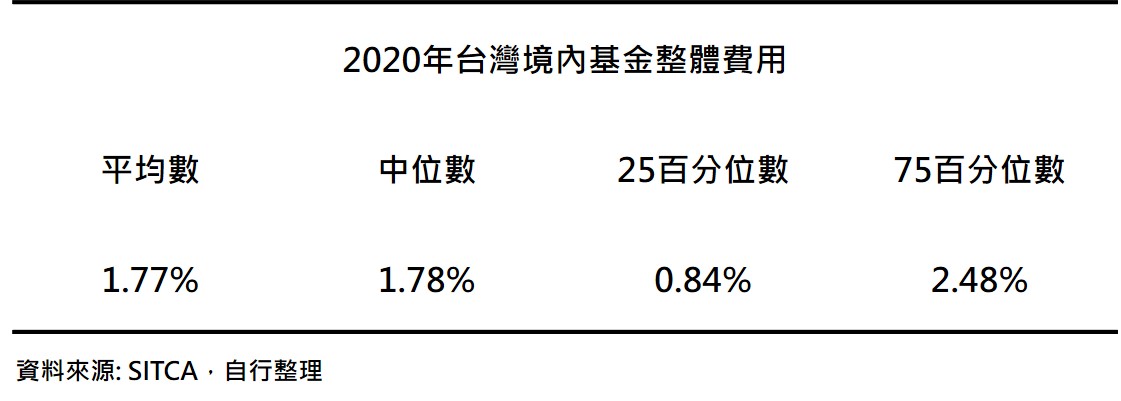

台灣境內基金的整體費用

下載連結: 2020 年台灣境內基金整體費用

2020 年台灣境內基金平均費用為 1.77% ,最高的費用高達 4% ~ 10% ,多數為台灣股票型基金,而最低的費用為 0.1% ~ 0.5% ,多數為貨幣市場基金、債券型ETF與 0050 、 006208 、 00692 ETF,單純看傳統共同基金的費用,股票型基金介於 1.5% ~ 3.0% ,債券型基金介於 1% ~ 2% 。

共同基金的內含成本一直是許多人批評的項目,成本這麼高的情況下,要擊敗大盤實然不易, 2020 年台灣股票型基金僅有 25% 的經理人擊敗大盤(加權指數),投資成本不但侵害你的報酬,更侵害你的長期財富。

基金研究權威機構 Morningstar (晨星( Morningstar , MORN-US))研究顯示: 共同基金的報酬好壞,最重要與最具有科學相關性的因素為 “ 內含成本 ” ,也就是我們剛剛一直強調的 “ 基金整體費用 ” ,其餘過往報酬率表現或是星級評等都不是太重要。

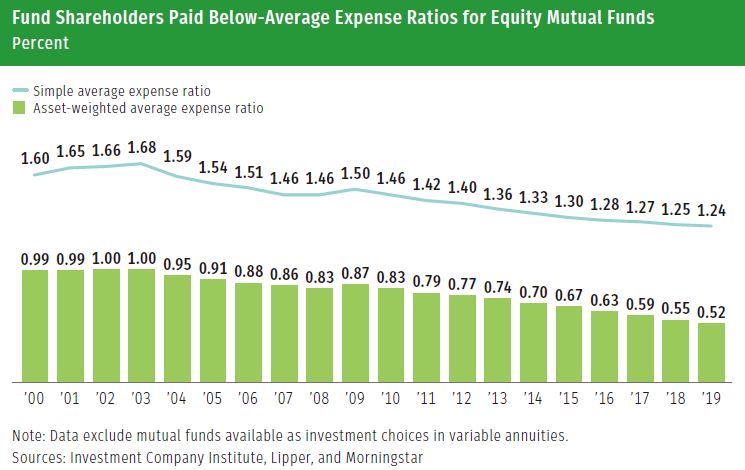

美國基金的整體費用逐年調降

相較於台灣,美國基金的整體費用有個特點,隨著時間與規模越來越大,會調降他們的整體費用。這是非常合理與能夠想像的,畢竟管理技術的成熟、研究成本的降低與規模的擴展,理應有規模經濟的回饋,讓更多投資人受惠。

但台灣的業者並沒有相同的模式,某些基金的規模持續擴大,但基金的整體費用依然不變。

投資上的 CP 值非常重要

投資成本就像水蛭一樣,慢慢地吸取你的鮮血,沒有感覺也不會發現,但卻後悔莫及。成本高低是投資人永遠要注意的議題,畢竟買到 CP 值不好的商品,你不管多努力,都不會有太好的成果。選擇比努力更重要~

透過本篇文章,希望你搜尋一下自己投資的基金費用是否合理,去年有沒有幫你擊敗市場,如果沒有,表示 CP 值不高,不如選擇低成本的市場大盤型 ETF,簡單又輕鬆。

『你可以將所有雞蛋都放在同一個籃子裡,但前提是你能控制籃子裡會發生什麼。』——Elon Musk (馬斯克,特斯拉執行長)

《理財W實驗室》授權轉載

【延伸閱讀】