好運氣反而收益更低?

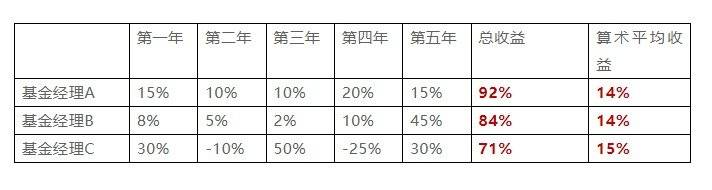

每個人都希望自己獲得好運氣,但很少有人想過:運氣到底有多重要呢?先來看一個投資理財的例子。有三位基金經理,他們近五年的業績分別為下表,請你不要用計算器,憑直覺判斷一下,最終誰的報酬率最高?

我想,如果這三個基金經理是你的朋友,經常跟你交流自己的投資案例,最終你得出的印象,一定是 C 最強,因為人的記憶傾向於最強的成績,三個最高的成績,他拿了兩次;其次是 B,因為人對最近發生的事印象更深刻。但實際結果如下,成績平平穩穩的 A,總收益是最高的:

不知道大家有沒有發現,C 的算術平均收益最高,但總收益和年化收益卻最低,這是為什麼呢?在一年以內的投資收益中,運氣的因素是決定性的,每一個基金經理都有自己的風格,如果剛好與市場風格相契合,那麼它的報酬率將是幾何級的成長。想要去掉運氣的因素,就要把時間拉長到幾年,看總的年化報酬率,這是一個綜合的結果,包含中基金經理的能力、投資體系和運氣等多個因素。

而幾年的算術平均收益更能代表一個人的能力,因為運氣的因素是對沖的,那麼, “ 年化報酬率 ” 與 “ 算術平均收益 ” 的差異,就是由投資體系和運氣造成的。如果我們這三位基金經理的算術平均收益,上下浮動五個點,作為他們的能力參考值,超過這個範圍的就是好運氣,低於這個範圍的就是壞運氣,結果就是:

- 基金經理A的能力範圍是 9 ~ 19% ,沒有任何差運氣,有 1 個稍差一點的好運氣;

- 基金經理B的能力範圍是 9 ~ 19% ,有 3 個稍差的壞運氣,但有 1 個特別好的好運氣;

- 基金經理C的能力範圍是 10 ~ 20% ,有 2 個特別差的差運氣,和 3 個特別好的好運氣。

你看,好運氣並不能保證你的報酬率,這就是選擇基金時,要選控制回撤能力強的,因為真正無法挽回的決定性虧損都是在運氣特別差的年頭遇到了重大虧損導致的。巴菲特說,投資最重要的三件事,第一,不要虧損,第二,不要虧損,第三,還不要虧損,這就是 A 和 C 的區別。

我再加一條,報酬率穩定最重要,這是 A 和 B 的區別。報酬率穩定需要一套投資體系,投資體系的一個重要作用就是防止 “ 壞運氣 ” 的影響——當然也讓 “ 好運氣 ” 更少發揮作用。有人會說,好運氣和壞運氣對沖了,那這個體係不就是白瞎了?實際上,一個特別大的壞運氣造成的影響,一個特別大的好運氣並不能抵銷。

打個比方,如果有人要跟你玩一個遊戲,你寫一個 10 以內的數字,讓他猜,他錯一次你的賭注翻倍,猜對一次賭注全部輸光,要求每次押上全部身家,顯然這個遊戲你是必輸無疑。這就要求我們要盡量消除那些 “ 系統性危機 ” ,寧可不要大的好運氣,也不能面對大的壞運氣。所以,對待 “ 運氣 ” 的正確的態度應該是:不能把成功寄託在好運氣上,相反,你應該盡量擺脫運氣對你的影響。

能力強,運氣幫倒忙

好運氣就是付出很少,收穫很多;壞運氣就是付出很多,收穫很少。所以,運氣的本質就是不確定性。

高考,你的分數在學校的錄取分數線之上,那就是基本確定能考上,跟運氣幾乎沒有什麼關係,但如果你高的分數不是太多,那能上什麼專業,會不會被調劑?這是不確定的,需要一點運氣。如果一個人的實力很強,高出好幾十分,那他並不需要運氣,他需要的是確定性。如果確定性喪失了,例如有學校主觀判斷的因素,分數再高也可能被調劑到其他的專業,那運氣對他而言就不是一件好事。

換言之,能力越強,努力程度越高,越不需要運氣的影響;真正把希望寄託在好運氣上的,都是能力一般又不肯努力的人。很多人都有一個 “ 運氣 + 努力 ” 的心態,就是利用一次好運氣帶來的成功實現原始資本的累積,然後再靠自己的努力,把事情做得更好。這個想法很好,很多人也是這麼成功的,但你如果把 “ 運氣 + 努力 ” 當成路徑,結果高機率會讓你失望,因為你面對著另一個規律——均值回歸。

命運是公平的

假如你手下有很多業務員,水平都差不多,但是上個季度有兩個人的業績卻非常之差。按常規,你要和他們倆單獨談話,於是你想試試兩種不同的談話策略,對於甲,你給予了鼓勵,對乙則相反,你進行了嚴厲的批評警告,那麼,下一個季度,不考慮其他因素,你覺得機率最高的結果是:

A. 被鼓勵的甲的業績下降,被批評的乙的業績上升

B. 甲和乙的業績同時上升

C. 甲和乙的業績同時下降

D. 被鼓勵的甲的業績上升,被批評的乙的業績下降

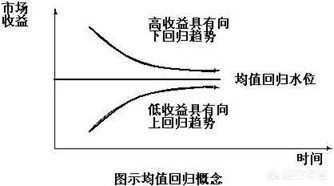

我們往往信奉一種觀點: “ 要把危機扼殺在萌芽狀態 ” ,一旦出現了成績下降、業績下滑等等不好的趨勢,根據我們的直覺,一定是發生了什麼,一定要找到原因,採取措施,扭轉這個趨勢。可惜,這是我們的錯覺。行為金融學家統計了不同投資組合成立後很長的時間內報酬率的變化,得出了兩個結論:

- 起初報酬率相差巨大的組合,最終都會回歸平均水平

- 之前報酬率高的組合,之後的報酬率仍然較高,但沒有以前那麼高

這個理論被總結為 “ 均值回歸 ” ,大部分人的能力也有自己的平均值,有人高一些,有人低一些,不管是誰,超過這個平均值的表現都不能持久,不久就會回歸平均值。

均值回歸,簡單的說就是,人生中的好運氣和壞運氣出現的機率是差不多的。

回頭再看前面的例子,顯然,答案是 B,兩人業績同時回升。之前兩個人的業績突然下降,代表偏離均值,根據均值理論,他們下個季度回升的機率是很高的,至於你是批評還是表揚,差別並不大。這個觀點,很多人肯定不認同,既然大家的運氣都差不多,為什麼很多起點相同,能力相同的人,最後的差距卻很大?

命運很公平,但是分佈不均

開頭我已經分析過,平平淡淡比大起大落更好的道理,好運氣和壞運氣不一定對等,另一個更重要的原因在於,關鍵節點你的運氣是什麼?

有一個著名的段子,一部高速公路上升的電梯裡面有三個 CEO,一人倒立、一人靜靜地躺著、一人在不停地做伏地挺身,最後等電梯上到最高層的時候,記者問他們成功的原因,CEO 們總結的成功經驗分別為倒立、臥倒和伏地挺身。

在做商業研究時,很多人也有這種傾向。比如很多商業史案例都寫過英特爾(Intel, INTC-US)當年受日韓半導體的影響,從記憶體轉型做 CPU,認為是一個戰略改變了一家企業。但在《三位一體》這本英特爾的傳記中記載的過程卻沒那麼簡單。這次轉型一直停留在董事會的決議中,CEO 格魯夫一直猶豫了三年,下不了決心,直到最後財務危機了,才決定通知他的員工、供應商、工廠。結果令人震驚的是,客戶早就連新的協議都準備好了,為什麼呢?因為下面的分公司早就自作主張,新的資源全部投入處理器業務。

後來,格魯夫總結了一句著名的話:CEO 是最後一個知道公司會倒閉的人。在 CEO 一直猶豫的時候,下面的員工、供應商早就知道該做什麼了。事實上,英特爾的好運氣在於,它採取的是高度分權的管理模式,即分公司自己可以根據財務狀況,決定投入何種業務,這才讓它們免於衰落。在關鍵事情上的一個好運氣給你帶來的價值,很可能超過了 100 個壞運氣。他會讓你的成功整體上了一個台階之後,就算遇到壞運氣也不會掉下來,你的差距就跟別人整體拉開了一個台階。

運氣是公平的,但是分佈不均。所謂成功人士,商業鉅子,不過是人生的好運氣都分佈在關鍵時刻,壞運氣分佈在非關鍵時刻,這是巨大的成功的前提。

有一些理論認為,關鍵時刻的好運氣並不是一件偶然的事,而是在於一個人的性格中喜歡嘗試更多的新機會。這個源自進化論的觀點其實並不完全正確,因為所有的嘗試既可能是好運氣,也可能是壞運氣。而關鍵時刻的壞運氣,破壞性遠遠超過好運氣帶來的好處。

總結

到這裡,我可以總結一下關於 “ 運氣 ” 的前半部分的觀點。

第一,運氣就是不確定性,無論是好運氣還是壞運氣,都是結果偏離了你的付出。|

第二,能力強的人會極力防止不確定性的出現,能力弱的人才會把成功的希望寄託在好運氣上。

第三,因為好運氣和壞運氣的影響是不對等的,如果你的 “ 人生操作系統 ” 對運氣的依賴程度更高,那更容易帶來徹底的失敗。

第四,但是想要獲得巨大的成功,那就偏離了均值。這裡主要還是靠運氣的疊加。

如果上面的四點你還是覺得複雜,那麼一個更簡單的結論就是:

想要成功,請控制運氣的因素;想要巨大的成功,主要靠運氣。

《虎嗅網》授權轉載

【延伸閱讀】