美國裝潢產業作為一個持續獲利的類別,存在巨大的市場機會。

在疫情的背景下,過去一年美國房地產市場的高度繁榮,加之房屋老化日益嚴重和人們對房屋的使用功能追求不斷改變,加速了裝潢 DIY 的滲透率提升,美國裝潢產業作為一個 ” 持續獲利 ” 的類別,存在 ” 巨大的市場機會 ” 。美國銀行(Bank of America, BAC-US)估計, 2020 年美國家庭裝修銷售額(包括服務)達到 7,670 億美元, “ 相當於世界第 20 大經濟體 ” 。

作為美國裝潢產業的雙壟斷——家得寶(Home Depot Inc, HD-US)和勞式, 2020 年的銷售總額分別為 1,321 億美元和 896 億美元,Menards 是銷售額第三大的居家裝修零售商,而收入不到 110 億美元。即便如此,家得寶和勞氏在美國的市場佔有率合計僅為 30% ,表明還有成長空間。

近期,分析師們表示這是一個 ” 持續獲利 ” 的類別,美國銀行也認為該類別存在 ” 巨大的市場機會 ” ,將達兆美元。

截至美東時間 8 月 12 日收盤,家得寶、勞氏和 Floor & Decor 分別上漲 27.20% 、 20.90% 和 26.15% ,都超過了基準標準普爾 500 指數 SPX,後者在此期間上漲了 18.79% 。RBC 資本表示,有可能在未來出現結構性的更高需求,Baird 顯然也看到了強勁的需求趨勢,尋求在這些大型居家裝修公司預計主要在近期發布財報之前所帶來的銷售驅動成長。

一、美國房地產市場高度繁榮,創紀錄的高房價和全國性的住房短缺

在疫情的背景下,與實體經濟相反,過去一年美國房地產市場的高度繁榮,而六月的地產數據顯示,成屋銷售重返成長達 580 萬套之上,新屋開工顯著反彈達到 164 萬套,瘋狂還遠未結束。

因買方市場競爭激烈,美國房價在第二季度創下了歷史上的最大漲幅。現有單戶住宅的中位價比一年前躍升了 23% ,達到 357,900 美元的歷史新高。而在房利美(Fannie Mae, FNMA-US) 7 月份的調查中,大約 28% 的消費者依然認為現在是買房的好時機。Black Bear ValuePartners 創辦人兼首席投資官 Adam Schwartz 認為房地產產業存在長期的基本供需失衡。施瓦茨認為,新房生產不足和抵押貸款融資 “ 具有挑戰性 ” 的環境造成了供應不足。

他指出,與此同時,隨著千禧一代 “ 進入家庭生活階段並渴望更多空間 ” ,房地產市場面臨著代際轉移。而最近的情況也推動了房地產市場的火熱,利率徘徊在歷史低點附近,在家工作的趨勢促使許多房主尋找更大的房子。

住房貸款利率明顯回落對促進銷售有增量貢獻。目前 30 年期抵押貸款利率回落至 2.78% ,較 6 月高點約回落了 25 個基點接近年初的極低位水平。住房貸款成本的回落將對促進銷售起到非常積極的貢獻。

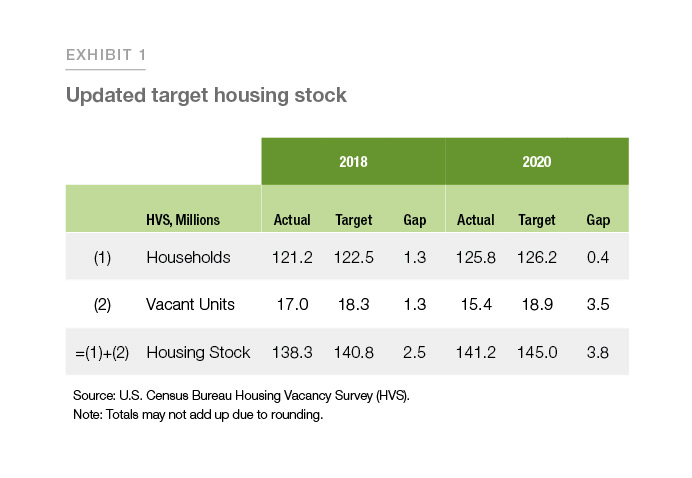

據高盛(GS)稱,目前的住房供應處於 1970 年代以來的最低水平,該銀行預計短缺將持續數年。房地美(Freddie Mac, FMCC-US)提供的數據顯示,從 2018 年到 2020 年,住房供應缺口增加了 52% 。因此,截至 2020 年底,美國的住房短缺量為 380 萬套。

低按揭利率、低可供轉售的房屋存量、日益提高的遠程辦公接受度和多年來房屋建設不足導致的供應缺口,將對北美地區的新住房需求產生積極影響。

二、為什麼能得到 “ 裝潢產業是一條成長跑道 ” 的觀點?

人口結構變化和可售住房量存量不足,住宅老化和維修與翻新支出增加,將維持房屋建設市場的繁榮。

1. 美國房屋的老化和人口結構的變化,房屋改造支出成長

由於人口結構的變化,美國正在經歷一場全國性的蛻變, 1,100 萬老年人離開家園,取而代之的是 1,500 萬年輕人。年輕的美國人進行改造項目的可能性要高 35% ,承擔重大項目的可能性要高 40% 。分析師們進行了一項千禧一代的調查,發現大部分的家庭裝修活動在疫情之後仍然繼續進行。近四分之三( 72% )的人說他們有可能在未來兩年內買房。

另一方面,美國幾乎一半的房屋是在 1980 年之前建造的,而三分之一以上是在 1970 年之前建造的。根據美國銀行的數據,美國家庭平均每年在住宅項目上花費 3,000 美元。裝潢產業伴隨著家庭改造的持續發展,Global Market Insights 預測,到 2023 年,家庭改造市場的銷售額將超過 5,000 億美元。

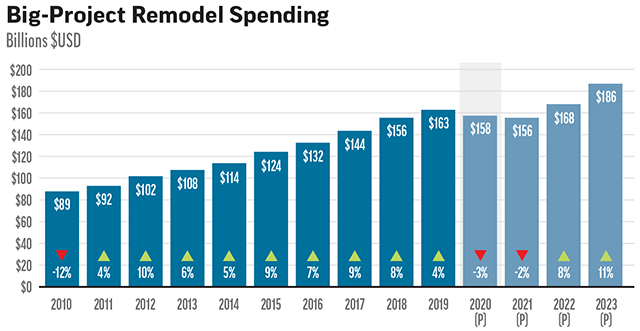

下圖顯示了大型項目改造支出的預計規模和比率,大項目改造被定義為等於或超過 8,500 美元的工作。

預測顯示, 2022 年和 2023 年的總支出將達到 10 多年來最大,並且支出的年度百分比增幅將達到 2010 年以來最高。雖然 2021 年支出可能會小幅下降,但預計需求將在第三季度和第四季度迅速成長。這些統計數據 Porch.com 的一項調查顯示,自疫情爆發以來, 75% 的受訪者完成了一個重大項目,同樣數量的受訪者打算啟動第二個項目。

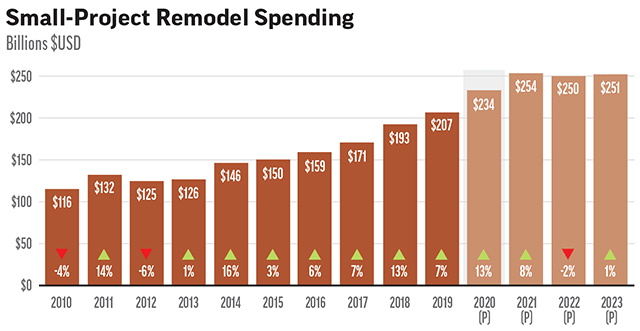

下圖則提供了有關小型項目改造支出的數據。

雖然較小項目支出的年度百分比成長將保持緩慢,但必須注意的是,支出總額遠遠超過疫情前的總金額。

2. 裝潢產業長期穩定向好,疫情後需求仍將持續

美國居家裝飾(裝潢)產業是相對穩定成長的市場,除了次貸危機之外,其餘時間都能保持成長,更在 1983-2006 年創造了連續超過 20 年的成長勢頭,過去十年復合成長率為 4-5% ,市場萎縮速度最快的 2007 年也僅僅下降了 6% ,呈現穩中向好、長期向好的發展大趨勢,我們預計未來 3-5 年的年化成長率將維持在 4-5% 的水平。

居家裝潢作為社會零售總額 2% 以上的大產業, 2020 年美國個人消費支出總額中家具和家用設備支出總額約佔當年個人消費支出總額的 2.7% 。在疫情加速後,加拿大皇家銀行(RBC)資本市場在該集團全球消費者和零售虛擬會議上發布的一份報告中,分析師預測,即使消費者重新外出參加聚會、工作、餐廳用餐和度假,裝潢類別的需求仍將持續。

RBC 寫道: “ 在所有出席的公司中,管理團隊都指出了大流行對消費者行為的持久影響,導致人們有更多的時間呆在家裡,並有可能在未來出現結構性的更高需求。 ” 雖然有些人可能會擔心 “ 過熱 ” ,但其表示,今天的居家市場與 2000 年代中期的居家市場有明顯的不同。

分析師表示: “ 鑑於抵押貸款市場的融資部分發生了重大變化,房屋資產水平處於歷史高位,消費者資產負債表和信心水平強勁,投機現象(導致 2000 年代過度的一個關鍵驅動力)相對較低。相反,今天的價格上漲是由良好的舊式供需因素推動的。 ”

三、風險:木材價格下跌和需求放緩,成本壓力可能抑制下半年漲幅

房價的與上期相比漲幅很可能也已經在 5 、 6 月出現峰值,未來將隨著環比漲幅的收窄和與上期相比基數的快速提升有所回落。銷售方面,去年末和年初銷售作為對去年二季度疫情間銷售凍結的補償,未來銷量可能較難超越 650 萬套的峰值。Baird 表示,雖然我們仍然看好裝潢需求的持續時間,但加速的成本壓力可能會抑制下半年漲幅。

可能的風險還有專業客戶群。 2021 年至 2026 年,全球 DIY 裝潢市場預計將以超過 3% 的年化成長率成長,因為越來越多的人決定處理原本會委託給承包商和商人的工作。然而,由於家得寶也迎合了這些客戶,而且這些承包商和商人在未來幾年仍有大量的商業客戶需要迎合,但這種風險也影響不大。

為了尋求營收成長新動力,家得寶和勞氏不斷更新和擴充核心品類的項目,尋找業績增長的突破口。作為全球最大的居家建材零售商,家得寶 Home Depot 已經切入了家具零售產業,在其線上平台推出了居家類產品,這一品項目前以家具為主。“ Home Depot 在規模以億萬計的居家建材市場擁有相當不錯的市佔率,以此為基礎,進軍家具產業,為消費者提供一站式的購物體驗, ” Home Depot 的營運長 Ted Decker 表示。

勞氏則推出 “ 全屋裝潢 ” 戰略服務加速佔領市場佔有率,劍指 9,000 億美元裝潢市場。其 “ 全屋裝潢 ” 服務將為屋主提供全套的居家解決方案。只要屋主需要對家中任一角落或區域進行維修或美化,勞氏都能提供相應的工具、產品及服務,如塗料、簡易安裝設備、複雜安裝設備等。

還需要注意的是,作為裝潢業的一部分——材料價格的下跌。據外媒報導,美國木材價格一個月跳水 40% ,RCM Alternatives 分析師 Brian Leonard 表示,鋸木廠已經提高了產量,而牆板和窗戶等其他建築用品的短缺也減緩了施工速度,這些都導致木材價格疲軟。此外,Westline Capital Strategies 的執行長格 Greg Kuta表示,由於 “ 自己動手 ” 房屋翻新項目的減少,以及相對於需求而言供應過剩的市場,木材已經走弱。

值得一提的是,儘管先前不列顛哥倫比亞省發生野火,迫使一些鋸木廠減產,但木材價格仍止不住大幅下跌。近期的下跌中木材價格會影響家得寶的收入,如木材佔 2020 年收入的 8.6 %,但價格下降必須在上下文中可以看出。木材價格在過去一年上漲,因為大多數人因COVID- 19 被限制在家中,並選擇從事DIY項目。隨著大流行的消退和越來越多的人外出走動,木材價格將不可避免地下跌。然而,家得寶的產品組合非常多樣化,這對收益的影響不會是災難性的。

同時也進一步表明,一些 DIY 的類別,需求已經放緩。但重要的是,Black Bear ValuePartners 創辦人兼首席投資官Adam Schwartz 警告不要過分關注熱門頭條,他表示,嘗試根據短期新聞進行交易是 “ 徒勞的 ” ,並建議重點關注裝潢產業的 “ 長期動態 ” 。

四、機構觀點:華爾街預期過於保守,看好家得寶、勞式和 Floor & Decor

Baird 稱,雖然最近銷售成長有所放緩,但兩年約 30% 的成長說明了潛在的優勢。總體而言,認為華爾街對家得寶和勞氏的估計過於保守。

美國房屋的平均年齡以及目前和預測的住房供應是家得寶成長前景的有力預測指標。目前的住房供應遠低於需求,而且美國的大部分房屋都是在 1980 年之前建造的。此外,年輕的人口群體正在取代年長的房主,這些買家更有可能進行改建項目。這些指標和趨勢表明,在可預見的未來,居家裝修市場支出的激增可能會繼續保持強勁勢頭。

Baird 表示, 因為 Floor & Decor (FND.US)接連關閉門市,自 6 月中旬以來,該股已飆升逾 30% 。該機構預計第二季度銷售將會上升,該公司在營收和淨利潤都有所上漲,股市於今日盤後上漲。Baird 將 Floor & Decor 的目標價調至 130 美元。

與此同時,投資者對勞氏(LOW.US)轉向專業銷售從而導致 DIY 風險曝險加大的擔憂似乎更多地反映在股票上,該股與家得寶和標普 500 指數相比,折價幅度超過了 25%。 “ 但隨著幾項旨在提高市場佔有率和擴大營業利潤率的特殊措施的頒布,我們喜歡風險所帶來的回報。 ” 該公司的目標價格為 235 美元,這意味著還有 23% 的上漲空間。

對於家得寶而言,其毛利率可能會落後於市場預期,下降 10 個基點,但更強勁的公司前景將支撐利潤上升。Home Depot 作為全球收入最大的居家裝修零售商,其 One Home Depot 戰略應使其能夠通過其實體店和線上店表現良好,確保其持續獲利。且家得寶是股東友好型公司的典範,該公司 5 年和 10 年的股息成長率約為 20% 。

但需要注意的是,目前與 LOW 更為便宜的股價相比,該股票的交易價格較公允價值溢價 24% 。但 Baird 喜歡其 “ 對專業客戶的槓桿作用,圍繞成本控制的新強度,以及低於平均水平的相對估值。 ” 因此,Baird 將家得寶的價格目標定為 360 美元。

《36氪》授權轉載

【延伸閱讀】