利空出盡?小米用答卷撐股價。

小米( 01810-HK )於 11/23 下午的長橋港股盤後發布了 2021 年 Q3 財報(截止 2021 年 9 月),要點如下:

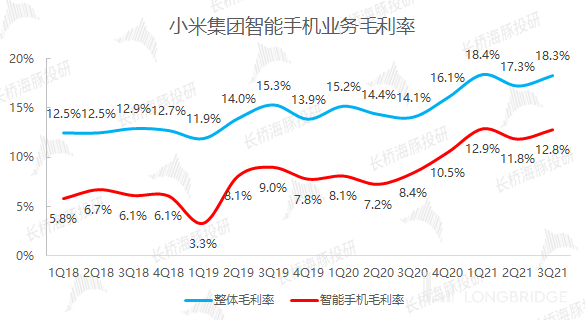

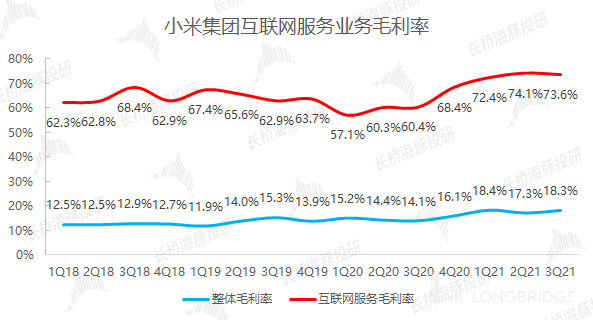

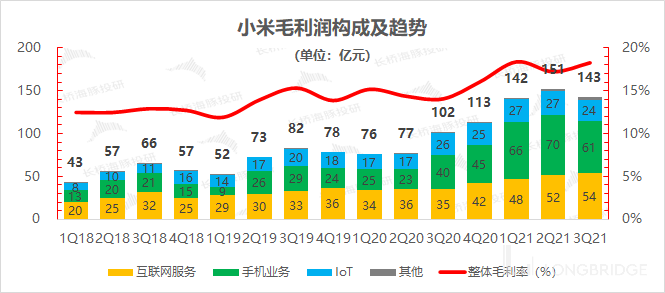

一、整體業績:營收中規中矩,毛利率再超市場預期。小米 Q3 營收表現中規中矩,在供應鏈緊缺的情況下實現營收 780.6 億,基本符合市場一致預期。公司本季度毛利率表現亮眼,重回 18.3% 的高位,超市場預期。主要由於在高端機等帶動下,手機業務毛利率明顯提升拉動。

| 小米集團 Q3 財報 | |||

| 單位:億元(人民幣) | 2021 年 Q3 | 彭博社預期 | 結果 |

| 營收 | 780.6 億 | 774.5 億 | 符合預期 |

| 毛利率 | 18.3% | 17.6% | 高於預期 |

| 調整後淨利潤 | 51.8 億 | 48.1 億 | 高於預期 |

| ▲ 來源:公司財報、長橋海豚投研/整理:股感知識庫 | |||

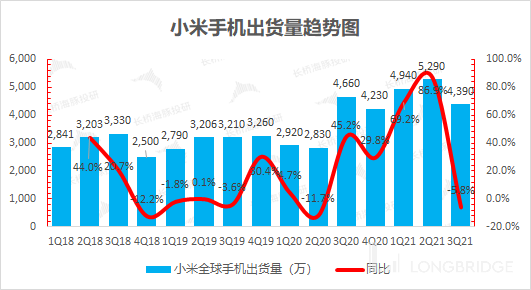

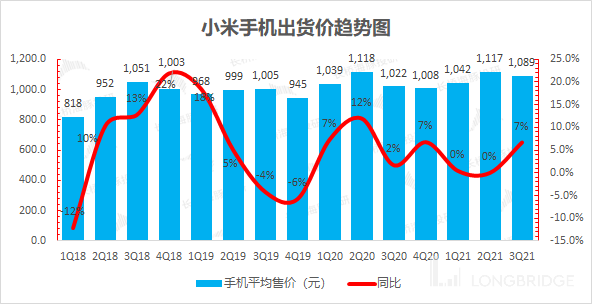

二、手機業務:以價補量,價增推升毛利率。在零組件供應緊張的情況下,本季度小米智慧型手機的出貨量出現了與上期相比下滑,再次回落至 5,000 萬台以下。手機業務本季度未出現下滑的原因,主要是由於手機出貨均價的提升。歐洲市場的開拓和高端機戰略下,推升小米智慧型手機業務的毛利率站上了新的台階,連續 4 個季度達到雙位數。

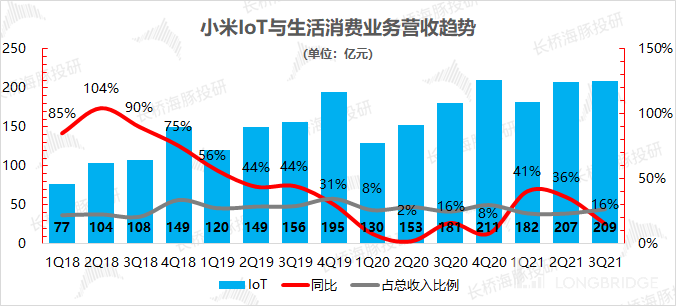

三、IoT 業務:零組件供應難,拖累成長和毛利率。IoT 業務本季成長主要來自於平板、電視和空調產品的拉動,但同時也受零組件供應影響較大。在材料成本端上漲的情況下,IoT 業務的毛利率再下滑至一年以來的最低。不同於手機業務中,出貨均價提升覆蓋零組件漲價的影響,IoT 在本季度受供應端的影響更大。

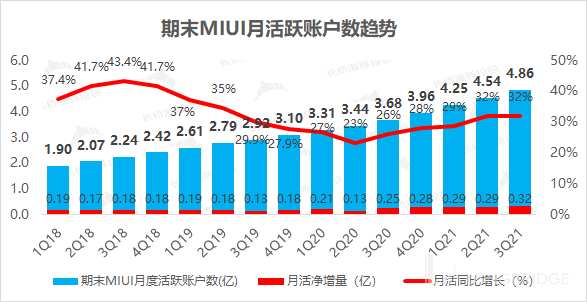

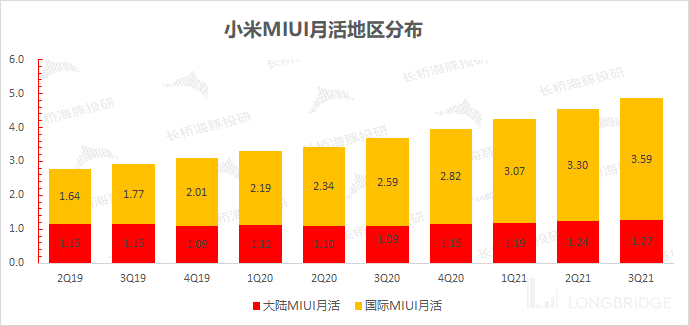

四、網路服務:MIUI 用戶數持續成長,業務收入節節高。2021 年 9 月 MIUI 月活躍用戶數達到 4.86 億,保持逐季提升。在遊戲分成業務的影響褪去後,MIUI 用戶數的高增是公司網路業務成長的主要驅動力。廣告業務的結構性提升帶動網路服務毛利率維持在 70% 以上的高位。

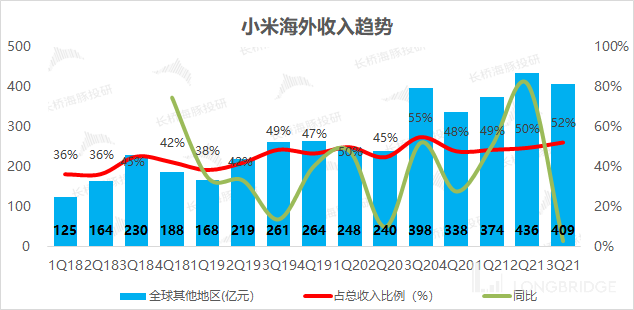

五、海外市場:全球化公司,正在兌現的海外變現之路。小米本季度的海外收入再次超過了中國中國地區的收入,全球化的布局對單一市場波動的風險承受能力更強。長橋海豚君測算三季度小米海外用戶 ARPU 值再創新高,從 2019 年初的 1.5 元已成長至 4 元以上。公司海外變現之路,正在逐步變現。

從 “ 短中長 ” 邏輯來看小米集團:

小米長期的邏輯在於 “ 硬體 + 軟體 ” 的雙輪驅動模式下的全球化公司。硬體端獲取用戶,軟體端進行變現,全球化下堅持在海外樹立中國品牌。

在硬體端的獲取用戶上,小米的 MIUI 用戶持續成長,至今已超 5 億;在軟體變現上,軟體收入逐季成長,屢創新高;在全球化下,海外市場更有成長的空間。小米海外業務的雙輪模型正在加速兌現,海外 MIUI 用戶已達到 3.6 億,而同時海外的季度 ARPU 值也持續創新高。在硬體端用戶成長,軟體端變現持續成長,海外市場不斷開拓下,小米的長期邏輯就在。

小米集團的短中期關注在於是否影響 “ 硬體 + 軟體 ” 的模型持續性。從國內外分市場看,國內市場中重獲新生的榮耀比例,能否繼續提升和小米的線下開店模式能否繼續跑通;海外市場中,小米在歐洲和拉美的比例能否繼續提升及小米海外的變現是否遇到瓶頸。

中國市場有線上和線下市場,大約是 37 開的市場。線上上市場上小米仍保持 31% 的占有率,領先於競爭對手,然而並沒有給小米帶來高的中國整體占有率。而線上下市場中,小米仍僅 6% 的市占率。在 OV 各有 20 萬家終端店的情況下,小米剛完成了 10,000 家小米之家的布局。而這 6% 的線下市場占有率對小米是壓力,同時也是潛力。國內用戶較高的 ARPU 值下,如果線下模式能跑通,有望繼續加碼小米的中短期業務。

整體來看,由於小米手機這個季度表現較差,由於 IDC 等第三方數據早已公布,不是新鮮事,其實也已被充分定價。這次財報的核心增量資訊在於觀察在網路業務的成長和利潤創造能力,以及 IoT 業務的成長能力。

從結果上來看,缺少爆款硬體支撐的 IoT 無論是收入還是毛利表現均略顯尷尬,而這次財報真正意義上亮點在於網路業務,尤其是廣告這塊,無論是收入還是利潤,表現依舊驚艷,是超出了預期的。

而手機業務的疲軟,公司給出的解釋是供應鏈緊缺,當然可能供應鏈確實緊缺,但也要關注市場的競爭問題,尤其是榮耀目前表現相對強勢,後續還會美國上市,需要持續關注競爭格局的演繹。

就此次業績而言,小米的答卷被認為是撐得起目前的價位的。

對於小米 2021 年 Q3 季報,關注幾個問題:

一、在小米 “ 硬體+軟體 ” 的模型中,手機業務是獲取用戶最重要的一環。然而在 Q3 季度,榮耀在新機的加持下,比例上重獲新生。從第三方機構的數據看,小米 Q3 的出貨量也有下滑。在這個背景下,小米三季度的手機業務具體表現如何?手機的產品的單價是否有所提升?手機業務毛利率能否穩固?

二、IoT 業務中電視和筆記本在 2021 年發揮效果後,連續兩季恢復成長的勢頭。本季度中電視和筆記本的業務表現如何?其他 IoT 業務能否繼續保持高成長?

三、網路服務方面,上一年度的遊戲分成影響逐步褪去的同時,MIUI 用戶數再創新高,網路服務業務能否延續高成長?毛利率持續提升的態勢是否持續?

四、小米本季度出貨量有所下滑,那麽小米是否有加大銷售費用方面的投入?造車業務等方面的布局是否對研發等費用有提升?小米三季度費用率具體怎麽變化?

從財報中尋找這些疑問地答案:

一、整體業績:營收中規中矩,毛利率再超市場預期

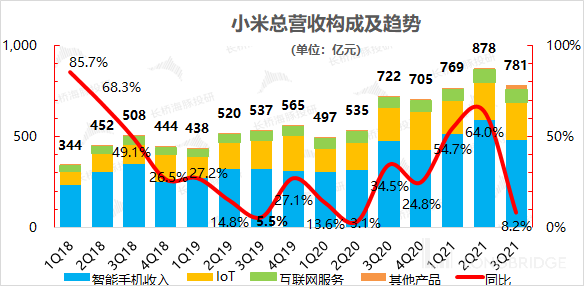

小米 2021 年第三季度總營收 781 億元,與上期相比成長 8.2% ,基本符合市場預期( 774.6 億元)。智慧型手機、IoT 和網路服務的三大業務占比分別 61.3%、26.8% 和 9.4%。手機業務一直是公司最大的收入來源,在本季度的收入占比中下滑,主要受到全球核心零組件供應緊缺的影響。

▲ 圖片來源:公司財報、長橋海豚投研

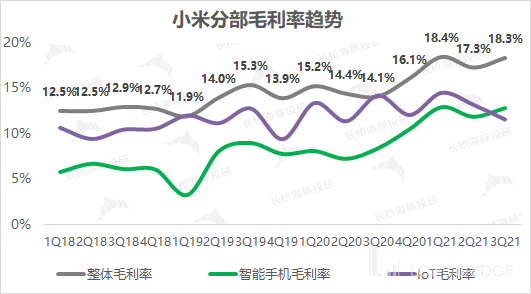

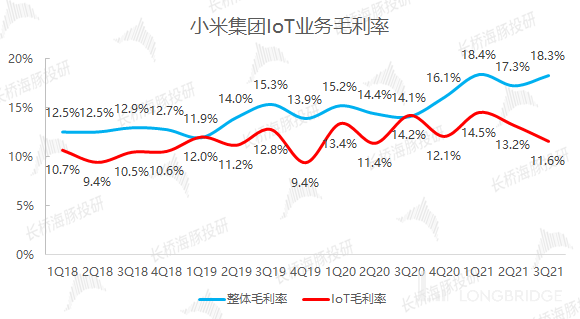

小米 2021 年 Q3 毛利率 18.3%,與上期相比成長 4.2pct,超乎市場預期(17.6%)。從各業務來看,網路服務的毛利率維持在 73.6% 的高位,智慧型手機和 IoT 的毛利率表現有所分化。由於手機業務的收入占比較大,公司整體毛利率變化受手機業務的影響更大。本季度季節性的促銷讓利因素不在,手機業務毛利率重新成長。

市場關心的產品零組件成本方面,原材料的上漲對 IoT 產品影響更大,而智慧型手機在出貨均價提升的情況下,手機業務毛利率仍有回升。

▲ 圖片來源:公司財報、長橋海豚投研

二、智慧型手機業務: 以價補量,價增推升毛利率

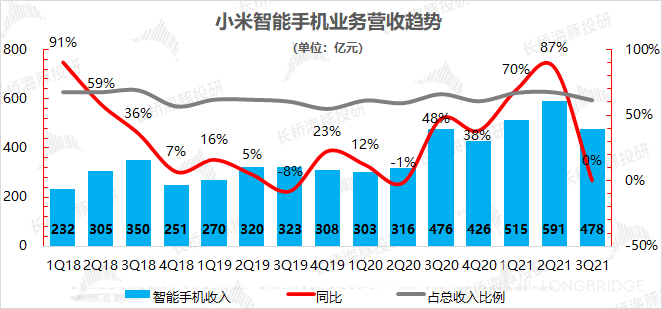

2021 年 Q3 小米智慧型手機業務總營收 478 億,與上期相比成長 0.5%。小米在本季度受到核心零組件供應短缺的影響,智慧型手機業務從高成長迅速回落,仍是小米所有業務中占比最大的部分。

小米持續推進雙品牌策略, 2021 年高端智慧型手機產品已經發布了小米 11 Pro、小米 11 Ultra、小米 MIX 等。2021 年前三季度,小米中高端手機全球出貨量將近 1,800 萬台( 2020 年全年 1,000 萬台),中高端手機全年出貨量可望翻倍。

注:中高端手機指中國中國地區 3000 元以上及海外地區 300 歐元以上的手機

▲ 圖片來源:公司財報、長橋海豚投研

智慧型手機的量價進行分拆,本季度智慧型手機業務在供應受限的情況下,價格提升起到企穩作用:

量: 2021 年 Q3 小米智慧型手機出貨量 4,390 萬台,與上期相比下滑 5.8%,季度出貨量情況和先前第三方統計數據基本符合。小米的季度出貨量重新下滑至 5,000 萬台以下,主要是受到零組件供應緊缺和榮耀重獲新生的影響。

▲ 圖片來源:公司財報、長橋海豚投研

價: 2021 年第三季度小米智慧型手機出貨均價 1,089 元,與上期相比成長 6.6%。隨著小米中高端機的推出,小米智慧型手機的出貨均價整體呈現向上提升的態勢,小米手機出貨價連 2 季站穩在 1,050 元以上。

▲ 圖片來源:公司財報、長橋海豚投研

2021 年小米 Q3 智慧型手機業務毛利 61.2 億元,與上期相比成長 53.3% 。在公司毛利中的占比達 42.8% 。Q3 智慧型手機業務的毛利率 12.8%,與上期相比成長 4.4pct。在上季度季節性促銷因素影響後,本季度手機業務毛利率重回歷史高位。同時在供應鏈緊張的情況下,手機出貨均價的提升超過了材料成本端的漲價影響。

同時也能注意到,小米公司智慧型手機業務的毛利率從 2020 年 Q4 達到 10.5% 後,已連 4 個季度達到雙位數,小米智慧型手機業務的毛利率水平已站上新的台階。

▲ 圖片來源:公司財報、長橋海豚投研

三、IoT 業務: 零組件供應難,拖累成長和毛利率

2021 年 Q3 小米 IoT 業務總營收 209 億元,與上期相比成長 15.5%。主要是由於公司 8 月推出的小米平板 5 和電視及空調銷售額增加。雖然本季度受到境外海運物流等影響,公司在境外 IoT 業務收入仍創單季度新高。

▲ 圖片來源:公司財報、長橋海豚投研

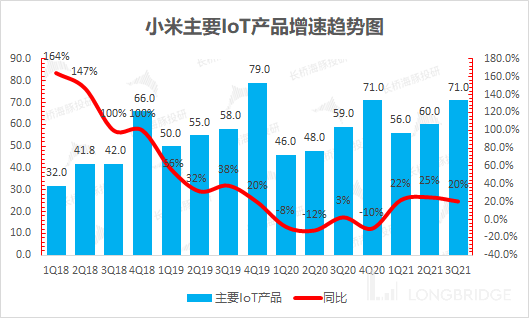

小米主要 IoT 產品中涵蓋電視和筆記本,2021 年 Q3 主要 IoT 產品業務實現營收 71 億元,與上期相比成長 20%,主要由於大屏電視產品組合拓展和智能電視 ASP 上升所致。2021 年 Q3,儘管全球電視出貨量與上期相比下滑,公司智能電視出貨量達 300 萬台,營收與上期相比成長 19.5%。小米電視在中國地區連 11 季穩居第一,全球穩居前五。

公司在 2021 年 9 月推出的高性能遊戲本 Redmi G 2021 系列,可望在 Q4 給板塊帶來成長的動力。

▲ 圖片來源:公司財報、長橋海豚投研

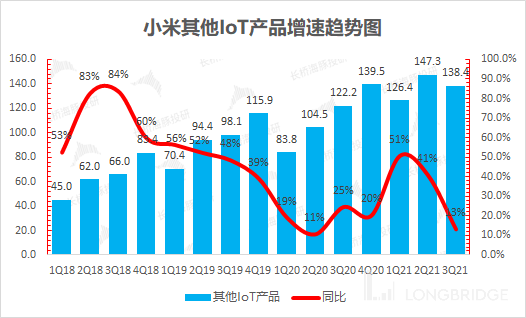

小米其他 IoT 產品業務在 2021 年 Q3 實現營收 138.4 億元,與上期相比成長 13%,成長主要來自於可穿戴等產品出貨。

▲ 圖片來源:公司財報、長橋海豚投研

2021 年 Q3 小米 IoT 業務毛利 24.3 億元,與上期相比下滑 6%。Q3 的 IoT 業務毛利率 11.6%,與上期相比下滑 2.6pct。IoT 季度毛利率水平繼續下降,主要是由產品組合和核心零組件價格上升所致。

▲ 圖片來源:公司財報、長橋海豚投研

四、網路服務: MIUI 用戶數持續成長,業務收入節節高

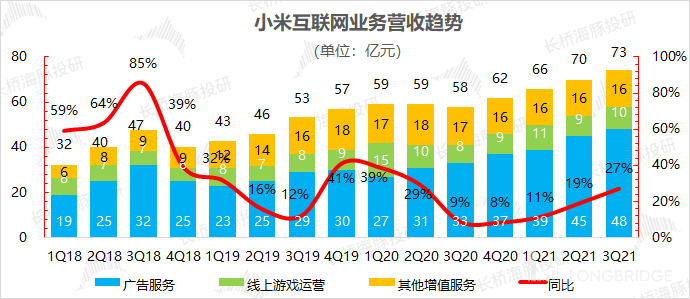

2021 年第三季度小米網路服務業務總營收 73 億元,與上期相比成長 27%,在公司總營收占比達到 9.4%。 網路服務營收逐季提升,再創歷史新高,業務與上期相比成長加快。

看網路服務各分項情況:

- 廣告服務:網路服務的最大組成部分。Q3 小米廣告服務收入 48 億元,持續創單季歷史,與上期相比更成長 45.5%。主要得益於用戶基數的成長,高端手機用戶占比及商業化能力的提升。廣告業務經歷疫情的低谷後,有望重回成長

- 遊戲收入:遊戲分成影響弱化。Q3 小米遊戲收入 10 億元,與上期相比成長 25%。精品新遊戲表現優異,高端和遊戲手機的成長帶來單用戶平均遊戲收入的增加。遊戲分成的影響已經褪去,公司遊戲收入重回正成長

- 其他增值業務:Q3 小米其他增值業務收入 16 億元,與上期相比下降 4.3%。主要由於公司繼續強化風控,主動控制金融科技業務規模。公司在有品上推出每日生活場景的新消費品牌《日常元素》,並於 11 月上線 UP 付費會員體系。

▲ 圖片來源:公司財報、長橋海豚投研

網路的量價進行分拆,本季度網路業務成長的主要驅動力來自於 MIUI 用戶數的提升:

MIUI 用戶數:截止 2021 年 9 月,MIUI 月活躍用戶數達到 4.86 億,與上期相比成長 32%。隨著小米硬體出貨的成長,MIUI 用戶數呈現逐季成長的趨勢,本季度月活凈增量達到 0.32 億的歷史新高。從與上期相比成長看,疫情後 MIUI 用戶數的成長表現逐季加快。

▲ 圖片來源:公司財報、長橋海豚投研

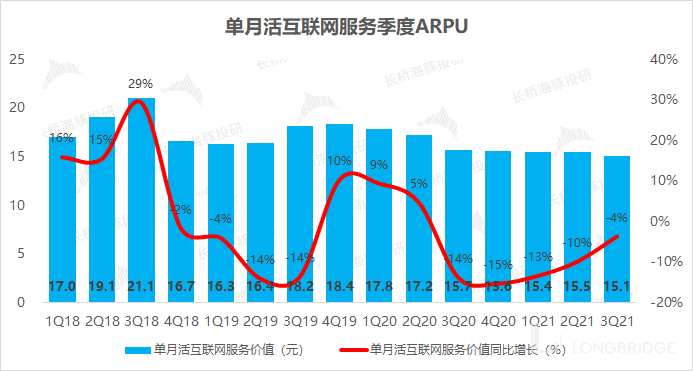

ARPU 值:結合 MIUI 用戶數,測算單季度的 ARPU 值變化情況。小米 Q3 網路服務 ARPU 值為 15.1 元,與上期相比下降 4%。

小米網路服務的構成分國內和海外兩部分,而國內 ARPU 值遠高於海外 ARPU 值。由於小米在海外出貨的劇增,海外 MIUI 用戶數成長較快,公司的季度 ARPU 值從 17-18 元/季下滑至 15 元左右水平。

▲ 圖片來源:公司財報、長橋海豚投研

2021 年 Q3 小米網路服務業務毛利 54 億元,與上期相比成長 54.7%。Q3 網路業務的毛利率繼續維持在 73.6% 的高位,與上期相比提升了 13.2 pct。網路服務季度毛利率維持在 70% 以上的高位,主要是由於網路服務業務中的結構變化。廣告業務的毛利率相對較高,而其他增值業務的毛利率相對較低。隨著廣告業務的成長,在網路服務中的占比提升,帶動整個業務板塊的毛利率上移,從 60% 多水位提升至 70% 以上。

▲ 圖片來源:公司財報、長橋海豚投研

五、海外市場:全球化公司,正在兌現的海外變現之路

2021 年 Q3 小米海外收入 409 億元,與上期相比成長 2.8%,本季度小米海外市場收入成長受全球零組件供應短缺的影響。小米海外收入再次超過中國市場收入,52% 的海外收入表明小米已經是全球化公司。在多市場布局下,小米公司受單一市場波動的影響較小。

按 Canalys 統計,三季度小米智慧型手機出貨量在 11 個國家和地區排名第一,在全球 59 個國家和地區市占率排前 5。

▲ 圖片來源:公司財報、長橋海豚投研

持續多年的品牌美國上市,給小米在海外構建 “ 硬體+軟體 ” 模式的基礎。小米不僅在國內品牌知名度很高,並且在全球有更多的用戶。Q3 小米在全球已經有 4.86 億的 MIUI 用戶,其中中國 MIUI 用戶有 1.27 億,國內用戶數繼續穩步成長。同時小米 MIUI 用戶在海外更是擁有驚人的 3.59 億,將近 3 倍於中國用戶,與上期相比成長 39% 。

由於海外用戶 ARPU 相對較低,海外 MIUI 用戶快速成長的同時,結構性拉低了公司整體的 ARPU 值。長橋海豚投研測算,Q3 小米國內用戶 ARPU 值 45.6 元,與上期相比下降 1.7%;Q3 小米海外用戶 ARPU 值 4.18 元,與上期相比成長 54.6%。

海外 ARPU 值的提升,體現著海外變現潛力的兌現。單季度海外 ARPU 值首次突破 4 元,從 2019 年初的 1.5 元提升了 2 倍以上。隨著歐洲等市場的開拓和高端機的提升,海外 ARPU 有望進一步向上。

▲ 圖片來源:公司財報、長橋海豚投研

六、費用及業績情況:費用率平穩,毛利率驅動業績超預期

2021 年 Q3 小米三費合計 93.9 億元,與上期相比成長 38.7%。營業費用率提升 0.7 pct,主要由於三項費用都有所增加,而營收成長放緩所致。

- 研發費用:本季度 32.4 億元,與上期相比成長 39.5%,占營收的 4.1%。整體占比平穩,主要用於研發人員薪酬及研發項目增加

- 銷售費用:本季度 48.8 億元,與上期相比成長 35.6%,占營收的 6.3%。整體占比平穩,主要由於銷售人員的薪酬和宣傳與廣告費用增加。其中宣傳與廣告開支 16 億元,與上期相比成長 22.5%,主要為中國中國地區的推廣開支增加

- 管理費用:本季度 12.7 億元,與上期相比成長 49.5%,占營收的 1.6%。整體占比平穩,成長主要來源於行政管理人員薪酬增加

2021 年 Q3 小米整體毛利率 18.3%,與上期相比成長 4.2 pct,公司毛利率的提升主要由於手機業務和網路服務的獲利能力提升所致。手機業務在歐洲市場及高端機的帶動下,毛利率從去年同期的 8.4% 提升至 12.8%,是公司毛利率提升的主要推動力。同時公司高毛利廣告業務占比的提升以及中高端機型的出貨成長,也顯著提升公司網路服務的毛利率水平。

▲ 圖片來源:公司財報、長橋海豚投研

2021 年三季度經調整後的凈利潤 52 億元,超市場預期的 48.1 億元。營收基本符合市場預期,毛利率的超預期表現,奠定小米本季在利潤端的超預期表現。

▲ 圖片來源:公司財報、長橋海豚投研

《36氪》授權轉載

【延伸閱讀】

快時尚退燒搶佔機能新商機_-.png)