國內外媒體近年很愛引用 Michael Burry 的投資想法及其投資組合,當作是投資風向球之一。為何這個人會如此受到矚目?因為他就是電影《大賣空》(Big Short)主角本尊、2008 年全球金融海嘯爆發前放空不動產抵押證券的知名對沖基金經理人,在當時能放空一筆然後抱錢離場的,完全是金融界傳奇人物。然而 2022 年市場修正超過 25%,加上知名機構瑞士信貸先前傳出恐有鉅額虧損。因此有不少人聯想到,未來是否會有金融危機再現?要推論之前,我們可以先了解 2008 年金融海嘯的發生始末。

金融海嘯發生原因?

金融海嘯(Financial crisis)是 2008 年起因於美國,而後擴散至全球的金融大事件,你也會看到大家以金融風暴、金融危機、次貸風暴、次貸危機來稱呼此次事件,雖然這起事件最開始是由發生於 2007 年的次貸風暴引起,但是通常我們會將 2007 年以及 2008 年發生的事件統稱為金融海嘯。這麼重大的事件,其背後牽扯的因素想必是錯綜複雜的,那麼接下來就讓股感帶你層層拆解金融海嘯發生的成因吧!

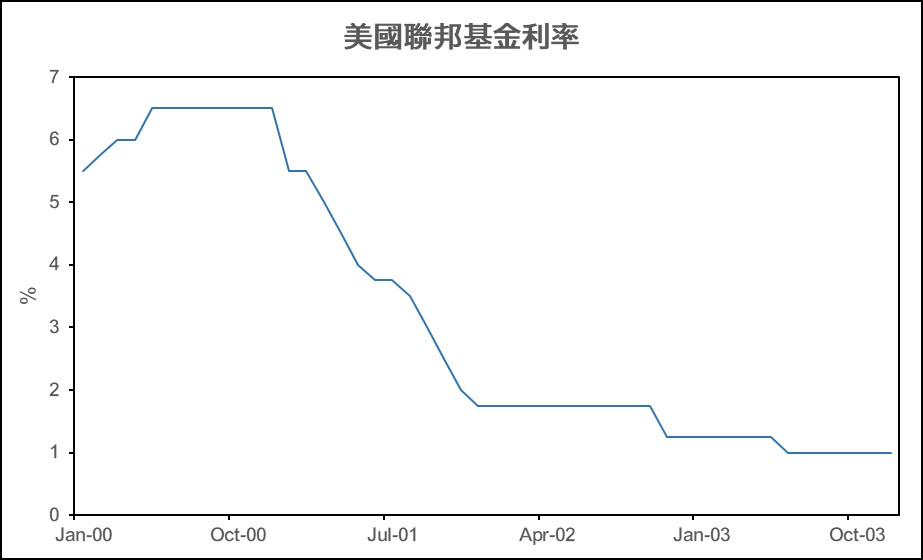

金融海嘯發生原因:低利率

如果提到金融海嘯發生的原因,那我們便不能不將時間回溯到 2000 年代初期,當時為了因應科技泡沫以及 911 恐攻帶來的經濟衰退疑慮,FED 自 2001 年 1 月至 2003 年 6 月共降息了 13 次之多,基準利率由 6.5% 快速下降至 1%。利率的調降造成市場流動性充裕,閒置的資金湧向房地產市場,而許多信用不佳的家庭無法透過正常的管道向銀行進行貸款,只能透過次級房貸業者取得貸款。這些業者為了增加業績,遂以更寬鬆的放貸條件、提高貸款成數等誘因來吸引更多的人來申請利率較高的次級房貸,為之後的房地產泡沫埋下了伏筆。

資料來源:TEJ

金融海嘯發生原因:金融創新商品

一般的貸款模式會讓銀行喪失流動性以及必須承擔無法收到還款的風險,於是精明的華爾街便發明了許多的金融創新商品,來讓金融機構將風險移轉到更多的投資人身上,其中尤其以將房貸證券化的不動產抵押貸款證券(Mortgage Backed Securities,MBS)最為受到金融機構青睞。透過將債權打包成 MBS,金融機構不僅可以活化資金,解放這些長期貸款,進一步發放更多的貸款,更能夠將原先必須獨自承擔的風險轉嫁到公開市場上,在這一連串的操作之下,次級房貸的金額由 2001 年的 1,900 億美元成長至 2006 年的 6,400 億美元。

你以為金融機構會滿足於此嗎?這你就大錯特錯了,這些金融機構會將大量的 MBS 混雜其他的貸款,包裝成新一種的金融商品來規避風險以及提高吸引力,我們稱這種混合式的結構性投資產品為債務擔保證券(Collateralized Debt Obligation,CDO),更可以再將這些 CDO 重新打包成 CDO2、CDO3 來販售,到最後,已經沒有人可以正確地判別這些金融創新商品的風險為何了。

金融海嘯發生原因:金融槓桿太大

這邊的金融槓桿太大有兩個層面,首先是投資銀行其實也有認知到這些次級房貸的違約風險,因此在進行資產證券化時,便會透過購買保險的方式來移轉風險,一般稱作信用違約互換(Credit Default Swap,CDS),簡單來說就是金融機構定期支付保險費用(信用違約互換利差)給第三方,當違約事實發生時,便可以將此證券以面額的金額售予第三方。美國承作 CDS 的機構為美國最大的保險公司 AIG(American International Group),照理來說 AIG 賣出 CDS,應該提列準備金,但是當時 CDS 並沒有受到傳統的監管,因此 AIG 並沒有提列準備金,也就是說其實金融機構以及投資人並沒有受到保險的保護。

💡想知道更多有關於 CDS 的細節,可以看看這篇文章>>>CDS 是什麼?CDS 是如何運作的?

另一個層面則是這些打包抵押貸款的金融機構,像是最知名的雷曼兄弟,在收購債權時是透過極為龐大的槓桿來投資,據說當時雷曼兄弟的槓桿率高達 40:1,也就是說只要資產的價格下降 2.5% 的話,雷曼兄弟便會損失所有的財產,但是那時候市場上絕大多數的投資人都認為房地產不會下跌,因此透過大量的舉債來發行 MBS,當房價真的開始下跌時,投資人開始不再購買 MBS,這時候這些金融機構手中的 MBS 資產在房價下跌以及 MBS 需求下降的影響之下價格快速滑落,最終導致雷曼兄弟破產。

金融海嘯發生原因:評級機構

如果這些貸款到最後都沒有違約,或者在包裝過程中皆選擇評級較高的抵押貸款,是不是金融海嘯就不會發生了呢?那為什麼這些不良的貸款會被包裝成 MBS,最後流入投資人之手呢?這就不能不提及評級機構了,評級機構為了爭取投資銀行的生意,會為收到的證券評比較高的等級,讓投資人在不清楚的狀況之下,購入了這些看起來低風險的商品。

當然還是會有一些證券被評級為垃圾證券,但是這些投資銀行還是有辦法來解決,投資銀行會再將這些垃圾證券收集起來重新打包成新的抵押貸款證券,也就是前面提及的債務擔保證券,再送交給評級機構評分,在多次的重新打包後,這些垃圾證券竟然就變成無風險的高評級證券了,你可以說,金融海嘯就是在這種層層包裝下,醞釀出的風暴。

金融海嘯發生原因:監管機構

而前述這些不合理的事情會發生,我們可以說是源自於金融監理機構的不作為所導致,金融創新商品不斷推陳出新,但是金融監管機構卻跟不上商品推出的速度,導致這些衍生性商品沒有受到適當的監管,而金融機構為了賺取報酬,更會透過規避法律的方式來謀取更大的利益,這也造成了金融海嘯的一發不可收拾,最後擴散至全世界。

後來的故事或許大家都有聽過了,美國聯準會在 2004 年為了打壓市場過熱的氛圍,連續 17 次升息。所繳的利息拉升,本來就信用不佳的次級房貸申請者碰到房產市場在 2007 年開始下滑,原本現金流就不足的狀況之下,手上房產也急於出脫,過去的房貸槓桿過度、高額次級房貸無法還款。讓抵押貸款證券成為不良債券,最後導致金融機構資金流動不足。層層疊疊有如火燒連環船,先是次貸機構倒閉,再來就是雷曼兄弟,而後又有一連串金融機構倒閉或遭遇危機。

金融海嘯應對措施?

在火燒連環船後,全世界的總體經濟受到非常大的衝擊,畢竟這和金融體系很有關係。因此各國的救市措施,就不像 2020 年以及 2021 年新冠疫情時只有調降利率,可以說祭出了相當全面而且廣泛政策,除了常見的降息以及禁止放空之外,金融海嘯最特別的政策就是各國政府紛紛出手拯救金融體系,而規模廣泛以及資金龐大前所未有,大家可以參閱下方表格。

| 各國政府救援金融體系一覽 | |

| 接管或紓困金融機構 | |

| 美國 |

|

| 英國 |

|

| 歐元區 |

|

| 瑞士 |

|

| 冰島 |

|

| 資料整理:股感知識庫 | |

金融海嘯時間表

由於這段時間實在是發生了太多事件,因此股感在這裡用表格的方式幫你整理了在金融海嘯時期到底發生了那些大事件。

| 時間點 | 事件 |

| 次貸風暴 | |

| 2007 年 4 月 | 新世紀金融公司聲請破產 |

| 2007 年 8 月 | 美國國家金融服務公司爆發財務危機 |

| 金融海嘯 | |

| 2008 年 3 月 | 貝爾斯登公司被摩根大通收購 |

| 2008 年 9 月 | 美國政府接管房地美、房利美 |

| 2008 年 9 月 | 美林證券被美國銀行收購 |

| 2008 年 9 月 | 雷曼兄弟宣布破產 |

| 2008 年 9 月 | AIG 接受政府 850 億美元援助 |

| 2008 年 10 月 | 全球 7 大央行同步降息 |

金融風暴影響?

十幾年過去,金融海嘯還是不斷被提及,雖然英文中這次事件是以「Financial crisis」 定義,但中文的「海嘯」兩個字,反而更加貼切,因為真的有如一浪接著一浪襲擊全球。從美國到歐洲,再到亞洲,大型金融機構倒閉一間接著一間。當時美國五大投資銀行為高盛集團(Goldman Sachs)、摩根史坦利(Morgan Stanley)、美林(Merrill Lynch)、雷曼兄弟(Lehman Brothers)及貝爾斯登(Bear Stearns)五間倒閉兩間,對全球經濟影響可想而知。接下來股感整理了幾個比較深刻的影響層面,趕快繼續看下去吧!

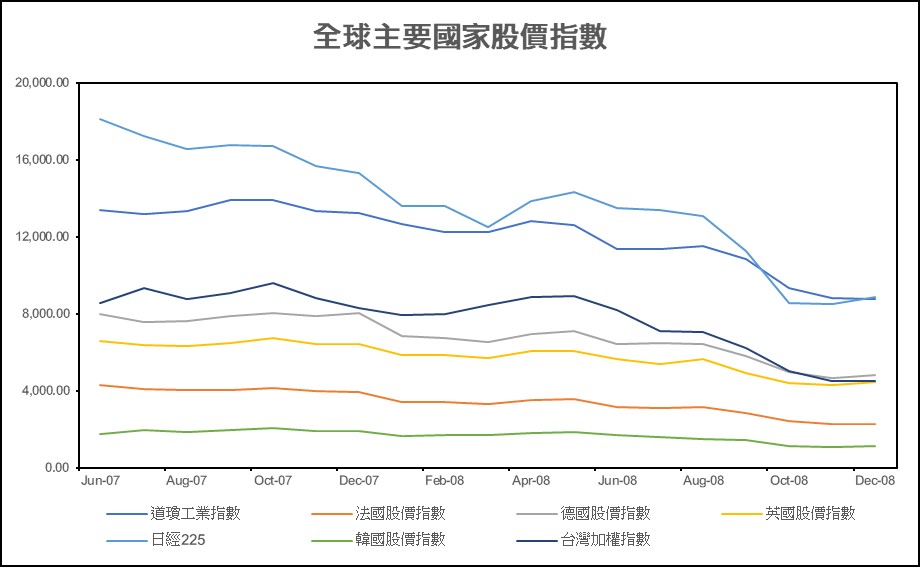

金融風暴對股市影響

相信大家對於股市的影響應該最有興趣對吧?金融風暴由美國擴散至全球,全球的股市也隨之崩跌,其中道瓊工業指數在 2008年 9 月 29 日單日跌幅達 777.68 點(-6.98%),創下當時最大的單日跌幅(被 2020 年 3 月 17 日下跌 2,997 點,12.93% 打破)。根據統計,自 2007 年年終至 2008 年年底,道瓊指數下跌了 32%,台灣加權指數下跌了約 44%,而日經 225 更是重挫達 51%之多。

資料來源:TEJ

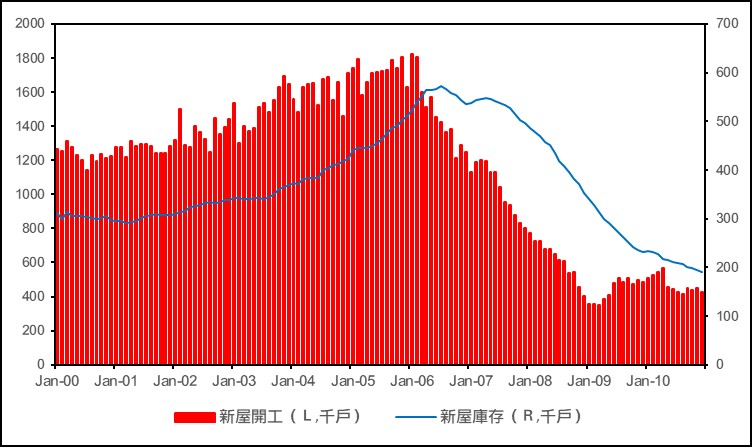

金融風暴對房市影響

既然金融風暴是由房地產所引起的,那對於房市的影響,想必也是十分嚴重的,其中尤以美國房市最為慘烈。2004 年 6 月至 2006 年 6 月 FED 共升息了 17 次,聯邦基金利率由 1% 上升至 5.25%,這直接地影響了大眾的購屋意願,房地產需求急遽降溫,房屋價格隨之崩跌。許多申請房貸的人本來是透過多次再抵押來進行槓桿投資,但是房價的下跌讓他們產生虧損,隨之房貸違約率開始攀升,這也導致了後續金融機構的倒閉。

資料來源:TEJ

金融風暴對 GDP 影響

金融風暴當然不僅僅只對資產價格產生負面影響,隨著金融市場的危機持續擴散,各國的經濟一一陷入衰退,歐美等先進國家在 2008 年第 3 以及第 4 季紛紛進入負成長,IMF 也不斷下修對於全球經濟成長的預測,2009 年的全球 GDP 成長率由 2007 年預測的 5.2% 下降至 -1.3%。

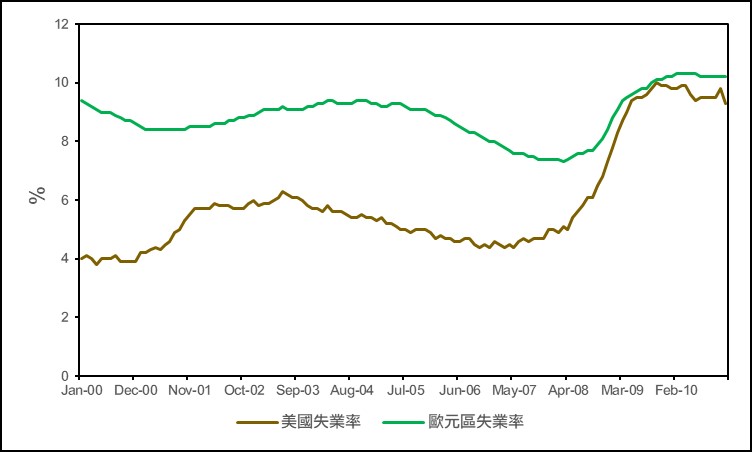

金融風暴對就業影響

隨著全球經濟衰退疑慮加深,各國消費需求隨之下降,全球製造業的萎縮隨之而來,加上金融機構信用緊縮等多重影響,全球就業市場急速惡化。根據統計,新興國家在 2008 年失業人口共增加了 800 萬人之多,全球失業人口更是上升多達 2,500 萬人。

資料來源:TEJ

金融風暴對台灣的影響?

那麼金融風暴對台灣又有產生什麼影響呢?所幸外商金融在台灣只有設立分行,並無總行。因此在當時的金融海嘯台灣影響並沒有太明顯,至少沒有台灣的本土金融業者因此而倒閉。只有國際金融業者出售台灣分公司,例如 AIG 保險。不過身為世界重要進出口貿易國家的台灣還是受到了經濟衰退,2009 年整年失業率為 5.85%,失業人數為 63.9 萬人,創下台灣有這項統計數據的歷史最高,至今尚未打破。

資料來源:TEJ

💡失業率怎麼算?看這裡>>>失業率計算方式還有那些你不能不知道的有關於失業率的知識!

金融海嘯時期台灣因應措施

為了解決經濟轉趨衰退的困境,台灣政府首先於 2008 年 9 月推出了《因應景氣振興經濟方案》,並陸續實施了多項貨幣政策、金融穩定措施以及財政政策,來促進經濟成長動能。接下來股感想要就貨幣政策以及財政政策的部分來簡單說明一下究竟出台了那些措施!

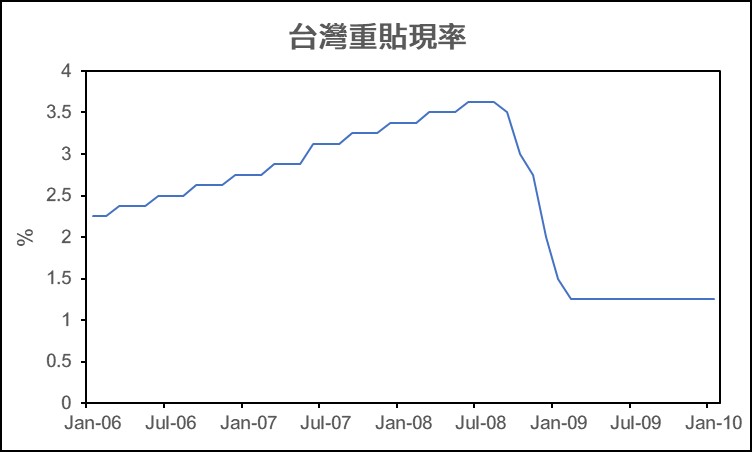

金融海嘯時期台灣因應措施:貨幣政策

為了提升國內景氣以及向金融市場挹注流動性,台灣中央銀行於 2008 年至 2009 年主要實施了以下幾項貨幣政策:

- 調降重貼現率:自 2008 年 9 月至 2009 年 3 月,中央銀行一共調降了 7 次重貼現率,累計降息幅度達 2.375%,期望能透過降息的方式減少還款壓力來促進民間消費以及企業投資。

資料來源:TEJ

- 調降存款準備率:自 2008 年 9 月起,活期及定期存款準備率分別調降 1.25% 及 0.75%,約莫釋出 2,000 億元資金,期望可增加銀行貸放的意願以及能力。

- 實施擴大附買回機制:中央銀行實施擴大附買回機制以提供金融機構足夠的流動性,內容包括將操作對象擴大至所有證券及保險公司、操作期限由 30 天延長至 180 天等等。

💡想知道更多有關於台灣中央銀行的介紹可以閱讀這篇文章喔>>>央行是什麼?歷任總裁有誰呢?

金融海嘯 時期台灣因應措施:財政政策

除了寬鬆貨幣政策以外,台灣政府亦搭配擴張的財政政策來促進國內的需求,以下為幾項財政政策措施:

- 擴大公共建設:執行總經費約 5,000 億元的振興經濟擴大公共建設投資計畫,期望達到厚植經濟實力、縮減經濟失衡現象、提升國際競爭力、增進國民生活品質等目標。

- 促進消費:鼎鼎大名的消費券就是於此時發放的,為了促進消費,發放給每人 3,600 元,總計約858 億元的消費券。

- 調降遺囑稅:遺囑稅由原本的 50% 調降至 10%,期待能夠透過資金的回流來活絡國內市場。

促進就業:透過推出促進就業措施來創造就業機會,進而降低失業率。

💡貨幣政策跟財政政策有什麼差異呢>>>快速帶大家了解兩者差別!

金融海嘯和肺炎危機差異

許多人會將 2008 金融海嘯和 2020 年爆發的新冠肺炎危機進行比較,因此在文章的最後,股感就兩者的差異,透過起因、影響產業、股市表現、因應措施等面向進行了比較,趕快來看看吧!

| 金融海嘯 | 肺炎危機 | |

| 起因 | 金融體系弊病 | 疫情災害 |

| 失業率 | 2009 年全球失業率 7.33% | 2020 年全球失業率 8.09% |

| GDP | 2009 年全球 GDP 下跌1.74% | 2020 年全球 GDP 下跌3.73% |

| 受影響產業 | 金融業、營建業、製造業、服務業等 |

|

| 股市表現 | 金融海嘯期間 MSCI 全球指數下跌 45% | 2020 年初 MSCI 全球指數下跌 33% |

| 貨幣政策 | QE |

|

| 財政政策 |

|

|

| 恢復速度 | 較慢 | 較快 |

| 資料來源:中央銀行 | ||

💡還不知道 QE 是什麼>>>QE 並不只是大撒幣而已喔!

金融海嘯結論

排除聯準會調升利率的因素,過多的熱錢流入房市以及過大的財務槓桿,其實才是真正次貸風暴造成的原因。加上金融機構過度包裝商品,想以此來創造更大的獲利,造成後續的金融海嘯。因此也有人認為防疫險跟這樣的概念有些類似,金融機構包裝了商品販售,缺乏風險控管的概念導致壽險公司嚴重虧損。然而一般投資人可以從這樣的歷史事件或類似新聞學到的是,永保不貪心的概念,不過度槓桿,做好資產配置,將會有機會度過每一次的市場危機。

【參考資料】

- 《全球金融危機之成因、影響及因應》

- 《金融穩定報告 98年5月》

- 《金融海嘯對貨幣政策之影響》

- 《存款保險資訊季刊 202109 (34:3期)》

【延伸閱讀】