隨著越來越多企業重視資安防護,第三方資安廠商預期將迎來一大商機,你了解資安服務產業上中下游嗎,台灣廠商在其中又扮演甚麼角色呢?

▲資安產業研究。 資料來源:Freepik

近年來全球遭受新冠肺炎肆虐,各國政府依疫情發展而實施防疫管控措施,從自主管理、社交距離至封城鎖國,遠距上班及學習已然為全球新常態,同時也讓資安防護問題面臨更多挑戰,由於居家環境的資安防護環境相對薄弱,因而隨著疫情的持續擴散,出現許多駭客攻擊各大產業的狀況,資安問題成為各大產業需面對的一大難題。

根據 IDC 於 2022 年 8 月所推出的《全球資安支出指南》, 2022 年亞太地區的資安解決方案及服務支出將會超過 310 億美元,較 2021 年成長 15.5% ,並預期在 2026 年與網路安全相關的軟硬體設備投資金額將達到 576 億美元,其中以金融、電信與政府機構為主要客戶。

▲亞太地區(排除日本)各產業預計投入資本 & 年複合成長率

資料來源:IDC

另外,報告中也提到 2022 年台灣資安相關支出金額將達到 8.94 億美元,並預期到 2026 年將呈現 18% 的年複合成長率,預期將會帶給第三方資訊安全廠商一大商機。本文將帶你初探台灣目前已採取的資安行動與資安商機的現在與未來,提供給你最詳細易懂的資安產業講解!

台灣資安行動

首先,金管會發佈的新版「公開發行公司建立內部控制制度處理準則」提到,公開發行公司應配置適當人力資源及設備,進行資訊安全制度之規劃、監控及執行資訊安全管理作業,針對資安長及資安專責人員的設置分三階段。

- 階段一:國內資本額超過 100 億元、前 50 大市值的上市櫃公司及主要經營電商產品或服務等公司,應於 2022 年底前須設立資安長及至少兩名資安專責人員的資安專責單位。

- 階段二:上市櫃公司除最近三年稅前純益連續虧損或最近一年度每股淨值低於面額者,應於 2023 年底前配置資安長及至少一名資安專責人員。

- 階段三:非第一階段及第二階段之上市櫃公司,金管會鼓勵該等公司設置至少一名資安專責人員,但設置時程並未受到限制。

其次,企業本身需提撥出一定程度的資安預算,購買防毒防護系統或是開設人員培訓班等等,例如:台積電( 2330-TW )在 2021 年報中提到,將於 2022 年投資將近 10 億元強化資訊安全。除了上述購買相關防護系統之外,尚有取得相關安全認證,即 ISO 27001 — 更多關於 ISO 27001 資訊可參閱此篇:

💡延伸閱讀>>>【TEJ知識集】ISO 27001 :減少企業資安損失的重要認證

綜上所述,大多數企業已開始注重資訊安全,設置資安長或是資安人員目的在於統籌企業資安政策推動協調及資源調度,再加上購買相關防護系統以及取得相關安全認證,藉以提升資安議題的執行能力。惟因駭客近年來尚會主動使用 DDoS 方式直接挑戰公司網路安全,企業尚須跟第三方資安廠商合作,用以補足資安的落差,預期將會為第三方資安廠商帶來一大商機。

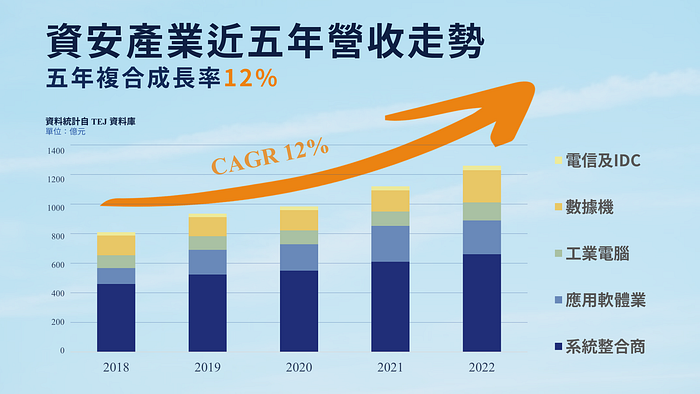

我們統整了 TEJ 資料庫、各家財務報表、年報以及公司的官網,從上述資料中有提到資安收入、生產資安產品或提供資安服務,皆會被列入資安產業。觀察這些公司近五年來的營收變化,判斷資安議題是否會對第三方資安廠商的營收產生變化,結果如下:

▲資安產業近五年營收走勢。 資料來源:TEJ 資料庫、自行整理

整體而言,資安服務產業在近五年有著約 12% 的年化成長率,在疫情後成長更為迅速, 2022 年總產值約 1,260 億元。TEJ 協助您將各廠商依業務性質更進一步分類,其中營收成長最快速為應用軟體業, 5 年化成長率高達 20.45% ,而其位於產業中的哪個位置?為何能在這 5 年繳出如此成績? 以下為你介紹「資安服務產業鏈」!

資安服務產業鏈

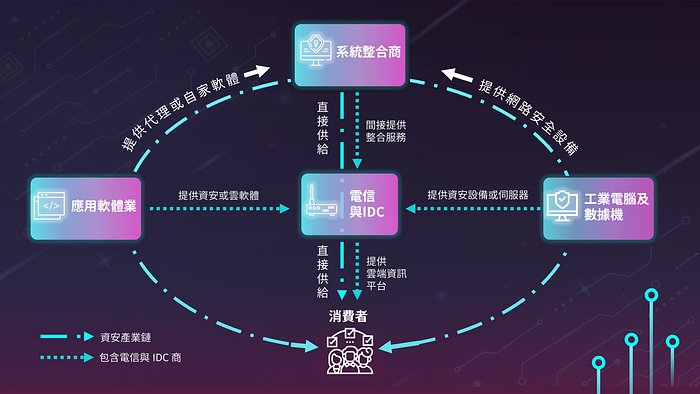

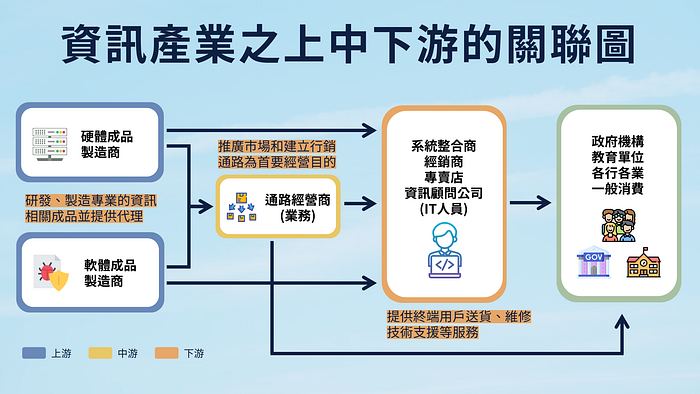

▲資訊安全產業供應鏈與上下游關係

資料來源:敦陽科( 2480-TW ) 2021 年報、自行整理

根據敦陽科 2021 年報所示,資安服務產業約可分為— 上游軟硬體供應商、中游通路經營商(或代理商)、下游系統整合商與經銷商等,終端用戶則由政府機構、企業與個人用戶等組成。

業務方面,上游廠商主要專注於研發、製造專業的資訊相關成品,中游通路商以推廣市場和建立行銷通路為首要經營目的,因此業務人員通常較多;下游業者則提供終端用戶送貨、維修、技術支援等服務,需要專業技術人員,敦陽科即位於此位置。

不過此類分法係根據資訊產業為核心去繪製,未包含所有因資安商機受惠的廠商,為了更全面地理解資安產業趨勢,TEJ 整理出最完整的資安產業群,並依據業務性質分類說明其業務內容、公司與趨勢:

▲資安產業群(箭頭方向為產品或服務供應方向)資料來源:TEJ E- Journal

系統整合廠商 — 五年 CAGR:9.5%

系統整合廠商具備將不同資訊系統設備及應用軟體彙總,並建構成單一系統之能力,一口氣解決企業的軟硬體建置,大多數企業會將資安防護系統委外給系統整合廠商架設,並與其長期合作,後續的維修服務也將成為系統整合廠的長期收入。

系統整合廠商於這段期間的營收大多呈現成長趨勢,對於系統整合廠商來說,此次資安事件短期之內將會提升營收,且後續會有持續維護收入,將會成為該產業長期的收入來源。其中,又以擁有國內最大資安監控中心的安碁資訊( 6690-TW ), 2020 年至 2022 年這段期間營收成長最多,並且於 2022 年整年度營收較 2021 年成長將近 1 倍,主因在於台灣政府於 2022 年度陸續遭受到國際間駭客的攻擊,台灣政府對於資安重視程度越來越高,會對外招標資安廠商以增加防駭客之能力,故對於主要客戶為政府機關的安碁資訊,近年來的營收呈現大幅度成長。

應用軟體業 — 五年 CAGR:20.45%

應用軟體業主要代理國外軟體或提供自家軟體給下游系統整合商或經銷商使用,軟體種類包含雲端、資安與企業系統相關軟體;少數廠商也提供軟體與架設服務給終端消費者。

應用軟體業於 2021 年營收皆呈現成長趨勢,主因在於各大企業於 2021 年皆在居家辦公,大量採購雲端防護軟體,以防駭客藉由員工自有的電腦竊取公司相關資料。但至 2022 年因疫情趨緩,居家辦公已逐漸消失,故對於主要客戶為各大企業的零壹( 3029-TW ),因居家辦公的誘因消失之後,企業轉向對於辦公室防護軟體之購置,此消彼漲之下,零壹 2022 年營收呈現微幅衰退。但相對來說對於主要客戶為金融服務機構的叡揚,因近年來金融服務機構受到駭客入侵次數逐漸增加,再加上現今網路交易逐漸頻繁之下,金融服務業加強對於資安議題的重視,叡揚於 2022 年的營收呈現成長趨勢。

工業電腦、數據機、電信及 IDC — 五年 CAGR:11.23%

工業電腦與數據機廠商提供相關資訊設備予系統整合商或終端客戶,包含網路安全及伺服器,其中電信及 IDC 同時扮演中下游角色,整合上游軟體與設備並提供雲端資訊平台安全服務給終端消費者。

工業電腦、數據機和電信及 IDC 這三產業,於 2022 年的營收皆呈現成長跡象,主因在於各大產業於 2022 年回歸疫情前生活模式,再加上因為資安事件頻傳,各大產業對於辦公室的資安設備需求大幅增加,故 2022 年該產業的營收皆呈現成長趨勢。惟因資安設備需求大多為短暫性的,長期之下只剩下定期維修或是替換新設備,故短期上營收會大幅度成長,長期會有穩定的收入來源。

資安產業結論

近年來資安事件頻傳,故藉由法律效力,強制規定上市櫃公司需要設置資安長或是至少一名的資安專責人員,並開設有關於資安的教育課程,將可以有效提升公司員工對資安的意識。再加上各大企業與第三方資安廠商合作,除了可以提升企業的防火牆能力,更可以時常更新駭客所使用的攻擊手段,讓公司可以提前預防駭客攻擊。

故對於擁有將多方軟硬體整合成單一系統的資安系統整合廠商,短期內營收將會成長,並且藉由跟大企業或政府簽維護合約,將可以擁有長期的收入來源。代理眾多資安軟體的應用軟體業,短期內也會因為資安事件營收而有所成長,長期之下,企業為了不被駭客入侵,則會持續購買最新的資安防護軟體,將成應用軟體業穩定收入來源。

《TEJ》授權轉載

【延伸閱讀】