第二部 專家與贏家 (6)「技術分析」與隨機漫步理論 重點摘要

- 股市有動能嗎? (p.124)

過去的價格變動和現在或未來的價格變動之間,雖然呈現正相關,但是相關程度幾近於零。股價過去的波動不能用來準確預測未來的走勢,因為股價沒有記憶。股市中所謂的「持續模式」出現的機率並不比賭博時好運更頻繁,這也是經濟學家說股價呈現隨機漫步狀態的意思。

- 股市並無循環週期 (p.125)

股價走勢跟擲銅板一樣會出現類循環走勢。

在「弱式隨機漫步」理論這麼描述:「股價波動的歷史並不能提供有用的資訊,讓投資大眾在管理投資組合時,能持續表現的比長期持有更好。」因此,作者並沒有說技術分析的策略從來不賺錢,相反地,它們經常賺錢。重點是,簡單的「買進並持有」一樣賺錢,甚至賺更多。

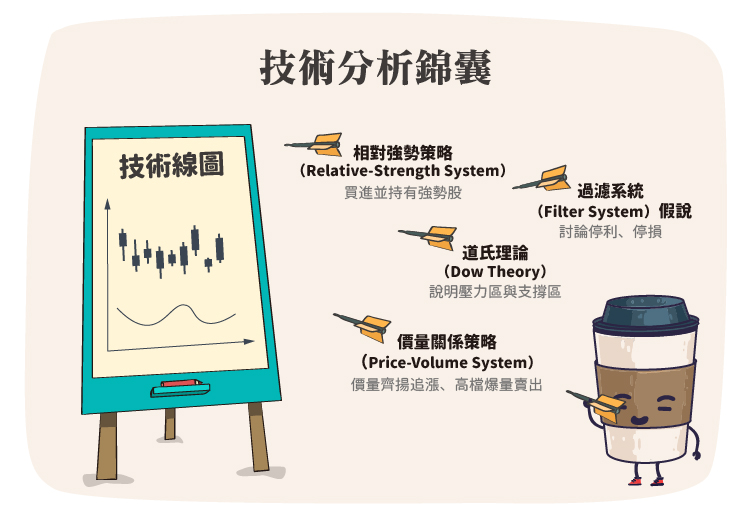

- 再探技術分析的錦囊 (p.129)

閱讀圖形:頭肩形、三重頂或三重底、楔形…

隨機觀念難以被接受:人們偏好秩序,很難接受隨機的觀念,不論機會法則告訴我們什麼,我們總要在隨機事件中竭力搜尋固定模式—不只是在股市,既使在解釋運動表現時也一樣。

- 一堆幫你虧錢的技術理論 (p.133)

裙擺指標:觀察女士們的裙長,就可以知道當年股價的水準。

超級盃指標:NFC 贏是多頭、AFC 贏是空頭。

技術分析師不一定會做出正確的預測,但這些預測一定很多采多姿。

對技術分析進行各項的研究,結論顯然非常一致:沒有一種技術分析持續超越令人心安的買進策略。隨機漫步理論的基本結論是:技術分析的方法不能用以擬定有效的投資策略。圖形派分析師屹立不搖,證明了資本主義就像一座花園,一座你我家中的花園…雖然我們總希望心愛的植物好好成長,但漫長的夏日雜草總是長的最好。

- 技術分析派的反擊 (p.141)

隨機漫步最初被比喻成一個醉酒的人,在空曠的地面蹣跚行走,他是非理性的,也是不可預測的。

不論是多麼有技巧的經濟學家或數學家,都不能完全證明所有技術分析的方法一概無效,他們只能說,股價型態中蘊含的少量資料,不值得讓投資人採取行動,因為扣除佣金之後已無利可圖。作者認為:「沒有一種技術分析的方法有效。首先,人們認為「真正管用」的方法未經充分測試;其次,就算哪些方法有效,最後也會自我毀滅。」

- 對投資人的意義 (p.143)

過去的股價不能用以預測未來的股價。技術分析的理論只造福那些推銷這類服務的技術分析師和僱用他們的證券公司,因為分析是股利投資人多買多賣,為號子賺進更多手續費。

密西根大學納蓋特‧西部恩教授(H. Negat Seybun) 發現,以三十年為一週期,95% 的重大市場獲利大多來自期間內 7,500 個交易日裡 90 天。如果你碰巧錯過了這 90 天,雖然僅佔全部交易日 1% 多一點,你這段期間裡從股市得到的長期豐厚報酬仍全部被一筆勾消。所以重點在於,短線投資人可能會錯失重大影響投資績效的幾次短暫多頭行情。

閱讀心得

去年暑假曾經寫過賢哥股票投資的五門課,也就是賢哥投資的五個階段:(一)新聞系、(二)美術系、(三)會計系、(四)經濟系、(五)企管系。

其中第二個階段美術系,就是圖形偏好的階段,近幾年以的績效貢獻度來看,短期技術分析的投資績效,在扣除手續費之後,幾乎是持平的狀況。目前僅保留的技術分析只有二個面向,一個是看大盤,一個是看個股。

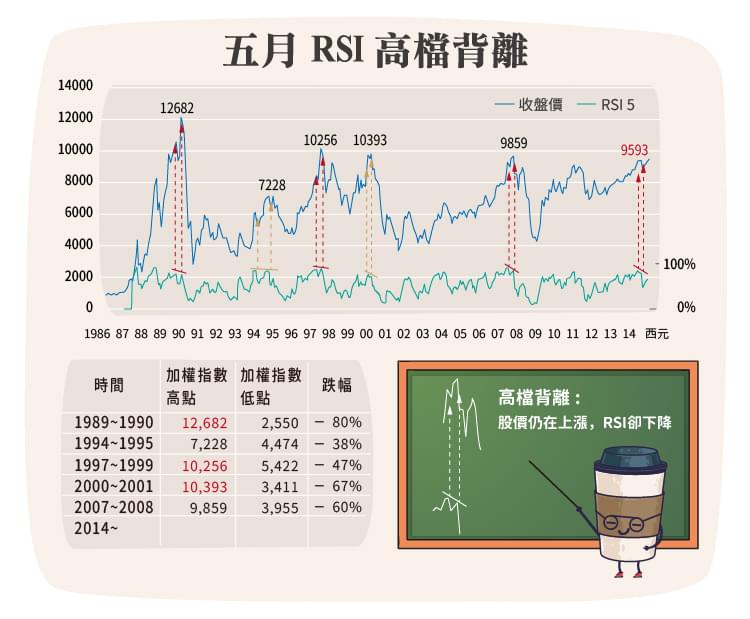

第一、 大盤月線圖的五月 RSI 及月 KD(以下以頭部分析為例)

五月 RSI 高檔背離

統計期間 1986 年~2014 年(共 28 年),共發生了 6 次的五月 RSI 高檔背離。平均 4.5 年才發生一次。

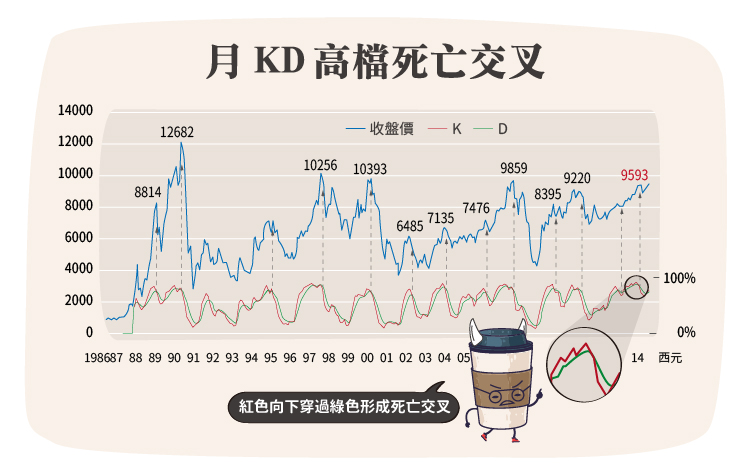

月 KD 由 80 以上死亡交叉

統計期間 1986 年~2014 年(共 28 年),共發生了 13 次的月 KD 由 80 以上死亡交叉(高檔鈍化密集出現的算同一次),平均每二年多發生一次。

當五月 RSI 高檔背離且月 KD 由 80 以上死亡交叉,二個訊號同時出現,加權指數的跌幅都相當驚人。這部分的追蹤研究,雖然屬於技術分析的領域,但基本上是配合景氣的循環,以及科斯托蘭尼的雞蛋理論。賢哥將這二個訊號,當作是持股水位控管的參考。

第二、 個股的微笑曲線(10 年移動平均線)

技術分析的微笑曲線 http://stiff.pixnet.net/blog/category/2836722,以 2395 研華為例:

微笑曲線的應用,是先以基本面選股,再用微笑曲線找買點,所以請朋友們使用上要非常的小心,並不是所有個股,在回測 10 年線的時候都是適合買進。

短線的技術分析,作者利用了許多的數學模式檢測,檢測證明短線技術分析是難以獲利的。個人經過四年的實戰經驗,賢哥也放棄了短線技術分析的投資模式。回歸基本面的選股,並用長線投資的思維。

密西根大學納蓋特‧西部恩教授(H. Negat Seybun) 發現,以三十年為一週期,95% 的重大市場獲利大多來自期間內 7,500 個交易日裡 90 天。如果你碰巧錯過了這 90 天,雖然僅佔全部交易日 1% 多一點,你這段期間裡從股市得到的長期豐厚報酬仍全部被一筆勾消。所以重點在於,短線投資人可能會錯失重大影響投資績效的幾次短暫多頭行情。

1% 多一點的交易日代表什麼呢? 「平均每一年的時間裡面,只有三天是好買點!」

每天盯著計分版,情緒容易產生起起伏伏,以情緒引導的買賣決策,註定成為股市輸家。技術分析的短線交易,容易讓人以為股市天天有行情,想要掌握每一個細微的波動,想要瞭解每一次漲跌的道理,最後發現那是徒勞無功的。

《本間宗久翁祕錄》

行情三昧:

(1) 投資首重進場時機,切勿貿然進場;

(2) 投資出現獲利時,切勿得意忘形;

(3) 確實評估低點位置後才逢低買進,無須因為盤中漲跌波動而迷惘。

冷靜觀察行情的動靜,仔細思考價格的高低點會出現在哪裡之後再出手買賣。等待時機謂之「仁」;順應時機謂之「勇」;改變心念謂之「智」。

賺一億的第一種方法,底部買進後,抱牢五年後賣出(平均一個多頭約五年,然後等待三年)。第二種方法則是低檔買進績優股後就不賣(除非公司體質改變)。第三種方法則是買進高成長、低本益比的股票。找一個適合自己的方法吧!

後記:

● 台股末升段終點:「五月 RSI」與「月 KD」高檔同時背離 2015/06/03

● 月 KD 高檔死亡交叉與低檔黃金交叉的分析 2015/07/25

延伸閱讀:

● 《一個投機者的告白》閱讀心得(2)證券 交易動物園

● 股票投資的五門課(二)美術系

● 善用微笑曲線 底部進場不空等(今周刊 922期)

~~未完待續~~

《談股論經》授權轉載