大多數人在買一樣商品前,都會仔細的計較價格,找尋CP值最高的商品,希望可以買到物超所值的商品。遇到打折時,趨之若鶩,平時不想買的,甚至在打折時還會多買。不過遇上投資時,變的便宜的價格,就像燙手山芋一般。

面對市場下跌,睿智的坦柏頓說:如果你正在賣,或者一心一意只想賣,那就是跟著群眾起舞,放手買進的最佳時間是街頭喋血之際,甚至包括你自己的幾滴血在內!

別浪費時間操心你的獲利萎縮或者虧損擴大。不要和市場上的其他人一樣只知道防衛;相反的,你應該起而攻擊,尋找紛紛中箭落馬的高品質企業。投資的目標是提高你的長期報酬,而不是爭先恐後搶著賣出。謹記你的目標!

真正的價值投資者,投資的是企業!而不是股票。

把自己當作投資組合的CEO,來管理能幫助我達成財務目標的公司。作為一名CEO,難道會每天思考我是今天要賣出我的公司,還是明天要賣出我的公司?就算想賣也不會是今天,不會是明天,也不會是下星期。

對於CEO來說,更在意的應該是經營,至於公司的價格波動,必須被忽略。價格對於評價企業並沒有任何意義,只是做為買到企業每股的花費,股價漲多不表示高於價值,股價跌多一樣也不表示其低於價值,更多時候僅是表達市場情緒。股價能傳達的意義實在不多,尤其對於股息成長投資者來說。

Price is what you pay. Value is what you get.

價格是你付出的錢,價值才是你真正握在手中的 。

透過股票投資企業價值,而非買一個會跳動的價格。

投資就像人生的自我修行,我分享的只是我個人的評估方式與思考邏輯,很適合我個人,每研究一家企業,我便從中獲得一分知識也得到許多樂趣。

我認為好的高股息=配息來自於充足盈餘+能夠持續+企業獲利成長+股息持續成長。

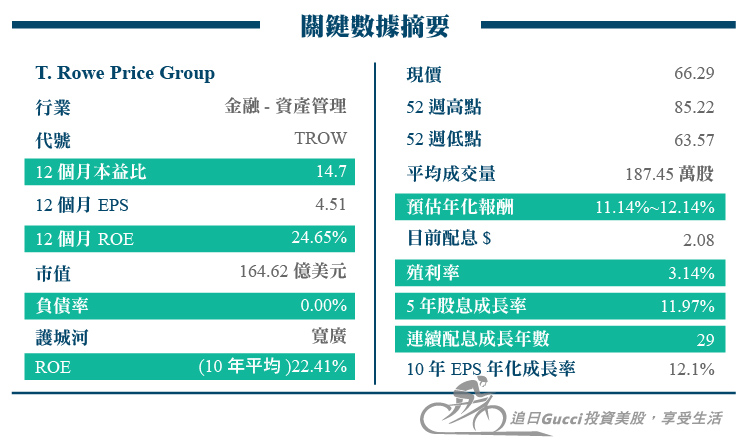

評估的主角為T. Rowe Price Group,以下將以股票代號TROW做為簡稱。

摘要:

- TROW貴為股息貴族,股息已連續成長 29年

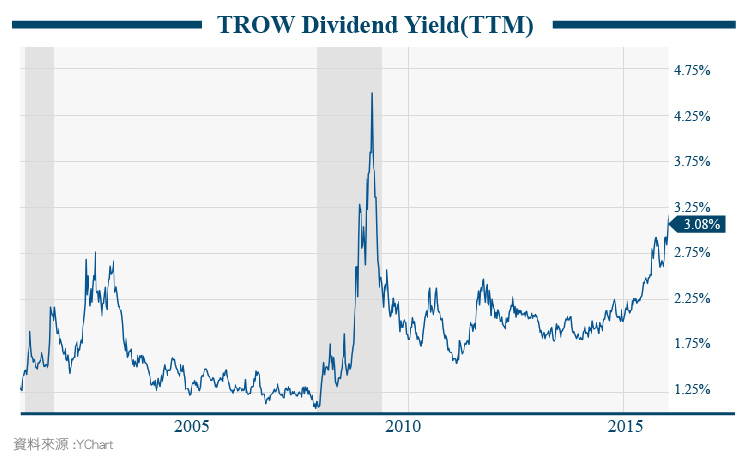

- 殖利率 3.14%為僅次於 2008年金融海嘯時的次高

- ETF與指數化基金的崛起對於降低基金費用存在一定壓力,然而TROW原本就有低費用的優勢以及優越的報酬率作為後盾。

TROW一年以來已下跌25%(圖為週線),這什麼公司,股價好慘喔,真可怕,先跑再說?實現永久損失,人就變得輕鬆了嗎?那麼下跌25%,是否代表著機會呢?言之過早, 我需要挖掘的更深之後才會知道…

短期的波動,是市場先生送給長期投資者最棒的禮物。當浪潮退去,不是看見誰在裸泳,而是能撿起更多美麗的貝殼。

Buffet:「把波動視為你的朋友而不是敵人,大智若愚的長期留在市場中勝過隨波動起舞。」

8月市場下跌時的文章:保持專注於留在市場勝過抓準市場

愈是違反人性直覺的事,更需要不斷練習,方能駕馭。

TROW成立於1937年,目前市值1690億美金,管理資金7700億美金,為美國最大的資產管理公司之一,也是唯二股息連續成長超過25年的資產管理公司,另一個為富藍克林資源。

TROW提供共同基金,投資顧問服務給個人與機構投資者與退休金計劃如401K。

關鍵數據摘要(綠色表示符合我的標準):

企業質化分析

競爭優勢

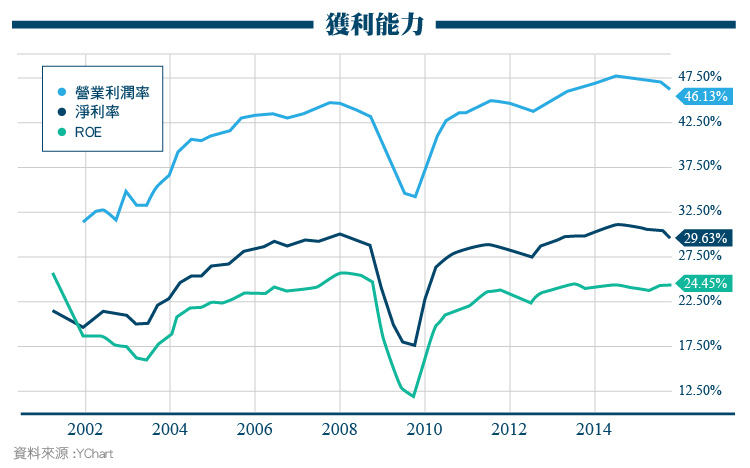

首先來自於護城河之一的無形資產當中的品牌價值,而其品牌價值來自於報酬率優於其他競爭者,進而增加投資人的忠誠度,再者TROW的費用率也低於其他競爭者,與股市相關的基金費用低於同業32%,與收益類相關的基金也低於同業平均16%,更低的費用吸引客戶的親睞之餘,TROW還能維持高營業率潤率Operation Margin十年平均43.71%的高水準。

根據Lipper理柏基金評等,TROW在不同年份維度中都超越其他基金的報酬,分別為1年:71%、5年:77%、10年:88%。這點與指數化基金有同樣現象,當時間拉長,報酬率有越好的趨勢。再者其到期退休策略基金,則是3年與5年的報酬都100%贏過其他基金。

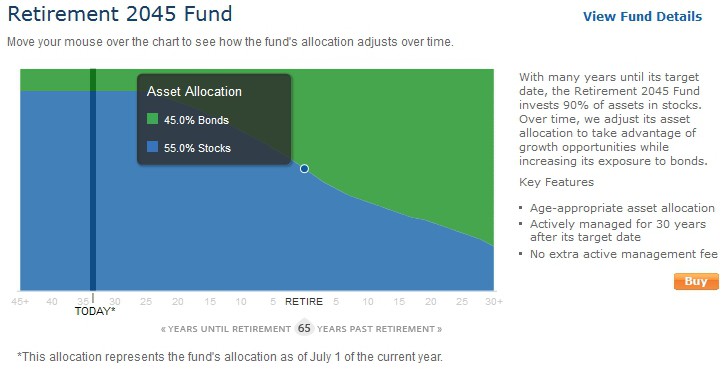

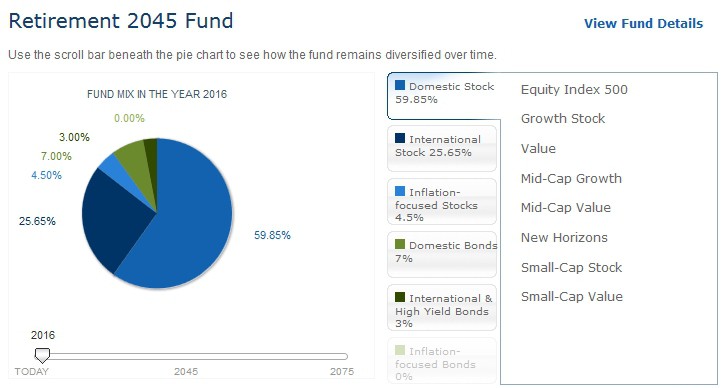

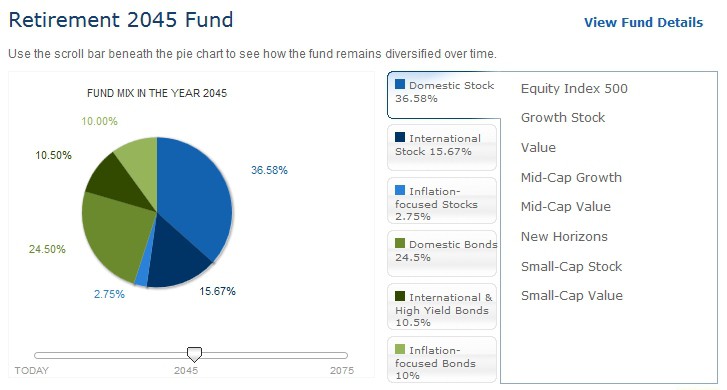

到期基金是根據預計退休的年齡,所規劃出隨著年齡會自動變更配至股債比例的基金,目的當然是兼顧成長與穩定。以2045退休基金來說,標準差只有9.59% 非常低,而年化報酬7.01%,費用0.75%並不算高的離譜,雖然ETF與指數化基金有更低的費用,然而不是所有人都願意且懂得自己作資產配置,因此這類基金依舊有其存在的市場。

如下,股債比例會隨著年齡作調整。

2016年的配重,距離退休還有30年,配置美國股市59.85%、國際股市25.65%、抗通膨(Reits)4.5%、國內債券7%、國際債券3%。

2045年的配重,配置美國股市36.58%、國際股市15.67%、抗通膨(Reits)2.75%、國內債券24.5%、國際債券10.5%、抗通膨債券10%。

再來為護城河之二的高客戶轉換成本,TROW旗下的基金約68%與退休基金相關,隨著戰後嬰兒潮開始退休加上人口老化趨勢,這類族群追求的報酬穩定而非超額報酬,因此其客戶群的黏著度來的更高,不會輕易轉換基金公司,畢竟轉換後的報酬率無法保證會變好。

此外,護城河之三的規模優勢,TROW的大型規模,使其擁有各樣類型基金,包括股市、債券、固定收益,足以滿足投資者各樣搭配的需求,再者,TROW也能因應市場需求以最快速度推出新商品以留下客戶,這些都是小規模的企業所無法比擬。

未來成長預估與總回報率%(年化)

資產管理公司的收入來自於管理費收入,而管理費收入與管理資產金額(AUM)直接相關。因此,當市場處於多頭時,人們喜歡多頭,因此資金湧入,會推升TROW的獲利。

反觀當遭遇空頭時。人們喜歡賣資產(賣在最糟的時候,相同劇情總是不斷重演),因此將減少TROW的收入。

然而我預估隨著投資人轉換至低成本的指數化基金所受到的影響,在未來10年不會維持如此高的成長率,因此我預估EPS成長率會降低至8~9%左右,搭配目前的殖利率3.14%,計算長期的年化Total return=3.14+8~9% →11.14%~12.14%之間。

量化數據分析

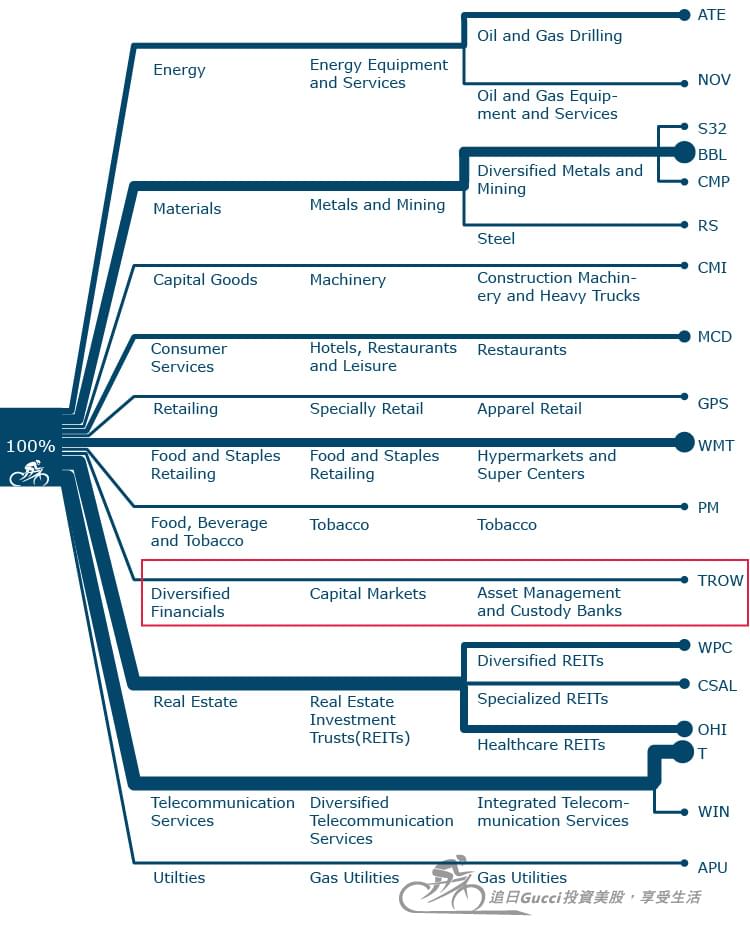

TROW吸引我注意的原因除了強健的財務體質與多項護城河外加上連續股息成長29年與合理價格打78折外,還能再為我的資產組合增加分散性。根據GICS(全球產業分類標準),一共有10個產業,我希望最終股息成長的組合目標至少達到30家企業,平均分散在10個產業,因此一個產業為3家。

TROW歸屬於金融中的資產管理業,在10月時我還沒有擁有金融的區塊,因此我很樂意加入TROW後能夠增加我的組合分散性。

下表是我最近研究中的企業,TRO屬於股息冠軍的類別,明顯看到TROW目前是具有價值的打折價78.39%(78折)與得到評價分數10,滿分為11。

從表中可看到衡量指標欄位,有些價值是藏在數據之外的面向,工具只是方便我節省時間,並不是絕對依據。想了解這個工具的話,可參考價值投資獵人之股息連續成長:全自動計算機

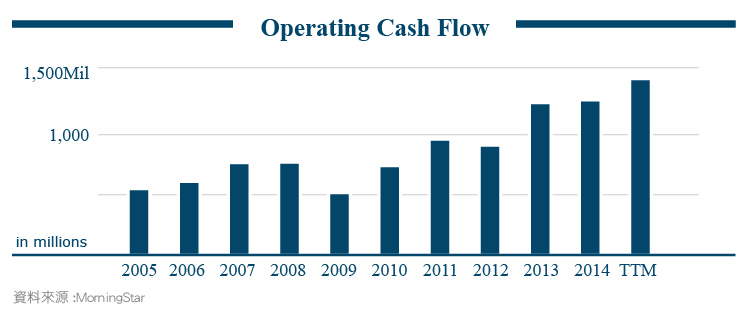

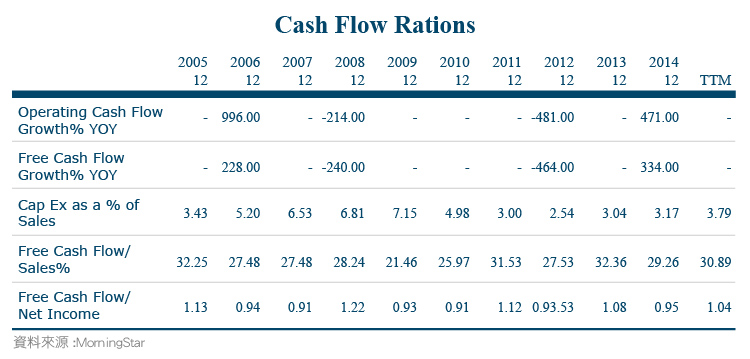

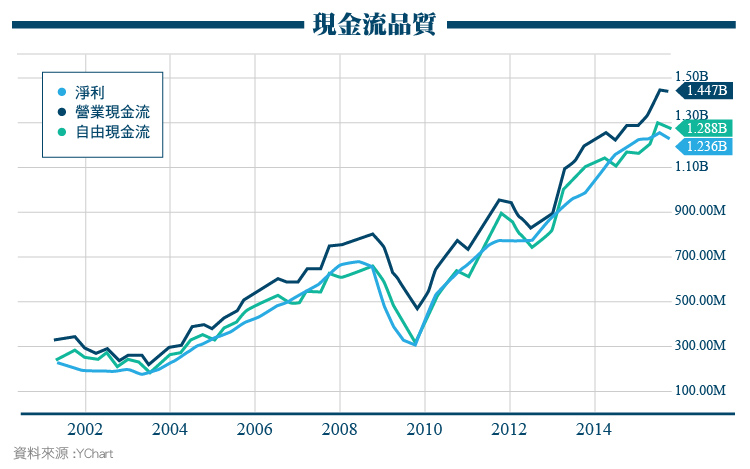

此外,新版的價值投資獵人之全自動計算機2.1版新增了10年正數自由現金流(營運現金收入減資本支出)的數據,而10年中最好不要超過2次負值,TROW正是少見的皆為正數。自由現金流可評估企業是否能從本業賺到足夠的現金,以及是否經常需要再投入大量的資本支出,同時還可看出是否有足夠現金足以發放股息,而不靠舉債。

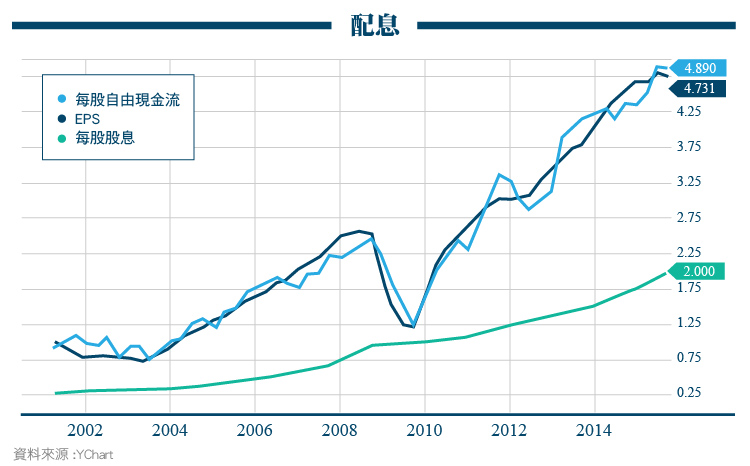

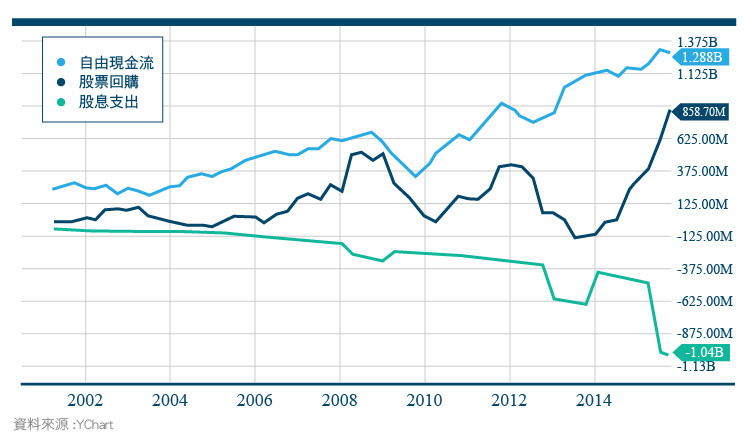

TROW能穩定產生大量現金,10年現金流為正數,足以支付股息成長與回購自家在外流通股數。

再者,評估自由現金流產生效率,TROW將營收轉換為現金的能力為30%(Free cash flow/Sales%),是很高的水準,以及自由現金流品質(Free Cash Flow/Net Income)多為大於等於1, 顯示現金流入非常健康,因為自由現金流是營業現金流減去資本資出,而營業現金流(貨真價實的現金)相對於淨利(Net Income)會加回折舊攤銷,排除應收\應負帳款與庫存的變化等,因此現金流入相對淨利或EPS較不容易灌水。

因此,自由現金流除以淨利如果能維持1附近,除了顯示獲利的真實性外,還可表示其資本支出比重不大,是為一家不需要一直燒大錢的企業。

購買前的確認檢查表評量結果:14/14,14項全數通過,目前為打折價78折,我屬意的價格為8折以下,有較高的安全邊際,個人偏好。

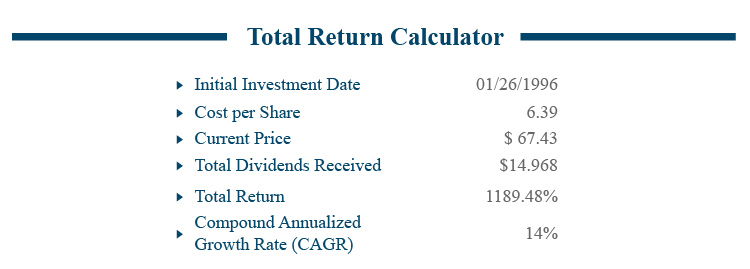

另外,附上近20年含股息的報酬率為1189.48%,換算為年化報酬率14%,比我對未來的評估值(11.14~12.14%)高。此外,對應初始投資的成本的股息回收率:234.24%(14.968除以6.39)。

長期基本面

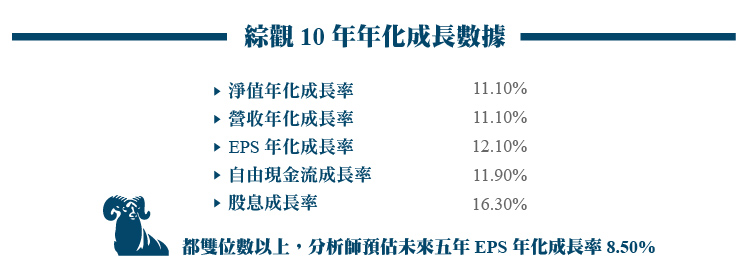

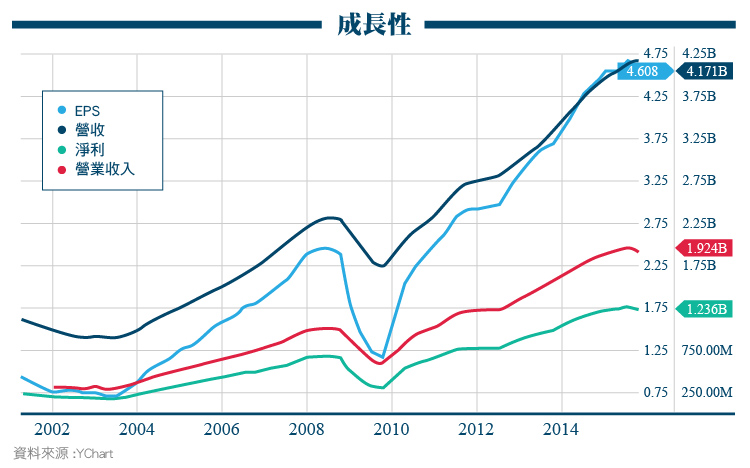

以下為TROW十年年化成長:

- 淨值年化成長率:11.10%,

- 營收年化成長率:11.10%,

- EPS年化成長率:12.10%,

- 自由現金流成長率:11.90%,

- 股息成長率:16.30%。

- 10年平均ROE為22.41%,5年平均ROE%則為23.34%。

而在資產負債表方面,負債與股東權益(淨值)比為0,因為沒有任何負債,因此也不會有信評機構給予的債券評等。

成長性如下:

獲利能力如下:

現金流品質:

股息

自1986年起,已連續股息連續成長29年,過去10年的年化為16.57%,而近5年則是11.97%. 目前殖利率為3.14%,為僅次金融海嘯的新高。

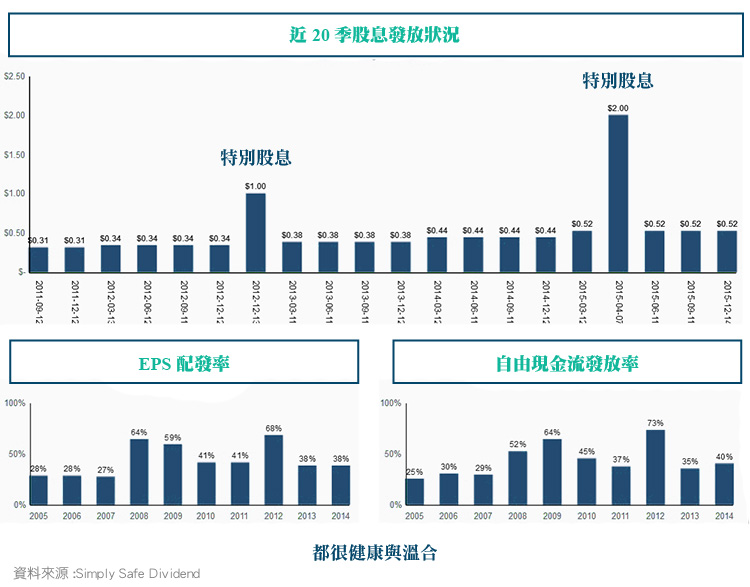

TROW最近一次宣布股息成長為2015年2月,成長幅度為18.2%,目前配發率為溫和的46.12%,仍有相當大的股息成長空間。

接著,來看第一張圖表,觀察配息是否來自於充足的企業盈餘。

再看看股息成長的狀況,是否連續數年發出並且保持成長,自1986年起,已連續成長29年,2012年與2015年跳高,是因為加發特別股息。

股票回購

TROW沒有明顯的進行股票回購,不過,近期開始有回購上升的現象,企業在股價低估時,買回市場流通股數,將嘉惠股東(股份價值隱形增加),將提升EPS。

價值

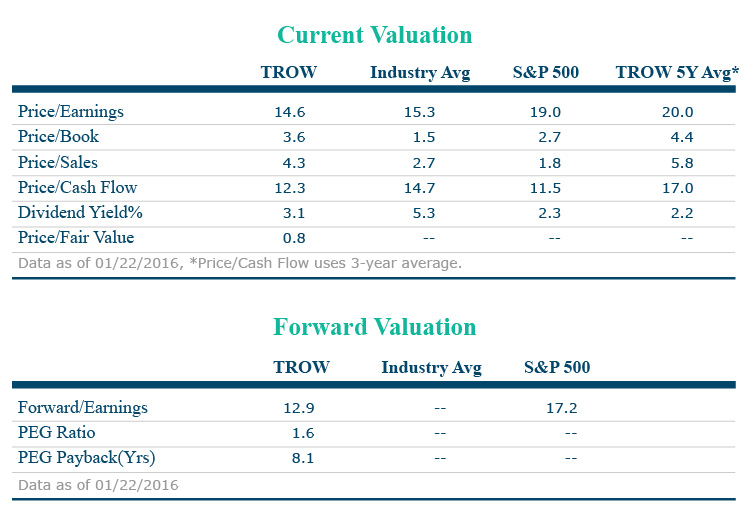

目前TROW的本益比14.7倍,低於S&P500的19倍,亦低於TROW的5年平均本益比20倍。

再者,目前3.14%的殖利率為僅次於2008年金融海嘯的次高,亦高於TROW的5年殖利率2.2%,這是相當少有的機會,以及預估2016年的預估來本益比Forward P/EPS 12.9,皆相當具有吸引力。

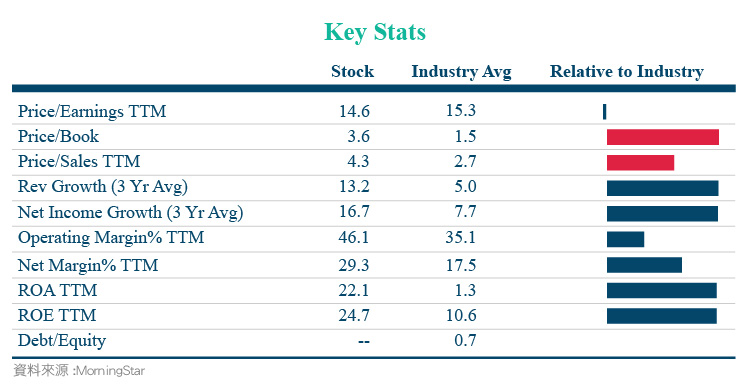

與同產業平均相比(藍色表示較好)

TROW的成長率、利潤率、ROE都大幅都優於同業,P/B淨值比較高,然而TROW並非資本密集度高的產業,淨值多數是保留盈餘,因此淨值小,P/B自然會顯得高。

接著是我評估的合理價,我使用的是股息折扣模型DDM,且使用的是兩段式成長來評估,第一段:預估1-10年股息成長率為:11%,第二段:11年之後的長期高原成長率使用保守的7%,而折扣率使用10%,計算合理價為84.56,對照目前股價66.29,打折78.39折。安全邊際我一般傾向為20%。

對照專業機購晨星(Morningstar, MORN-US)的評估,3顆星為合理價,4顆星為低估,5顆星為極度低估。目前晨星給予TROW 4顆星,合理價為$83,與寬廣的護城河。綜觀如上,我相信TROW目前處於低估的價格。

風險

其一,TROW的收入與市場多頭或空頭息息相關,因此在空頭時會連帶影響,也有較高的波動性,5年平均BETA值1.24。

其二,指數化基金仍會給與TROW降低費用的壓力,然而這早已是進行式,TROW具有品牌價值以及低於同業的低基金費用優勢,評估影響會有,然而從其仍保持高水準的營利率%可觀察出TROW是有足夠能力應付。

總結

TROW是一家對股東友好的企業,已連續股息成長29年,早已歷經多此股市多頭與空頭都再再証明其營運模式成熟且能保持成長。目前超過20%的安全邊際與近10年新高的殖利率3.14%,空頭市場與潛藏的經濟趨緩都可能連帶造成TROW的價格下跌,將提供長期投資更好的機會。

參考資料:

● 2014年報

● 2015Q3季報

[免責聲明] 本資料僅供意見參考使用,不得作為任何金融商品推介買賣之依據, 亦不得作為向他人提出投資建議使用。 本人已就可靠資料提供個人適當意見與資訊,但不保證資料完整性, 如有遺漏或偏頗之處,請瀏覽人士,自行承擔一切風險,本評論不負擔盈虧之法律責任。其中所出現的個股標的僅作為舉例說明使用,並無意圖引介任何人至美國券 商開戶,亦無意圖向任何人推薦投資標的。

《追日GUCCI 投資美股,享受生活》授權轉載