1970年代出現的「理性預期學派」持有與凱因斯不同的主張,該學派認為即使在市場機制失靈時,政府也不應該施行政策以提振經濟,因為民眾會主動接收市場上所有可被接收的資訊,並以此為依據調整自身經濟行為,短期內雖然會因為政策刺激造成其行為過度反應或反應不足,而使政策產生效果,但長久以往民眾將會逐漸修正,政策效果最終無效,只會造成市場波動與通貨膨脹,對於經濟發展毫無幫助。

金融海嘯,民眾保守預期心理使貨幣政策無效

2008年金融海嘯發生,金融機構陸續發生經營危機驚傳破產或倒閉,未倒閉的銀行也因為民眾對於現行金融體系信任瓦解而發生擠兌,經濟體系中的貨幣流動性不足引發惡性循環造成更多金融機構傳出危機。為了提供市場充足的貨幣供給,美國政府採取傳統降息的貨幣政策,希望能將資金從銀行體系中逼出,挹注經濟體系流動性,以達到穩定美國金融市場的目標。但因為金融機構陸續發生危機,股市隨之崩跌,民眾寧願將資金以極低的利息購買國債或甚至無息地放在家中,也不願意投入股市或存入銀行,資金未如預期流入風險性資產,因此此項貨幣政策並未收到太大效益。

凱因斯學派認為,政府降低利息將使民眾轉而尋求更高報酬的投資機會,資金會從定存或債券流出到其它風險性資產上,市場貨幣供給增加,獲得資金挹注的公司將因此進行更多生產或投資,促進經濟成長。但金融海嘯使得民眾對於多數公司產生不信任的預期心理,深怕不小心踩到地雷而血本無歸,因而存有「現金為王」的心態。從上圖金融海嘯期間M1急遽增加就可以知道,多數民眾將定存、貨幣市場基金等合約解除,改持有現金,造成資金並未如理論般的流入風險性資產中,當然也就沒有達到挹注經濟體系流動性的作用,政策失效更直接反應在2008到2009間各季度GDP年增率持續下滑甚至產生衰退的現象上。

政府接管挽救信心,民眾預期心理使貨幣政策有效

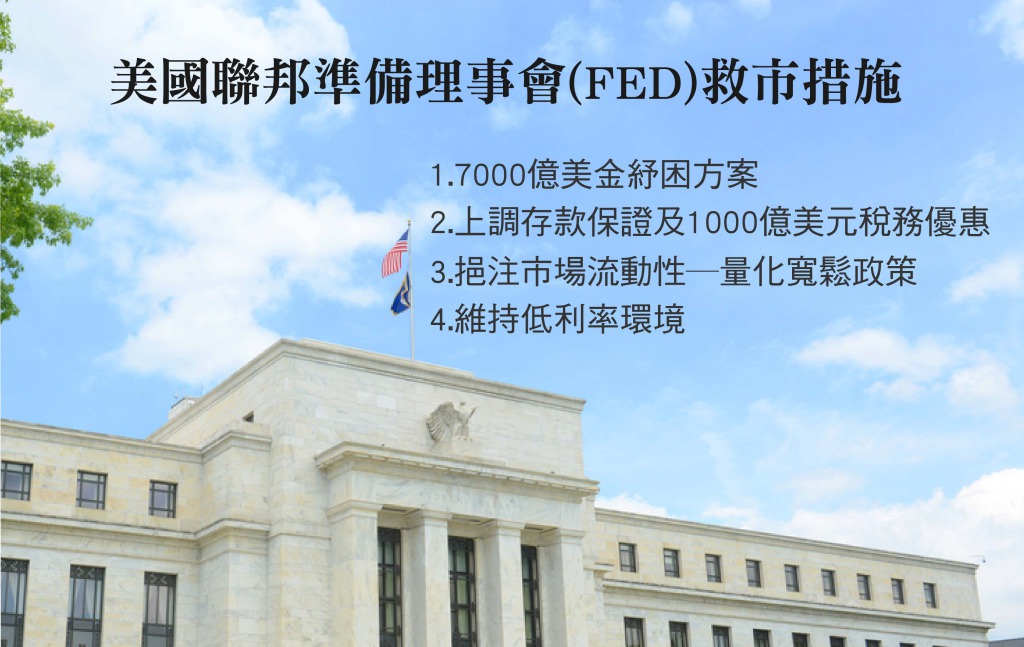

美國政府發現貨幣政策並無法挹注經濟體系足夠的流動性,利率也已達到極低水準,不存在進一步施行貨幣政策的空間,而且當下金融危機的癥結點並不在於政策本身,而是民眾對於整個金融體系已完全失去信心導致政策失效。因此美國財政部長宣布採取7000億美元的紓困方案,除了上調存款保證至25萬美元外,也包含了1000億美元的稅務優惠;FED也在2008年11月推出非傳統貨幣政策—量化寬鬆(Quantitative Easing,QE),透過印製鈔票的方式購買政府支持企業房利美(Fannie Mae, FNMA-US)、房地美(Freddie Mac, FMCC-US)等所發行的不動產擔保抵押貸款(Mortgage Backed Securities,MBS),增印的鈔票除了可以提供經濟體系1.7兆倍數的流動性外,另一個層面也隱含政府以國家力量擔保相關金融機構不至倒閉。

美國政府以國家之力提供金融機構擔保,改從挽救民眾信心的角度著手,加上印製鈔票挹注經濟足夠的流動性,金融機構營運轉趨穩定後終於扭轉民眾保守的預期心理,從2009年3月以後M1年增率就不再往上攀升,顯示民眾手中持有的現金開始回流經濟體系,季度GDP年增率也從該年9月見底後翻轉向上,美國政府所推行的相關政策終於開始發揮效益,在經濟成長與金融穩定上產生成效。

「理性預期學派」認為在民眾預期心理調整下,政府政策最終無效,但從金融海嘯的經驗來看,政府政策效果與民眾預期心理的確息息相關,若政府政策可以引導民眾預期心理的方向,則政策效果並不一定如理性預期學派認為的那般僅存在短期效應,或許反而還能發揮相輔相成的效果。