你是否在年初時退出高收益債市場,結果因此錯過近期的漲勢?如果是,請不用擔心。聯博認為,在全球各地的高收益債市與其他高收益的資產仍有投資機會。

全球高收益債市在過去兩個半月內創下有史以來最急速的反彈之一。美國高收益債市2月中至4月底之間的漲幅達11.9%,歐洲高收益債6.5%,全球高收益債則有10.7%的漲幅。

其實可以理解,為什麼有些投資人會錯過這段漲勢。畢竟今年1月和往常不一樣,當時所有風險性資產包括高收益債,才剛結束情況欠佳的2015年,結果又碰到有史以來最差的開年表現。

然而,高收益債市在下跌後,反彈並維持上漲趨勢的情形並不罕見。此時選擇繼續持有的投資人通常可以快速收回之前的損失。因為,不管市場漲跌,只要企業並未違約的情況下,高收益債券均能始終如一地提供投資人較高收益。這一點也是高收益債與其他類別債券和股票的差別。

留意信用利差

有些投資人可能在想,他們是否錯過了重回高收益債市的機會,但聯博不這麼認為。因為美國和全球債市的信用利差(高收益債所提供,相對高於具同等特性之政府債券的超額收益)已從1月份開始收窄,但仍高於歷史平均。這顯示利差仍有進一步收窄的空間,也就是債市仍有進一步上漲的空間。

舉例說明,巴克萊(Barclays PLC, BCS-US)資本美國高收益債券指數在5月6日的期權調整利差(OAS)是608個基點。從巴克萊資本於1994年1月開始計算期權調整利差至2016年4月,這期間的期權調整利差只有30.6%的時間高於600個基點,長期平均值則是521個基點。

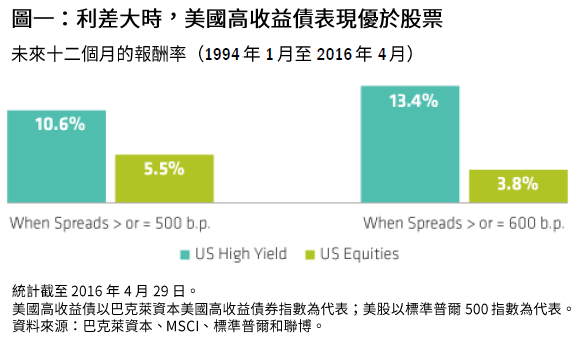

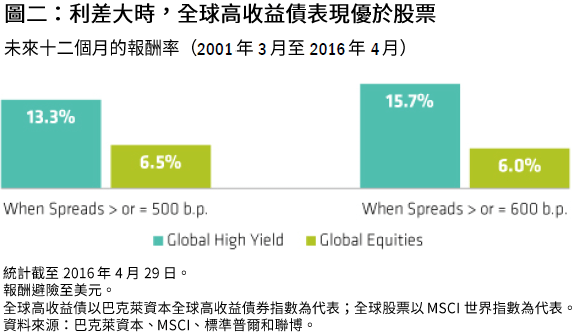

以長期平均值為參考指標,有助於決定何時可策略性地佈局高收益債。聯博最近試算美國高收益債在1994年1月至2016年4月間,在不同利差水準下的六個月與十二個月平均未來報酬率。同時也計算全球高收益債從2001年3月(巴克萊資本全球高收益債券指數成立後不久)至2016年4月的報酬率。

就美國而言,當利差為500個基點或更高時,聯博算出高收益債平均六個月報酬率為5%,平均十二個月報酬率為10.6%。相較之下,標準普爾500指數的平均六個月和十二個月報酬率分別是2.7%和5.5%。

聯博的試算結果顯示,當利差為600個基點或更高時,高收益債的表現仍領先股票(圖一)。這表示若高收益債再次出現修正,投資人或許可以考慮按兵不動,先不退場。

就全球而言,巴克萊資本全球高收益債券指數的期權調整利差為591個基點,與長期平均值590個基點一致。然而,聯博發現,不管利差等於或大於500個基點,或等於或大於600個基點時,高收益債六個月和十二個月的平均表現均領先MSCI世界指數(圖二)。

目前美國高收益債殖利率為7.6%,全球高收益債則是7.1%,這表示未來獲利前景可期。因為,歷史顯示,投資時起始的收益率是預期未來五年可獲取收益的可靠指標。

看好歐洲高收益債的理由

歐洲高收益債的情況不太一樣,但仍具吸引力。寬鬆貨幣政策造成歐洲利差維持在低於平均值的水準(目前是439個基點,長期平均值則高於600個基點),同時也壓低了違約率。此外,與美國高收益債相比,歐洲高收益債正處於信用週期的初期階段,因此債券發行機構的基本面也普遍較強。

歐洲收益利差會擴大嗎?當然有可能。然而,道理還是一樣,因高收益債提供穩定的收益來源,因此仔細選擇債券的長期投資人仍可創造出色的報酬率。

信用週期的重要性

信用週期之所以重要,因為隨時都有許多不同的信用週期同時存在。例如,美國高收益債市中有許多類別正處於擴張階段的末期(例如,能源債已經進入緊縮期)。因此,投資人更要精挑細選。

亞洲公司與全球能源企業正處於緊縮狀態,但拉丁美洲企業卻正在復甦期,美國和歐洲金融企業也是,槓桿程度逐漸降低,債務穩定成長。

這也是為什麼採取全球性的多元化債券類別佈局策略,是如此重要。因為,最有效的高收益債操作策略必須廣納來自全球各地多樣化的收益來源。以下是幾種聯博認為前景看好的債券:

- 歐洲銀行:詳細檢視貸款人的信用基本面與經營模式,就會發現歐洲銀行債的疲弱已為投資人帶來買進良機。

- 美國能源債:這是另一個深受重創的債券類別。不過,其中有幾支債券,尤其是失去投資級評等的「折翼天使」(Fallen Angels),就目前價位來看很划算,特別是有能力承受油價下跌的中游企業。

- 新興市場債券:新興市場貨幣連續多年表現疲弱,目前價格看來相當有利,加上巴西和阿根廷政局穩定性提高,也提高了部份貨幣與當地貨幣計價債券的吸引力。另外,美元計價的非洲主權債也是參與大宗商品價格反彈的一種方式。

- 美國證券化資產:此類別與美國消費者與美國房市的強健程度有關。目前美國消費者正在積極減債降低槓桿。信用風險分擔債券是不動產證券化抵押貸款市場的新興券種,也是具吸引力的資產之一。

精挑細選投資標的是重要關鍵。只要仔細挑選,這些債券類別可以與高收益債結合,為全球化思考的投資人建立強健的收益策略。聯博認為,現在還有時間抓住這些投資機會。

《聯博投信》授權轉載