擇時,英語裡叫做Market Timing,意思是選擇買入股票和賣出股票的時機,並試圖從中獲利。今天就這個問題我來具體展開談一下。

首先,擇時對於投資者來說的誘惑是非常大的。因為如果可以正確的判斷股市的低點和高點,那麼通過在低點買入,高點賣出,投資(投機)者可以獲得非常豐厚的回報。

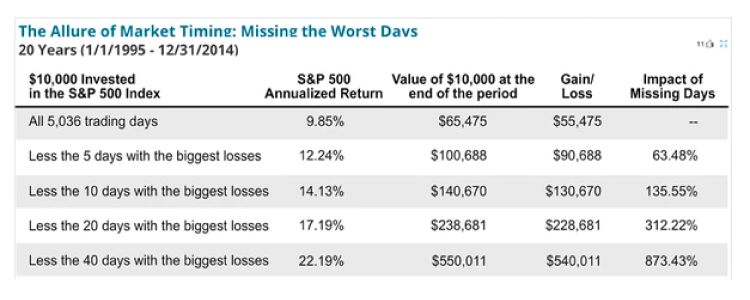

比如上表中做了一個簡單的計算。回顧美國股市過去20年,一共有大約5000多個交易日。如果這20年全都持有標準普爾500指數(Buy and Hold),那麼投資者的回報是每年大約9.8%。但是如果可以預測到下跌最大的五天,並且避免掉這五天(假設在這五天中的每一天之前把股票賣掉,並在一天后買回),那麼投資者的回報可以提高到每年12.2%。而如果可以避免到這20年中下跌最大的40個交易日,那麼投資回報可以上升到每年22%。

當然,5天對於5,036個交易日來說,只是區區的0.099%。要想取得這樣的超額回報,投資(投機)者需要有非常高超的預測能力,預見到明天是一個“大跌”的日子。

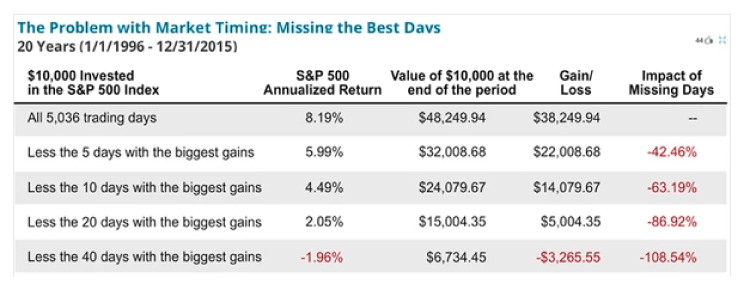

進行這樣的擇時遊戲的一個危險在於,如果投資(投機)者的預測發生錯誤,在不該賣出的日子中將其持有的股票賣掉,那麼他將會受到毀滅性的打擊。

同樣以過去20年的標準普爾指數500(美國股市)為例(截至2015年12月31日)。這20年Buy and Hold的投資回報為每年8%左右。但是如果投資者由於各種原因在股市上漲最大的5天沒有持有股票,那麼其回報就會下跌到每年5.99%,和原來的Buy and Hold相比整整差了42%。如果投資者錯過了股市上漲最大的10天,那麼其回報會進一步下跌到每年4.49%左右,和原來Buy and Hold的回報相比整整差了63%。

換句話說,如果投資(投機)者搞錯了5000多天中的5天(0.1%),在那上漲最大的5天陰差陽錯沒有持有股票,那麼他即使堅持投資(投機)20年,也很難把那5天的損失補回來。

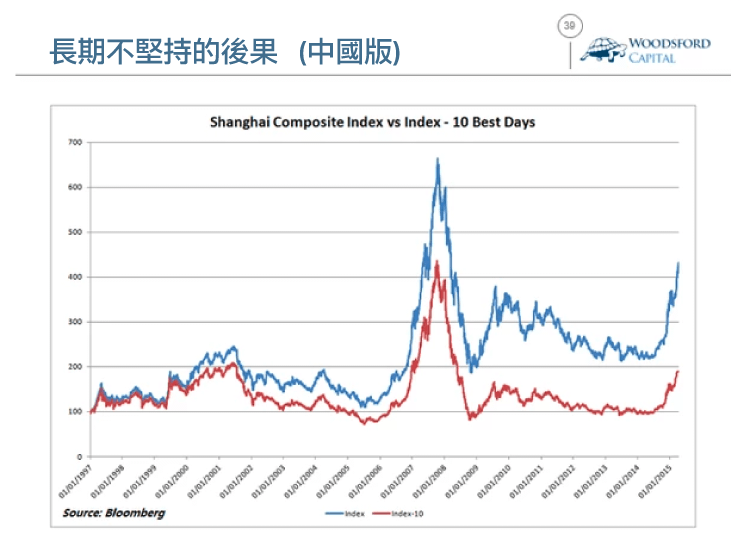

有朋友問,你上面說的都是美國的股市,可是中國股市和美國股市不一樣呀。這個問題問的不錯,但事實上上面提到的道理在A股也是相通的,甚至更甚(因為A股的波動率更大)。

比如上圖顯示了兩條價格線。藍色的是從1997年1月1日開始的A股指數回報,而紅色顯示的是A股指數減去10天最大漲幅日以後的回報。你可以看到,在這20年間,只要錯過這10天,投資(投機)者的回報就只是原來A股指數呆而不動策略(buy and hold)的回報的一半左右。

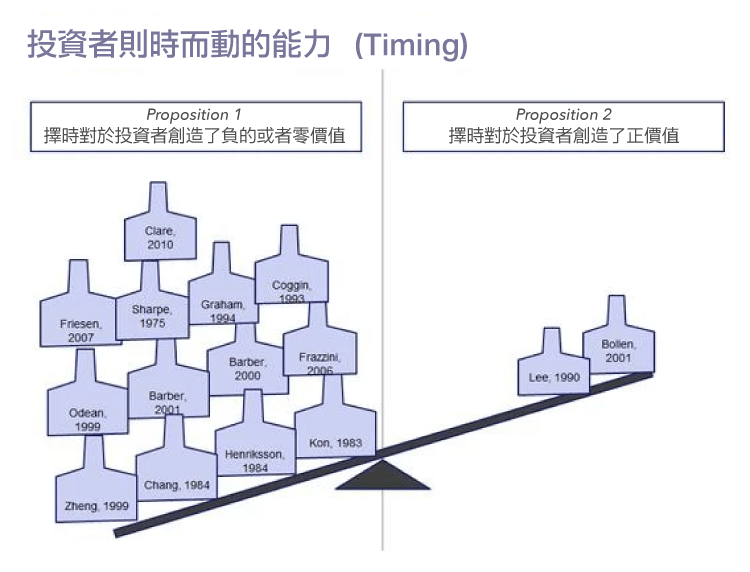

投資(投機)者缺乏擇時的能力,也不只是一篇學術研究或者一個學者得出的結論。在上面的Woodsford Meta Analysis中,我們檢驗了在旨在回答這個問題的所有的主流學術期刊,將他們的研究結果匯總在上圖中。你可以看到,絕大部分的學術研究都得出相同的結論:投資(投機)者沒有通過擇時來提高自己回報的能力。

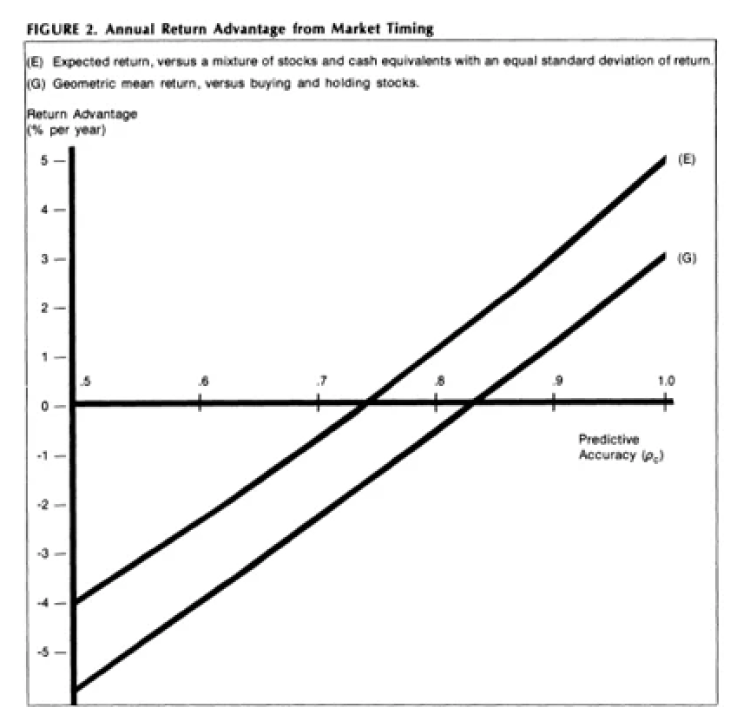

當然,名氣再大的投資專家,也無法拍胸脯保證說我一定能夠知道明天的股市是漲還是跌,更別說預測明天的股市走向是不是20年中最大的幾次漲跌日了。因此很多讀者朋友們可能會問:如果要求我的擇時策略是有效的,我需要保證的最低的預測準確率是多少?

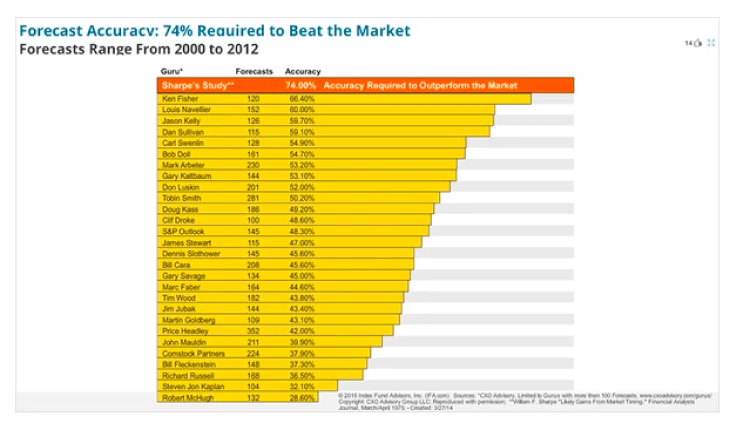

美國著名的金融經濟學家和諾貝爾獎得主,William Sharpe曾經研究過這個問題。在一篇學術論文中Sharpe提出,要想在擇時的遊戲中占得便宜,預測者需要達到 74%的準確率。如果你無法達到70%的準確率,那麼你還不如做個傻瓜,買個指數基金/ETF然後呆而不動(Buy and Hold)。

那麼有沒有人能夠達到74%的預測準確率呢?Sharpe統計了當時美國一些比較有名的股票預測專家的記錄,發現竟然沒有一個人能夠達到74%的準確率。在上圖中你可以看到,記錄最好的預測專家Ken Fisher,其準確率為66%左右。這已經是十分驚人了,但還是沒有達到74%的可以幫你賺錢的準確率。其他那些更蹩腳的預測“磚家”咱就不提了。

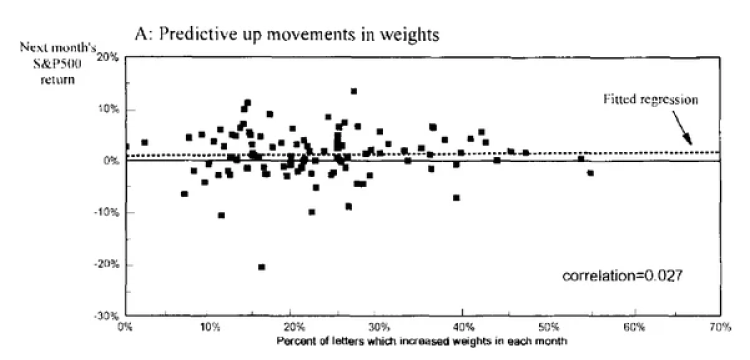

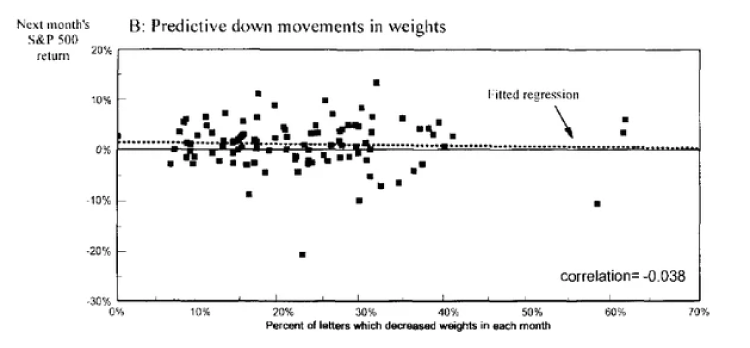

在美國,預測股市的除了上面這些“磚家”之外,還有很多投資簡報和期刊雜誌(Newsletter)。很多這類出版物也由“專家”或者“專家組”進行撰寫,而其中有一大部分很重要的內容即預測股市的走向。那麼這些期刊雜誌的預測準確性有多高呢?

美國有位學者收集了數百本投資期刊,並對它們對於股票市場的預測做了統計分析,得出的結果並不讓人樂觀。

比如上圖的橫軸顯示的是那些投資月刊中建議讀者增加購買股票的數量(從0%到70%不等),而縱軸顯示的是在做出推薦之後的下一個月,美國股市的回報(介於-30%到20%之間)。你可以看到,這些投資簡報做出的購買股票的預測,和股市的走向基本沒有什麼相關性。在很多時候,簡報做出了增加購買20%-40%的股票的建議,而下一個月股市下跌了10%,甚至在個別月份下跌了20%。

在這些簡報季刊做出看跌預測,建議投資者們賣出手上的股票時,其正確率也很差勁。比如上圖顯示,在這些簡報建議賣出股票後的一個月,美國股市大約有一半時間是上漲的。也就是說那些所謂的“磚家建議”的價值和投一枚硬幣然後根據正反面去買賣股票差不多。

在本文的最後,讓我援引幾位智者對於投資(投機)者熱衷擇時的評論吧。

價值投資理念的鼻祖,巴菲特(Warren Buffett)的老師,葛拉漢(Benjamin Graham)曾經說過:在我研究了華爾街過去60年的歷史後得出的結論是:沒有人可以預測股市的走向。

William Bernstein寫過多本關於投資方面非常優秀的書籍。他在其中的一本著作《The Intelligent Asset Allocator》中說:這個世界上有兩種投資人:第一種是不知道股市往哪裡走的,第二種是不知道他們自己不知道股市的走向的。但是事實上還有第三種人:他們靠假裝可以預測股市的走向來騙吃騙喝。

Charles Ellis,曾經是耶魯大學基金會主席,出版過多本關於投資的經典書籍。在其中一本書籍《Winning the loser’s game》中他提到:擇時是一個非常糟糕的主意:永遠不要去嘗試。

令人驚嘆的是,即使在我在上文中舉了那麼多實證檢驗,以及非常令人尊敬的投資前輩的建議之後,竟然還是有那麼多人對自己的擇時能力如此自信。比如有些網友非常憤怒的質疑我有沒有看過Jack Schwager寫的Market Wizards,那本書裡介紹的交易員難道不都是擇時的成功典型麼?

Jack Schwager的Market Wizards,我還真看過,而且是在十多年前。除了Market Wizards,我還看過他寫的The new Market Wizards,Technical Analysis等書。Market Wizards當年是本暢銷書,因為Schwager採訪了一些比較有名的基金經理和交易員。

但事實上在原書中只是一些訪談記錄,並沒有這些交易員的真實交易記錄,因此無從考證他們的真實能力。很多自稱大師的交易員,你永遠找不到他們的交易記錄。比如大家可以去Google:track record of Mark Weinstein(這是該書裡面提到的成功交易員之一) -你很難找到任何信息。

在期貨領域,自稱大師騙吃騙喝的絕不在少數。比如廣受中國期貨交易員推崇的拉里威廉姆斯(Larry Williams)。讓人吃驚的是,這種在美國市場已經完全喪失信譽的交易員竟然在中國還有那麼大的號召力,真是讓人哭笑不得。

這讓我感覺到,在市場之中,試圖去通過擇時盈利的投資(投機)者,以及相信自己有能力通過擇時來戰勝市場的投資(投機)者,永遠不會少。當然他們不可能都那麼優秀,也就是說很多人在沒有證據表明自己有能力擇時的前提下還是盲信自己超乎異常的市場預測能力,這是什麼原因呢?

事實上這方面的研究很不少,比如關於人的行為學偏見的研究。比較常見的行為學偏見,有過度自信(對於自己的能力估計過高),以及選擇性回憶(對自己的交易記錄只記得賺的那部分,選擇性的把虧得那部分忘記了)。

當然,還有一部分原因,正如上文提到的William Bernstein說過的:“事實上還有第三種人:他們靠假裝可以預測股市的走向來騙吃騙喝。”

當然我也不是否認這個世界上沒有投資奇才。我希望和大家分享的是:

1. 通過擇時預測市場非常難,到目前為止只有非常少的人做到。

2. 在這些非常少的通過擇時戰勝市場的交易員中,他們的成功多少來自於運氣,多少來自於能力,是一件很難說清楚的事。在很多情況下,很難區分他們是通過運氣還是能力獲得盈利的。

3. 即使有些人撞大運或者通過一些其他原因(比如內幕交易)獲得超額利潤,這並不代表你也可以做到。聰明的投資者會認真審視自己的交易能力,選擇最符合自己的投資方法。

《雪球》授權轉載