幾個月前,我讀了一篇大型權值股的投資記錄,這些權值股在標普500指數中是最多人追隨、也最大的公司。有一個評論提出了以下問題:“投資這檔股票,你個人的優勢在哪裡?

這個問題想表達的是,對於持有眾人追隨的大型權值股你並沒有任何優勢。但是對於小型而且乏人問津的公司,你卻會擁有優勢。

這是價值投資者的一個普遍看法:你要尋找較為乏人問津的股票,希望獲得一些資訊是市場目前還沒有反應在估值上的。 這是一個很好的策略,但我認為,投資小型股有很多資訊優勢的說法是被誇大,但這不代表我相信市場是有效率的。我只是認為,試圖獲得資訊優勢不是尋找價值最有效的方法,因為在現今的市場環境下取得資訊是很容易的。

我最近在費城的MicroCap會議上做了一次演講,我在演講中談到,我們能在市場上得到的三種主要優勢:

- 資訊優勢

- 分析優勢

- 投資期限優勢

找到其他人沒有的資訊,這是許多投資者更喜歡小型股,而不是權值股的主要原因。 他們認為,他們會發現市場還沒發現的東西。在1950年代初,華倫·巴菲特在翻閱穆迪(Moody’s)的報告時,發現Western Insurance這間公司。這檔股票是獲利不錯、管理完善的保險公司,有非常乾淨的資產負債表。當年股價介於15到20美元之間,每股盈餘為16美元。 換句話說,它的本益比僅為1倍。這不是一間具有不良資產負債表的煙屁股公司,而是一間具有真正的盈利能力,並有一個穩定的未來展望,可以長期持續經營的公司。

巴菲特大概花不到60秒就意識到這是一個很好的標的。 這是資訊套利的一個好例子,雖然是一個很極端的例子。他發現市場上沒有的資訊,因為巴菲特願意去看穆迪的報告。他做了其他人不願意做的苦工。他發現的很多股票幾乎都注定會是個好投資。我認為,現在這種資訊套利已經很難達成,因為資訊的傳播廣度和可取得性,已經使大家的競爭基礎變得更為平等。因為每個人都在尋找便宜的好標的。

這麼說吧,我完全贊成努力尋找被低估股票的想法。我也完全贊成投資小型股的想法。但與許多投資者不同的是,我也願意去關注那些大眾追隨的權值股來發掘投資機會,我認為,很多人追蹤的權值股有時也容易被錯誤評價。

我也認為,許多投資者認為他們找到小型股中其他人沒有的資訊。撰寫部落格的優點之一是,我能從許多讀者那裡得到回饋。在過去我提到小型股票時,我很驚訝有多少人已經研究了我正在看的公司,發現了我找到的相同資訊。在蘋果(Apple, AAPL-US)公司背後,華爾街可能有100位分析師正在研究它,但是每個小型股可能有500個或更多的獨立投資人在研究,這些人佔公司市值和交易量的比例,可能遠超過一般權值股。

換句話說,當有人聲稱找到市場尚未擁有的資訊時,我總是持懷疑態度。

再次說明,我不是表示小型股並不值得注意。 我只是認為小公司和大公司之間在公開資訊方面的差距,其實比許多人想像得要小很多。

太過關注資訊會變成只注重短期的消息

此外,注意試圖獲得資訊的投資者通常專注於短期訊息。最近有一篇文章提到,有很多對沖基金目前正付費取得農場的衛星圖像,以便他們能預測即將到來的作物收成量。這些基金甚至還使用衛星,通過計算停車場中的車輛變化,來協助分析零售商如沃爾瑪(Walmart, WMT-US)的客流量。

這種資訊可能有助於預測公司是否能在下一季表現度能否“超乎預期”,但這對於幫助判斷企業的長期價值,或其長期的競爭地位幫助有限,因為我們最終也能得到衛星圖像提供的數據,只是比較晚一點而已。

這些資訊其實都是關注短期趨勢,都聚焦在試圖比市場更早發現資訊。這反倒為另一派投資者創造了優勢,這一派投資人選擇專注於另一種可能優勢,也就是投資的時間長度優勢。

所以我認為大型權值股的投資中,你的優勢並不是擁有別人沒有的資訊,而是願意用與大多數投資人不同的眼光去觀察公司營運。我認為這是一個真正的優勢,也是一個能持續維持的競爭優勢,隨著一般投資人的持股長度持續縮短,這項優勢也會更強。一般投資人在1965年平均持有股票14年,到20世紀90年代末,持有期間下降到30個月,現在可能下降到一年以內。

因此,我認為這種過度關注短期效果、分析每季數據,以及強調“催化劑”的方式,反而會增加那些願意購買好公司的投資人的優勢。

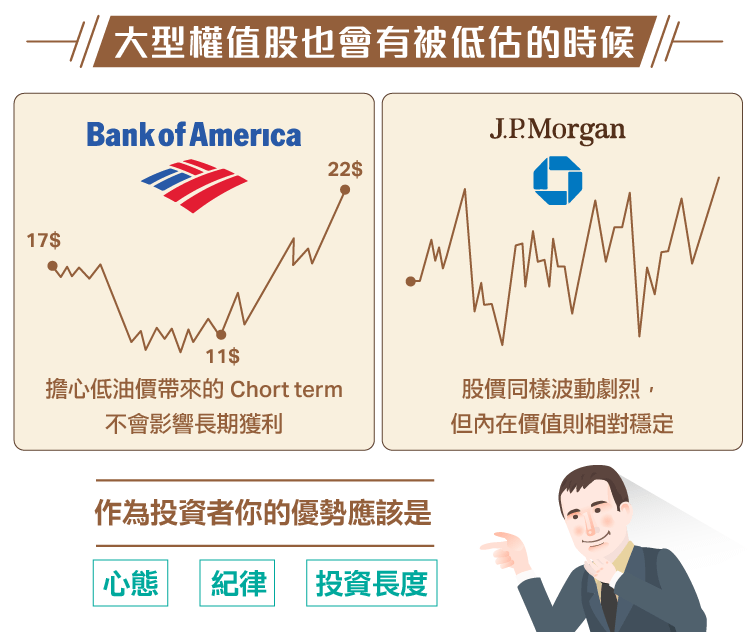

大型權值股也會有被低估的時候

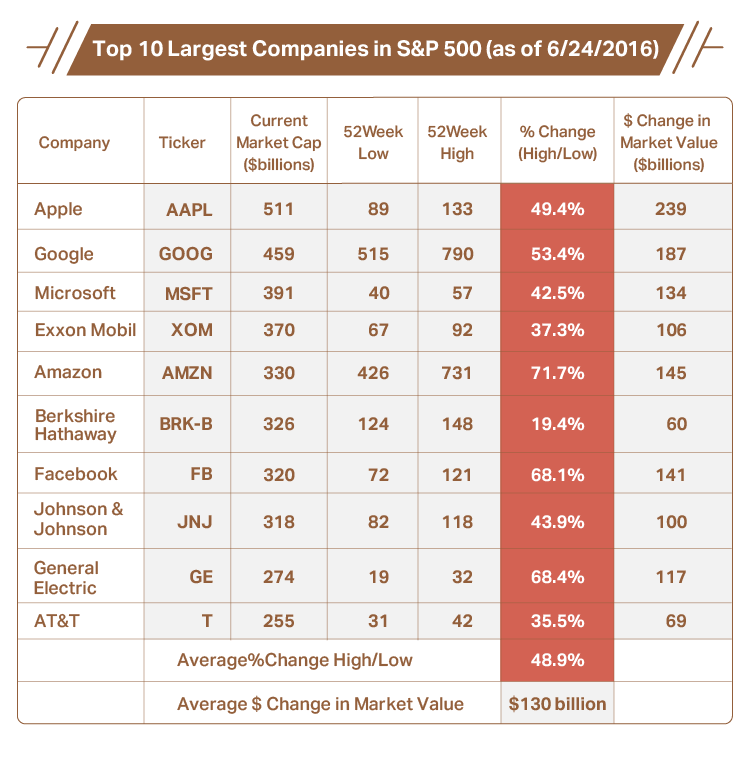

以下是6月份英國脫歐造成恐慌前,美國股市10檔最大型權值股的表單:

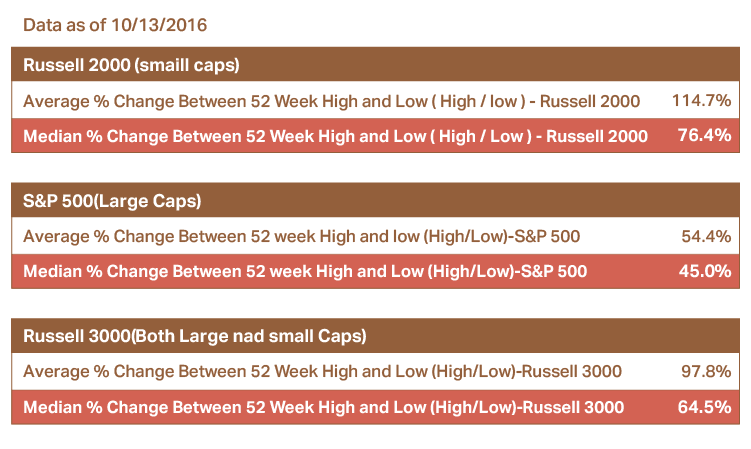

下表中,你能更全面地看到市場上大部分股票的波動。我在10月做了這項分析,這些變化是各種指數中,股價的平均數和中位數在52週高點和52週低點間的差距:

大型權值股遭低估的案例

美國銀行(Bank of America, BAC-US)就是一個例子,說明即使是權值股,價格和價值之間的差距仍可能很巨大。 美國銀行在2015年結束時股價約為17美元;一個月後在2016年2月初股價則跌到11美元,現在股價又回升到22美元左右。

換句話說,市場對美國銀行的估值在今年開頭的6個星期內,下降了約600億美元。更令人難以置信的是,市場現在反而認為,這家公司比10個月前的價值高出約1100億美元。這種雲霄飛車式的市值變化,遠比內在價值的變化更加明顯。

一個像美國銀行一樣被眾人追隨的大型公司,為何會經歷這樣的估值變化呢?

投資者在今年初時拋售了美國銀行,因為他們擔心低油價將對銀行的能源投資組合帶來負面影響,同時他們也擔心總體經濟成長放緩和經濟可能陷入衰退。這些因素可能會影響美國銀行的短期獲利前景,但不太可能影響長期的獲利能力。

那些眼光願意看3到5年,並且可以承受短期負面波動的人,就能用真正便宜的價格買入一間有良好資產負債表,而且利潤豐厚的銀行。

我們快速回顧一下,今年初時美國銀行的一些數據,當時公司股價僅在12美元左右:

- 該銀行擁有1900億美元的有形股東權益

- 該公司的股東權益報酬率約為10%,我認為這代表公司有正常的獲利能力

- 公司獲利大約等於190億美元

- 美國銀行的流通在外股數有大約110億股

- 相當於EPS等於1.70美元

- 所以股價在12美元左右時,根據我的獲利能力估算,本益比僅為7倍

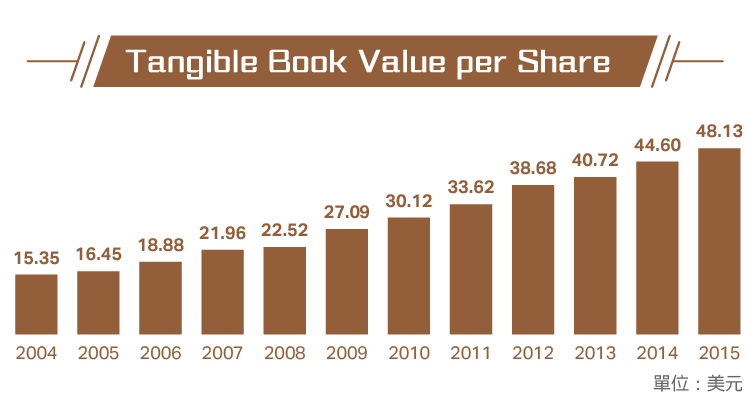

美國銀行的帳面價值每年以6%到8%的速度成長,這意味著銀行在3年內的有形帳面價值約為20美元。以10%的有形股東權益報酬率來看,美國銀行未來3年都擁有約2美元的獲利能力。我認為美國銀行的本益比應該要有10到12倍,這意味著股票在三年內的價值應該在20到24美元之間,而現在你卻只要12美元便可以買到。

我舉這個例子不是要展示投資成果,而是要藉此告訴大家,權值股的價格波動也會很大,可能遠遠低於其內在價值。因此,願意購買前景短期不穩定的長期投資人,就能及早在本益比低時,買進資本狀況良好穩定的銀行股。

而這僅是因為美國銀行的買家想持有的投資時間長度不同於賣家。賣股票的投資人或許是出於擔心近幾季公司的表現不佳,代表股價短期內也將表現不佳。

相似的案例,也適用於摩根大通(JPMorgan, JPM-US)(JP Morgan),摩根大通的股價同樣波動劇烈,但內在價值則相對穩定。如下圖所示,你可以看到該公司過去十年有形帳面價值的成長,具有一致性和穩定性:

請注意!摩根大通和美國銀行在2016下半年的股價表現都不是我要講的重點。如果市場對經濟衰退的恐懼變成事實,那麼,這兩間公司的股價今年都會繼續下跌。 但是,無論股票市場或2016年美國經濟表現如何,公司的長期價值都不會改變。這兩家銀行都有低成本的存款特許經營權、健全的資產負債表、改善中的成本結構 ,以及可持續的獲利能力,儘管目前利率和公司淨利率都處於歷史新低。銀行的股東權益報酬率雖然不會讓你感到振奮,不過卻很穩定。銀行的潛在成長性也不高,但股價有時和真實價值相比卻非常吸引人。

文章中所強調的兩間銀行,只是今年被低估股票中的兩個例子,事實上還有很多受眾人關注的大型權值股不時被低估。我認為,由於市場對公司明年及未來的前景普遍看壞,而且也缺乏短期能驅使股價上漲的催化劑,才會使這些權值股的價格被低估。這些點為那些願意承受短期業績不佳的投資人創造了機會。

通常會發生的情況是,預期中短期績效不佳的狀況甚至不會發生。有時市場會“提前”上漲,股價6個月的上漲幅度是你以為需要花3年才能得到的。

但無論股價回升到真正價值的時間有多久,我認為那些願意在全市場或公司狀況悲觀的情況下購買好公司的人,是能夠因此取得優勢的。而這些人對於市場悲觀情緒何時才會淡化也毫無頭緒。

我認為這個優勢是市場結構的一部分,不同於資訊優勢的減少,我認為投資的時間長度優勢反而增加了。 事實上,投資的時間長度優勢增加,跟訊息優勢下降這兩點,發生的原因其實是一樣的,都是源於科技的進步、資訊取得便利性提升,市場參與者專注於短期績效所導致。

總結來說,我認為投資的“優勢”不應該是比別人有更多特定股票的資訊,優勢應該是你作為投資者的心態、紀律和投資長度。採取長期投資是一個常被談論的優勢,但卻不常有人真的採用。如果你是一個專業的投資者準備利用這點,或是有一個有正確心態的獨立投資者,那麼,你在股市中便擁有一個很重要的優勢了。

摘要:John Huber和Sabre資產管理的客戶都擁有BAC和JPM的股份。

鏈接:

《Base Hit Investing》授權轉載

別因過去的錯誤而錯過牛市_-.png)

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)