以鬼神的種類而言,像我們這一夥深愛著市場經濟的登徒浪子,叩開交易所大門的時候一般心裡可能裝著兩種小心思:第一種是以闖入了菜市場,而另一種是以光顧了拍賣行。心懷菜市場的人們錙銖必較,嗜交易(deal)如命,見打折如見娘親,盼降價如盼甘霖;而心懷拍賣行的人們以競標為核心使命,以舉牌為日常鍛煉,以觀察其他的競拍者的眾生百態為決策依據。

當然還有一些人將交易所當成金銀礦,要錢的時候就跑來用一點證券挖一點現金,比如大小非;還有一些人將噹噹成停泊港,他們既不交易也不冒險,他們只為交易者們提供專業服務來混口飯吃。但不知道為什麼這類人又最招人恨,問曰:如果你與希特勒、史達林、薩達姆和一個股票經紀人同在一個島上,你的槍裡只有三發子彈,你打死誰?答曰:射股票經紀人三次。

金銀礦和停泊港的這票小壞蛋們就不多說了,而如果你是為交易而來,你的心理大概就是菜市場和拍賣行之間找平衡,或者說找不平衡。你很可能心中既有此場又有彼行,你很可能一邊為了一捆蔥低下地殺價,又一邊為了一株鬱金香瀟灑地競價。

但是我們應該摸摸良心自問:我到底該當它是菜市場呢,還是拍賣行呢?有些人會說,反正我不搞拍賣,拍賣不就是博傻遊戲看起來像傻子嗎?但是這些人往往嘴上說著不要,但手卻很誠實,在一片喧囂浮躁的叫價聲中還是不由自主地舉起自己競標的小手。

而我們這些所謂的價值投資者,或叫價投,或叫夾頭(頭被門夾過的意思),不管叫什麼,我們都是堅定的菜籃族,我們看見了折扣就如同打了雞血;別看我們平時萎靡、也不愛舉牌鍛鍊,但是一見便宜貨打折貨我們就狂熱起來,所謂靜如處子,動如潑婦。

當然這一切說起來是如此的寫意,但這菜市場到底要如何去偷呢?關於如何買菜,我今天想要請出夾頭界的一尊大神 Joel Greenblatt(以下稱為葛林布雷),以葛林布雷的思想來引申出我認為真正的菜籃族們買菜時應該使用的正確姿勢。

先簡單說一說葛林布雷的履歷。別看他現在衣冠楚楚地在哥倫比亞大學教書,他首先是一名基金經理人,或者確切地說是一個猶太裔的信奉價值投資的基金經理人。1985 年葛林布雷創業了高譚資本 Gotham Capital (沒錯就是蝙蝠俠的那個高譚市),而從 1985 年到 1994 年的十年間,Gotham Capital 的年化報酬率達到了能把人嚇成殘疾的 50%,而同一時期巴菲特的波克夏(Berkshire Hathaway, BRK.A-US)公司年化報酬率為 25%;如果算從 1985 年到 2006 年的二十年的時間維度,Gotham 的年化報酬率也保持在 40% 左右。與垃圾債大王 Michael Milken 一開始給葛林布雷的初始資金很小也有關係:區區 700 萬美元。而時至今日,Gotham 旗下的五支基金的AUM(資產淨值)已超過七十億美元。

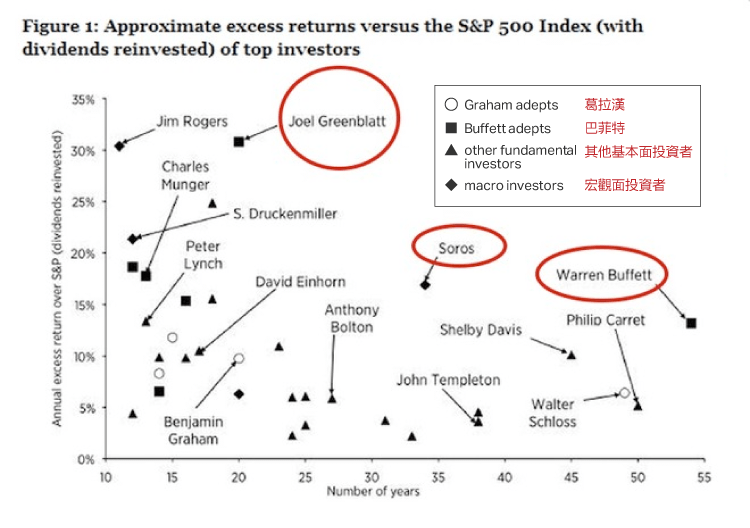

大師的超額報酬率與持續時間(來源:ValueWalk)

上邊這張圖我個人是非常喜歡,投資界的主要幾個大師的投資報酬率可能盡收眼底:縱坐標是相對於標普500指數(注意是超額)報酬率水平,橫坐標是持續獲得該報酬率的時間。我們可以看出這一個規律,超額報酬率與持續時間不可兼得,你要選擇報酬率高到離譜,持續時間長到感人,但你很難既高又長。從這張圖上我們可以看到葛林布雷與巴菲特各有的神通,葛林布雷超額報酬率特別高,巴菲特持續時間特別長;我們知道如果把他們兩個點用線連起來,該連接線的中點也應該有一個點(因為報酬率x時間之積很高),果不其然,喬治·索羅斯就在那個點上面。

當然 Gotham AUM 的七億在對沖基金規模裡面也只能算個小朋友;讓葛林布雷真正蜚語尋常百姓家的還是他在夾頭界的扛旗地位:他一手創立了一個叫價值投資者俱樂部的網站;另外他為一般人寫了幾本關於價值型投資的通俗作品:《你也可以成為股市天才(you can be a stock market genius)》、《The Little Book That Still Beats the Market》、《小散戶大秘密》,而其中又以《The Little Book That Still Beats the Market》尤其備受推崇。

《The Little Book That Still Beats the Market》的思想真的不如其書名暗示的那樣深邃,除了一些耳熟能詳的價格投概念與言論以外,比較核心的就是所謂的神奇公式,我們來一點點看一下。

為什麼可以戰勝市場?

《The Little Book That Still Beats the Market》首先交代了能夠擊敗市場的邏輯。有效市場理論(the efficient market hypothesis,EMH)把市場大致分為三大類,1. 弱式有效市場(week form),證券價格僅反映市場歷史訊息,所以在弱式市場技術分析無效; 2.半強式有效市場(半強型),證券價格反映一切公開訊息,所以在半強式市場技術分析與基本面分析無效; 3。強式有效市場(strong form),證券價格反映一切公開與非公開訊息,所以在強式有效市場我們這些金融業人員就要回家種田還沒有辦法分析,股票的所有訊息已被被市場包圍了,你就買個指數基金撐住吧!世上已再無阿爾法。

雖然篤信市場有效性的信徒甚眾,但是我認為這明顯不符合現實。就好比你在路上走啊走,看到地上有一個錢包,但是有效市場理論告訴你千萬不要彎腰撿,因為我們走的這條馬路是有效的,而這玩意兒如果是錢包的話肯定早就被人撿走了,所以地上的這個錢包一定是垃圾偽裝的。

而葛林布雷是這麼說的:天哪!還有人信這個。他說他每次開學第一堂課(他在哥倫比亞大學教投資課程)就讓他的學生們在報紙找找股票代碼,宜人貸(Yirendai, YRD-US)52週最低$ 3.35,最高$ 42.34;阿里巴巴(Alibaba, BABA-US)52週最低$ 59.25,最高$ 109.87;微博(WB-US)52週最低$ 12.09,最高$ 55.93;歡聚時代(YY-US),52週最低$ 31.07,最高$ 65.53;這樣的例子可以無限地舉下下去

然後葛林布雷就問:同學們,你們不覺得這個很好笑嗎?YY 這家公司一年前賣 65,一年後五折賣,而這一年的經營狀況明明很穩定;YRD 二月的時候賣 3 塊,半年後賣 40,這家公司做了什麼壯舉嗎?這些公司自身狀況一年前後變化不大,說不定連 CEO 的髮型都絲毫無改,那為什麼它們的股價能龍飛鳳舞?這說明什麼?這就是說明市場沒有效率嘛。

但是,市場為什麼無效呢?是因為未來不可預測?是因為市場情緒悲歡離合使然?是因為大家都過於狂熱了?在 3 塊錢買了 YRD 的人可能正在對在40塊錢賣出的交易對手大聲歌唱:『你是電,你是光,你是絕世的智障』。

葛林布雷說:你管市場為什麼無效做什麼?你只需要知道市場是無效就行了!

神奇公式 (magic formula)

在我們投資的過程中,如果有人偷偷跑過來對你交頭接耳,並告訴你他手握投資的神奇公式問你想不想要,那你直接給他一個巴掌,然後罵一句臭流氓就好了。一般都不會冤枉他。但如果一個持續二十年年化報酬率 40% 的德高望重的投資界老兵告訴你,他有這個一個神奇公式時,我們還是應該按下心中的百萬雄兵,來聽一聽他到底要瞎扯什麼。

葛林布雷的神奇公式的投資邏輯其實一句話就能概括:在折扣的價格上,去買好的公司。而神奇公式本身就十分簡單,因為一共只有兩把刷子需要考慮。

第一把刷子是我們要看公司盈利能力。本益比大家都知道,市價/每股盈利;那如果我們把股價收益比的分子和分母倒一下,就得到了盈餘殖利率,也就是你每股成本一年的利潤率。如果其他參數不變,我們肯定希望這個股價收益比越高越好,15 塊的股票一年報酬率 5 塊肯定比報酬率 1 塊要好。利潤率能用來大致評估公司股價是不是有折扣。

但第一把刷子只完成了 “在折扣的價格上”,並沒有搞定 “去買好的公司”。葛林布雷對好公司的定義主要體現在第二把刷子,也就是資本報酬率(ROIC)上。如果某家公司一年需要投資 20 萬去興建廠房買入機器設備購入庫存等等,而這一年該公司的利潤為10萬,那麼該公司的資本報酬率就是 10萬 / 20萬=50%。同樣的如果其他參數不變,我們希望資本報酬率越高越好,50%就是要比 1.5%更好。

葛林布雷說:有了這兩把刷子你就是股票大師了。只要你用這兩把刷子 “在折扣的價格上買好的公司”,不久你就可以有一個充滿了好公司的資產組合,而這些都是市場價格便宜的。雖然你的這個組合裡的某一個公司表現可能會不盡如人意,但整個組合最後平均化來看,一定能夠戰勝市場。

一步一步操作神奇公式

葛林布雷建議可以這樣篩選股票:

- 保證一個最低的市值規模,比如只考慮 5,000 萬美元以上的公司。

- 排除掉所有的公共事業股(utility stocks)和金融股(financial market)。至於為什麼要排掉金融股,我猜大概是因為金融股的會計準則太突出,很難與其他行業進行有效比較;而公共事業股我猜是因為一般表內負債較高的緣故。

- 排除掉所有外國公司,可憐我大阿里就卡在這過不去了。

- 用第一把刷子篩出打折的公司,這裡有這兩個篩法,一個是直接用本益比,篩出股價收益比最低;二是使用 EBIT,這個指標越高越好。我個人是更喜歡後者,本益比雖然方便,但是本益比也容易被操控。

- 使用第二把刷子篩出好公司,這裡也有兩個篩法:一是直接使用 ROA(資產報酬率),這個也是方便的辦法,設置 ROA 不低於 25%;二是使用 EBIT /(淨固定資產追加+運營資本追加)。這兩個方法我也還是喜歡後者,因為分子不受槓桿扭曲,而分母的意思是“保持公司正常經營的資本需要”,這排除了那些過多在帳上的現金和其他資產。另外 ROA 不低於 25% 其實是個非常苛刻的標準。

- 在剩下公司裡選擇資本報酬率排名前面,同時 EBIT / EV 也前面的公司,選 5 到 7 個公司,用你所有資金的 20% 到 33% 去平均買入這些公司。

- 每過 2 至 3 個月,重複第 6 步,再買進 5 至 7 個公司。大概9到10個月後,你的資產組合中大概會有 20 到 30 檔股票。

- 每個公司股票持有一年時間,一年後賣出並將回流的現金繼續進行第6步的買入操作。至於為什麼是一年,是因為在美國如果你股票持有超過一年時間,盈利部分會按照較低的長期資本利得稅率來徵稅。

- 以上所有操作持續 3 到 5 年時間。

- 關鍵的最後一步:賺錢了以後記得給葛林布雷寄一張感謝卡。

如果你覺得上面這些算算來執行特別麻煩,你也可以直接登錄 https://www.magicformulainvesting.com,輸入最低市值門檻,她會把最好的結果直接給你。

關於神奇公式的數據選擇

有一點葛林布雷非常強調:這與我們的直覺衝突,我們說投資是什麼,投資的本質是你犧牲現在的現金流去換取未來的現金流,那我們使用數據的時候肯定想的是越未來越好,我恨不得把這家公司在世界末日之前的每一滴現金流都給他擠出來。但是葛林布雷認為最理想的做法是估計出這家公司正常年份的報酬率,然後使用正常化的數據(normalized earnings)。但是這有個問題:正常化數據這件事情很難做。

所以葛林布雷認為過去一年的數據亦 OK,而且事實上過去一年的數據對未來也頗有指導意義。為什麼?因為神奇公式不僅選擇一家公司,而是選出了一籃子的公司;個別公司可能因為經營的起伏而導致去年的數據不能有效預測未來的情況;但對一籃子公司而言,平均化後的數據其實有出人意料的預測能力。

我想到前不久看到 NPR (美國國家公共電台)做的一個實驗,他們將一張老母牛的照片放到網上,然後讓公眾去猜這頭牛有多重。當然答案肯定是五花八門,有人說 100 磅,有人說 4,000 磅,反正有很多誇張的答案,而研究者就收集了 17,000 個這樣的回答。但是我們驚奇的發現,如果把所有大眾的回答取一個平均數的話居然就出現奇蹟了:網友回答的平均數為 1,287 磅,而該老母牛的實際體重是1,355磅,誤差在 5% 之內。有本書叫《群眾的智慧》(The Wisdom of Crowds),專門講這個現象。

神奇公式的實測戰績

神奇公式肯定會讓你懷疑人生到不能自理,你肯定會想:這是什麼玩意兒?如此簡單的公式居然有效?我的回答是從實際情況來看神奇公式是蠻有效的。

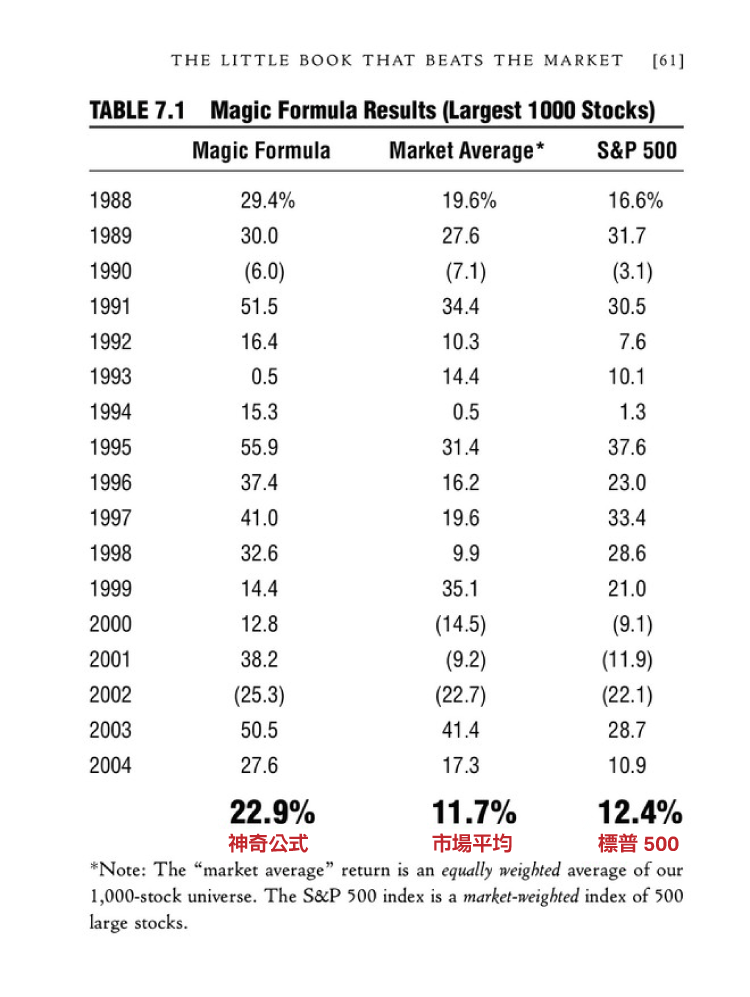

先不說葛林布雷自己取得的戰績,他有可能說一套做一套;我們來看數據回測的結果,僅僅從一些回測中我們可以看到神奇公式的神奇之處。以下這張圖取自於《The Little Book That Still Beats the Market》的某頁,對比了神奇公式所取得的報酬率與市場表現。

當然葛林布雷自己做的回測我們一定要半信半疑,萬一人家自我吹噓呢?於是,我竭力找了更多對神奇公式的回測研究一探究竟。

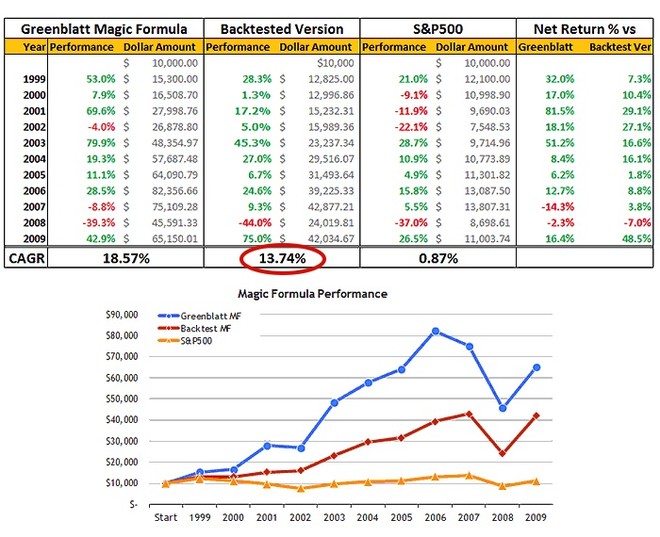

這是 The Old School Value 上有人做的回測,從 1999 年到 2009 年,回測年化報酬率為 13.74%,相對標普 500 的 0.87%。 :

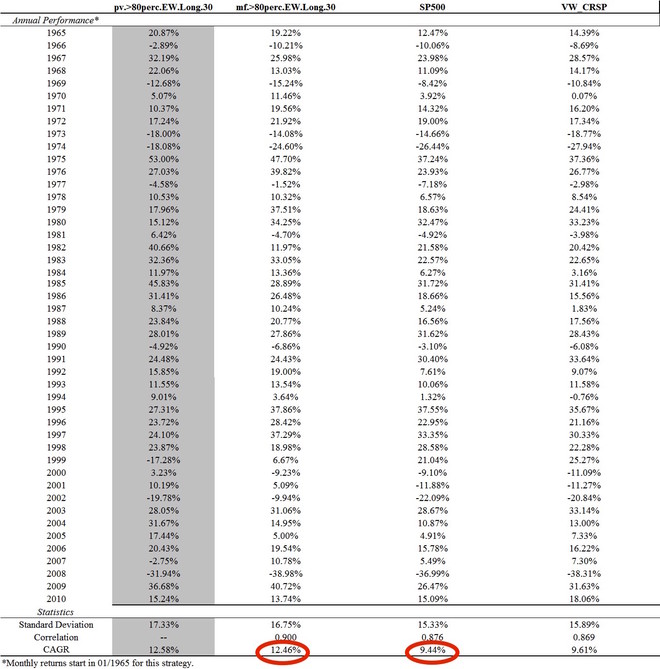

有一個叫 Wesley Gray 的 Ph.D. 通過神奇公式對 1965 年後的市場數據進行回測發現,神奇公式獲得了 12.46% 的年化報酬率,相對於標普 500 的 9.44%:

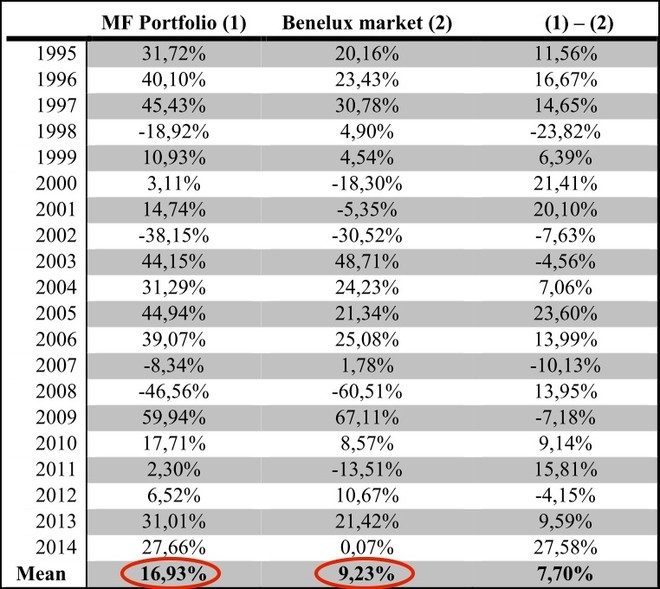

而在以下這個充滿異域氣息的研究裡,回測者發現神奇公式在荷蘭盧森堡、比利時的股市上也能發揮神奇(來源 Quant Investing):

關於神奇公式的一些思考

金融界有個定理,如果某一樣策略一定賺錢,那它就會如同血腥味吸引鯊群一樣吸引套利者過來把這個策略給套死,從而讓超額報酬率灰飛煙滅。所以這裡肯定有人會問,既然神奇公式如此神奇,那豈不是每個人都會去用,那這個公式豈不是最後一定會失去神奇?

葛林布雷是這麼交代的:這個策略不會被濫用到完全廢掉的地步,因為神奇公式偶爾會熄火。在回測的這十七年期間中,神奇公式基本上每四年就會不靈一次;有時候會出現連續兩到三年都跑不贏大盤的尷尬局面。當一個策略兩到三年都不奏效的時候,一般人就會傾向宣布 XXX 已經過時啦、已經不行啦。投資者的眼光就是如此短淺。

所以不要擔心策略會被濫用,因為大多數人可能根本堅持不住。而且即使這個策略被很多人使用也不要緊,市場上總是會有這麼一群人:他們十分不擅長投資和交易,但是他們卻十分非常熱愛投資和交易,於是他們就很有可能成為你神奇報酬率的來源。

和價值投資一樣,神奇公式其實就是一種信仰,在困頓之時你只能靠死乞白賴的破罐嘴臉去堅持。你要知道,即使價格對於價值有多麼扭曲,只要你的分析是正確的,有三個力量最終會像地心引力一樣,將扭曲的價值拉回到正軌:1. 認識到價值的聰明人;2. 公司的回購;3. 競爭對手的競標收購。所以,要忍得住。

結語

最後,我想引用邱國鷺先生在《投資中最簡單的事》的自序裡,引用葛林布雷的一段話作為結尾:

“正如喬伊·葛林布雷所說,第一,價值投資是有效的;第二,價值投資不是每年都有效;第二點是第一點的保證。正因為價值投資不是每年都有效,所以它是長期有效的。如果它每年都有效,未來就不可能繼續有效。聽起來像是個悖論,但事實就是這麼簡單。在資本市場,如果有一種穩賺的方法,就一定會被套利掉的。正因為有波動性,才保證不會被套利。”

《雪球》授權轉載

特斯拉與Solar-City間的秘密-華爾街究竟有多醜陋ai.png)