“《智慧型股票投資人》教我如何思考股票和股票市場。 他告訴我市場不應該是指導我,而是要為我服務。”

– 華倫.巴菲特(Warren Buffett),於 2013 年波克夏(Berkshire Hathaway, BRK.A-US)年會

葛拉漢(Ben Graham)教過我們一件重要的事情,要讓市場先生成為我們的僕人,而不是我們的主人。巴菲特也曾經說過,如果要他教導商學院如何投資,他將只有兩堂課程:如何評價企業,以及如何思考市場價格。

建構你研究過的股票資料庫

我最近和一個客戶討論我的研究過程,我提到我已經建立了一個曾經研究過的一百多檔股票的數據資料庫。 我使用 Google 表格來建立並追蹤這些資料。我並沒有每天看這個列表。我甚至不需要每週去看,儘管我很喜歡定期檢查。這是我研究過的企業清單,或是正在了解學習的企業。它們都是我熟悉的股票。

我建立這樣的列表的原因是,當大盤下跌時市場會給我一個機會,我可以檢視一下這個名單,看看這些公司的新估值。 我可以從這個列表裡試著挑選出便宜的股票。

這不是一個新的想法… 我知道很多其他投資者也有這樣的名單。 但我想簡要地談談,我是如何把它們整理在一起。

質量篩選

我之前提到過我使用的篩選策略。許多投資者使用篩選策略去找到便宜的股票(低 P/B 值,低本益比,net net 等)。 我會定期檢查這些篩選策略的股票,但對於你一無所知的廉價股票,其實你很難感到興奮。所以當我檢視這個篩選列表,這只是一個起點。

今天我想談談關於質量的篩選。 我之前提到過,僅僅依靠質量所做出投資決定有多麼危險。因為你很可能付出過高的價格買進好公司。 所以,當你看到好的企業時,你必須始終將葛拉漢的思想記在腦袋中。 讓市場為你服務,讓遊戲有利於你(即確保你買這些企業時夠便宜)。確實,巴菲特會為好的企業付出較高的價格,有時候事後回顧看來這麼做也是正確的。但是確保你為這種高質量的股票支付廉價的價格,將讓你保有顯著的安全邊際。

我接下來將簡短地提一些我對股票質量篩選的方式,這些是我喜歡偶爾會檢視一下的好指標。

- 股票回購:

我有一個 “食人族” 的篩選方式,這是查理蒙格(Charlie Munger)對股票回購的說法,這方法是去尋找那些在過去 10 年裡穩定大幅減少其流通在外股數的公司。 這是我最喜歡的篩選方式之一。 我為這些公司專門建立了一個單獨的 Google 表單。

- Value Line 裡的好企業:

這不是一個篩選清單,而是我用來找到優質企業的方法。 我之前提到過我在使用 Value Line。我每週都會瀏覽 Value Line 的列表,尋找表現異常好的公司,我會追蹤那些質量似乎高於平均的公司。 基本上,我試圖在 3,500 檔股票中找出品質最好的 100 間公司。我慢慢地建立起這個表單。

我從一個巴菲特的早期聯繫的人的思想中得出這個想法。我不記得是誰,但我認為這可能是在 20 世紀 60 年代初為巴菲特工作的人。 這是一個和巴菲特相當接近,可能了解巴菲特的人,可能是 Stan Perlmeter 或者 Bill Ruane。無論如何,我認為這都是一個好方法,所以我會通過閱讀 Value Line,試著找出高質量的企業。

- 10 年自由現金流生產者:

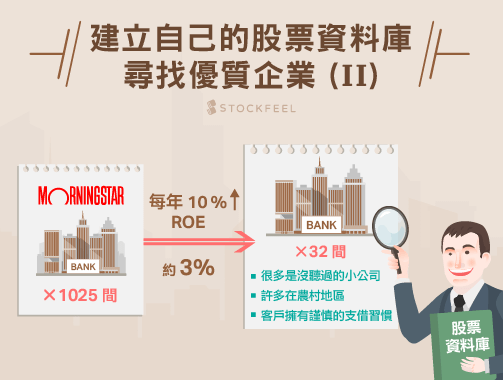

Geoff Gannon 給了我這個想法,就是去檢視已經產生了 10 年自由現金流為正的股票,所以我在晨星(Morningstar, MORN-US)上設置了一個不包含金融股的篩選方法。蒙格曾經說過他喜歡 “被現金淹沒” 的企業,這些企業可能會在年底寄一張支票給你。此表單納入了這些公司。 上次我檢視這個表單時,只有約 14% 的股票達到這個 10 年期的 FCF 門檻。

- 股價複利成長股:

這一個方法有些獨特,通常不會在價值投資的文中被提及。這與檢查新低的表單概念是相反的。這也是 Gannon 給我的想法,雖然我認為他使用的目的與我不同。他說可以觀察過去 10 到 15 年,股價每年成長約 10% 的股票,從中尋找機會。

這不是一個典型價值投資者的篩選策略,但它肯定會發現下一個 M&T 銀行(一個無聊的銀行股,在過去 30 年左右有大約 20% 的年化報酬率)。我偶爾會查看這個清單,去找價格可能有吸引力的組合。

這裡的想法是,這種類型的清單能揭露管理團隊的能力。想想 “外部” 的執行長,能有效地創造長期的股東價值。

- 資產複利成長股:

或許我最喜歡的表單,還是那些帳面價值在過去 10 年中每年成長約 10% 或更多的公司。這是尋找優質企業的好方法,也是可以找出能創造股東價值企業的最簡單的方法之一,這些企業的資產隨著時間會穩定成長。長期能產生複利的企業會在此表單中出現,如波克夏(Berkshire Hathaway, BRK-US)、Markel 和 M&T Bank(MTB-US)。但其它具有同樣 “創造價值” 潛力,卻不太知名的股票也會一併出現。 這是一個有趣的表單。

總結

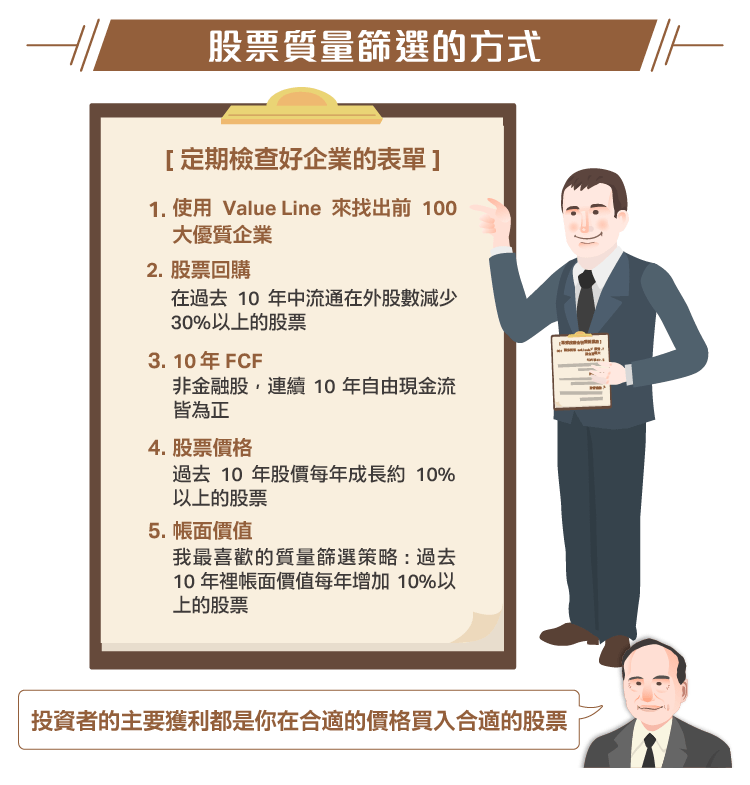

這是我喜歡定期檢視好企業想法的表單。

- 使用 Value Line 來找出前 100 大優質企業

- 股票回購(在過去 10 年中流通在外股數減少 30% 以上的股票)

- 10 年 FCF(非金融股,連續 10 年自由現金流皆為正)

- 股票價格(過去10年股價每年成長約 10% 以上的股票)

- 帳面價值(我最喜歡的質量篩選策略:過去 10 年裡帳面價值每年增加 10% 以上的股票)

請記住,這些股票中大多是昂貴的。這麼做的目標是找到能創造股東價值的好企業,並開始更了解他們。 這個想法是讓你建立一個有龐大優質企業的資料庫,以便讓你在正確的時間時買入。

這個概念來自 《智慧型股票投資人》的第 8 章:投資者和市場波動。正如葛拉漢所說:

“投資者的主要獲利來自於你在合適的價格買入合適的股票。”

這些清單可能會有大量 “合適的股票”。關鍵是你要有條不紊地建立自己的資料庫,讓你可以確定企業內在價值。接著,就等待市場先生為你提供 “合適的價格”。

本文章的第 2 部分,我將觀察一個行業的特並列表,藉此找到優質的銀行股,因為上述的方法中幾乎找到的都會是非金融股。

《Base Hit Investing》授權轉載

【延伸閱讀】