老派的執行長們害怕來自數位的新競爭者,影片租借的龍頭百視達 (Blockbuster) 是如何遭到 Netflix 取代,或者 Uber 是如何改寫計程車服務的歷史。銀行的 CEO 也不例外,但創業投資公司 Safeguard Scientifics 的首席創新長 Scott A. Snyder 和華頓商學院邁克創新管理研究所 (Mack Institute for Innovation Management) 的資深研究員,聯合發表意見指出,銀行掌握著必要的資產,如果它們運用這些資產,就能夠抵擋來自於金融科技的攻擊。

每天都可以看到在某個地方有著新的商業相關的文章或部落格探討數位創新。百視達已死,計程車業還在苦苦掙扎,而旅館的客群也慢慢地流失,轉而一般民眾租借房屋。這使我們能夠從中了解,傳統業者正遭受採用數位科技的新競爭者、富有才能與活力的團隊和新興的創投的圍攻。只有非常少數的產業的 CEO 們未遭受數位創新的威脅。

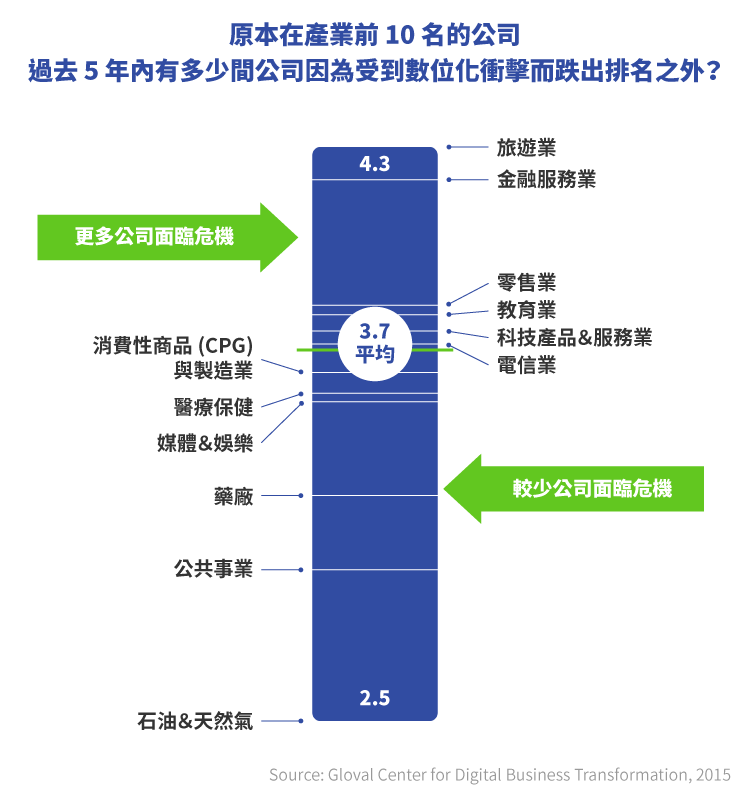

銀行業也不例外,管理高層相信數位化衝擊將會驅使 40% 的公司在未來 5 年內被踢出前 10 名之外。正如巴克萊(Barclays PLC, BCS-US)銀行 (Barclays) 前執行長 Antony Jenkins 在 2015 年演講中所說:“在未來 10 年,我們將看到金融服務出現了一些非常嚴重的打擊,讓我們稱之為 Uber 時代的來臨”。

10 年可能是非常一廂情願的想法,因為重大衝擊已經發生。金融科技在一波大規模投資資助之下,如同雨後春筍般出現,投資的範圍從支付、資產管理、借貸到理財規劃。下方的圖表中顯示出破壞式創新金融服務的例子。有一些分析師相信金融科技創新會對銀行收入造成 10% 至 40% 的影響,並減少 170 萬份銀行相關的工作。

加上監管機關的關注、歷史性的低利率,以及大多數 (73%) 的千禧世代更喜歡從非金融服務公司獲得銀行服務,銀行似乎是逐漸步入百視達的模式之中。

但在宣布遊戲結束之前,讓我們思考一些銀行所特有的優勢。

頻率。除了社交媒體平台,銀行是我們生活中第二個最常接觸的平台。人們每月平均會進入銀行 17 次,進入零售商 14 次。大多數的品牌會花費數十億美元提升客戶互動,雖然銀行已經具備這項優勢,但客戶對銀行的忠誠度卻和有線電視公司不相上下。

接觸和信任。現實和虛擬結合,可以延伸至更多人的日常需求 — 人們會想知道附近有哪些銀行。目前也有完全不具實體的網路銀行,如 Wingspan、ING Direct,和 Capital One 360,這些銀行就像電子商務中的巨頭亞馬遜(Amazon, AMZN-US) 。但現在透過儲物櫃、取貨點,甚至是亞馬遜商店 Amazon Go ,仍能了解目前尚有實體的服務的需求。

知識。銀行擁有大量的客戶資料,也了解他們需要的是什麼,內容涵蓋客戶的工作地點、消費資訊、儲蓄金額,甚至是旅行地點。銀行可以知道,你是否以 Uber 司機作為副業來存錢買下一間新房子、是否準備開啟商業銀行帳戶、調高汽車貸款,甚至是融資買房的想法。但這些數據大多散落於不同的來源之中,使得這些資料要整合並不容易。

儘管擁有這些歷史優勢,但銀行仍需要開始思考從僵化的龐然大物,轉變為提供高度個性化的實體和數位體驗,以便與下一代銀行消費者產生交集。有幾個關鍵機會如下:

使銀行服務與生活無縫接軌。當迪士尼(Walt Disney, DIS-US)在主題公園推出魔法手環 (MagicBand) 時,公司整合了無摩擦交易 (Frictionless Transaction) 與個性化功能的可穿戴式裝置,並改善客戶體驗,不費吹灰之力地增加每位客戶 8% 的消費。 銀行需要做出類似的功能,將銀行融入日常生活體驗中,以保持相關性。例如 BBVA 的 Wizzo 應用程式使得借貸資金變得更加便利;TransferWise 則減輕了出國換匯的痛苦,或 Quicken Loans 的 Rocket Mortgage,在你需要資金時批准貸款。

極度個性化。雖然有 69% 的客戶已嘗試行動銀行,但只有 25% 的客戶會定期使用。 就像其他行動應用程式一樣,面臨著使用戶持續使用的挑戰,銀行通常會使用標準化的應用程式,而無法善於利用最近的行為模式和內容,也無法基於消費者的偏好而採用不同的模式來從中獲得優勢。

為了提供 “極度個性化” 的體驗,銀行必須結合消費者對於多種模型的預測分析。透過數據了解用戶行為,銀行可以確定客戶會偏好自助服務的機器人顧問或真人顧問,或客戶是否可以透過像是 Simple 或 Digit 這類輕鬆活潑的網頁,提高他們對財務的知識和儲蓄紀律。透過接觸的新方式,例如語音代理和穿戴式裝置都會增加抓取資料的機會並改善客製化的服務。

將分行轉變為體驗中心。隨著數位化的程度提高,這一趨勢似乎已經從實體服務據點開始產生了變化,根據美國聯邦存款保險公司 (FDIC) 的數據表示,自 2009 年以來,美國已有近 6,000 家銀行分行關閉。但正如我們在零售業看到的,領導者正在想辦法讓實體店面縮小,並改採自動化,同時也讓員工成為客戶體驗大使,因為實體轉換率 (為 25%) 仍顯著高於線上 (2.3%) 的轉換率。

Sephora 和 Nike 等零售品牌,藉由讓客戶瀏覽商店庫存、預約,甚至是與員工互動,使消費者能夠輕易地從線上轉移到當地店面。美國銀行(Bank of America, BAC-US) 已經開始透過手機應用程式更緊密地結合線上和地方分行之間的客戶體驗,而現在 Capital One 則有 16 間銀行咖啡館,旨在創造一個更輕鬆的銀行環境。雖然已有人開始提供真正與消費者的連結和個人分行的體驗,但整體產業仍然是落後的。為了使體驗更像星巴克(Starbucks, SBUX-US) (Starbucks,SBUX) 而不是麥當勞(McDonald’s, MCD-US) (McDonald,MCD),銀行將需要增加自動化 (數位整合、自動櫃員) 的投資,以及吸引和培訓人才,來滿足新一代數位狂熱的客群。

以客戶為中心的創新模式。在這個賦予數位終端使用者權利的新時代當中,無論你是找到方法讓客戶成為你創新模式的一部份,或是讓用戶圍繞著你的創新。最好的方式是以有組織的方式來進行,如 Waze、Pandora 和 Betabrand,透過智慧型裝置、寬頻連接和他人已付費的社交媒體平台來利用“別人的錢〞(Other People’s Money, OPM) ,而達到了相當高的資本效率。

J&J 創建了一間病患體驗中心,在進入該領域之前,先反覆測試病患和受試者對於第一手醫療保健創新的反應。在非洲,有微型金融服務 M-Pesa (由 Vodafone 創建) ,當地的無線業者 Safaricom 在許多沒有銀行帳戶的行動消費者中看見了創新的機會,因此雙方進行合作。現在 M-Pesa 已經成為撒哈拉以南的非洲地區最大的支付平台。在銀行業務方面,TD Bank 與 Moven 合作,讓千禧世代與基礎的銀行服務接觸,這是以客戶為中心的創新的一個很好的例子。但是銀行若要抵禦以消費者為中心的企業,像是蘋果(Apple, AAPL-US)、谷歌(Alphabet, GOOGL-US) (Google) 和亞馬遜,阻止它們破壞市場,仍然有一段很長遠的路要走。

創建快速商業模式。當 Jeff Immelt 宣稱來自硬體的數據價值超過硬體本身時,迫使 GE 重新思考如何擷取數據並為其未來的客戶帶來價值。 GE 的轉型計劃中,每個業務部門現在都有首席數位長,GE Digital 將成為世界上最大的工業軟體公司之一,預計到 2020 年將創造 150 億美元。

同樣,西班牙對外銀行 (BBVA) 的主席 Francisco Gonzalez 也表示,銀行的創新過程就像是為“正在運行中的卡車換輪胎。”BBVA 在七年前啟動了能夠加速的大型創新計劃 (“Big I”),將當時營運和未來創新的 80:20 比重,調整為 60:40。這為組織結構,專門的數位組織和許多外部的創新和風險帶來了相當大的改變,讓公司在轉型的同時仍能夠執行當前的業務。

其他銀行也開始仿效,如花旗的創新實驗室,Umpqua 與其子公司 Pivotus Ventures ,或 Rabobank 在核心業務之外,創立了 MyOrder 。 為了支持核心業務 (或 “Little I” ) 的持續創新,同時創建和加速可能破壞核心業務的 “Big I” 創新,銀行需要有能力達(4552-TW)到這兩個使命。他們還需要靈活的基礎設施、支持快速實驗以及核心業務所需的可靠性、安全性和規模。 IT不再僅僅是經營業務的成本,而是創新的關鍵推動力。

在去年的 10 月份,監管銀行的金融管理局 (Comptroller of the Currency, OCC) 成立了創新辦公室,執行創新的基礎架構,甚至檢查金融新創公司的特別銀行執照。 在新政府的治理之下,美國監管機關可能會更寬鬆,未來我們可能會看到新的創新途徑進一步開放。這與美國食品藥品監督管理局 (FDA) 在醫療數位化和行動醫療應用程式方面的做法類似 – 制定了指導方針和範例,以促進創新,並減少創新的阻礙。

雖然監管方面有進步的跡象,但大多數銀行在數位創新的部份仍然相當地落後。 儘管在過去二十年來科技投資是相當重要的領域之一,創建了許多重要的產品,如 ATM、金融卡、信用評分、支票掃描和存款,但銀行在數位化轉型,仍落後於其他的產業,如零售 、交通運輸甚至醫療保健業。

好消息是,銀行有著豐富的歷史數據以及實體和數位接觸的平衡,它們仍然處於一個能夠贏得新一波的數位化客戶的良好競爭地位。 但它將堅定地致力於以客戶為中心的願景,並使商業模式加速,讓基礎設施更有彈性,以實現 “Big I” 的創新,並以數據驅動的方法,提供個性化的相關銀行體驗。

對銀行高層而言,現在就是決定你是 Netflix 還是百視達的關鍵時刻。你們的客戶不可能永遠在原地等待。(編譯/Rose)

《K@W》授權轉載

【延伸閱讀】

通過內部創新及併購擴大服務範疇.png)