_內文圖-04.png)

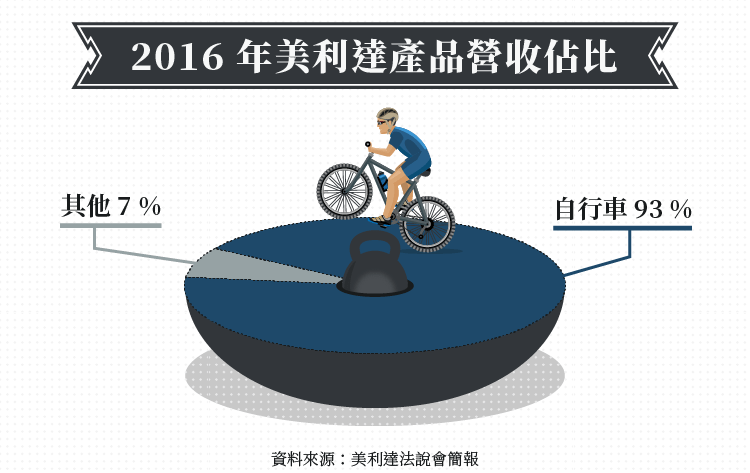

美利達為全球前三大自行車成車廠,以自有品牌「MERIDA」、合資美國品牌「SPECIALIZED」及歐洲品牌「CENTURION」行銷,主要生產銷售中高階自行車。美利達自行車行銷全球 88 個國家地區,名列 Interbrand 評價的台灣十大國際品牌,也以其高品質,是許多世界冠軍、奧運金銀牌選手的坐騎,為國際知名的高級自行車領導品牌之一。

營運概況

- 美利達旗下品牌

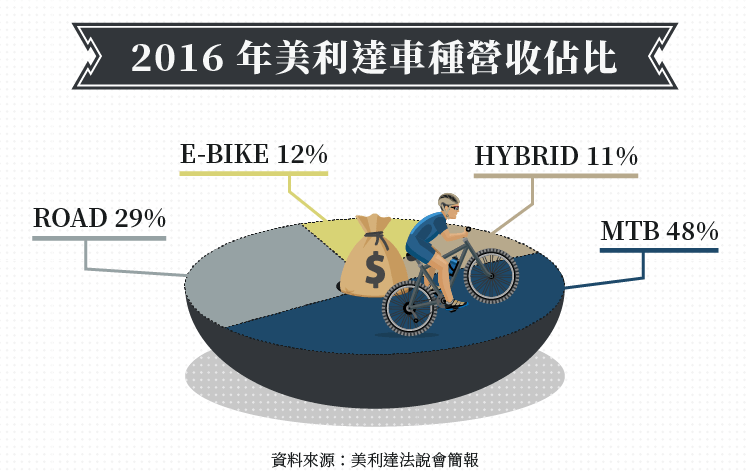

美利達以自有品牌與 ODM 經營模式為主,分別占比為 35:65 。旗下擁有品牌包括「MERIDA」、美國「SPECIALIZED」及歐洲「CENTURION」,主攻中高端車種市場,生產車種包括登山車、淑女車、跑車等。在大陸市場則以「美利達」、「泛達」進行銷售,以中低階車種為主。

- 營運策略以合資為主

美利達的營運策略,與巨大百分之百持股的子公司不同,而是採取合資 (Joint Venture) 的模式。目前在歐洲有 9 間子公司,其中 8 間都是採取入股 30 % ~ 40 % 的策略,與歐洲本地經銷商共同經營通路,當地公司名稱皆為「Merida + 國家名」,如「Merida Germany」,此方法能有效快速的建立當地通路。

位於德國的美利達歐洲 (Merida Europe) 最為重要,不僅要管理代表品牌形象的自行車隊,也就近接收市場訊息,再和台灣總部共同研發最終產品,是美利達的企業心臟。

從美利達的年報上,不難看出其業外收支佔比非常高,乃因為其四成的轉投資採合併報表認列,六成採權益法認列,因此六成獲利轉至業外收入認列,此舉會導致毛利率較同業略低; ODM 方面則設立洲際別進口商,也是採權益法方式認列。

- 投資國際知名車隊,成功行銷品牌

2011 年,美利達董事會通過每年花 EPS 1 元,投資歐洲職業車隊。美利達利用運動行銷,贊助專業車隊與車手,提升品牌形象。以美利達冠名的車隊,如:世界一級職業公路自行車隊 Team Lampre Merida (美利達.藍波車隊) 、連連奪下世界冠軍與奧運金牌,透過專業車手的親身騎乘回饋,也提升產品的新技術與研發動力。

2017 年起,美利達再結合中東產油國Bahrain (巴林) 的更雄厚資源,繼續以冠名模式,贊助全新成立的「BAHRAIN MERIDA Pro Cycling Team」 (巴林.美利達車隊) ,美利達也是目前國內唯一冠名贊助 World Tour 世界一級職業公路車隊的台灣企業。借助賽事曝光與選手反饋,幫助其在登山車的知名度節節爬升。

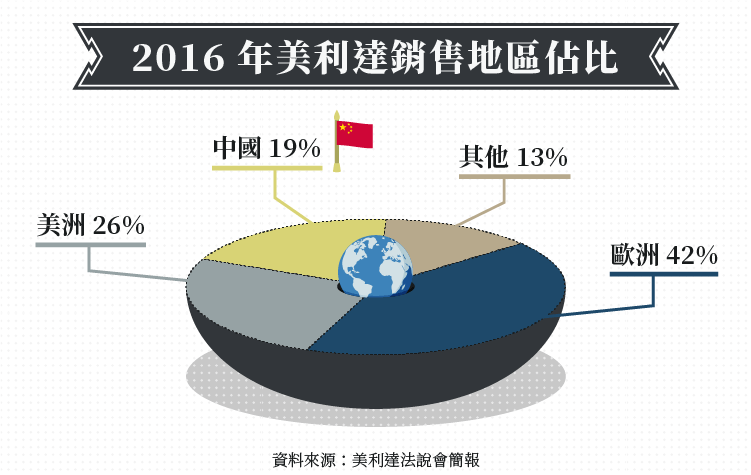

- 2016 年黑天鵝飛舞,營收保守

美利達 2016 年較 2015 年營收衰退近 38 % ,每股稅後盈餘創下 6 年來新低。去年中國、歐洲、美國市場皆呈現銷售規模下修,全球匯率波動、英國脫歐、IS恐怖攻擊等因素,造成世界局勢不穩定,且歐美市場庫存水位高由於中國大環境景氣保守中國則因禁奢,加上霧霾影響戶外騎車意願,以及共享單車經濟模式的挑戰,使美利達表現並不突出。

- 美利達產能現況

美利達有四個工廠,總部位於台灣彰化,員工人數約 1200 人,產能約 80 萬台,另 10 萬台委外代工;深圳廠則有 700 人,產能約 30 萬台;山東廠 500 名員工,產能 25 萬台;江蘇廠 400 人,產能約 20 萬台。

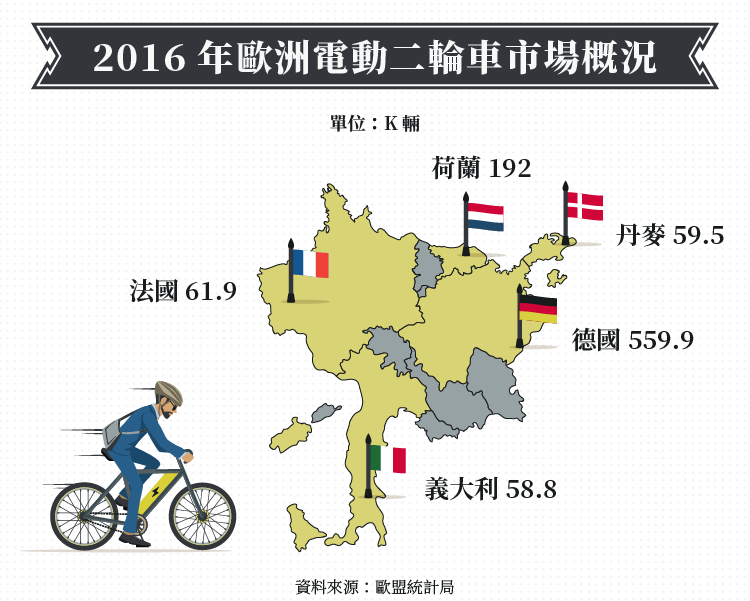

- 歐洲喜好電動輔助自行車

歐洲各國的環保意識一向是領先全球的,因此為全球主要電動二輪車市場之一。預期 2017 年歐洲電動自行車銷售量還會繼續成長,而 2016 年電動自行車佔美利達營收比重約 11 % , 2017 美利達預期電動車營收佔比將能成長至兩成。

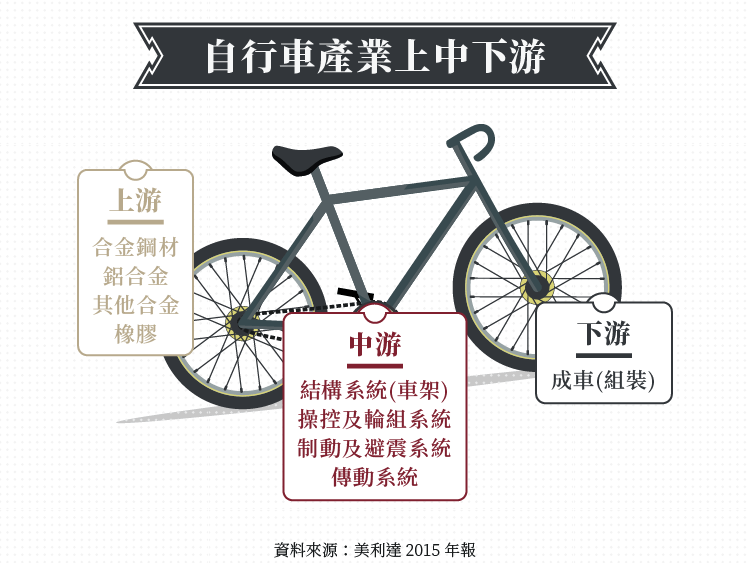

- 「A Team」重整台灣自行車供應鏈

2002 年,受到中國低價市場的崛起,台灣自行車出口總值下降,於是,「A Team」在 2003 年的自行車展期間成立。由巨大及美利達領軍,結合11家零件廠共同組成,目的除了改善整體產業供應鏈的營運績效,更要提升研發能力,讓台灣成為自行車的領頭羊。

定期驗收成果、工廠互相觀摩、引入豐田生產方式、垂直整合等,使台灣自行車供應鏈效能提高。其優異的成果也引來歐美廠商的贊助,更引發了「共同行銷」的效益,使台灣的自行車在全球皆有良好口碑。

市場分析

由於油價高漲、環保意識及休閒健身的觀念普及,已開發國家的騎乘自行車的風氣頗盛。而在開發中國家,則因自行車的價格低廉,成為人民主要的交通工具。而電動自行車也以省電、無污染、低噪音的優點,成為新「綠色交通工具」,因技術漸純熟、單價降低,也大幅擴張市場規模。

- 自行車市場將持續成長

根據市場研究機構 – PMR 的報告,全球自行車市場預期將會在 2016 至 2024 年之間成長 37.5 %,規模預計將會從 450.8 億美元成長至超過 620 億美元。亞太地區更被視為這段期間最有潛力的自行車市場,而電動自行車在整個產業當中則一樣會領先市場。

在接下來的八年中,年複合增長率預計會有將近 4 % 的幅度。促成此一成長的因素再普遍不過,如為了更健康的生活方式、環境及移動性因素,還有全球暖化及自然能源枯竭等。不過,自行車道的缺乏及自行車通勤的基礎設施網絡不足將會是阻礙全球自行車市場成長的主因。

- 歐洲自行車市場穩定的成長

2014 年歐洲自行車市場所呈現的正向業績表現延續到了 2015 年。歐洲統計局的數據顯示了這樣的情況。不含電動自行車、高速電動自行車、電動輔助自行車,「一般」自行車的進口,在 2015 年的前 8 個月裡成長了 2.1 % 。歐洲自行車市場呈現小幅但穩定的成長,台灣目前仍為歐洲自行車進口的最大供應地。

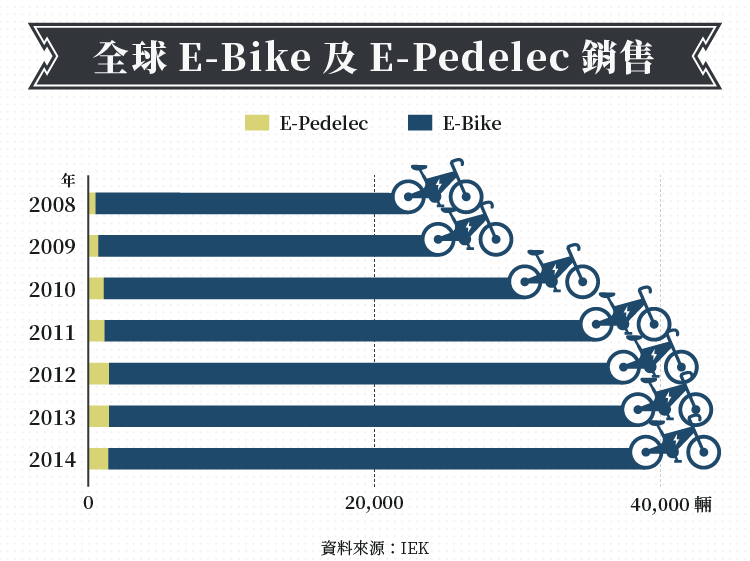

- 電動自行車崛起

歷經國際原油高漲及近年的全球暖化等議題而逐漸受到關注。從實體銷售數據來看,電動自行車 (E-bike) 市場的規模有明顯增加。其中電動輔助自行車 (E-Pedelec) 的成長空間,在未來非常值得關注。

歐洲各國的環保意識一向是領先全球的,為了降低都會區空氣污染,歐洲各國對電動輔助自行車採購量大增,為全球主要電動二輪車市場之一,以電動輔助自行車為主的國家為荷蘭與德國,年銷售預估可達各約 20 ~ 50 萬輛,而歐洲總銷售可達 120 萬輛。由於人口老化使電動自行車逐漸可取代部分傳統自行車市場,目前電動輔助自行車主要在德國、荷蘭、丹麥、比利時、法國、義大利。

- 中國內需市場低迷

據騎樂網指出,中國 2016 年 8 月,自行車及零件行業累計出口達到超過 36 億美元,比去年同期下降 8.71 % 。從行業分佈來看,自行車整車出口 7 月份呈現量升價跌的局面,累計出口金額近 22 億美元,比去年同期下降 9.61 % ;累計出口量超過 4000 萬輛,比去年同期上升 1.49 % 。

截止到 2016 年 8 月,自行車零件累計出口超過 14 億美元,同比下降 7.3 % 。巨大、美利達、Shimano 等極重視中國市場的品牌大廠皆於其企業報告中指證了中國市場低迷的情況,導致去年的收益爆跌,而對於自行車市場更是影響甚鉅。

- 台灣自行車出口概況

2016 年台灣自行車整體出口值下滑,不過,電動自行車市場,卻逆勢成長, 2016 年台灣電動自行車出口將近 13.2 萬輛,相比 2015 年,出口成長近六成 (58.6 %) ,主要的北美自由貿易出口區,成長 200.71 %,對歐盟的出口市場則成長 44.51 % 。

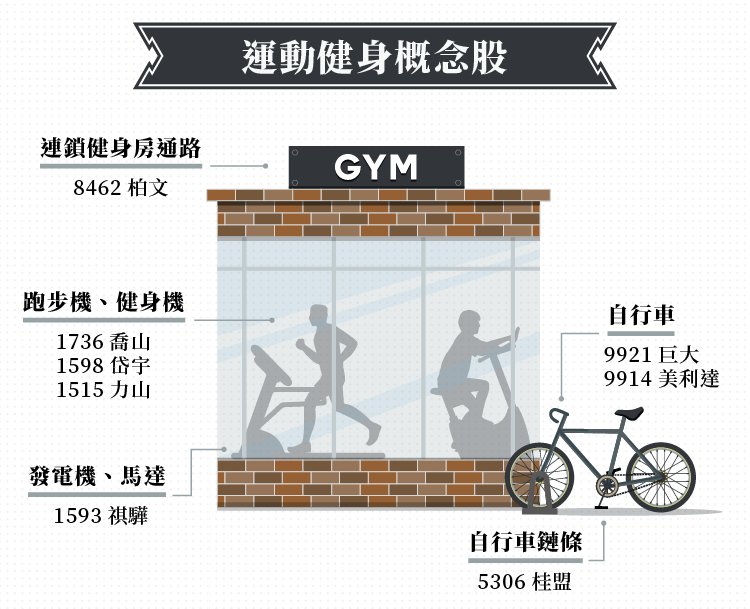

競爭對手

巨大:與美利達維持著亦敵亦友的關係,兩者業務相同,但卻幾乎不互搶訂單。同為 A team 的創始者,關係密切,互相觀摩與學習,惡性競爭機率不大。

愛地雅(8933-TW):愛地雅主要業務在替國際品牌大廠代工,美利達目前以自有品牌銷售為主,兩者業務衝突不多,而愛地雅的自有品牌「FUJI」目前市佔率不高,尚無威脅。

競爭優勢

- 品牌優勢

美利達為世界前三大品牌,規模、產量及品質,再加上冠名世界知名車隊的行銷策略,品牌在國際極具知名度。

- 運動行銷使知名度大升

實施「運動行銷」對建立品牌形象達成良好的效果,贊助許多世界一流的自行車隊,不僅使曝光度增加,也藉由運動員的使用證明美利達的高品質。

潛在風險

- 中國大陸自行車市隱憂

中國大陸市場近來自行車銷量暴跌,主因為內需縮減的緣故。在中國大陸自行車後市尚未明朗時,欲拓展大陸市場的美利達要密切注意。

- 共享單車經濟模式

大陸共享單車數量龐大,許多台資供應鏈都接獲急單,現有自行車廠商擔心零件成本會因此提高;此外,許多原本想買車的民眾,因為共享單車的出現,或許會影響一般民眾購車意願。

未來展望

歐洲電動輔助自行車市場需求增加

歐洲為全球主要電動二輪車市場之一,以電動輔助自行車為主的國家為荷蘭與德國,年銷售預估可達各約 20 ~ 50 萬輛,而歐洲總銷售可達 120 萬輛。由於人口老化使電動自行車逐漸可取代部分傳統自行車市場,美利達在電動自行車方面有優異表現,去年外銷規模超過 5 萬輛,今年可望繼續成長。

資料來源:

-

2015 年報

-

法說會簡報

-

MoneyDJ

-

CMoney

-

中時電子報

-

自由時報

-

財報狗

-

新浪新聞

-

Cheers 快樂工作人雜誌

-

BIKE europe

-

壹讀

-

騎樂網

-

美利達官方網站

§本網站個股介紹僅就公司在產業趨勢中的機會、年報及新聞的整理,真正的公司評價仍需從總體經濟、財務資訊或公司經營等全方面著手,本整理所提供的資訊僅供參考,也無任何推介買賣之意,所有資訊仍應以資料來源公告為準。

【延伸閱讀】

快時尚退燒搶佔機能新商機_-.png)

電競硬體後進者_-.png)

全球CMOS影像感測器的領導廠商.png)