從實體到線上,從正價到折扣,對奢侈品牌而言,任何一對名詞之間的距離彷彿都是海角天涯。二者疊加?放在 2000 年,它們果斷是不願意低下高貴的頭顱,思考關於二者的哪怕一丁點可能性。

顯然,時間會證明一切。

世道變了,儘管依然還有 Celine 這樣的品牌,嫌網路的世界太過喧囂,至今沒有涉足電商渠道,但絶大多數的奢侈品牌早已認清了現實。電商也好,折扣電商也罷,在維持高階形象的基礎之上,儘可能擴大銷售途徑、吸引新客戶才是生存的王道。

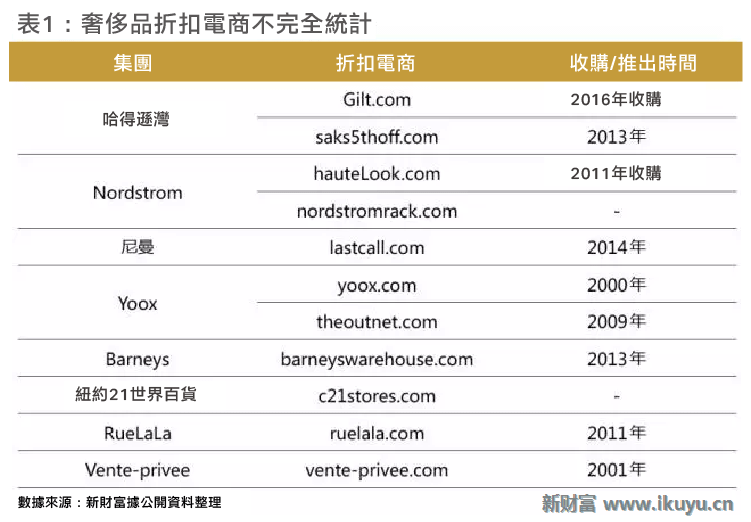

這一切再疊加上消費者認可度的不斷提升,助長了成片的奢侈品電商乃至折扣電商。在網路加速度的催化下 ,它們已經從草莽叢生的 1.0 時代跑步進入了 2.0 整合時代。急欲尋求突破的傳統零售業大佬和羽翼漸豐的奢侈電商巨頭成為這股潮流最大的推手。曾經的獨角獸或沒落或被收編,剩下的獨立奮戰者已然不多 (表 1) 。

閃購天下

正如引領奢侈品電商潮流的 Net-A-Porter 出身英國,奢侈品折扣電商的鼻祖 Vente-privee 同樣出自歐洲,而且就在隔壁法國。Vente-privee 以低至三折的價錢出售高階服裝品牌的當季或往季的庫存, 本質上只是把特賣搬上了網。但其高明之處就在於,以會員制打造了一個“非請勿入”的電商平台,並且銷售活動都是限時進行的。

註冊會員在每次專場銷售開始前都會收到電郵通知,內容包括了具體時間、售賣商品的品牌、種類以及價格等詳細資料。儘管通常每個專場的持續時間在 36 個小時左右,但絶大多數商品往往在數小時內就被搶購一空。刻意營造出的“稍縱即逝”緊張感,再加上原本庫存商品從數量到款式都十分有限,一旦銷售告罄就無法再覓其蹤跡,這讓之前由於各種原因而備受冷落的商品再度成為搶手貨。

以賣正價商品的方式和態度來售賣庫存,在保持品牌高階形象的同時又能快速回籠資金,如此大的誘惑力讓越來越多的奢侈品牌加入了網上賣庫存的行列。 Vente-privee 也無疑成了名副其實的“高貴精品”,不管是合作品牌數量還是閃購場次均大幅攀升,並且火速打入了西班牙、德國、義大利和英國等歐洲國家。官方訊息顯示,眼下, Vente-privee 擁有 2600 多個合作品牌,2500 名員工分佈在 8 個歐洲國家。

在 Vente-privee 的示範效應之下,西班牙 BuyVip、中國尚品網、美國 Gilt 、Hautelook 以及 RueLaLa 等同類型網站迅速跟進,掀起了網路閃購的一股小高潮。這其中,2007年推出的 Gilt 成為了 Vente-privee 最大的競爭對手。

同樣是走閃購路線的 Gilt ,以低至 5 折的“紅底鞋” Christian Louboution 專場一炮而紅,網站幾乎被粉絲擠爆。上線當年的銷售收入就實現了預期的 7 倍,2008 年 2500 萬美元,2010 年 4 億美元,至 2013 年,這一數字已經突破 6 億美元。

在其最巔峰的時期,每天都有新員工入職,而幾乎每個季度也都會有上市的消息傳出。2011 年 5 月,在 E 輪斬獲包括軟銀 (SoftBank) 和高盛(Goldman Sachs Group, GS-US) (Goldman Sachs) 在內的 1.38 億美元之後, Gilt 正式成為了獨角獸俱樂部的成員,估值超過 10 億美元 (表 2) 。

風投機構之所以青睞庫存銷售網站,在於閃購網站克服了傳統電商模式的一個明顯弱點——由於貨款和廣告成本高而造成的利潤率低下。Vente-privee 和 Gilt 均充分運用了當年成就亞馬遜(Amazon, AMZN-US)的黃金準則,並不從品牌手中買斷庫存,而是充當中間商的角色,結算時間遠遠滯後於從會員手中收費的時間,從而能在較短時間內實現正現金流,並長期保持。這同樣意味著作為經銷商的網站除了建立、維護網站以及一定的人力成本之外,並沒有任何貨款的投入,運營成本相對較低。

在 Gilt 加入獨角獸俱樂部 1 年之後,閃購界的老大哥 Vente-privee 估值也突破 10 億美元。然而,閃購的好時光,就此戛然而止。

獨角獸變形

2016 年 2 月,旗下擁有包括薩克斯第五大道精品百貨等多個零售品牌的加拿大哈德遜灣集團,以區區 2.5 億美元將 Gilt 收歸麾下,收購價甚至低於 Gilt 此前逾 2.86 億美元的融資總額。

受傷的不只 Gilt 一家。同樣作為最火閃購創業企業並打拚成獨角獸的 Fab,3.36 億美元的融資總額讓 Gilt 都不得不相形見絀。然而,最終被 PCH International 拿下時,約摸只換得了1500 萬至 5000 萬美元。

事實上,在折扣業風生水起、競爭夥伴們熱火朝天的 2012 年, Gilt 已經開始顯露頽勢。距離 1.38 億美元巨額融資不過 8 個月,F 輪就僅融得了 5000 萬美元。而與此同時,這家曾經是紐約最大的創業公司還裁掉了 10% 的員工,管理層大換血,公司的業務戰線也不斷壓縮。應該就是從那時起, Gilt 的上市夢想成為了泡影。

Gilt 的由盛而衰,很大原因在於其過度擴張。

在融得了充沛的資金之後,從女裝起家的 Gilt ,很快就進入了男裝、童裝以及家居用品的市場。另一方面,它還佈局日本市場,推出了附屬網站 Gilt fuse,同樣是以會員制賣庫存,只不過品牌換成了愛迪達 (adidas) 、BCBG 和伊萊克斯 (Electrolux) 等相對大眾的選擇。如果說這些都還屬於正常的條線拓展,那麼之後它把觸角伸向了飲食 (Gilt Taste) 、旅遊 (Jetsetter) 、本地交易 (Gilt City) ,乃至正價男裝 (Park & Bond) 等垂直領域,則顯得過於激進了。

業務多元化不僅沒有為 Gilt 帶來料想中的規模擴張,更沒能實現盈利。Gilt Taste 在上線僅兩年之後就黯然離場,Jetsetter 則以出售給 TravelAdvisor 而收場。經歷了重重打擊, Gilt 開始回歸其核心業務。

為了早日實現收支平衡,它關閉了原本位於紐約布魯克林的獨立攝影工作室,把它搬回了曼哈頓總部;客服中心也從3個被壓縮到1個。節流之外, Gilt 還嘗試通過為第三方管理供應鏈而收取費用。只是,這一切的努力都已難再塑 Gilt 過往的輝煌。

其實, Gilt 的眾多小夥伴也都不約而同地選擇了豐富產品線的發展道路。HauteLook 不僅賣起了家居用品,還出售起了化妝品。而 RueLaLa 則更進一步,把 spa 和瑜伽均擺上了虛擬貨架。不幸的是, Gilt 稍顯急功近利,一不小心跨界跨得有點遠。

之所以紛紛走上業務多元的道路,是因為 Gilt 和其小夥伴們都心知肚明,由品牌所提供的庫存是其模式得以運轉的根基所在。庫存商品本來可選的款式就較貧乏,如果不能保證相對充足且價格足夠低廉的貨品供應,網站遲早會遭遇發展的瓶頸。

隨著大大小小的奢侈品閃購網站不斷湧入,眾多的競爭對手向上分享的是同樣的奢侈品牌庫存,而向下瞄準的則是同一類型的目標顧客,在庫存資源不變的情況下勢必會導致進價的提高,進而影響網站的盈利能力。

整合時代

事實上,如今 Gilt 的競爭對手,早已不僅限於閃購網站。在激烈的競爭下,作為行業鼻祖的 Vente-privee 也不得不關閉了其美國業務。因為,如今與其正面競爭的,既有急欲尋求突破的傳統零售業大佬,也有羽翼漸豐的奢侈電商巨頭。

收購了 Gilt 的哈德遜灣集團就屬於前者。在此之前,它旗下就已囊括了多個知名零售品牌,但在奢侈品電商領域仍然空白。不過,在 2013 年將薩克斯第五大道精品百貨收入囊中後不久,它就為其“低階折扣版” Off 5th 推出了專屬的電商網站,與實體店保持一致,網站上出售的都是店裡 5 折左右的商品。如今拿下 Gilt 之後,哈德遜灣既可以借用前者在閃購領域的優勢做大 Off 5th 網站,也可以實現二者的雙向引流,通過 Gilt 和 Off 5th 雙線拓展時下最熱門的折扣生意。

同樣如此佈局的,還有高檔百貨 Nordstrom,只是它的先後順序和哈德遜灣正好相反。早在 2011 年,它就買下了 Gilt 的競爭對手 HauteLook,藉此切入了奢侈品折扣電商領域。3 年後,在累積了足夠的經驗之後,Nordstrom 為其折扣版 Nordstrom Rack 推出了獨立的電商網店和手機 App。而只有 29 家門市的紐約 Barneys 百貨儘管沒有推出“低階折扣版”的實體店舖,但也通過網絡折扣店 Barneys Warehouse 搶佔市場。

紐約 21 世紀百貨本來做的就是奢侈品的折扣生意,在推出了線上商店後,更是被多家時尚雜誌評選為最佳奢侈品折扣電商之一。1970 年推出的 Barneys Warehouse 原本是紐約精品百貨 Barneys 為每年 9 月的促銷購物季所取的名字,2013 年折扣店上線時,這個延用了 40 多年的名字順理成章地成為了“低階折扣版”的名號。

與傳統零售業大佬相比,奢侈品電商更早洞察了折扣領域的先機,只不過,它們並沒有選擇“閃購”這一打法。

同樣誕生於 2000 年的 Yoox 和 Net-A-Porter,一個出身義大利,一個源自英國,前者從自下而上,由折扣“晉級”正價,後者自上而下,由正價拓展折扣,各自書寫了在奢侈品商領域的奇蹟。

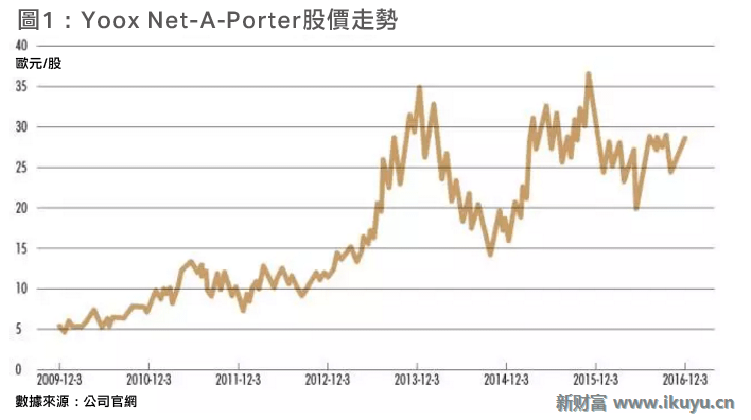

憑藉奢侈品電商和品牌官方網旗艦店運營商的雙重身份,Yoox 從兜售過季商品起家,短短 5 年時間收入規模翻了六倍。在風雨飄搖的 2009 年登陸義大利證券交易所 (Borsa Italiana) 後,不到一年便入選義大利中盤股指數 (FTSE Italia Mid Cap index) 成份股,股價更是一路攀升,直至 2014 年才開始走低。截至 2017 年 1 月 16 日,其上市 7 年以來漲幅約 470%,遠優於同期奢侈品指數和義大利奢侈品行業指數的表現 (圖 1) 。

Net-A-Porter 則將時尚雜誌與電子商務結合在一起,證明了在網絡上全價銷售奢侈品完全可以被消費者所接受 。在 Yoox 上市的同年,風頭正勁的 Net-A-Porter 推出了附屬網站 TheOutnet,出售過季的品牌服裝和配件。

從某種意義上來說,它就像是 Net-A-Porter 的奧特萊斯折扣店,一些在後者季末折扣都未能出售的商品到了一定的時候就會被轉至 TheOutnet,以避免過高的折扣影響 Net-A-Porter 的高階形象。而 TheOutnet 出售的 200 多個品牌又並不完全以 Net-A-Porter 重合,因此無論是從顧客的角度還是品牌的角度,它都對 Net-A-Porter 形成了有效的補充。

在 Gilt 走下坡路之前,Yoox、 Net-A-Porter 和 Gilt 一起,位居全球最大的奢侈品電商之列。不過是短短數年光景,Gilt 被哈德遜灣收編了,而 Yoox 和 Net-A-Porter 也於 2015 年完成了合併,組建了奢侈品電商第大一巨頭 Yoox、Net-A-Porter 集團 (YNAP) ,擁有 250 萬活躍用戶,2015 年收入 17 億歐元。

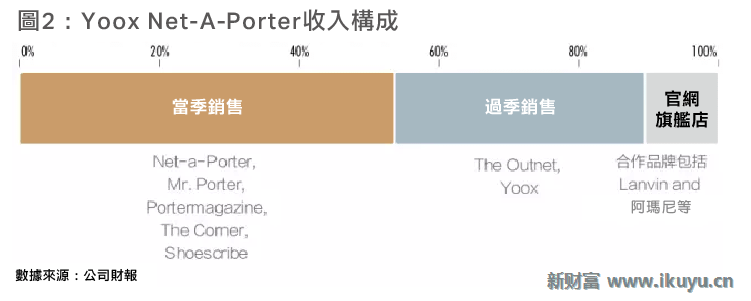

完成合併後,YNAP 對業務條線進行了重新劃分,保留了奢侈品牌官網旗艦店運營商的單品牌網店業務 (Mono-brand) ,而把原本的多品牌網店業務 (Multi-brand) 拆分為當季銷售和過季銷售兩塊。2015 年,過季銷售成長 26.1% 至近 6 億歐元,對集團收入的貢獻達到了 35.8% (圖2) 。

2010 年以 3.5 億英鎊的代價收購了 Net-A-Porter 的全球三大奢侈品集團之一歷峰集團 (Richemont) ,如此評價 Yoox 和 Net-A-Porter 的“聯姻”:“市場競爭激烈,合併是為了尋求規模優勢。”歷峰持有新集團 50% 的股份,但其投票權則只有 25%。

大佬尚且要抱團取暖,奢侈品折扣電商乃至整個奢侈品電商的整合時代已然來臨。在退出了美國市場後, Vente-privee 收購了比利時閃購網站 Vente-exclusive,加強自身在歐洲地區的影響力。剩下的獨立奮戰者已然不多。

《雪球》授權轉載

【延伸閱讀】