有價證券

在去年我們的保險公司總計買近了 7 億美元的免稅政府公債,到期日分別在 8 到 12 年之間,或許你會覺得這樣的投入表示我們對於債券情有獨鍾,不幸的是事實並非如此,債充其量券只不過是個平庸的投資工具,他們不過是選擇投資標的時看起來最不礙眼的投資替代品,雖然現在看起來也是,我突然發現我與 Mae West 的喜好完全相反,她曾說:“我只愛兩種男人,本國人或是外國人”,現在的我對股票與債券皆不感興趣。

在保險公司隨著資金持續湧入,我們當然必須將有價證券列入投資組合,一般來說我們只有五種選擇:

- 長期股票投資

- 長期固定收益債券

- 中期固定收益債券

- 短期約當現金

- 短期套利交易

在其中股票算是最有樂趣的,當狀況好時,我是說找到經營得當,業績蒸蒸日上但價值被低估的公司,很有機會你會揮出大滿貫的全壘打,不過很不幸的是目前我們根本找不到類似這樣的標的。

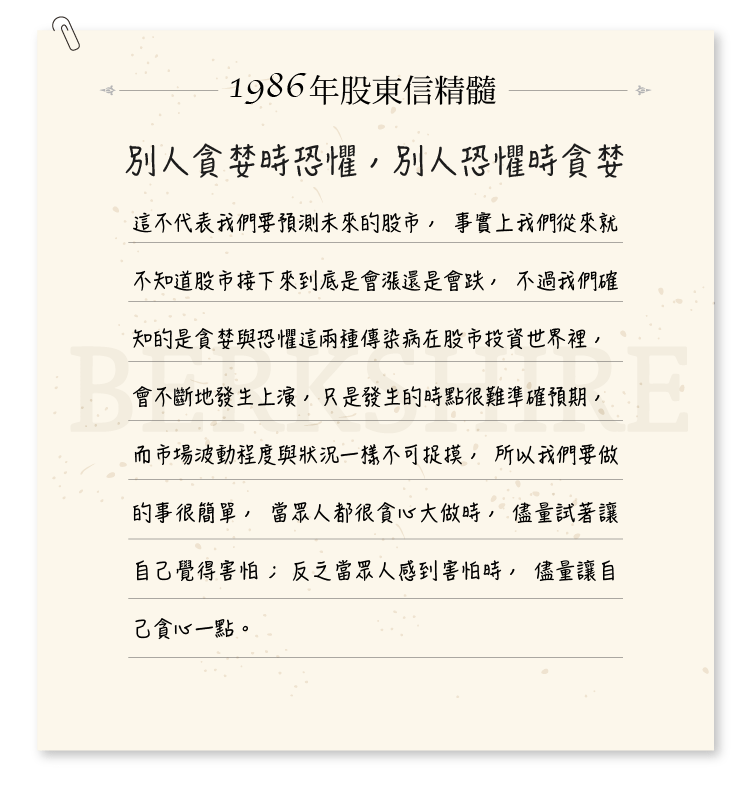

這不代表我們要預測未來的股市,事實上我們從來就不知道股市接下來到底是會漲還是會跌,不過我們確知的是貪婪與恐懼這兩種傳染病在股市投資世界裡,會不斷地發生上演,只是發生的時點很難準確預期,而市場波動程度與狀況一樣不可捉摸,所以我們要做的事很簡單,當眾人都很貪心大做時,儘量試著讓自己覺得害怕;反之當眾人感到害怕時,儘量讓自己貪心一點。

當我在寫這段文章時,整個華爾街幾乎嗅不到一絲的恐懼,反而到處充滿了歡樂的氣氛,沒有理由不這樣啊?有什麼能夠比在牛市中,股東因股票大漲賺取比公司本身獲利更多的報酬而感到更高興的事,只是我必須說很不幸的是,股票的表現不可能永遠超過公司本身的獲利表現,反倒是股票頻繁的交易成本與投資管理費用,將使得投資人所獲得的報酬無可避免地遠低於其所投資公司本身的獲利,以美國企業來說,平均投資報酬率為 12%,這表示其投資人平均所能獲得的報酬將低於此數,牛市可以暫時模糊數學算術,但卻無法推翻它。

第二種投資選擇是長期債券,除非在特殊情況下,就像是我們在 1984 年年報曾提到的華盛頓功用電力系統所發行的公司債, (截至年底我們擁有該公司債券的未攤銷成本為 2.1 億美元,市價則為 3.1 億美元) ,否則債券這種投資標的實在很難引起我們的興趣。

我們對於長期債券沒有興趣的原因在於對於未來十幾年通貨膨脹可能再度肆虐的潛在恐懼,長期而言,匯率的演變將取決於立法諸公的態度,這會威脅到匯率的穩定,進而影響到長期債券投資人的利益。

我們持續將資金運用在套利之上,然而不像其它套利客,每年從事幾十個案子,我們只鎖定在少數幾個個案,我們限制自己只專注在幾個已經公佈消息的大案子,避開尚未明朗化的,雖然這樣會讓我們的獲利空間減小,但相對的只要運氣不要太差,我們預期落空的機率也會減少許多。

到年底為止,手上只有一個案子 Lear-Siegler,另外還有一筆 1 億 4500 萬的應收款項,這是聯合利華(Unilever, UN-US) (Unilever) 用來買下龐氏欠我們的款項。

套利是除了政府債券以外,短期資金運用的替代品,但風險與報酬相對都比較高,到目前為止,這些套利投資的報酬確實比政府債券要來的好的多,不過即便如此,一次慘痛的經驗將使總成績豬羊變色。

另外雖然有些不情願,我們也將目光擺在中期的免稅債券之上,買下這類債券我們將承擔鉅額損失的風險,若可能的話我們在到期之前就會把它們賣掉,當然這樣的風險也提供我們相對的報酬,到目前為止未實現的獲利還是比短期債券要來的好的多,不過這種高報酬在扣除可能承擔損失的風險與額外的稅負,其實報酬好不了多少,更何況還有可能估計錯誤,不過即便我們真的發生損失,其程度還是比我們不斷在短期債券上打滾來的好不如何,大家必須有個體認那就是以目前的市場狀況,我們在債券或股票的預期報酬都不會太高。

目前我們可以做的,頂多是認賠處分一些債券,然後重新將資金投入到未來可能好一點的股票投資上,債券會發生損失的原因在於利率高漲,當然這同樣也會壓縮股票的價格。

大家要特別注意的是我們會將三項投資列為永久的投資組合,分別是資本城/ABC、GEICO 與華盛頓郵報 (The Washington Post) ,即便這些股票目前的價格看起來有些高估,我們也不打算把它們賣掉,就像即使有人出再高的價格,我們也不打算賣喜詩糖果 (See’s Candies) 或水牛城報紙 (The Buffalo News) 一樣,這種態度現今看起來有點老套過時。

現在當紅的基金經理人所謂的企業組合,大多是為了迎合華爾街的喜好,列出適合再造的對象,奇怪的是企業再造的定義範圍卻只限於拋棄被鎖定的企業,但卻不包含其經理人與負責人本身,憎恨罪惡卻深愛犯罪者,這種理論在財富 (Fortune) 五百大企業流傳地跟救世軍一樣普遍。

基金經理人更是腎上腺素分泌過多,他們的行為在股票交易時間大聲叫囂,讓不斷唸經的苦行僧看起來顯得安靜許多,事實上機構投資人這個名詞聽起來,跟超級大蝦米、女性泥巴摔角手、收費便宜的律師,同時並列自相矛盾的修飾名詞。

儘管這種對於併購案的樂衷橫掃整個美國金融界與企業界,但我們還是堅持這種至死不分離的政策,這是查理 (Charles Munger) 跟我唯一能夠感到自在的方式,事實證明這種方式長期下來讓我們有不錯的獲利,也讓我們的經理人與被投資公司專注於本業之上而免於分心。

去年我們投資了 2300 多萬在(4543-TW) NHP 50% 股權,這是一家房屋租賃發展與整合商,不過若所有主管股票認股權都行使的話,我們的權益大概會降到 45% 左右。

該公司有段非凡的歷史血統,1967 年美國總統詹森指定 Kaiser 帶領一個由民間與企業領袖所組成特別小組,研究如何滿足中低收入家庭市場的生活所需,最後有兩個小組因此具體成形,而目前這兩者皆由 NHP 所擁有,在其中有一條特殊的規定,那就是該公司有三席董事必須由總統指定,並經參議院同意,依法每年還須提供年度報告給總統。

超過 260 個美國大企業,非以營利為出發點,集資 4200 萬成立兩個合夥組織,透過與房屋使用者合夥形式,由政府補助租賃房屋,典型的合夥是持有一個房地產單位,附帶一個抵押貸款,大部分的資金來源系由一群有租稅減免需求的有限合夥人提供,NHP 擔任一般合夥人並買下所有合夥事業一小部份的出資權,

後來政府房屋計畫政策有所轉向,所以 NHP 有必要轉型擴展在主流市場-即非補助房屋租賃,此外 NHP 的一個子公司也在華盛頓特區建造了一個單親家庭之家,年營業收入 5000 萬美元,NHP 目前管理 500 個合夥產業,遍佈全美 40 個州、哥倫比亞特區與波多黎各,總計有 8 萬個家庭戶數,這些產業的總值超過 25 億美元,同時管理相當良好,NHP 直接管理其中 5.5 萬戶,其餘透過監督方式進行,公司管理的收入每年約 1600 萬美元,而且還在持續成長中。

除了公司所投資的部份合夥事業的權益,NHP 在產業處分後也可分得部份利益,雖然部份補助較多的產業無利可圖,但有些的利潤還不錯,尤其當通貨膨脹高張時,1986年通過的租稅改革法案已使這些對於以租稅由導向的投資人受到阻斷,NHP 目前的大方向是好好運用這些合夥權益與非補助租賃產業,強化其質與量,在這類計畫中,NHP 通常與大型的投資法人合作,NHP 會持續尋求各種方法來發展中低收入房屋計畫,當然除非政府政策修改,否則以目前情況很難真正成功。

除了我們以外,NHP 的大股東還有 Weyerhauser 持有 25% 的股權,其餘則由經營團隊與其它 60 多家大企業持有

稅負

1986 年通過的租稅改革法案對我們旗下許多事業影響的層面非常的廣,雖然整體而言我們對於這項法案褒多於貶,但實際上對於波克夏(Berkshire Hathaway, BRK.A-US) (Berkshire) 財務投資來說卻是負面的,新制將使得我們企業價值未來的成長率減少幾個百分點,對於我們股東的負面影響更大,波克夏的價值每成長一美元,假設完全反應在公司的股票價格之上,股東在扣除相關稅負後真正拿到手的,相較於舊制約有 80 美分,新制可能只剩下 72 美分,主要是因為個人資本所得的上限稅率由 20% 調高到 28% 的緣故。

茲將對波克夏所有影響列示如下

企業一般收入的稅率由 46% 減少到 34%,這個變化對我們的影響頗為正面,同時包含幾個主要的被投資事業資本城/ABC 與華盛頓郵報在內。

會這樣說是基於多年來一直存在在不同政黨間,到底是企業或是消費者在支付所得稅的爭論,這種爭論最後通常導致企業稅負增加而不是減少,反對調漲稅率的一派認為,不管稅率有高,企業總是有辦法將稅負成本轉嫁到消費者身上,導致產品價格調高,以彌補稅負上的支出,反之調降稅率並不會增加企業的獲利,而是會使產品價格下跌。

另一派則認為企業不但要支付稅負,同時還要吸收調漲的稅負成本,所以對消費者來說一點影響都沒有,事實到底是怎樣呢?當企業稅率減少,波克夏、華盛頓郵報或是資本城公司他們自己真的可能將所有獲利放到自己口袋,或是將利益透過降價與客戶一起分享嗎?這對投資人、經理人或是政策制定者來說,都是一個很重要的問題。

最後我們自己得到的結論是部份企業會將減稅的利益全部或是大部分交到企業與其股東的手上,另一部份的企業則是將利益流到消費者或是客戶的身上,主要的關鍵還在於企業本身的競爭優勢與其獲利能力是否受到政府管制等因素。

舉例來說,當強勢企業如電力事業,其獲利程度受到法規管制,稅率調降將直接立即反應在電力價格而非電力公司獲利數字之上,反之亦然,雖然調漲的速度較慢,另外像價格競爭激烈的產業也會有同樣的結果,這類型的企業通常競爭力薄弱,不得不透過自由競爭市場慢慢地反應到產品價格之上,這種價格反應機制與前面所提的公用電力事業相類似,稅負減少對價格的影響,遠大於對獲利的影響。

不過另外一方面,在強勢且較不受政府規範的企業,情況就完全相反了,企業與其背後的股東將會是最大的受益者,許多我們百分之百或部份持有的事業都屬於此一類型,所有降稅的好處最後都落到我們而非消費者的口袋裏,雖然這樣講有點冒昧,卻很難加以否認,若你一時無法接受這項事實,看看你周圍那些名醫或是名律師,難道你會認為這些專業人士 (也算是個人強勢的事業) 會因為個人所得稅率減少而調降其收費標準嗎?

不過大家不要高興的太早,因為預計在 1988 年實施的減稅方案對我們一點來說有點不太切實際,因為可以預期的是這些減稅方案將會造成未來華府的財政困難,進而對物價穩定有嚴重影響,所以可預期的在未來五年之內,高稅率或是高通膨將會再現,且很有可能兩者都會同時發生。

企業資本利得稅率從 1987 年起將從原來的 28% 調高到 34%,這種改變對於波克夏來說將有重大影響,因為我們預期未來被投資企業的價值,如同過去一般會反應在企業的資本利得之上,例如我們主要的三大投資資本城、GEICO 與華盛頓郵報,目前總市值已高達 17 億美元,約占波克夏淨值的七成五強,但每年反應在公司帳上的收益卻只有 900 萬美元,其餘大部分的盈餘都保留在公司,繼續發揮其投資效益,最終為我們帶來大量的資本利得。

新法案增加所有未來實現的資本利得稅負,包含過去新法修正之前已存在的未實現利益,到年底為止,我們帳上有高達 12 億未實現股票投資利得,原來以 28% 估算預計應付所得稅,不久之後,若改成 34% 的稅率,將會使得公司淨值減少 7300 萬美元,直接加到應付政府的所得稅之上,

保險事業收到的股利與利息收入的稅負將比過去為重,首先企業從國內公司收到的股利稅率將從 15% 增加到 20%,第二是有關產物意外險業者剩下的 80% 的股利,若股票是在 1986 年 8 月以後取得的,還要再加課 15% 的所得稅,第三也是與產物意外險業者相關,也就是在 1986 年 8 月以後取得的免稅債券,將只有 85% 的比例可以免稅。

後面兩項的變動非常重要,代表我們在以後年度,投資所得將會比以前舊制來的少,我個人估計影響獲利能力約有十個百分點。

新稅法也會大幅影響產物意外險公司支付稅負的時點,新規定要求我們在報稅時將所提列的損失準備打折,此舉將使得我們的課稅所得增加,另外在未來六年內,要求我們將 20% 未賺取的保費列入課稅所得中。

雖然兩者並不影響報表中應付所得稅的數字,但卻都會大幅加速我們支付稅金的時點,意謂過去不必馬上支付的稅負,現在卻都有可能要面臨繳納,這對我們的獲利將有相當大的影響,這好比當你 21 歲成年時,便被要求要對你一生所能賺得的收入預先課稅,則你往後一輩子個人的財富與身家將會比原來你死時再課稅要來的少的多。

細心的讀者可能會發現一項與我們先前所說不一致的地方,剛剛提到在價格競爭激烈的產業,我們認為稅負的增減,只會將變化移轉到客戶的身上,對公司的獲利影響有限,不過以目前正處在激烈競爭的產物意外險業來說,稅負的增加直接影響的卻是公司的獲利能力,主要原因在於並非所有的保險業者都適用同樣的稅法規定,由於一些公司先前帳上有相當大的虧損可供往後年度的獲利扣抵,有一些則因為併進虧損的非保險部門享有租稅上優惠,使得不同產險公司的實際稅率不一而足,這與其它價格競爭激烈的產業,諸如汽車、鋁業、百貨業,主要競爭對手稅率差異不大的情況,完全不一樣。

稅負成本基礎不一,導致差異無法完全反應到客戶的身上,保險公司本身必須吸收部份的稅務負擔,另外部份負擔可被”fresh start”所吸收,雖然當我們在 1986 年提列的損失準備,依照新稅法規定,在 1987 年認列時將被打折, (當然在給各位的財務報告上的數字仍維持不變) ,不過由於重複扣抵的結果,將會使得淨影響數較以前增加。

這項淨值增加的影響尚未反應在年度的資產負債表上,依照現行的一般公認會計原則,這項影響數將會陸續反應在未來的損益表的減稅利益上,我們預期這項重新的調整將會使得公司淨值增加三、四千萬美元,不過須特別注意的是,這種優惠只是一時的,不過其它不利的稅負增加卻是永久的。

公用事業原則在新稅法實施後將被取消,意思是說在 1987 年以後,對於企業的清算其稅負將加倍,一個是在企業階段,一則是在股東個人階段,在過去企業階段的稅負可透過適當方法予以規避,舉例來說,假設今天我們把波克夏清算, (當然這是不可能的事) ,在新制之下,公司股東所能收到的清算收入,將比過去舊制時代少了很多,雖然這只是假設,但事實上卻影響到許多準備清算的公司,同樣也會影響我們對投資標的的評估,如石油業、媒體業、或不動產業等等,雖然公司實際經營狀況並沒有多大改變,但其處分價值卻因稅法的修訂而有極大的變動。

個人認為一般投資人或基金經理人可能尚未完全瞭解其嚴重性,雖然我不愛提,但我還是必須向各位報告以上複雜難解的內容,總之我只能說新法對波克夏來說,絶對會有不利的影響,至於詳細的數字是多少,以目前的情況實在很難詳細的估算。

其它事項

去年公司新添購了一架飛機,沒錯一架對很少到遠處旅行的我們來說,算是相當昂貴且豪華的飛機,這架飛機不僅所費不貸,還要花許多錢在保養之上,一架 1500 萬美元的新飛機,每年光是帳上的資金成本與折舊提列就要 300 萬美金,比起先前那架 85 萬美元二手飛機,每年只會產生 20 萬美元的費用,確實有極大的差別。

雖然充分瞭解其中的差異,不幸地你們的主席還是對於企業專用飛機發表了許多不當的言論,因此在購買之前,我不得已暫時變身成為伽利略,突然間得到一項反啟示,原來旅行可以比過去來的容易多了,只是也變得比過去更貴了,到底波克夏會不會因為這架飛機而受益,目前尚無定論,但我個人一定會將部份企業的成功因素歸諸於它 (不管別人如何地懷疑) ,我很害怕富蘭克林 (Benjamin Franklin) 打電話告訴我說,沒錯!人類身為一種有理性的動物實在是太方便了,只要他想要做的,隨時可以找一個理由來解釋它。

大約有 97% 的股東參加了去年的股東指定捐贈計劃,透過這項計畫去年我們總共捐出了 400 美元給 1934 個不同的慈善團體機構,

我們促請新加入的股東趕快看一看相關的計劃,若你在未來年度也想要參加,務必確認將股份登記在自己而非信託公司的名下。

去年總計有 450 位股東參加年度的股東會, (去年約有 250 位,十年前則只有十幾位) ,我很期望各位在五月十九日都能到奧瑪哈來參加今年的股東會,查理與我會很樂意為各位回答所有有關公司經營的問題,去年所有股東總共提了 65 個問題,其中有許多相當好的意見。

去年股東會結束後,兩位分別來自紐澤西與紐約的股東到內布拉斯加傢俱店花了 5000 元向 B 太太各買了一套市價一萬元的地毯,B 太太相當高興但卻不甚滿意,所以今年股東會後,B 太太將在店內等待各位,希望各位能夠打敗去年的記錄,否則我可能會有麻煩,所以各位請幫幫忙,不要忘了順道去看看她。

《雪球》授權轉載

【延伸閱讀】