文章重點

- 在包寧傑帶狀下緣買入,上緣賣出,是否正確?

- 利用包寧傑帶狀,捕捉「W」型底和「M」型頂

- 突破包寧傑帶狀的啟示

上回提到,自成一派技術分析大師包寧傑(John Bollinger),改良交易通道,變成包寧傑帶狀/保歷加通道,並介紹了適用參數。今回繼續從包氏的訪談中,學習實戰上如何使用,及坊間理解的誤區:(美股隊長註:股價圖及實例,為小弟所擬,僅供參考。)

問:對包寧傑帶狀的實際應用,閣下有何意見?

答:包寧傑帶狀流行用法有二:

- 判斷相對高低

有人以包寧傑帶狀,來判定超買、超賣區域。當價格跌到帶狀下緣,他們便預期反彈將至。本人對此法,不以為然。問題是,價格不時突破帶狀本身。事實上,帶狀【相對於固定闊度的交易通道】的優勢,正在於當出現持久的升勢、跌勢,價格會與帶狀上、下緣,並肩而行。

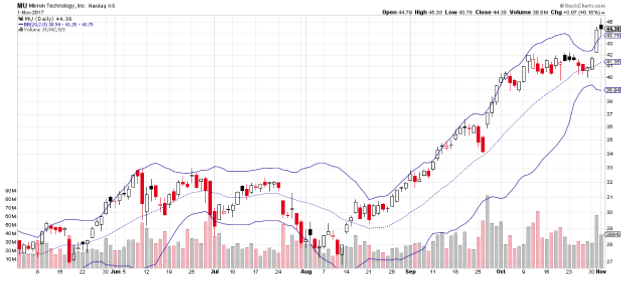

(圖一:Micron(MU)日線圖(2017年5-11月,包寧傑帶狀(20;2)))

價格與帶狀上緣同步向上,觸碰上緣不等於見頂。

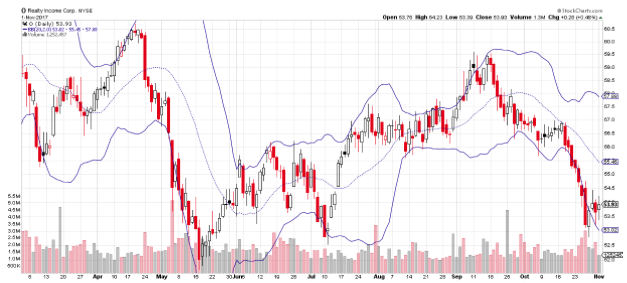

(圖二:Realty Income(O)日線圖(2017年5-11月,包寧傑帶狀(20;2)))

價格與帶狀下緣同步暴挫,觸碰下緣未必代表反彈機會。

我主要用包寧傑帶狀,來判斷價格正處於相對高位,還是相對低位。根據定義,當價格接近帶狀上緣,就是相對高位;貼近下緣,則是相對低位。然後,得以另一獨立指標,作為確認,例如成交量或人氣指標,觀察有否背馳 (divergence)。若指標確認 (confirm) 走勢,價格將持續偏高、偏低,平均線和帶狀,將繼續向原有方向推進;若屬背馳,我們才考慮是否趁高賣出、趁低買入。

- 辨識「W」型底、「M」型頂

包寧傑帶狀另一妙用,是辨識「W」型底和「M」型頂。很多時候,W和M型態的左邊部份,會突破至帶狀以外;右邊部份,則維持在帶狀以內。

以一「W」型底為例:第一個尖端,先跌破帶狀下緣,然後回升;再出現次輪下跌。第二個尖端,即使比第一個尖端要低,如未再跌破帶狀下緣,就意味其相對價格,其實較高。用這個方法,尋找「W」型底和「M」型頂,正確判斷反彈、見頂回落的機會較大。

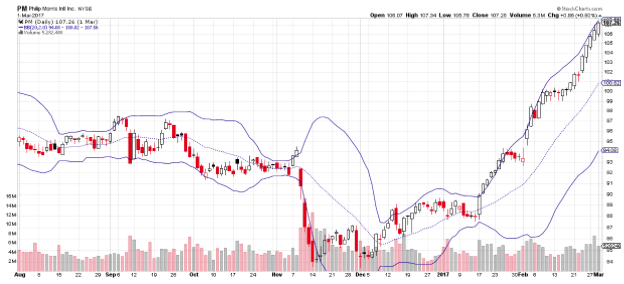

(圖三:Philip Morris(PM)日線圖(2016年8月-2017年3月,包寧傑帶狀(20;2)))

2016年年底,股價圖出現W型底。

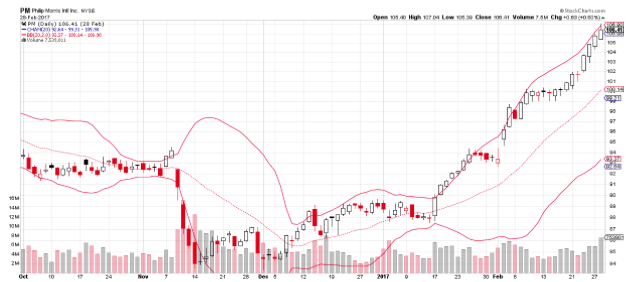

(圖四:Philip Morris(PM)日線圖(2016年10月-2017年2月,包寧傑帶狀(20;2)))

放大上圖見底區域,可見第一次下跌(2016年11月中),股價跌出帶狀以外,後有反彈;2016年12月底,第二次探底,低位低於前底,卻在帶狀以內。以包氏分析框架,第二次探底相對高於前底,W底成立。股價終見底回升。

問:你談到包寧傑帶狀的用處,主要是判斷價格[相對]高低。此一策略,可否用於標普500指數,或紐交所綜合指數(NYSE Composite)?

答:以包寧傑帶狀,辨別相對高低,證券的種類不限,指數、個股均可。指數因由分散的證券組成,走勢或許更有規有矩:指數的慣性[維持原本方向],比個股更甚,使用包寧傑帶狀,效果較為理想。不過整體而言,不論是期貨、大盤股、小盤股,一概適用。

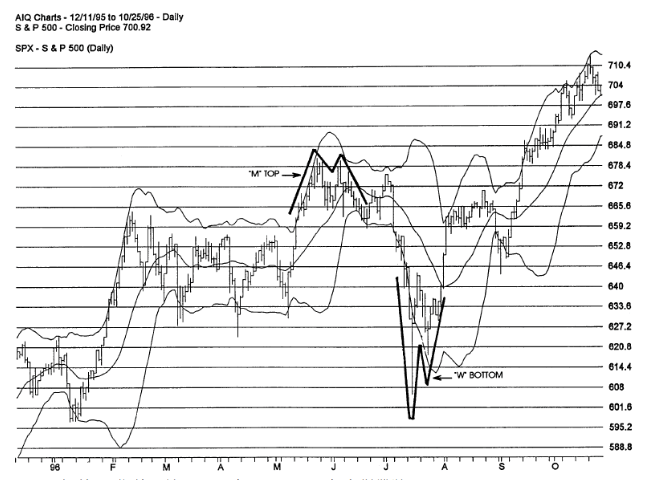

(圖五:標普500指數日線圖(1996年1月-10月,包寧傑帶狀))

包氏本尊提出,用於指數圖的例子,出自Technically Speaking一書。

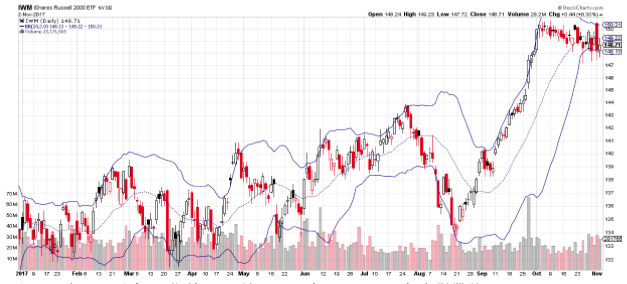

(圖六:羅素2000(小盤股)指數ETF日線圖(2017年1月-11月,包寧傑帶狀(20;2)))

包寧傑帶狀於小盤股同樣合用。緊記觸碰上緣不等於見頂,帶狀完整反映9月-10月升勢,尤其是9月底。

問:觀察包寧傑帶狀時,常常可見價格由帶狀上緣,回落到下緣,相反亦然。這類波動,通常為時頗長。投資者是否需以其它技術指標,來作確認?

答:是,但價格未必會由帶狀上緣,回落到下緣。沒有任何理論,或實際情況,指明價格一定要在包寧傑帶狀兩極之間來回。一個常見現象,是價格出現延伸趨勢,貼著帶狀上緣、下緣,推進一段較長時間,而基本方向不變。雖然我沒有證據,不過我認為在商品市場,這種情況比於股市更甚。

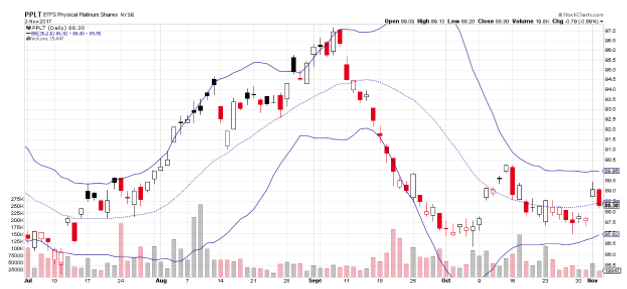

(圖七:鉑金ETF(PPLT)日線圖(2017年7月-11月,包寧傑帶狀(20;2)))

一如包氏所言,在商品市場,價格突出帶狀以外,更為常見。故突出帶狀以外,並不意味轉向,反而可能出現延伸趨勢,貼著帶狀邊緣,大幅推進。例子見上圖8月份升市、9月中跌市。

(未完待續)

【延伸閱讀】