席勒 (Robert Shiller) 教授因為自己對於行為金融的研究獲得了 2013 年的諾貝爾經濟學獎,這裡我想強調一點的是,席勒教授是和另外兩位 — 芝加哥大學的金融學教授,尤金·法瑪 (Eugene Fama) 教授和拉爾斯·漢森 (Lars Peter Hansen) 教授三個人一起分享。

因為可能學過金融的同學都學過有效市場假說,法瑪教授在 1960 年代就提出了有效市場假說。而席勒教授直到 1980 年代才提出了作為整個行為金融奠基的研究,也就是下面要為大家介紹的一個研究。

他基本上講了過去 100 多年美國資本市場真實的市場波動,也就是我們看到的這條實線。以及市場的基本面的價值,就是用市場的盈利水平乘以市場平均本益比就是他所謂市場的基本面價值。

所得到的一個結論奠定了整個行為金融學的一個基礎,就是我們的基本面出現了波動,我們的經濟出現了波動但是遠遠不足以大到解釋我們過去六個月在市場所產生的波動。

所以席勒教授想在三十年前想要瞭解,為什麼資本市場價格的變化要遠遠超出資本市場基本面變化的趨勢。那麼從各種傳統的估值理論也好,有效市場假說也好,公司金融理論也好,都很難解釋這個現象。那麼為什麼可以用行為金融來解釋呢?因為我們從以前傳統的新古典的完全理性的假說裡面無法解釋這個現象。

行為金融學的力量

對行為金融來說,它研究的一個很重要的領域就是泡沫,泡沫是一個非常有趣非常重要也是非常難以理解的一個領域。按照哈佛大學經濟史學家金德爾伯格教授的說法,泡沫就是從基本面上來看不健全的商業事業,同時往往伴隨著高度的投機性,價格上漲是因為投機者不斷買入相信價格不斷上漲。

首先介紹人類金融史上第一次金融泡沫。就是在荷蘭這個第一個全球金融中心所爆發的鬱金香的狂熱。在鬱金香泡沫的頂端大家可以看到一顆最受大家追捧的種子可以賣到 6000 荷蘭盾,而當時在阿姆斯特丹市中心的小型聯排別墅的平均價格是 300 荷蘭盾,也就是說一顆鬱金香的種子可以買 20 個中心商務區的聯排別墅。

那麼怎麼可能一個鬱金香的種子可以漲到這麼一個程度?那麼一株花怎麼可能獲得這麼高的市場追捧?或者說我們的股票怎麼可能受到這麼多的市場追捧?我們某些地區的房地產怎麼可能會有這麼高的估值水平?這是我們在泡沫或者說是行為金融裡面非常感興趣的一個研究領域。

在 1987 年出版的一本歷史書裡面,這本書叫做《富人的尷尬》,說在鬱金香泡沫最頂端的時候,一顆鬱金香可以給賣者換回來兩馬車的小麥、四馬車的黑麥、四條肥牛、八頭豬、十二頭羊、四噸黃油、一千磅的乳酪、一張床一件衣服和一個大酒杯。

這些都反應出了資產或者商品的價格可以如此大地背離它的基本面。不出大家的意料,這些鬱金香在一年以後,很多的價格下跌百分之 95、百分之 99,只剩到原來頂峰價格的百分之 5 甚至百分之 1。

為什麼會出現這種泡沫,為什麼這種泡沫在不斷發生,這是我們行為金融關注的一個領域,這是很難通過傳統的新古典的經濟理論和金融理論來解釋的。為什麼在整個時期,所有的市場參與者,所有的政策制訂者都像被催眠或者被洗腦了一樣?

如果你對任何一個身處泡沫的人說,你覺得我們是不是身處泡沫,你得到的回答一定是否定。泡沫有趣的地方正是在於所有身處泡沫的人都認為這不是一個泡沫。如果他認為是一個泡沫,那麼他就會賣出,他賣出,價格就不會繼續上漲,不會繼續上漲,泡沫就會破滅。

我們看見荷蘭出現過鬱金香的泡沫,在英國取代荷蘭成為全球經濟和金融的霸主的時候曾經出現過南海泡沫,只提一點,人類歷史上最偉大的物理學家之一,英國的艾薩克牛頓爵士,在南海泡沫初期賺了大錢,之後又在整個泡沫破滅的時候,把全部的身價全部都賠了進去。他在賠錢之後說了一句話,“我能夠預測天體之間的距離,但我無法預測人心的狂熱。”

在此之後英國在十九世紀,1845 到 1846 年曾經出現過一次非常嚴重的英國鐵路泡沫,這個鐵路泡沫的一個結果就是英國仍然是這個世界上鐵路密度最大的國家。

那麼最近的有日本的房地產泡沫,大家可以猜猜在日本房地產泡沫頂端的時候,東京最繁華的銀座地區最優質的寫字樓一平米賣到什麼價錢?10 萬、20 萬、50 萬、100 萬?100 萬是正確答案,單位是美元。

那麼當年賣 100 萬一平米的房地產現在賣多少錢?去掉兩個零,一萬,這就是泡沫。但是身處泡沫之中,所有日本居民,所有日本投資者,所有基金經理,沒有人會認為這是泡沫。不但沒有人認為這是泡沫,而且大家會認為日本會統治全世界,日本會買下全世界最主要的資產,最搶手的房產。

最近一次是 2008 年,全球領域上一次泡沫是網路泡沫,再往前走 8 年美國曾經出現過存款貸款銀行的泡沫。發現在人類過去兩三百年的金融歷史的發展過程中,泡沫發生的頻率不是降低了而是升高了。

什麼導致泡沫?

第一,對於任何一個泡沫能夠形成泡沫必須要有一個新事物,要有一個新寄託,要有一個新經濟。鬱金香是一個整個歐洲都沒有見過的花,蒸汽機是一個改變人類經濟社會進程的一個重大發明,網路帶領了人類整個生產方式生活方式的改變。只有新概念新理念新產品,才有不確定性,才有炒作的空間。

第二,任何一次泡沫都離不開巨量的流動性。

第三,政府的支持。

第四,缺乏經驗的投資者,我們看到無論是荷蘭,無論是英國,無論是美國,無論是日本,無論是迪拜,任何一個新興市場,在取代舊經濟成為世界金融霸主的時候往往會經歷一次或者幾次金融或者經濟泡沫,很大程度上是因為在這個經濟體上存在很多年輕有財富又有很強的創富心理的投資者。

席勒教授每年在美國經濟研究局開會的時候說,“我認為所有好的金融學都是行為金融學。”

那麼為什麼經濟會出現難以預測和難以解釋的非常大的波動,為什麼資本市場會出現非常大的,難以解釋的波動泡沫和崩盤。金融學在過去 50 年的發展很大程度上希望借助於科學,希望借助於數學和物理學,所以有很多很成功的金融學研究者都受過物理學的教育。

美國和奧地利很有名的經濟學家海耶克 (Friedrich Hayek) 在當年獲得諾貝爾經濟學獎後發言,曾經講到了經濟學和自然科學最大的區別在於,在自然科學中我們不需要考慮人的存在,而在社會科學一個很重要的領域恰恰就是人。

你真的認識自己嗎?

所以行為金融學很重要的貢獻就是它把心理學、社會科學和傳統的金融學的研究領域和思路連接在一起。現在很多心理學家還說我們人類對自己大腦的瞭解,還不如我們對於外太空和海洋深處的瞭解。

看上面這幅圖來判斷上面兩條黃線那條長一些,正確答案顯然是一樣長,但很多的觀眾會認為上面的長一些,有的時候大家認為上面的長一些,但你的大腦馬上會告訴你這是因為參照系統。

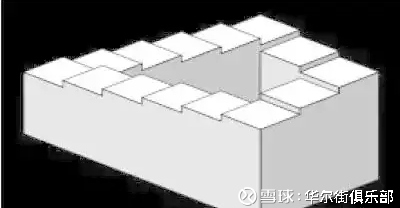

這幅圖是荷蘭十七世紀非常著名的版畫家埃舍爾,大家仔細看一下這幅圖大家就會發現有趣的地方在於,在每個階段你都會發現這幅圖非常非常合理,你把所有的訊息放在一起你就會發現這幅圖是如此荒謬。

這幅圖讓我想起了前段時間非常非常流行的電影叫做盜夢空間。所以在過去二十年心理學家希望通過大量的實驗讓大家瞭解到,人類的認知過程實際上比人類本身瞭解事物要複雜和難以預測得多。

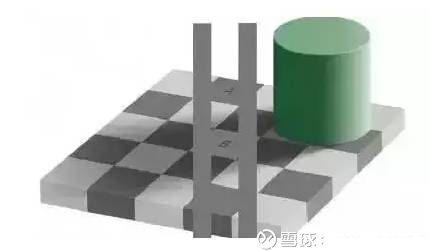

那這幅圖時間關係我不給大家做過多的解釋,但是這幅圖是二十多年前才被心理學家設計出來為了說明一個現象。大家看這裡一個 A 的方塊和 B 的方塊,我想問的不是哪個更長一些,而是哪個方塊的顏色更深一些?正確答案是一樣的。大家都認為不可能的對不對,那麼我幫助大家增加一點參照系讓大家感覺一下這兩個方塊是一模一樣的。

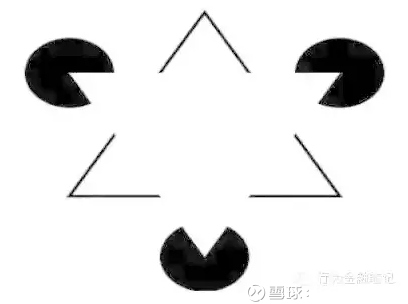

還有這幅圖,我讓大家看三秒鐘,再閉上眼睛想一想腦海裡還有什麼東西,大家腦海裡往往會留下的是一個大的白色的向上的三角形和一個大的黑色的倒三角形,有點像以色列的國旗。有趣的是大的白色的三角形是在畫面裡面沒有出現過的,完全是我們腦海裡才出現的這麼一個現象。

我們上市公司公報裡的很多訊息並沒有讓投資者去買這檔股票,很多投資者自己會想出很多讓自己覺得這是一個好公司這是一個好股票的訊息。

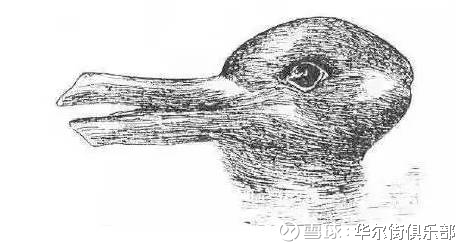

這是一個什麼動物?鴨子?兔子?一會是鴨子一會是兔子?那麼無論是基金經理也好,還是個人投資者也好,都會有這種經歷。早上起床你就想到某隻股票很有吸引力,你現在就想買,開盤後跌下去你心裡就會想今天就算了,對於完全一樣的一個籌碼我們的認知可以在一秒鐘之後發生一百八十度的改變,這只是我們所說的視覺幻覺裡面一點點小小的皮毛。

我用了這麼多的案例,就是希望大家認識到,我們人的認知過程是如此的複雜。

快思考、慢思考

之所以這麼複雜,是因為在人的整個進化過程中,按照《快思慢想 (Thinking, Fast and Slow) 》這本書上所說,人類是用兩種不同的思維方式來思考的。

一種是慢思考,比如 1 乘到 50 結果是多少,就要拿出紙來算一算;如果我現在說,屋子後面有一隻老虎,大家的反應就是跑,大家不會說去想一想這是一直東北虎還是華南虎,不會去想一想這是一隻公老虎還是母老虎,不會去想這隻老虎早上吃了飯還是沒吃飯。我們有一種經過進化形成的本能,可以很快的,不需要通過你的大腦中樞就可以做出的決定。

大家覺得投資是適用於快思考還是慢思考?有多少次我們買股票是因為我們吃飯的時候有朋友告訴我們這是一檔好股票,有多少次買股票是因為某次節目上有一個著名的分析師推薦這檔股票,有多少次買股票是因為我有一個朋友在這個公司工作,他說這個公司是一個好公司。這些是快思考還是慢思考?

我在課上往往會給大家再問一些問題,這些問題會越來越難。什麼樣的老鼠兩隻腳?米老鼠,下一個問題有點難,什麼樣的鴨子有兩隻腳?我聽到所有的鴨子,但還是有很多人說唐老鴨,說唐老鴨的就是快思考,因為你的思路已經在和米老鼠有關的迪士尼(Walt Disney, DIS-US)的奇妙世界裡,我問你的任何和鴨子有關的問題你都會說唐老鴨。

第二個問題,會難一些,請大家環顧一下周圍的朋友,估計一下自己的駕駛水平在這個會場中是處於最好的百分之 20,較好的百分之 20,中等的百分之 20,較差的百分之 20 還是最差的百分之 20?

在美國和中國很多場合進行了類似的測試,幾乎是屢試不爽,幾乎沒有人會認為自己的水平達不到在座的所有人的平均水平。在加州大學五年期間只有一個同學坦誠自己的水平達不到班上的平均水平。

問他為什麼這麼謙虛,他說這是因為在過去的半年裡面出過兩次事故開過三次罰單。這個現象在整個心理學、行為經濟學就叫做過度自信。這種涉及到我們主觀判斷的領域裡面,無論是涉及到我們的智商,我們的情商,我們的人緣,考試成績,我們都會有一種過度自信,我們會認為我們的能力會比我們真實的能力要高一些。

在你在進行投資的時候,和其他千萬個投資者在進行競爭進行博弈的時候,你在把握自己訊息的同時,還必須想一想你的對手是誰。如果我們去澳門賭博的話,我們玩德州撲克,一桌是德州撲克的全球冠軍,一桌是從來沒有玩過德州撲克的菜鳥,你會選擇哪一桌?

市場之所以特別,很大程度上,就是因為我們存在著大量的沒有投資能力的投資者,而這些沒有投資能力的投資者恰恰認為自己和巴菲特 (Warren Buffett) 的投資水平不相上下。正是有這麼多的散戶投資者所以我們的機構投資者才會不得不屈從於,或者說不得不利用散戶投資者的行為偏差,所以這就是行為金融學對資產定價來說很重要的而貢獻。

金融市場特殊的地方在於所有的訊息都是有用的訊息,看多的訊息我們可以買入,看空的訊息我們可以賣出。

行為偏差

很多人認為為什麼市場上形成泡沫,很多人認為這是因為投資者的行為偏差。那麼有什麼樣子的行為偏差呢,除了過度自信,但是還有很多其他的行為偏差。

一個非常重要的行為偏差叫做代表性偏差,什麼意思呢,如果有一枚硬幣讓大家猜是正面還是反面,大家說一半一半。那麼要是還是丟硬幣丟了十次都是正面,然後讓大家猜是正面還是反面,大家說很可能是正面,有人說一半一半。實際上還是一半一半,但是當出現反覆的事實之後很多人都會受這個事實的影響,這就是為什麼泡沫會變成泡沫。

我們們買股票就是賺錢效應,有人賺了錢了,越有人賺錢了越有人覺得這檔股票應該賺錢,所以這就是為什麼股票市場給投資者帶來的收益其實遠遠低於股票指數上漲的幅度。比如市場上漲了百分之百,而這個股票給社會帶來的財富是遠遠低於百分之百的。

在牛市最開始上漲的時候是沒有多少投資者介入的,也沒有多少資金介入,當牛市漲到頂端的時候,也就是我們看見的開戶數最高漲的時候,往往是市場見頂的時候。很多投資者完全無視市場基本面,完全無視市場上累積的風險,認為凡是股票上漲了今後還會繼續上漲。

第三點叫做情緒化交易,什麼叫做情緒化交易給大家舉一個很經典的例子全球頂級的金融學雜誌 Journal of Finance 金融學期刊所揭露的。

有研究表明,在歐洲市場和美國市場,當一個國家的足球隊打入到世界盃決賽,但是沒有能夠獲得世界盃冠軍的話,那麼第二天這個國家所在的市場會比歷史平均水平下跌百分之零點五。

那麼為什麼類似足球、籃球、英式橄欖球這些體育比賽的結果會和股票市場有關係?無獨有偶,我曾經做過研究,在紐約上空雲量比較少,太陽比較晴朗的時候,紐交所在那天的股票表現會好一些。

類似的,上交所的數據也有類似的結果。天氣和股票市場有什麼關係?通過這些例子我想讓大家認識到投資在很多時候不是一個很客觀的過程,在座的很多是量化投資者,我覺得量化投資很大的價值在於可以克服我們一些主觀的甚至我們所不知道的一些行為偏差和行為趨勢。

再有一點是什麼呢,對損失、對模糊和對悔恨的規避。我先講對損失的規避,這點非常非常普遍。

炒股票本來是一個民事行為,到了割肉就成了刑事風險了對不對。“割肉”兩個字非常形象地說明了心理學裡面人類對於損失的強烈規避心理。股市波動對心理有影響,股市上漲百分之 50 再下跌百分之 30,雖然股市指數本身沒有什麼變化,但是投資者的心理,是更高興了,沒有變化還是更不高興了?從心理學的角度來說是更不高興了,因為人們對損失的痛惡遠遠大於對從收益裡取得的快樂。

那麼什麼叫做對於模糊的規避呢?

在台灣有一個研究,台灣投資者如果在上市公司工作的話,他的投資組合裡面有超過百分之 49 的投資在同一個股票裡面,這檔股票就是自己本公司上市公司的股票。這是最不模糊的公司,最熟悉的公司。

但是這樣的反例在於,2000 年的時候美國有一個公司叫做安隆公司 (Enron) ,這個公司因為大量的財務造假導致公司破產,在它破產的時候,這個公司百分之 65 的退休金投資在一個公司的股票上,就是這家公司自己的股票上。

所以這種投資者對於損失的規避和對於模糊的規避直接導致了投資者不能止損,直接導致了投資者的投資組合是一個非常非常不分散的投資組合。所以這種行為偏差導致了投資者做出了各種從事後看很難理解的投資決定。

那麼什麼是善意的做空什麼是惡意的做空,從金融學角度看,個人覺得沒有任何的區別,做空就是認為資產價格太高了,之後會下跌,所以我放空單,希望在下跌過程中獲利,為什麼做多就一定是善意,做空就一定是惡意的,為什麼股市上漲就是好的,股市下跌就是壞的,從金融學上講沒有任何道理。

但是因為監管者、投資者,因為在座的各位覺得放空的風險太大了,不願意進行這種套利行為,所以才導致了泡沫的一次又一次的誕生和一次又一次的吹大。你越是不希望泡沫誕生,越是給投資者提供擔保,越是和投資者放心說多少點之上,越是產生意想不到的泡沫。

按照行為金融學理論,它的創建者之一薩默斯 (Lawrence Summers) 先生,曾經的美國財務部部長,哈佛大學的校長,他的一系列理論認為我們在市場上存在兩類投資者:一種是散戶,還有一種是在座的各位專業投資者。

散戶投資者往往是受到自己的情緒和自己的心裡偏差的影響,而且我們說的散戶投資者他們的情緒他們的,行為偏差是高度相關的。

投資者的行為很大程度上是高度相關的,而這種高度相關性會推動資產價格遠離資產價格基本面應該有的水平,直到這個遠離基本面的價格太多了,無以為繼了,才會出現重大的調整。這就是以薩默斯為首的,叫做有限套利情況下市場上的資產價格可能出現的一個現象。

那麼我們做實證分析,利用了全美的市場上每一個交易的基礎,我們可以估算出小規模的交易和大規模的交易他們整個交易的資金流向,就是小投資者在買什麼樣的股票,大投資者在買什麼樣的股票。

一個有趣的現象,我們發現確實和薩默斯他們的研究所說,我們發現散戶投資者的資金流向是高度接近的。我們看看這一部分的投資者在買什麼樣的股票,我可以非常非常放心地再說另一部分的投資者在買什麼樣的股票。

因為相關係數在短期內可以達到百分之 60,這是一個非常高的相關關係。由於廣大的散戶投資者都在按一個類似的行為偏差或者類似的情緒在進行交易,那麼所有的散戶在一起就形成了市場上一個巨大的機構,雖然這個機構的行為和我們真正的機構的行為是非常不一樣的。

那麼散戶的投資者的行為究竟會給你帶來正向的投資推動還是負向的投資的推動,我們發現在一週到三週的區間裡面,散戶如果集中買什麼公司的股票,什麼公司的股票就會上漲,但是這些短期上漲的公司,在今後的一個月或者一年的時間裡,股票會明顯跑輸大盤。原因就在於這些散戶短期投資的股票已經被炒得過高了,所以在中長期必須出現整個真實價格的回調。

舉一個很極端的例子,就是漲停敢死隊,漲停敢死隊就是利用的就是之前講到的代表性的偏差:認為昨天漲停的明天漲停的概率還會很大。所以有的時候並不需要好的公司,而只是漲停這個事件本身,就可以吸引散戶足夠多的關注,散戶的關注就可以進一步把公司的股價推高,可能造成第二次漲停。

這種做法雖然是基於有漲跌停板的實際情況,非常有創意,但是這種策略背後的原因,其實是散戶這種跟風和利用短期的趨勢去預測股市今後的走勢的這種行為偏差所造成的。

同時有很多投資者的情緒指標,散戶的開戶數、基金的申購和贖回的比率、IPO 是一個在國外被廣泛用來衡量市場情緒的指標,但你可以採用很多策略,如果是券商的話,你可以通過客戶的交易行為來判斷市場的情緒達到一個前所未有的或者說極端危險的高度。

這對散戶來講很可怕的一點在於,我們知道,巴菲特說過一句話叫做在被人貪婪的時候我恐懼,在別人恐懼的時候我貪婪,這叫做價值投資。但是我們散戶的投資理念是什麼?

別人貪婪的時候我更貪婪,別人恐懼的時候我更恐懼。所以這種逆向思維的做法,我覺得很大程度上,是行為金融學傳遞的一個很重要的訊息。

第二點,我們曾經在美國資本市場說,如果投資者不願意改變他們原來錯誤的做法,我們就要通過自己的交易,讓他們不得不承受損失,從而意識到自己並不是一個很成功的投資者。所以基於行為金融的投資哲學,基於行為金融的風險管控模型,和基於行為金融的策略和因子分析,我覺得這裡面有很多可以進一步發掘和推動這個領域。

《雪球》授權轉載

【延伸閱讀】