幾年前,巴菲特(Warren Buffett)在波克夏(Berkshire Hathaway, BRK.A-US)股東會上說過一段非常有趣的話。他說,他知道大約有六個人左右能在管理相對小的資金下創造每年 50% 的收益率。

我聽完後便開始思考:這六個人是誰?但比起花時間猜巴菲特口中的投資者是誰,不如花時間思考我們這些小投資者,能怎麼從中學習以獲得更大的回報。巴菲特在這次股東大會上發表的評論,和他先前在 1999 年接受商業周刊專訪的評論相似。

“如果我今天只管理 100 萬美元,或者說 1,000 萬美元,那我就會全額投入投資。任何說投資金額大小不會傷害投資表現的人,這都只是種推銷術。我獲得最高報酬率的時期,是在 1950 年代,當時我大勝道瓊指數。你應該能查到這些數據,當時我的投資金額非常少,這是一個巨大的結構性優勢。我想若我管理 100 萬美元的資金,我每年都能賺 50%。不,我知道我可以,我保證。”

他保證⋯⋯而且他有充分的理由保證這一點。因為當管理大約 100 萬美元左右的時候,他就真的做到了。他在 1950 年代初尚未開始合夥人關係前,每年實際上就賺了 60% 左右。

如何創造巨大的獲利

所以假設我們大多數人管理的資金是 7~8 位數(或者更少,可能是 5 到 6 位數⋯⋯巴菲特開始滾的雪球大約是 5,000 美元),我們要怎麼採取巴菲特的意見,並應用它來達到遠高於平均的報酬率?我們可能無法年獲利到 50% 那麼高,但有趣的是,巴菲特的一些管理小資金的朋友,都藉由複製巴菲特的邏輯獲得了年化約 30% 的報酬。

巴菲特在 Superinvestor 演講中提到了,有一個人在與巴菲特的公司同一棟大樓,但毫無相關的企業內工作,他注意到了巴菲特驚人的報酬後辭職,開啟了自己的合夥投資。

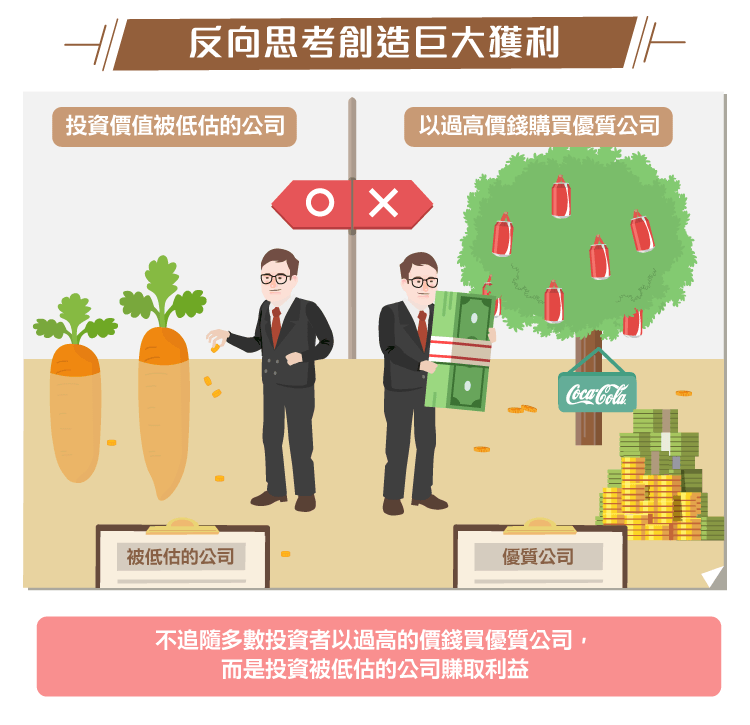

所以,我們能複製巴菲特的方法,並取得打敗標普 500 指數的回報嗎?答案是我們必須擁有反向思考的能力。我的反向思考,意思不僅是與大多數投資者所想的不同,而且也要不同於大多數 “價值投資者”。

我讀過許多自稱為價值投資者的經理人他們的信件。他們的語言之中充斥著 “巴菲特式” 的用語,例如以 “合理價格” 買進 “優質企業”,或是引用其他巴菲特的名言。我對這樣的引用沒有意見,事實上,我在這個部落格和我自己公司的文獻中,也使用了很多巴菲特說過的話。

問題在於:許多價值投資者購買這些 “優質” 的公司(真的是優秀企業),但他們付出太高的價格。使得這些投資者獲得了平庸的回報。買入可口可樂(Coca-Cola, KO-US)股票在 1990 年代後期(巴菲特收購 10 年後,股價上漲了 10 倍之後)特別受歡迎。那些投資可口可樂的 “價值型投資” 經理人,買入邏輯是依照這是巴菲特的重點持股,和 “時間是偉大事業的朋友”。

然而,當時可口可樂的本益比 40 倍,並不是那麼便宜,雖然時間是偉大公司的朋友,但在這個例子中,可口可樂耗費了十年的時間才解決了價格被高估的問題。這段時間以來,可口可樂的股東幾乎沒有任何實質性的回報。可口可樂是一個極端的例子,最終許多價值型投資經理人選擇以標普 500 指數的績效為標準。

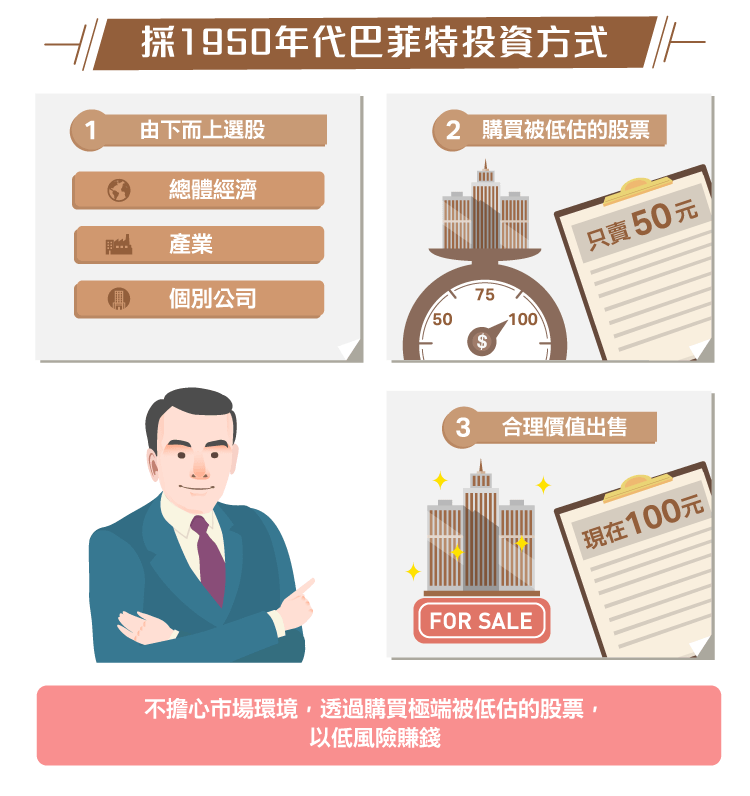

我比其他投資者更加關注巴菲特,所以你要明白,我是在挑戰你要像 1950 年代的巴菲特那樣思考,而不是像 2000 年的巴菲特。從 2000 年開始,我們可以從巴菲特那裡學到很多東西,但我們應該注意到他是如何實現過去年化 50% 報酬的(暗示⋯⋯並不是通過購買和持有偉大的企業–至少不是一開始⋯⋯而透過購買極端被低估的股票,並在達到合理價值時出售股票,一再重複這個過程)。

總結

今天上午,我正透過電腦螢幕在有點高估的市場中尋找被低估的股票。我在想一個簡單的問題:我怎樣才能賺錢?對我而言,這有助於我將每檔股票視為獨立的投資,而不是擔心整體投資策略或整體市場環境。

我只要問自己:我可以投資哪些股票,哪些會讓我賺很多錢?

我認為巴菲特可能會以這樣的方式想像股票,當他在 1950 年代初期每年賺取 60% 的獲利,以及在合夥時期每年賺取 30% 的利潤時,他並不關心整個市場在做什麼。只要他能找到被低估的股票,就可以用低風險的方式賺到很多錢。採用由下而上,而不是由上而下的選股法。不要擔心整體市場或經濟變化,只要專注尋找被低估的股票。

《Base Hit Investing》授權轉載

【延伸閱讀】

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)

找藉口很簡單-改善投資績效卻很難.png)