2 月 24 日 (六) 的晚上,一向有股神稱號的老巴 — 華倫·巴菲特 (Warren Buffett) ,職掌的波克夏(Berkshire Hathaway, BRK.A-US)海瑟威公司 發表例行性的年度股東信。

已經快要 88 歲的巴菲特,過去的投資戰績非常輝煌,他所發表的公開信,更是讓投資人感到受益匪淺。

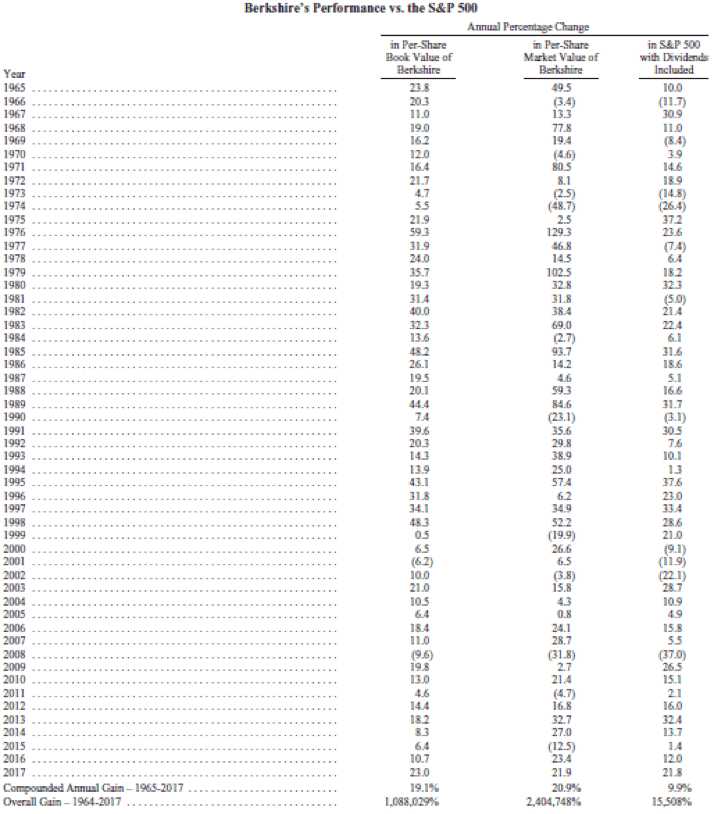

波克夏 2017 年淨值成長 653 億美元,波克夏 A 類股 (BRK.A-US) 和 B 類股 (BRK.B-US) 的票面價值成長了 23% 。 (B 股為 A 股的 1/1500) 在巴菲特進入公司的 53 年間,年均複合成長率為 19.1% 。 (不過大部分高報酬的年份都處於前期,後期資產規模已經太大難以創造高報酬率。)

巴菲特致股東信第 1 頁,波克夏與標普 500 指數的表現比較

2017 年的不尋常之處在於,大部分淨值增加「並不是來自於波克夏本身」。只有 360 億美元是來自公司營運,剩下的 290 億美元利潤主要來自去年 12 月才確定的「稅改法案」。 (這法案也讓當時的美股一路漲勢連連)

新會計準則實施讓未來財報更難解讀?

在信中,老巴花了很大的篇幅解釋新的會計規則對財報的負面影響,認為會嚴重扭曲波克夏的淨利計算。對公司所持有 1700 億美元可交易股票的「未實現投資損益」,也被要求算入在未來的財報中,這樣可能會導致利潤大幅波動,尤其像波克夏已經這麼大規模的管理公司,影響的獲利金額有時高達 100 億美元以上。

巴菲特認為,在財報中強調實現收益和帳面的盈虧數字都是不合理的,波克夏真正關注的是每股 EPS 名義成長,媒體最關注的卻是別的。 (每年的獲利年增或年減。)

波克夏以後依舊會堅持在週五收盤很久後才公布財報,或者在星期六早上公布,這樣才能給專業的股東有更多時間分析真正重要數據,也幫助分析人員在週一的開盤時,給出「更明智的評論」。 (分析師大都誇張解讀,越聳動越好。)

在這次發布的股東信中,只在結尾的最後幾句提到了兩個人的名字。 (有關於接班人) 「我把最精華的部分留在壓軸出場。很幸運,波克夏迎來新的副董事長 Ajit Jain 和 Greg Abel 」

還說歡迎大家到場參加 5 月 5 日在奧馬哈舉辦的波克夏股東大會。對台灣投資人來說有個好消息,那就是 2018 年股東會的採訪和會議,都會即時翻譯成中文。這樣可以讓更廣大的投資人認識波克夏。

手上資金實在太多

截至 2017 年底,波克夏持有的現金和美債為 1160 億美元,再創歷史新高。這比 2016 年底又增加了 860 億美元,波克夏幾乎把全部的資金都投資於一年期以內的短期美國國債。

老巴在找公司併購的時候,主要看幾個特質: 1. 長期競爭力 2. 高水準的管理階層 3. 有形資產的投資回報 4. 低於合理價格太多的誘人價格。

但去年一整年,整個市場掀起併購狂潮時,波克夏卻找不到價格合適的收購對象。他在信中表示:「在併購上我們遵循一條簡單原則:別人越大膽,我們就越謹慎。」這句話是不是暗示去年併購案都「不太優」?讀者或許可以回頭檢視一下。老巴花了不少篇幅在嘲諷過於大膽的併購行為,這也讓我們有了新的研究方向。

這次依舊沒有提到會發放股息,此前曾有分析師認為,手頭現金已經龐大到離譜,巴菲特極可能為了應付股東們的壓力。進行一次性的特殊股息發放。

值得注意的是,三次颶風帶來了 20 億美元的成本, 2017 年前,波克夏連續 14 年實現了承保利潤,稅前總額達 283 億美元,但老巴之前就警告,有些年難免會虧損,不可能永遠都獲利。這一個警告在 2017 年變成了現實:承保稅前損失為 32 億美元。

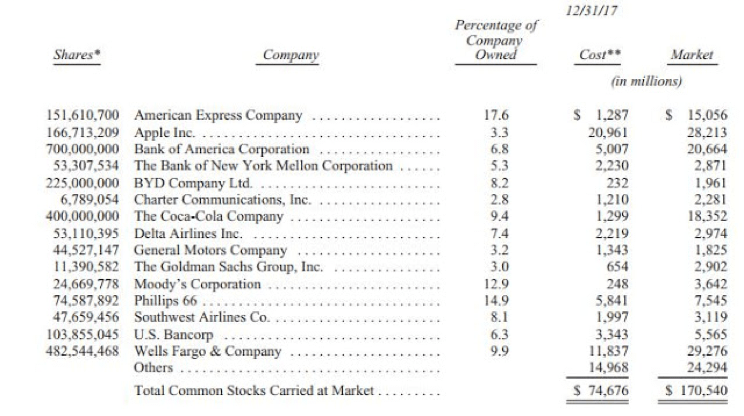

大家最關心的持股問題

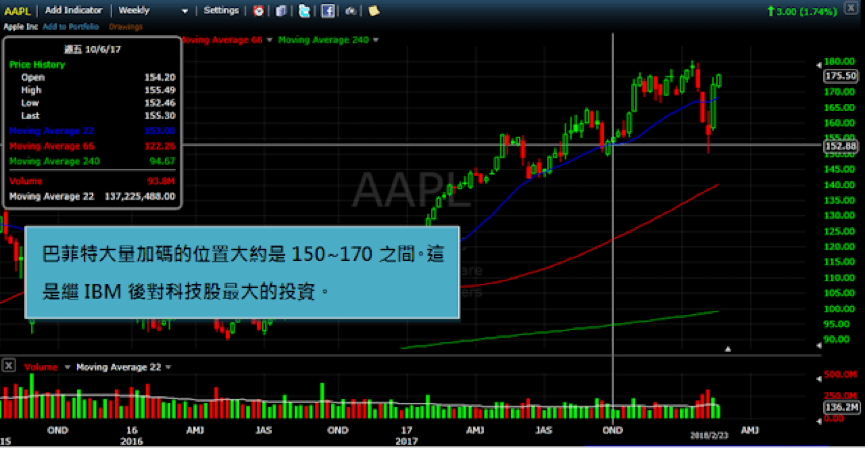

從上週公布的文件顯示,截至去年底巴菲特增加蘋果(Apple, AAPL-US) (APPLE,AAPL-US) 股票 23.3% 或 3124 萬股,共持有 1 億 653 萬股,價值 280 億美元成為蘋果第四大股東。去年第三季,波克夏曾增加蘋果 390 萬股,所以等於光第四季就增加了 10 倍之多的股數。

上圖為蘋果週線圖

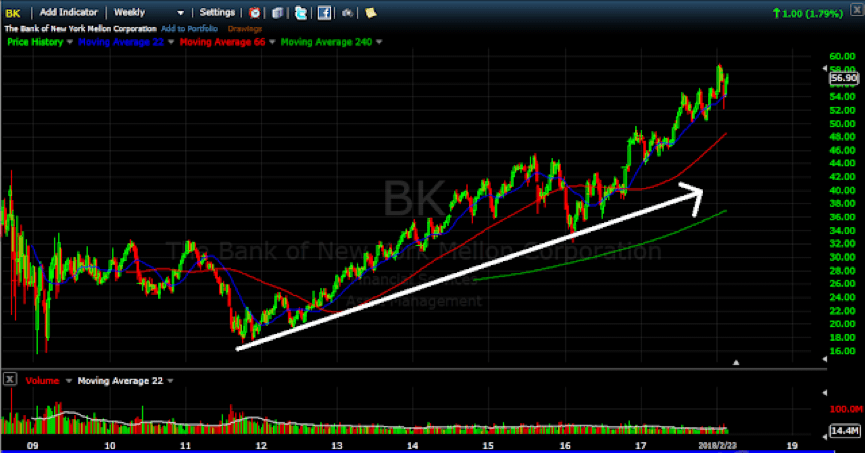

文件還顯示出 Q4 增加了紐約梅隆銀行 (The Bank of New York Mellon,BK-US) 21% ,總持股 6080 萬股。買進以色列製藥巨頭 Teva 在美國交易的 ADR (TEVA-US) 至 1890 萬股,價值 3 億 58 萬美元。

上圖為梅隆銀行週線圖

減碼部分:

減碼了通用汽車(General Motors, GM-US) (GM,GM-US) 16.7% ,至總持股 5000 萬股、減碼了富國銀行 (Wells Fargo & Co, WFC-US) 1.3% ,至總持股 4 億 5820 萬股。由於虛開帳戶醜聞被 Fed 制裁不得擴充資產規模後,富國銀行股價一度跌至兩個月新低,波克夏帳面最多曾虧了 24 億美元。巴菲特從 Q3 減碼 IBM (IBM-US) 32% 之後,繼續殺出,還剩 205 萬股,從巔峰時期的 130 億美元驟降至 3 億 17 萬美元。基本上算是出清了。

與避險基金的打賭!

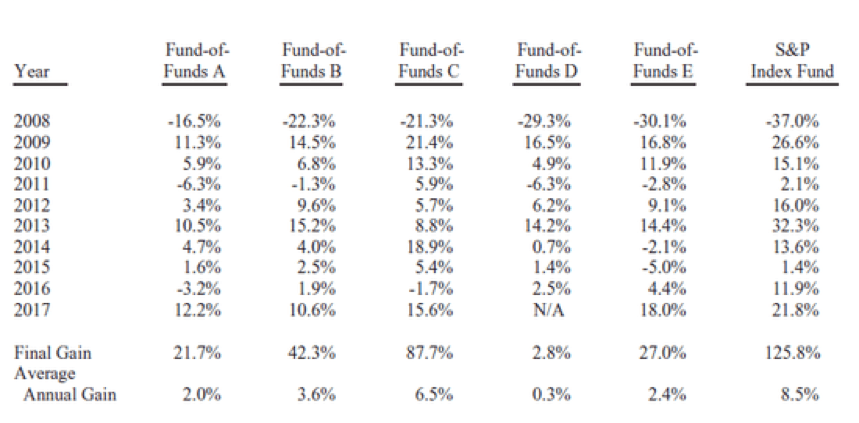

信中提到了巴菲特與華爾街避險基金公司十年前的賭約,老巴賭的是標普 500 的 ETF 表現,將比該公司挑選的 5 檔 FoF (組合型基金) 更好。這些 FoF 覆蓋了業內超過 200 檔主動管理型的對沖基金,可以隨時投資自認為有潛力的公司。

結果發現,這五檔成立於 2008 年的 FoF 只有成立當年贏了標普 500 指數,在接下來的 9 年內,這些基金的成績下滑,表現都不如標普 500 指數亮眼。這一賭約在 2017 年正式結束,為巴菲特贏得了 100 萬美元。

根據巴菲特與 Protégé Partners 的協議,這些基金中的基金名字是不能向公眾披露的。基金 A、B 與 C 的 2016 年數據被小幅修正。而基金 D 在 2017 年被清算,它的年度成長率是根據九年營運時間計算得出。

巴菲特的名言蠻逗趣的:「市場有時很好,有時很糟,可是華爾街的手續費從來沒少收過。」也許這句警語,對於我們國內的投資人來說,會是很棒的一個禮物。

【延伸閱讀】