在下跌的過程中,是檢視與思考自己投資方式的好機會,如果能從中學到經驗,對未來絕對是有幫助。

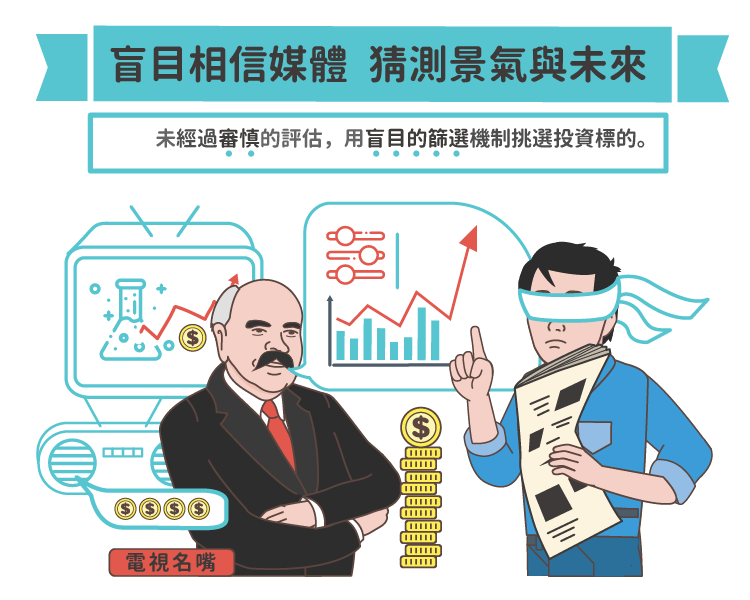

不過在外在理財媒體複雜且沒有邏輯的指導下,發現很多投資人的思維是沒有基礎且盲目的。

通常有以下兩種我覺得奇怪的邏輯

其一,沒有實質了解下對景氣與未來的猜測

很多人的投資是看理財媒體的報導,哪個產業說好就盲目投資,心裡面只想賺個一波,然後在市場反轉的時候提前獲利了結。

因此很多人盲目的重壓中國,或是生技、能源等,雖然在過去已經有過科技、新能源、礦業原物料等的夢破碎,仍然抵擋不了投資人想賺錢的企圖心。

如果抽絲剝繭去問他們,為何看好生技,他們會很單純地說,因為未來人口將逐漸老化,製藥會越來越重要。問他們為何看好中國,會告訴你未來中國將取代美國。既使是已經跌到破底又破底的礦業,雖然已經知道夢想早已破滅,但他們對於未來仍抱持著最後一絲期待。

投資人對於投資多來自於猜測,聽完外面的報導後,覺得有機會就買,但未必有經過審慎的評估,尤其是用盲目的篩選機制挑選當下績效最好的基金,卻沒有了解這些指數背後的公司,營運狀況與本益比如何,更不用說經理人的表現如何。

在這樣基礎思維不夠健全下所做出的決策就特別容易受到挑戰,譬如現在市場不如預期,很多人就不知道該留還是該走,有些賭性堅強的就再凹下去,有些則是摸摸鼻子認賠走人。

通常人性有個特殊的數字關卡,在損失 10% 以內都還會用心去研究思考,當跌破20%以上就會呈現自我放棄狀態。

理財媒體為了簡化溝通以及創造銷量,自然會用比較簡單的概念溝通,並不斷強化未來投資機會有多美好,這樣雜誌才有機會熱賣,但沒有想好到底投資是什麼,以及自己該怎樣面對市場的投資人,就很容易受傷。

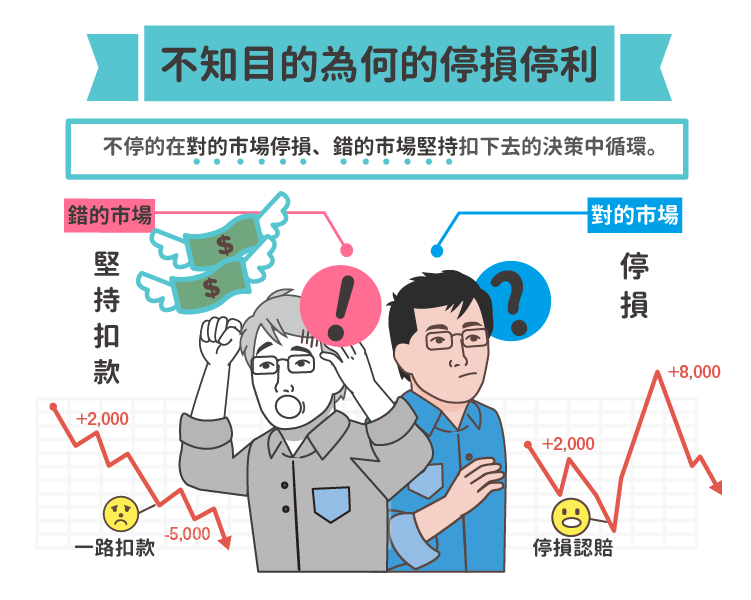

其二,不知道目的為何的停損停利

要不要停損停利,背後都有其投資思維,這就是為何什麼巴菲特不太停損,但是賭神要停損的差別。然而很多投資基礎並未被充分教育,只被簡化為一些單純但容易被錯誤運用的規則。

譬如很多理財專家會說,定期定額就是要扣波動大的市場,然後越低扣越多,度過微笑曲線就會賺錢。然後還會加註,只要選擇長期會看好的市場,一直扣下去就對了。這顯然是過度簡化而且錯誤的思維,但是卻牢牢的記在許多投資人心理。就連我身邊許多號稱理財專家,也是認為只要定期定額長期扣下去一定會賺錢。很多理財觀念,在某些時候解讀起來好像正確,但其實前後邏輯嚴謹檢視,就會發現錯得離譜。

其次也有些人則是改強調要停損,呼應前面的理由,要投資人追逐熱門的市場,號稱長期市場看好,但是只要當市場反轉或是看錯,就要停損出場,或是定期檢視進場理由與調整標的。這些觀念也一樣不盡然正確,而可憐的投資人就會不停的在對的市場停損、錯的市場堅持扣下去的決策中循環。

結合上述兩種思維,就會出現目前許多投資人都有的經驗,不斷在對對錯錯、賺賺賠賠中度故,真正留在身上的除了這種有樂趣的過程,但留下錢的則是少數。

許多投資朋友的經驗是,先看走勢與新聞,然後拿幾個市場來賭,賭對了就把自己當賭神,可能賺個 5% 或 10% 出場。但是也有不少是賭錯,然後少則停損認賠,有些則是繼續拿先前的新聞報導作為支撐基礎,堅持抱下去,直到賠了 30~50%。

《投資客日誌》授權轉載

【延伸閱讀】