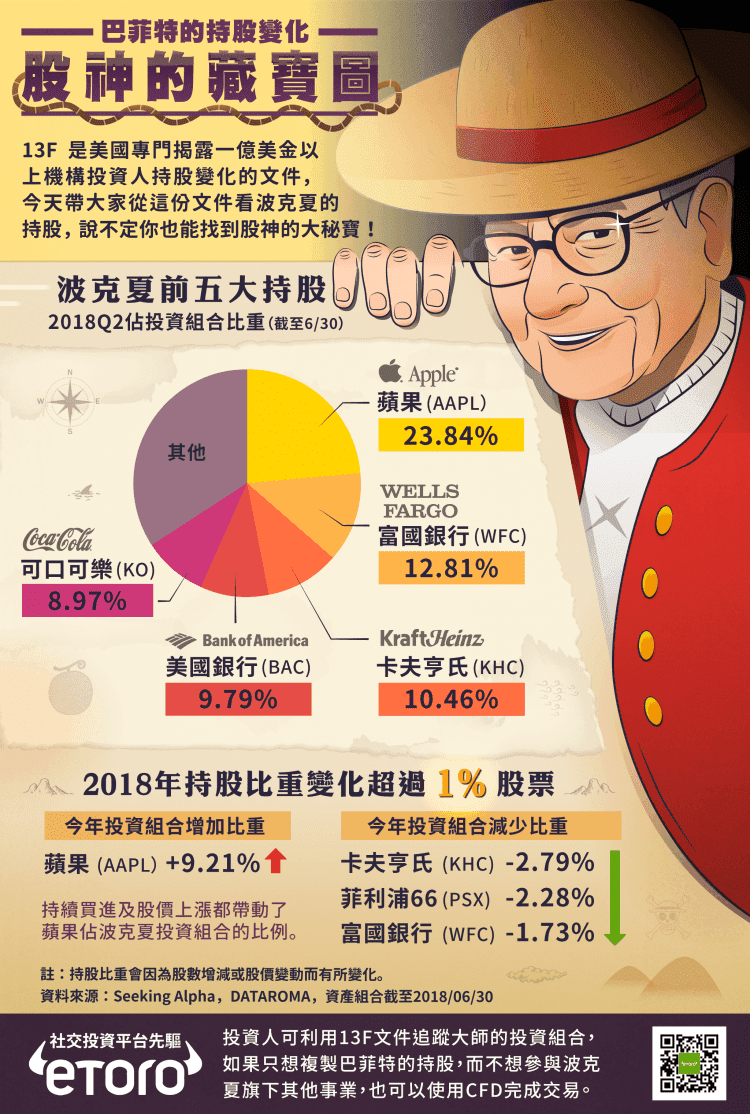

觀察波克夏(Berkshire Hathaway, BRK.A-US)的持股變化,除了 2018 年以來投資組合增幅最大的蘋果(Apple, AAPL-US)以外,巴菲特在 2018 年第二季還增持了美國銀行(Bank of America, BAC-US)及航空業的股票,銀行業以高盛(Goldman Sachs Group, GS-US)增加最多,趁高盛近來股價下跌之際,2018 第二季持股張數增加了 20.94%。航空業則在達美航空(Delta Air Lines Inc, DAL-US)與西南航空(Southwest Airlines, LUV-US)上各增加 18.78% 與 18.65% 的股數。

投資組合比重減少的三隻股票原因則各不相同,卡夫亨氏(Kraft Heinz, KHC-US)的持股張數完全沒有調整,下降來自於股價本身的下跌,菲利浦 66(Phillips 66, PSX-US)則是因為減持張數很多,從去年底持有 8,069 萬股下降至今年第二季的 3,473 萬股,富國銀行(Wells Fargo & Co, WFC-US)是因為巴菲特不想成為佔超過該公司 10% 股份的大股東,以免需接受美國聯準會審查。

以相同理由減持的股票還有聯合航空(United Airlines, UAL-US)與美國航空(American-Airlines, AAL-US),而這並不代表巴菲特不看好這兩個產業。

定期追蹤各投資大師的 13F 文件是一個很好快速挑選投資標的的方法,但也不是保證就不賠錢,像巴菲特就曾經在投資 IBM(IBM-US)上摔過跤。假如個人投資者沒有能力判斷出大師持股背後的原因,那完全複製他們的投資組合也是一種可行的方式。

【延伸閱讀】