裕民(2606-TW)主要經營散裝航運業,運送大宗散裝物資像是穀物、煤炭、礦砂等,現貨船比例大約在 6~7 成左右,由於背後有遠東集團的資源協助,讓裕民的營運相對穩定,在海運業供需失衡狀態改善的趨勢中,船齡較低並逐漸更換為環保船的裕民獲利有回升的狀態。

海運是個重資產的產業

在航運業中,重資產是一大特色,海運業擁有的船隻通常構成了龐大的固定資產,以裕民來說固定資產佔了總資產的 56%(截至 2017 年底),其中絕大部分為運輸設備,也就是船隻,加上裕民的船隊大多為自有而非租船,這使 2017 年產生 23 億的折舊費用,超過總營收 27%,以固定資產比例更高(超過 90%)的慧洋(2637-TW)來說,折舊費用占營收比例更是來到 35%,加上海運業通常需要借貸資金來應付龐大的資本支出,連帶的利息費用會讓航商的財務結構頗受威脅,因此避免在船價高漲時買船可以減少後續無謂的折舊與利息費用產生。

也因為如此,在 2008 年之前大量擴展船隊的許多航商們都在後來的海運業空頭中受到不小的財務損失,裕民在擴展船隊的舉動上相對保守(見前篇),也選擇在後來新船造價大幅降低的時機陸續購入新船(長榮(2603-TW)也有類似的投資策略),期望在未來運費市場回升時,投資計畫能夠發揮長遠的功用(根據船型不同,一艘商船的折舊期限為 18~25 年不等)。

註:慧洋也是擁有許多船隻的散裝航商,但營運方式與裕民有著相當的不同,裕民是以經營現貨船為主、合約船為輔,慧洋則是當起船東,將購入的船租予他人,收取長期合約租金,由於租約較為穩定,因此慧洋的毛利率相對偏高,同時負債率也偏高。

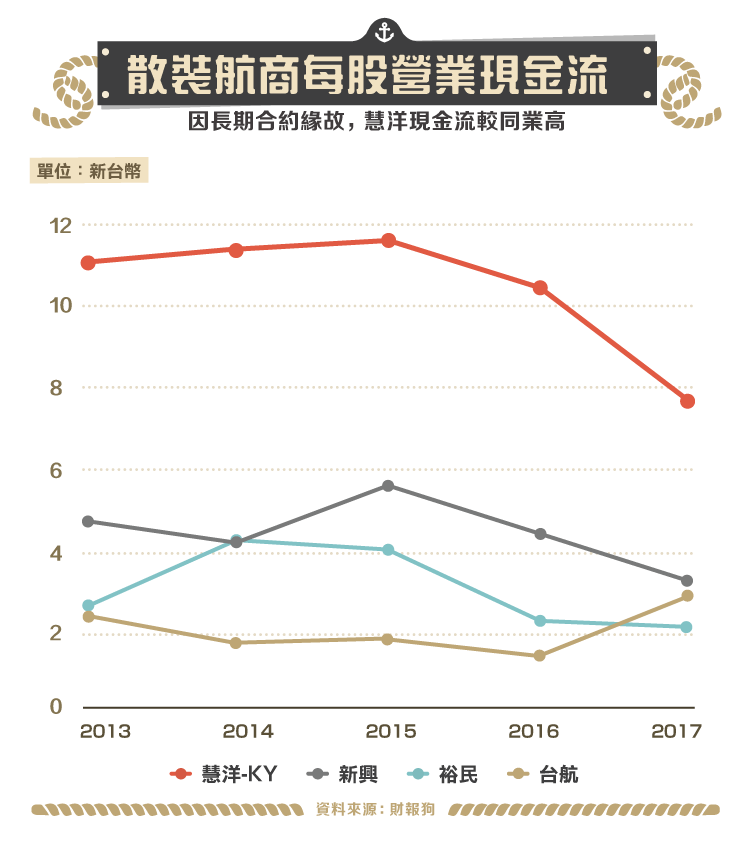

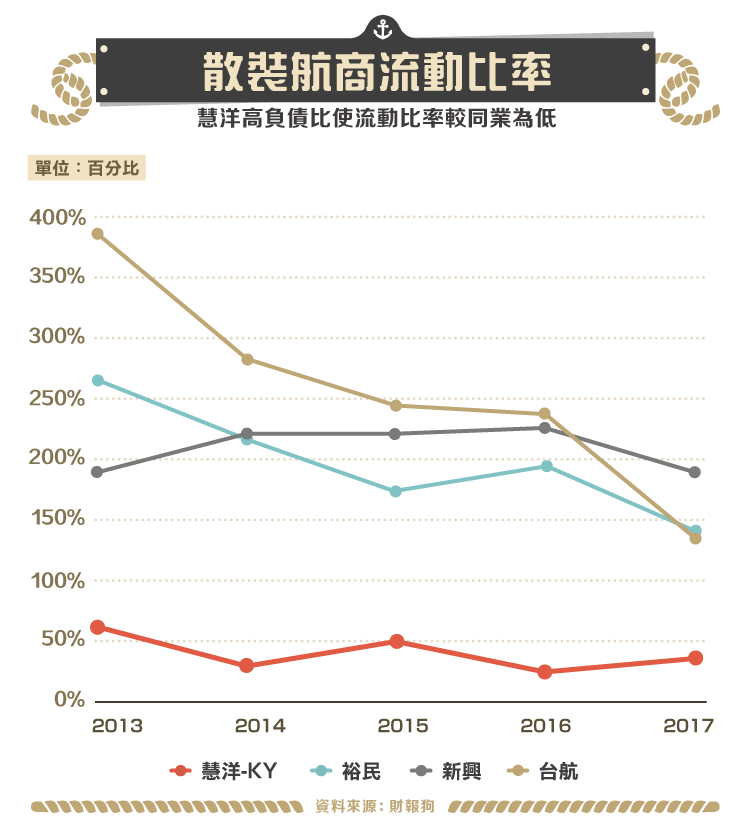

在現金流量方面,首先要看營業現金流,確認收取的現金的能力,可以從下圖看到以長約為主的慧洋營業現金流較同業來的高,但因為進行了大量資本支出,負債比最高,流動比率(Current Ratio)較低,裕民現貨船比例較高,也有意提升合約船的比例,負債率在四家中僅次於慧洋,由於背後有遠東集團在,在財務結構的穩定性上有多一層保障。

裕民的船隊擴展計劃

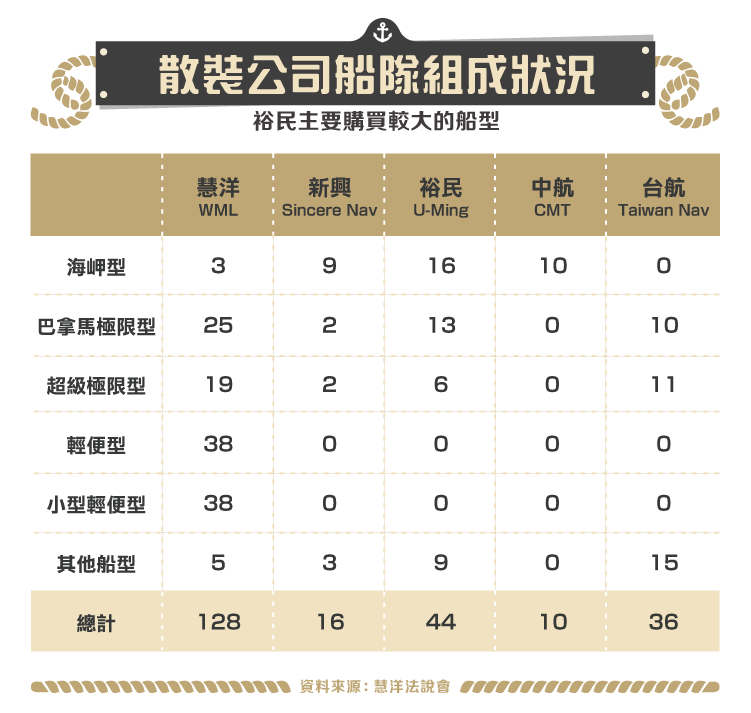

船隊方面,各家航商會針對自己的業務進行船隊的配置,裕民採用的是較大的船型,船隊的擴展速度相對穩定上升,競爭對手慧洋則是積極的擴展船隊,相當地有野心,主要集中在較為小型的船型以及環保船,其他航商像是台航(2617-TW)、新興(2605-TW)與中航(2612-TW)規模較小,除了以上幾間還有一些也有經營散裝船的企業,但營運主體都為其他產業,後續船隊的成長應會趨緩或是賣出船隊。

BDI 與損益兩平點

再觀察散裝航運市場很重要的 BDI 指數方面,因為每家航商營運成本結構的不同,會有不同對應的損益兩平點,除了航運成本(裕民 2017 年個體財報揭露的成本結構為薪資 27.4%、油料 22.8%、港務費用 14.8%、折舊 14.5%、維護修理費 12.8%、其他 7.4%)以外,尚處於貸款期的船隻還要納入利息費用的考量。

根據法人的資料,散裝航商的損益兩平點大致落於 BDI 指數 1,200~1,500 點,裕民因為船齡較低,損益兩平點落在 1,250~1,350 點左右,本業以外,裕民也有些集團的交叉持股,每年也會貢獻業外損益,需要注意。

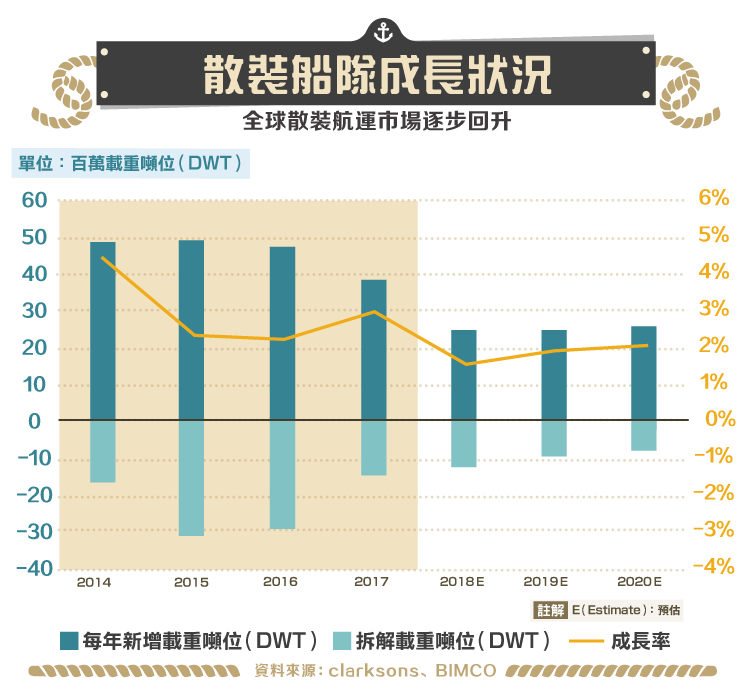

散裝市場在歷經 2016 年低點之後,2017 年至今有緩步回升,一來是新增產能已從高峰滑落,讓超額的供給可以逐步得到調整,其他考量因素還有拆船市場(包含老舊船隻以及將來不符合 IMO 環保規範而汰換的船隻),但也需要注意中美貿易戰、中國經濟成長狀況可能帶來會全球大宗原物料的影響,短期雖有調整,長期的供需狀況仍須密切注意觀察。

小結

引用垃圾堆中找黃金 — 海運業(一)中所說的,由於海運業沒有一家公司有定價能力,除了反應整體市場的供需之外,能夠出類拔萃的公司有以下幾點特徵:「以更低的價格購買船隻、以更低的成本營運、有更低的融資成本。」財務結構良好,並且在好時機適時購船的航商將在未來展現更佳的表現,由於海運業資訊龐雜,要精細分析並不容易,但也能從以上幾個大方向切入。

參考資料:裕民年報、裕民季報、裕民法說會、遠東人月刊、Clarksons、Alphaliner、中船重工經濟研究中心、日盛研究報告、財報狗洞見討論區、黃國華耕讀筆記

【延伸閱讀】

靠併購和新航線創造亮麗佳績-.jpg)

中小航運公司開始重新買船-大洗牌後航運“新周期”真開啟了?_-.png)