接續前篇最後常規化調整,首先以市場法評估台電股權價值。

評價乘數調整

市場法估算方式,以可類比公司於評價基準日之市值除以最近期之完整年度財務衡量指標。而使用之指標:EBIT、EBITDA、REV(revenue)、E(earnings)、B(book value of equity)、MV(market value of equity)及 EV(enterprise value),均已個別進行常規化調整,詳細如下表所示(調整金額參考上篇)。

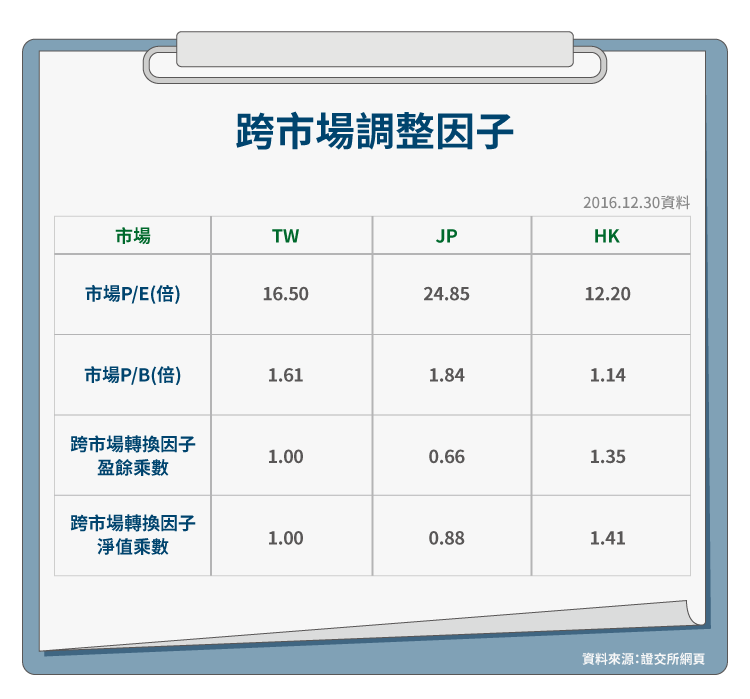

另外,因可類比公司分別於日本及香港市場上市,故市場差異須額外調整。調整方式參考台灣證券交易所網頁公告之全球主要市場 P/E 及 P/B 乘數,以台灣為分母、國外市場為分子,推算盈餘類及淨值類乘數之跨市場轉換因子,詳細如下表所示。

在將可類比公司之各市場乘數進行跨市場調整後,求得表三結果。在乘數類型選擇上,盈餘類選用 P/E、EV/EBIT 及 EV/EBITDA;淨值類,考量台電及可類比公司之無形資產不多且非創造價值的來源,故僅選用 P/B,排除 P/TB(tangible book value, 有形淨值)之使用;而營收類乘數 EV/REV,因無國外市場資訊,故未進行跨市場調整,後續在作價值結論時將避免使用。

表三

表三

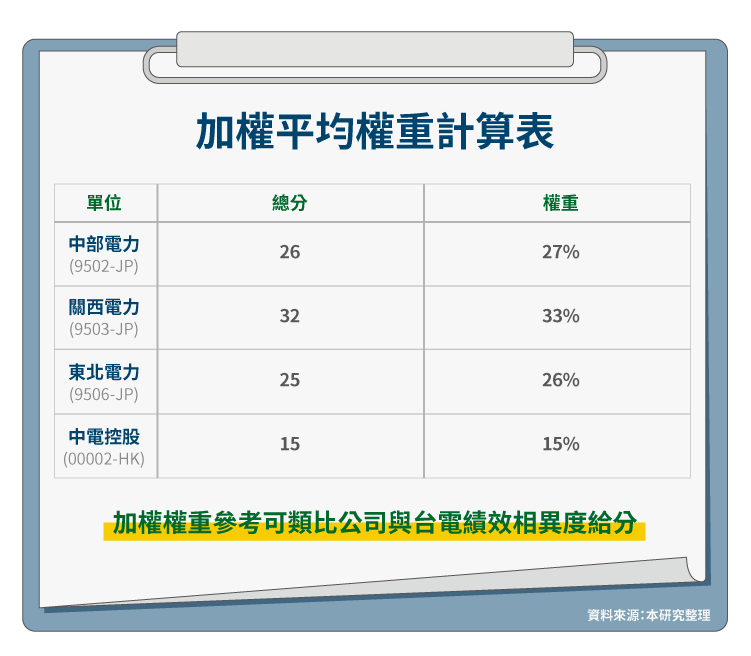

此外,關於統計量的設定,計算最低、第 1 四分位數、中位數、第3四分位數、最高及加權平均數。其中,加權平均數所使用之權重,參考台電衡量營運績效所用指標:裝置容量、發電量、線路損失率、每戶停電時間、CO2 排放強度,及財務指標來計算。

例如就發電量來看,台電與中電控股之差異為 869 百億度,中部電力之差異為 984 百億度,關西電力之差異為 1,168 百億度,東北電力之差異為 1,425 百億度。依照差異數的大小給分,與台電差異數最小之公司給 4 分,次相近公司給 3 分,依此類推,最後一名僅得 1 分。就前述給分方式對各項指標(裝置容量、發電量⋯⋯等等)給與分數後,計算各候選可類比公司之總得分(如下表),用以估計權重。

初步股權價值

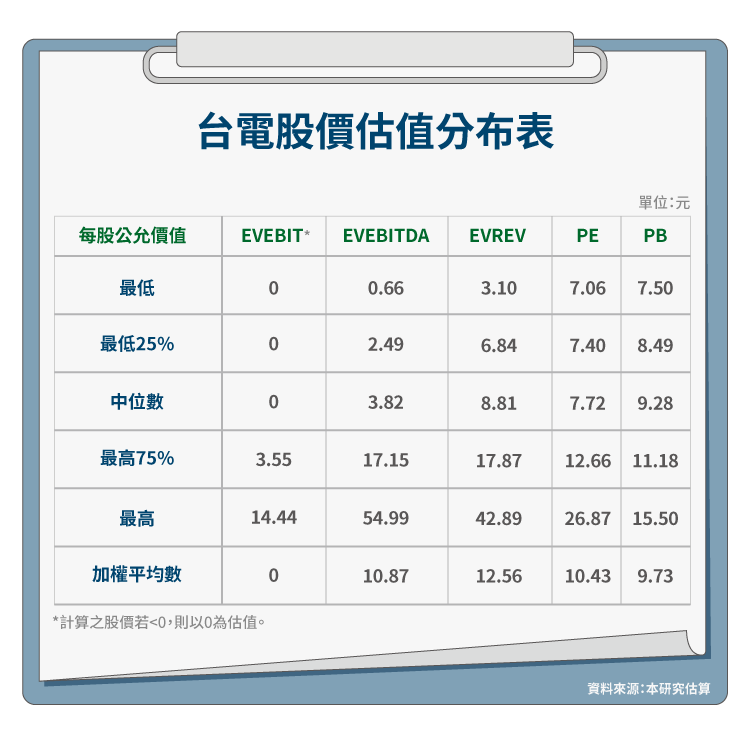

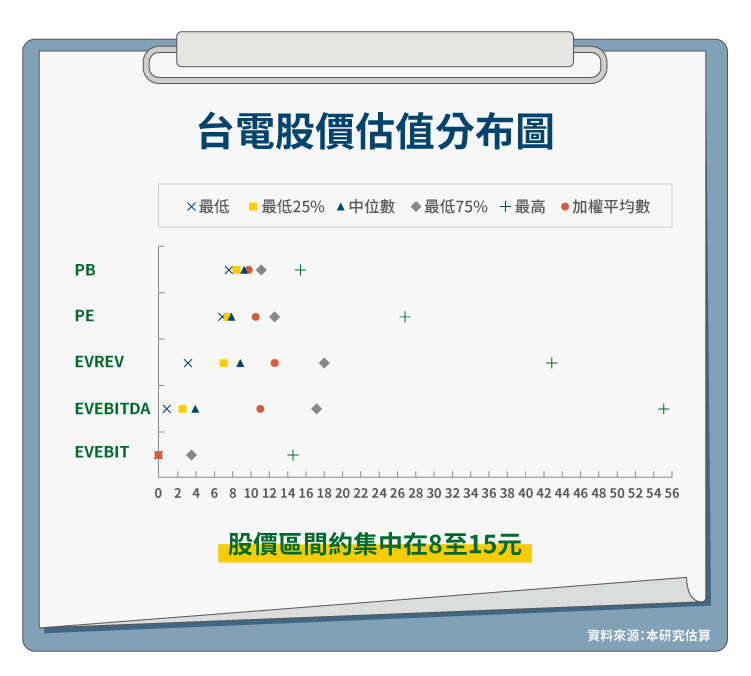

最後,將各類市場乘數的統計量乘上台電之財務衡量指標,並加回超額現金、投資性不動產公允價值,及扣除負債公允價值(EV 乘數才須處理),以估算出台電普通股權益之公允價值。表五及圖六,為各市場乘數及統計量之每股公允價值分布。使用市場法所估算之股價區間約集中在 8 至 15 元。

表五

表五

圖六

圖六

決定單一價值

由表五、圖六判斷出股價區間後,將進一步決定單一價值。參照表三之變異係數,P/E 乘數之離散度程度最高、EV/EBITDA 及 P/B 次之,EV/EBIT 最低。不過自行計算的加權方式,某種程度上已調整各可類比公司間之營運差異,乘數之離散度應可忽略。而這亦代表著,加權平均數應該是較佳的統計量。

接續是乘數的選擇,邏輯如下:EV/REV 未進行跨市場調整,優先排除。至於 EV/EBIT 及 P/E,則考量台電之折舊費用高,且盈虧之間波動大,不建議採用,故最後僅在 EV/EBITDA 及 P/B 二者之間做挑選。EV/EBITDA 相較於 P/B,其經營能力與公司價值之間的連結,較為直覺,故最終決定採用 EV/EBITDA 乘數。

流動性折價

總結上述考量,決定使用 EV/EBITDA 之加權平均乘數 6.47 倍,並整理評價結果於下表。使用該乘數估算出之台電企業公允價值為 12,138 億元、普通股權益公允價值 3,586 億元,流動性折價調整前普通股每股公允價值 10.87 元,最後調減 30% 之流動性折價,得出每股 7.61 元。

【延伸閱讀】