本文非常不適合以下投資人閱讀:

- 可以買在最低點、賣在最高點,買完就漲、賣完就跌的各位神仙,請繞道。

- 堅信世界上存在可以買在最低點、賣在最高點,買完就漲、賣完就跌的方法,並在苦苦尋覓的傻瓜,請繞道。

本文旨在依靠邏輯和數據解析:為什麼頻繁的交易是你資金不斷失血、造成你經常 “低賣高買”、徹底踏空優質股,甚至跑不贏單純持有股票,導致徹底失敗的元兇?下列開始逐項邏輯解析。

一、“高賣低買” 是一把雙刃劍

我們做股票投資都有一個美好的願望,那就是 “高賣低買”。希望自己能夠在下跌前或者即將出現的持續下跌前,提前拋出股票,離場觀望、規避風險,然後再等到股票跌到很便宜的時候趁機買回來。

可以說,“高賣低買” 具備充足的合理性,同時也是戰勝 “單純持有股票” 這種戰略的有效方法。在趨勢投資者或波段投資者的眼中,按照預先設定的交易計劃或程式來實現高賣低買;而在價值投資者的方法中,利用股票的低估和高估,實現高賣低買。

在這裡,我不是反對 “高賣低買”,而是反對無腦的、無章法的、在情緒驅使下隨意的 “高賣低買”,反對過於頻繁的 “高賣低買”。

我的觀點是:“高賣低買” 不應過於頻繁,尤其是遠遠超過了股票在某時間段內回檔的頻率,就會造成無法彌補的損失。

二、我們不是神仙,必然存在交易誤差

我們不是神仙,做不到買在最低點、賣在最高點,同時也做不到買完就漲、賣完就跌;因此,必然在交易上存在交易誤差。如果您是神仙,能夠做到如此,就請不要和我們普通人計較,請您繞道吧。

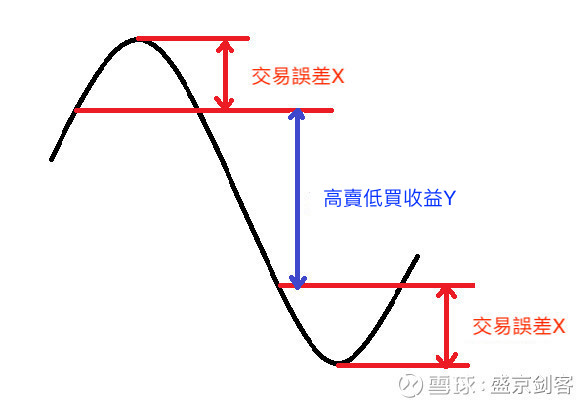

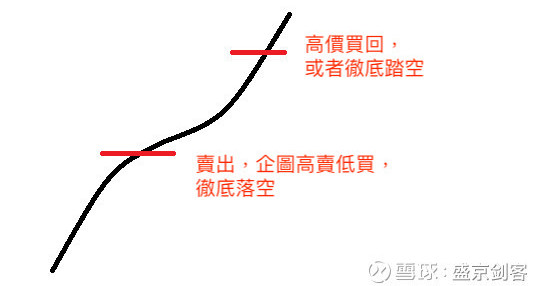

如圖所示,我們普通人一定是在最高點和最低點左側或右側來交易,也就是必然在低於最高價賣出、高於最低價買入。這個實際的買入價(賣出價)與真實的最低點(最高點)之間的差值,就被稱作為交易誤差,我們用 X 來表示。

而當賣出後出現了下跌,並且這個下跌幅度彌補了買賣中的交易誤差,也就是說下跌幅度大於 2X,那你今後再買回來的時候,就會占到 “高賣低買” 的便宜,實現了高價賣出、低價買回;所得到高賣低買的收益,我們假設為 Y。

同理,如上圖,如果賣出後下跌幅度小於 2X,此時由於交易誤差出現了交叉,不僅佔不到 “高賣低買” 的便宜,反而出現了 “低賣高買”,賣的便宜、買回貴。此時,高賣低買的收益 Y 為負值。

由此可見,想要占到高賣低買的便宜,那麼賣出後的回調幅度必須大於你交易誤差 X 的二倍(2X),否則不僅白忙一場,還會少賺很多錢!

三、“高賣低買” 最糟糕的結果

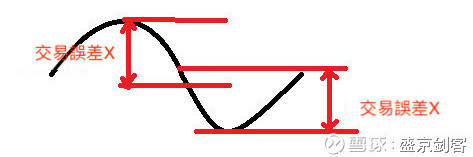

上圖中的這種情況(跌幅小於 2X)是一些新手、沒有章法、在情緒驅動下的投資者常常面對且非常尷尬的情況之一,但這種情況還不是最糟的,市場多少還是給了點 “面子”,因為好歹出現了下跌,只是下跌幅度不夠 2X 而已。

最糟糕的就是下面這種情況,那就是賣完不僅沒跌,還繼續漲,絲毫沒有出現回調,這種情況是非常令人沮喪和懊悔的。

出現此種情況,要麼投資者當機立斷,立即高價購回,要麼徹底喪失買回的勇氣,很可能與熱門股失之交臂,看著股價每天高漲,心中五味雜陳。

此種情況是新手和頻繁買賣者最常出現的情況,一腳踏空、後悔終生,希望能高賣低買多賺一些,最終結果卻是 “周郎妙計安天下,賠了夫人又折兵”。

四、“高賣低買” 不那麼容易

綜合上面的分析,我們發現,想要真正的實現 “高賣低買” 不是那麼容易。其原因就在於我們不是神,而是普通人,必然存在交易上的誤差 X。

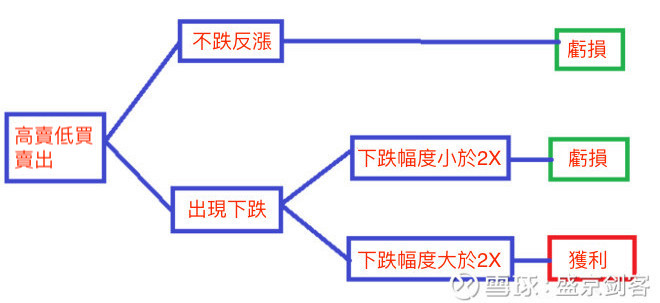

如上圖,已經列出了高賣低買後的三種情況,只有在拋出後出現下跌,且下跌幅度大於 2X 時,我們才能通過高賣低買獲利;而其餘兩種情況會出現不同程度的虧損,尤其是第一種情況,不僅沒有下跌,反而上漲,陷投資者於不利的境地。

同時我們看到,想要利用 “高賣低買” 實現 “彎道超車”,跑贏單純持有股票,必須保證上圖中第三種情況的總體獲利大於另外兩種情況的總體虧損,這樣才能發揮出 “高賣低買” 的正面作用。換句話說,必須保證你 “高賣低買” 操作的期望值為正,你才能獲得好處。

如果單純的只考慮機率問題,顯然你對出現第三種情況判斷準確的機率越高,對你越有利。

五、關於下跌大於 2X 的頻率討論

既然判斷第三種情況(下跌大於 2X)越準確對投資者越有利,我們自然會問一個問題:下跌大於 2X 會多久出現一次?換句話說,在單位時間內(比如一年),會出現幾次 2X 以上的下跌?這是非常重要的,關於下跌大於 2X 的頻率問題。

我想此時,很多朋友會打算翻開股票軟體統計一番。請別著急,關於實盤數據分析我們放在下回來講,目前我們只做邏輯上的理論推導。工程上來說是 “七分理論三分乾”,而金融投資上則是 “九分理論一分乾”,因為大多數時候 “執行” 只需要點點鼠標或者編個程式而已,關鍵是把事情想通。

回到這個問題上,我們假設某標的在一年內出現了 N 次 2X 以上的下跌,一位投資者在這個標的上進行了 n 次高賣低買操作,試問高賣低買的成功率 p 與 N、n 存在怎樣的關係?

這個問題,可以從 N 與 n 大小比較的角度來考慮。

- n<N

意味著投資者操作次數 n 小於高賣低買潛在的獲利次數 N。如果這位投資者水平很高,每次都能抓到 2X 以上的下跌,雖然有 N-n 次沒有捕捉到,但他的高賣低買成功率 p 依然是 100%;如果有幾次抓錯了或者乾脆 n 次中沒有一次抓對,那麼成功率 p 就會小於 100%,甚至是 0。

- n=N

與以上結論類似。只有 2X 以上的下跌全部被抓到的時候(n 次中沒有一次失誤),成功率 P 才等於 100%。

- n>N

意味著投資者操作次數 n 大於高賣低買潛在的獲利次數 N。即使這位投資者水平很高,每次都能準確抓到 2X 以上的下跌,但必然有 n-N 次是錯誤的,因為正確的上限只有 N 次;如果有潛在的獲利機會沒有抓到,那麼錯誤的次數必然大於 n-N,所以在這種情況下,高賣低買成功率 p 一定小於 100%。並且,n 比 N 大的越多,p 就越小。

此時,我們得到了一個非常重要的結論:在一段時期內,當 “高賣低買” 操作次數遠大於實際中潛在的獲利機會(下跌大於 2X)時,你的成功率一定非常低。

比如,很多投資者頻繁的交易,一個月進行 5、6 次高賣低買,但如果他們操作的股票,一年中僅有 2 次跌幅大於 2X 的情況出現,那麼這就意味著,即使這 2 次能夠被成功的捕捉,但其餘的 58~70 次交易都是錯誤的 !

如果加上在優質股票上踏空、不知所措,惶惶如喪家之犬的心理狀態,再加上交易手續費、印花稅、滑點、下單錯誤等等因素疊加在一起,造成的損失將非常巨大!

很多人想的很美好,折騰來折騰去,但回過頭來一算,還不如耐心的持有股票好。很多人在牛市賺不到錢,到了熊市賠大錢,就是這個原因。這就是為什麼交易越頻繁,死的越快的根本原因,各位有志於改變命運、累積財富、實現財務自由的朋友們,不可不察啊!

六、邏輯解析的結論

綜合以上,我們通過邏輯的推演,可以得到以下結論:

- 由於有交易誤差 X 的存在,下跌大於 2X 的情況才能使 “高賣低買” 獲利。

- “高賣低買” 並不容易,獲利情況必須彌補虧損才能獲得正收益;也就是說,必須期望值為正。

- 如果單純只考慮機率問題,顯然對大於 2X 的下跌判斷越準確,對你越有利。

- 在一段時期內,當 “高賣低買” 操作次數遠大於實際中潛在的獲利機會(下跌大於 2X)時,你的成功率一定非常低。過於頻繁交易,是投資失敗的元兇。

《雪球》授權轉載

【延伸閱讀】