「借錢不求人」,你是不是在電視上曾經聽過這句廣告台詞呢,這種廣告鎖定的客群並非金融業常來往的客戶,而且也創造了另一種新的金融科技產業,也就是互聯網借貸平台,透過互聯網的規模效應,資金的供給和需求雙方能夠不被地域所限制,更大範圍的媒合供需雙方。目前美國最大的互聯網借貸平台當屬 Lending Club(LC-US),不過 2015 年因為爆出公司數據造假,以及 CEO 本人沒有揭露有利益沖突的一項投資,導致 Lending Club 市值瞬間暴跌,中國的盛大集團也藉機收購 Lending Club 的股票,這也開始讓我們對互聯網借貸平台的運作產生好奇,究竟是如何運作的呢,讓我們繼續看下去。

Lending Club 介紹

介紹 Lending Club 之前,我們必須要先了解 P2P 借貸,又稱互聯網借貸。經營互聯網借貸業者的角色通常是金融資訊仲介平台,為供給與需求雙方實現借貸而提供資訊蒐集、資訊公布、信用評估、借貸媒合等服務。

Lending Club 是全球第三家成立互聯網借貸平台的公司,前面二家公司分別為英國的 Zopa,以及美國的 Prosper Marketplace,但目前知名度以 Lending Club 為最高。Lending Club 位於美國舊金山,過去五年平台累積生成的貸款金額已經至少超過400億美元。Lending Club 於 2006 年成立,創辦人 Renaud Laplanche一開始在法國的律師事務所工作,後來因緣際會與他人創辦軟體公司 TripleHop Technologies 時,發現銀行信用卡的年化利率高達 18%,而 Laplanche 僅從銀行帳戶得到 1.5% 的存款利率,因此他發想只要直接媒合資金供需雙方,就能夠使資金供需雙方獲益,不再需要透過銀行仲介取得不平等的借貸條件。

Lending Club 最初在 Facebook(FB-US)上面開始業務,當初的構想是藉由社交關係,拓展業務範圍,Facebook 用戶在 Lending Club 上註冊,註冊資訊就會顯示在用戶的 Facebook 頁面上,訪問者知道他是 Lending Club 的成員,且有資金借貸需求,透過社交資訊的了解,進而促成資金供需媒合,還因此在 2007 年獲得約 1,000 萬美元的融資,但實際上沒有人會想要把借錢的訊息分享給好友知道,所以逐漸轉型為一家全面性的互聯網借貸平台公司。為了增加大眾的認識,2008 年 Lending Club 就向美國證券交易委員會提交了註冊申請,因為 Lending Club 優秀的利率設置算法,很快地就通過美國證券交易委員會的註冊程式,直到 2014 年 12 月正式上市。

Lending Club 商業模式

前面我們提及互聯網借貸平台主要的業務是媒合資金供需雙方,但 Lending Club 其實是沒有銀行牌照的,不能發放貸款,所以 Lending Club 必須找到發行銀行(Issuing Bank),借貸平台媒合資金供需產生的貸款都由發行銀行發放貸款,目前 Lending Club 的無擔保個人貸款和汽車貸款的發行銀行是 WebBank,而教育和醫療財務貸款的發行銀行為 NBT Bank 和 Comenity Capital Bank。當貸款發放完成後,發行銀行將貸款及相關權利移轉給 Lending Club,同時也喪失追索權,發行銀行得到 Lending Club 在借貸平台取得資金供給方的投資資金,並向 Lending Club 支付交易服務費(Transaction fees),有點像是轉介費的概念。

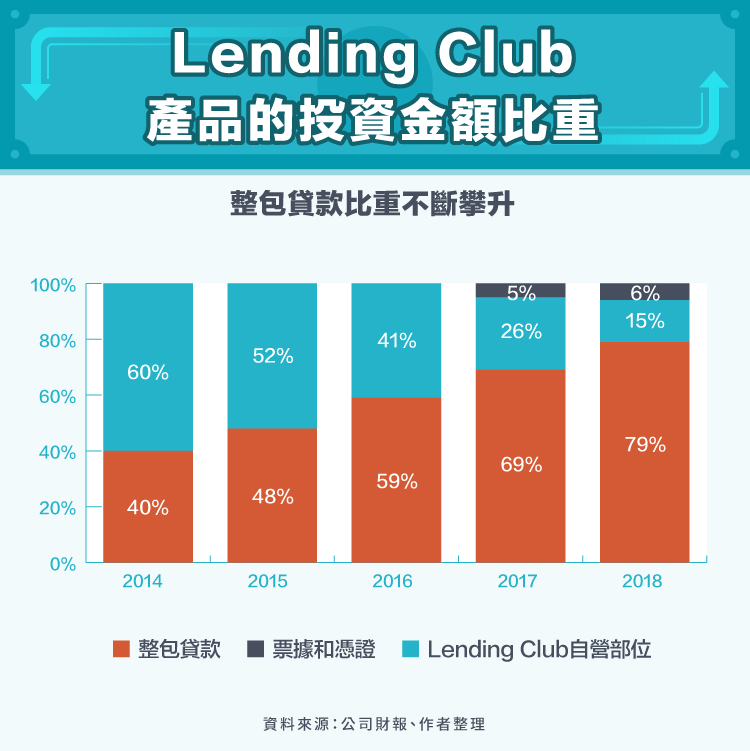

另一方面,平台上面的投資者分為大型、中小型投資機構和個人投資者,對於大型或少數中型投資機構,像是銀行、保險公司或私募基金,Lending Club 會將未證券化的整包貸款直接賣給這些投資機構;而其他中小型投資機構,以及個人投資者,因為風險承受能力相對沒有那麼好,為了達到風險分散的目的,Lending Club 將所有的貸款進行證券化(Asset Backed Security),再讓這些投資者進行投資。

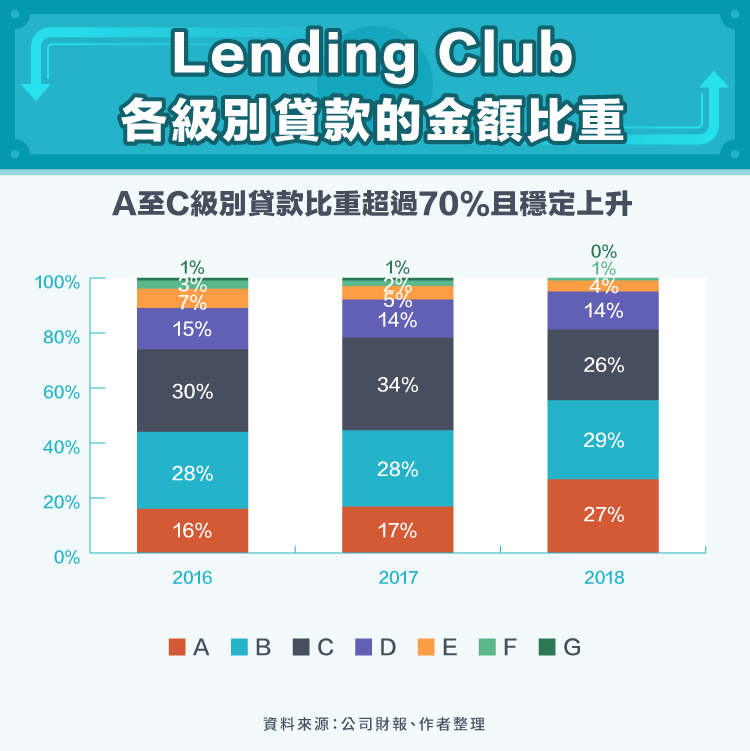

這邊簡單介紹一下貸款證券化。首先,Lending Club 以平台系統進行貸款審核的同時,也為每位借款人進行評分,而徵信系統則是採用像是 FICO(Fair Isaac Corporation)的傳統信用分數,除此之外,Lending Club 也建立自家的演算法徵信系統,雙重確保潛在借款人的風險狀況。Lending Club 描述出潛在借款人的風險狀況後,會將所有貸款由高至低分為 A 至 G 的級別,將這些貸款打散成小面額的票據(Notes)和大面額的憑證(Certificates),重組成一包含有 A 至 G 級別的票據和憑證,並賣給中小型投資機構和個人投資者,進而達到風險分散的目的。

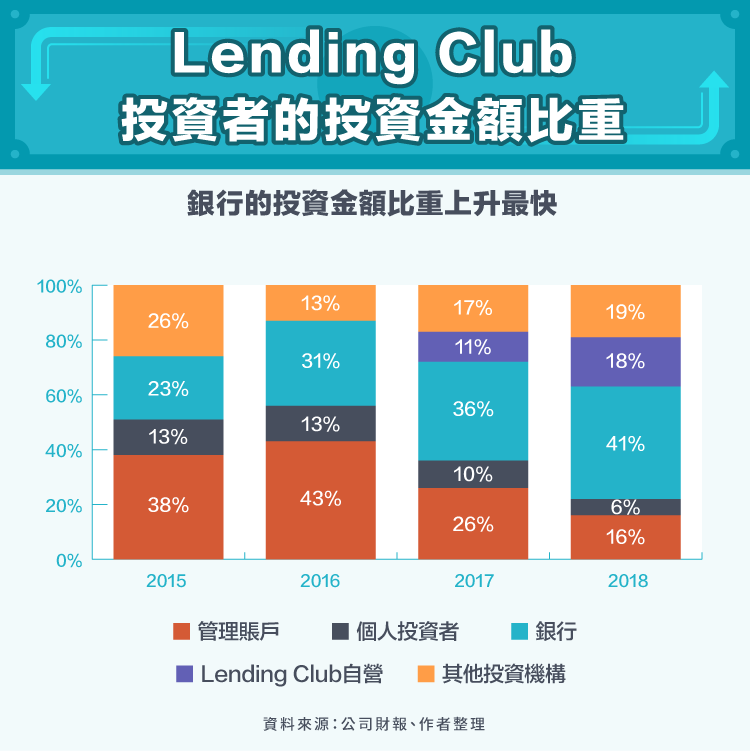

我們可以看到近四年來 Lending Club 投資者的投資金額比重,大中型投資機構逐漸成為主要投資者,特別是銀行的投資金額比重從 23%上升至 41%,成長將近快要一倍。另外,Lending Club 產品的投資金額比重,整包貸款比重也是不斷攀升。可以觀察到 Lending Club 的大中型投資機構和整包貸款的投資金額比重都在明顯上升,最主要的原因在於風險的辨識和承載能力有所差別,一般而言,大中型投資機構擁有專業團隊可以分析具體風險,且其資金規模也足以承受風險發生時帶來的衝擊,而個人投資者很難同時具備這樣的能力,再加上 Lending Club 曾經在 2015 年發生公司數據造假的問題,使得一般投資者對 Lending Club 失去了一定的信任度,所以大中型投資機構投資於整包貸款的投資金額比重逐漸上升也是非常合理的。

Lending Club 貸款違約情況

互聯網借貸平台的本質就是信用交換,信用存在的背面就必定隱含著信用違約。我們整理 Lending Club 平台上在特定期間的貸款違約狀況,這邊的貸款不包含教育、醫療財務、汽車貸款,可以發現過去幾個季度,平均 12 個月的沖銷壞帳的比率逐漸下降,雖然公司財報沒有顯示各級別的違約狀況,但我們可以觀察到 A 至 C 級別的貸款比重,近三年超過 70%且穩定上升,也就是說 A 至 C 級別貸款違約狀況,與沖銷壞帳的比率,有很大關聯性的機率相當高,所以 Lending Club 平台的風險分級系統是具有一定的參考價值。

Lending Club 數據造假和風控放水事件

Lending Club 每天會公佈貸款訊息,也包含匿名處理借款人的相關財務訊息。有位投資者 Bryan Sims 認為每天公佈的訊息非常有助於分析判斷,所以將他的退休金投入了 Lending Club,並且購買 Lending Club 的股票。2015 年他在一次財報會議上聽到公司 CEO 表示,14%的借款人會有第二次貸款,這一數字讓 Sims 很好奇,因為這種數據公司從沒公布過,於是 Sims 決定查看與自己有關的貸款的訊息,包括貸款金額、利率、借款人薪資、收入、信用評分等訊息。有些貸款數據讓 Sims 很好奇,因為某些貸款借款人的老闆和地點相同,除此之外,收入也差不多,而且在同一時期申請了第一筆貸款。Sims 意識到這些貸款的借款人可能是同一個人。同一個人有重複貸款,但 Lending Club 認為這些貸款的借款人並不關聯,而貸款利率也不同。某筆貸款借款人的 1.5 萬美元貸款利率是 15%,而背景類似的貸款借款人其 3 萬美元貸款利率是 9%,這似乎是一筆高風險與一筆低風險貸款,但事實上兩者風險一樣高。

Sims 最後共發佈了大約 3 萬筆疑似重複貸款的數據,嚴重重創大眾對 Lending Club 的信任度,也導致股票市值大幅下滑。

小結

互聯網借貸平台的運作流程其實沒有太大的問題,較高的貸款違約率其實也反映了平台借款人與金融業的客戶族群有明顯差別,特別是那些在金融業不易取得個人貸款和信用卡貸款的族群,正是互聯網借貸平台能夠生存的主要原因,而根據公司自行公佈的資料顯示,目前 Lending Club 在 1,000 億美元無擔保個人貸款市場的市佔率僅有 10%左右,而在 4,500 億美元非金融業客戶族群的貸款市場規模,其市佔率僅有 3%,代表這塊市場的集中度相當低,仍然具有相當潛力。

參考資料:

鉅亨網:數據造假、風控放水:金融科技明星Lending Club正在隕落

【延伸閱讀】