在文章第 1 部分,我們談過市值加權法的優勢 — 啤打風險、分散風險、便宜和稅務效益。

在文章第2部分,我們繼續討論其他優勢與弱項。

宏觀代表

有種說法指,市值加權指數完全反映市場。它們給投資者反映市場上可以獲得的機會( Opportunity set ),如美國大型股、新興市場股票、日本小型股等等,並根據其市值持有該領域的股票。這意味著投資者有足夠空間和能力去分配資金。任何與市值加權的偏差都會減低策略的效能。例如, iShares Core S&P 500 ETF( IVV ;在美國上市)按市值加權標普 500 指數; Reverse Cap Weighted U.S. Large Cap ETF ( RVRS ;在美國上市)則按市值倒序加權標普 500 指數,後者將降低策略的「容量」。策略的「容量」愈小,可以投入該策略的資金便愈少,其效能亦有機會不斷遞減。

表現印證

市值加權指數和追蹤指數的基金的表現,過往已證實能與主動基金(註一)和追蹤非市值加權指數(註二)的基金匹敵,不過這並不代表

1)它們的表現如對手一樣好

2)表現最佳的基金仍未受過市場考驗。

正如我們在本文強調,晨星分析師給予指數基金和 ETF 的評級,在某些市場層分裏,指數化比其他策略來得有效。例如我們普遍對美國大型股的市值加權指數基金有很高評價,對高收益債券持中性看法,而對加拿大小型股則較為看淡。

善用指數

這些指數基金不單止比同儕表現好,投資者亦傾向善用它們 — 至少相對來說。近年我在年度研究 Mind the Gap: Active Versus Passive Edition 已有闡述這個現象。簡單來說,投資者傾向運用指數基金多於主動管理基金,而前者所牽涉的費用相對較少。我會把這點歸因於不同陣營的投資者期望有所不同。買入主動基金的人希望獲得跑贏市場的回報,買入加權指數基金的人則願意在扣除合理開支後,收取和大市表現一致的回報。

且慢 … 如何教人不愛它?一種能分散風險、便宜、稅務效益高、效能高、表現佳之餘亦廣泛被投資者運用的策略?我要買入!

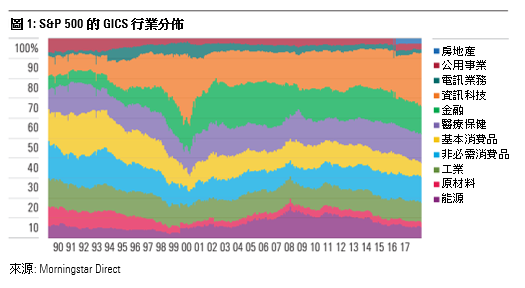

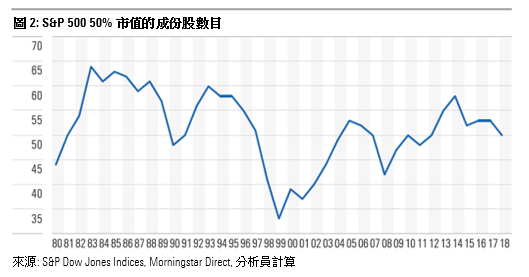

問題是,加權指數策略的許多優點同時是其弱點。正如我早前提及,加權指數依賴市場來定價,但市場十分情緒化,有時更會出錯。最有意義的例子就是科網泡沫。在泡沫頂峰時期,市場對任何名字有「互聯網」或「 .com 」的東西膜拜如神,加權漸變成集中。圖一顯示 1989 年以來標普 500 指數 GICS 板塊組成的變化,圖二顯示過去 39 年,佔標普 500 指數 50% 的成份股數目。

兩幅圖均顯示出市場可以錯得交關。

處變不驚

美國市場最近被幾隻大型科網股和媒體股主導,該板塊的增長,加上市場風險集中在股票層面,令人判定現時市況跟當日科網泡沫有許多相似之處。我不太同意他們的看法,原因如下:

1)現時股值跟科網泡沫時的瘋狂相比仍有相當大的距離。

2)雖有歷史重演的風險,惟風險集中只是市值加權指數的特徵,並非缺點。

3)延伸之下,市場在過去和未來的升幅都會被少數股份主導。

可以說的是,總有一天,市場(亦即市值加權指數基金)會被證實是愚蠢的。惟我們必須牢記,這是為何許多投資沿用該策略的一項特性,並不是缺點。正如任何策略一樣,知其強處,也須知其弱處,然後懷著信念堅持下去,比任何事也重要。

註一:Bryan, A. & Johnson, B. 2018《Morningstar’s Active/Passive Barometer: Midyear 2018》

註二:Johnson, B. 2017 《Have Strategic-Beta ETFs Delivered for Investors》

《Morningstar》授權轉載

【延伸閱讀】