雖然在新冠變種 Omicron 出現後,世界各國再次迎來以來一波疫情高峰,甚至連中國和日韓疫情都有逐漸擴大的趨勢。但疫情再度大流行之時,以英美為代表的西方國家則「逆勢」放寬了出入境的限制。在歐美國家「自由價更高」的態度之下,當地居民的出行、旅遊、飯店入住已基本暢通無阻,恢復到了疫情之前的狀態。

隨著歐美國家進一步「躺平」並與疫情共存,當地經濟活動也將越發常態化,因此先前倍受嚴重打擊的旅遊、住宿產業在歐美國家也將迎來經營的進一步復甦。

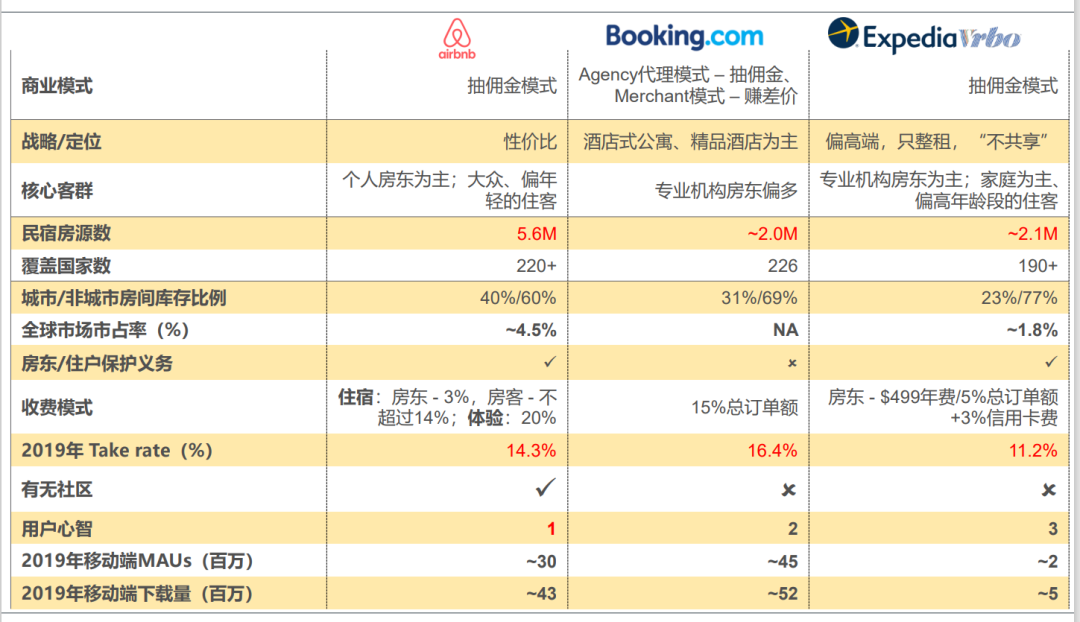

因此長橋海豚君認為,目前節點是一個關注起歐美旅遊出行的公司的不錯時機。縱觀產業內規模領先的旅遊出行線上平台主要有三家:Booking(Booking Holdings, BKNG-US),Expedia(EXPE-US)和 Airbnb ,其中前兩家分別為歐洲和美國最大的傳統 OTA (online travel agency)平台,類似攜程提供預訂機票、飯店等服務。

而 Airbnb 則是提供房東直接向房客短租的共享經濟平台,是歐美另類住宿(alternative accommodation ——AA)產業中最知名且規模最大的平台公司,在國內與民宿的概念基本類似,後文以民宿指代。

由於傳統 OTA 產業已是成熟產業,並無多少故事和想像空間,而 Airbnb 佔位民宿這一成長性更高的細分賽道,且擁有錯位競爭的優勢,因此海豚君認為 Airbnb 從短線和中長線來看都更擁有業績和股價上的彈性,本文主要以 Airbnb 為切入國際旅遊住宿產業的標的。

作為全球性民宿平台,當下節點要看 Airbnb ,首先要解決的問題是全球疫情到底走到什麼程度了?其實才是賽道性問題,在國內不溫不火的小垂類,海外民宿賽道有什麼不一樣的地方嗎?本篇研究也圍繞這兩個點,先解決兩個比較大的問題:

- 從產業方面,中短期內,各國的出行產業在後疫情時代恢復如何;而在長期內疫情可能給旅遊產業帶來怎樣的趨勢性變革?

- 其次,身處獨特民宿共享出租賽道,擁有獨特商業模式的 Airbnb 相較同業,到底有哪些競爭和成長優勢?

先下結論,首先短期來看,歐美在重開放輕防疫的策略下:

- 病毒已廣泛傳播,當地民眾接近「群體免疫」。因此疫情在歐美「來的快,去的也快」,在 21 年 12 月- 22 年 2 月間,歐美已基本渡過本次 Omicron 變種傳播的爆發期。與之相比,中日韓防疫相對嚴格的國家仍在疫情爬坡期。

- 由於疫情高峰已過,且防疫措施繼續鬆綁,截至 22 年 3 月美國的航班和飯店入住率已基本恢復到 19 年 90% 的水平,而歐洲的恢復情況在 80% 左右。可以說,歐美出行已基本自由,恢復到疫情前的常態。

從疫情對出行產業的中長期影響來看,根據目前的調查,工作向線上化和遠程化的轉型是趨勢性而非暫時的。更自由的工作和生活安排會催生更多的出行和住宿需求。此外從各項市調研究中,我們也發現出行從性質上將更偏休閒性,出行時間正變長,且出行地點更偏向鄉村。基於這些出行的趨勢性變化,我們認為用戶在選擇住宿類型時,與偏常規、正式的飯店相比,對有短租民宿和特色民宿的偏好將相對提升。且從歷史數據來看,民宿出租也是住宿這一成熟產業中成長最快的細分賽道。

因此,佔據民宿共享出租最大比例的 Airbnb ,能夠從短期的出行復甦,及長線的出行變革中雙雙受益。而除了賽道紅利之外, Airbnb 的 C2C 平台模式也給予了其與眾不同的地位和競爭優勢,主要包括:

- Airbnb 在民宿出租賽道,擁有品牌即品類的知名度與地位,擁有 90% 左右的自然流量;

- Airbnb 屬於同時服務房東與房客的雙邊平台,且房東與房客身份可相互轉換,因此擁有強勁的平台內循環效應,約 23% 的房東曾是房客;

- Airbnb 最核心的壁壘是大量來自個人的獨占房源。 Airbnb 平台內 90% 以上的房源來自個人房東。由於個人房東的房源更加非標且分散,不易被 B2C 模式的 OTA 平台搶奪,因此 Airbnb 的房源獨占率高達 70% 。

放棄「治療」,歐美出行已恢復到 2019 年 90%

與東亞國家採取較嚴格的防疫措不同,歐美國家政府和居民普遍對疫情普遍採取「防而不控,順其自然」的態度。由於防疫態度的不同,自疫情爆發以來,歐美和東亞在疫情傳播和出行自由上呈現出明顯的差異:歐美與疫情共存,病毒傳播廣泛,但居民活動受限較少;而亞洲國家(尤其是中日韓等)大力控制疫情傳播,但居民活動也更為受限。

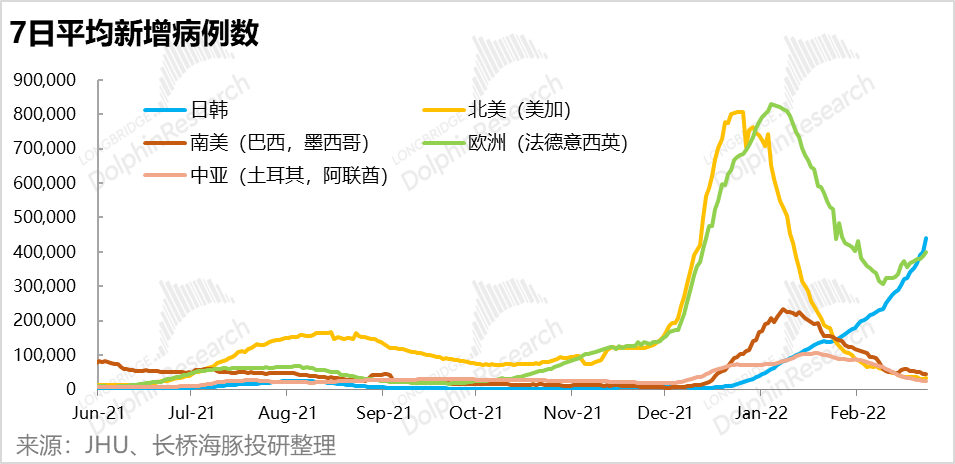

原本兩種防疫模式各自為安,但弱毒性、強傳播力的 Omicron 變種出現後,疫情傳播再現轉折,逐漸展現出難以控制的態勢:不僅早已躺平的歐美國家先後出現日均確診大幾十萬人的大爆發,連原先防疫表現相對良好的日韓也出現了疫情失控的趨勢。根據美國約翰霍普金斯大學的統計數據,我們可以看出:

- 自由躺平態的國家 Omicron 從爆發到平復大約用了 2-3 月時間:北美和西歐主要國家在 21 年 12 月- 22 年 1 月前後分別迎來了前所未有的確診高峰,日均確診數一度高達 80 萬以上;但進入 2 月以後,確診人數迅速回落,其中北美已回到 Omicron 傳播前的水平,歐洲主要國家的確診數量則較高峰迴落了 50% 左右

- 日韓還在飆漲中:進入疫情高峰時間較晚,傳播速度相比歐美較慢(確診病例的上升速率),目前尚未進入拐點。截至 3 月中旬日均確診量也達到了 40 萬人以上水平,與先前歐美的確診高峰已同處一個量級,疫情也展現出失控的跡象。

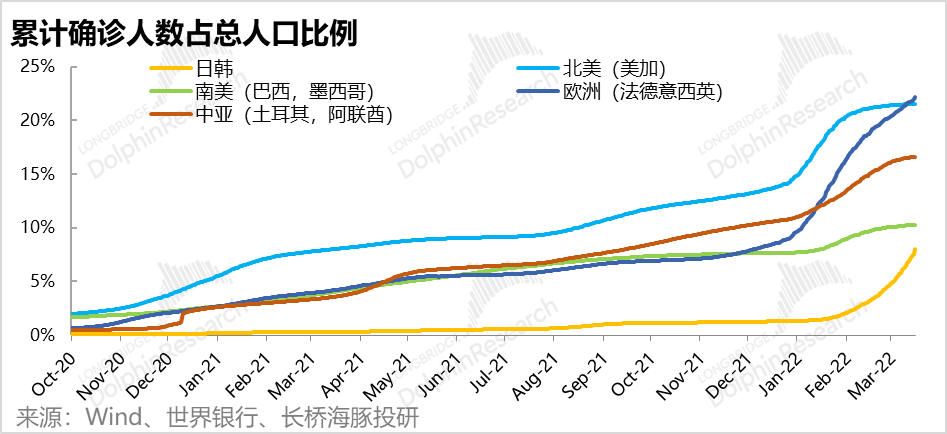

我們將視角拉長,從累計確診人數的角度,美加和歐洲的累計確診人數到 3 月中旬已達總人口的 20% 以上,平均 5 人之中就有一人曾患新冠,算上感染但未被檢測的情況,在歐美國家人人患病的「群體免疫」似乎正在成為現實。

相比之下,相對嚴格防疫的日韓原先累計確診數佔總人口比例不足 3% ,但在 Omicron 的肆虐下正在快速爬升。結合最近的和歷史的疫情傳播情況來看,一個淺顯但值得關注的推論:越是躺平防疫、病毒「自由」傳播的國家,越早出現疫情高峰,但也會越先迎來疫情拐點:

- 躺平最為徹底的美國,先前病毒傳播最廣,累計確診人數佔總人口比重最高,本次也最先迎來 Omicron 傳播高峰和拐點。進入 22 年 2 月後,確診人數更是大幅減少,似乎出現了病毒「無人可傳」的現象(假設美國提供的確診數據準確);

- 歐洲疫情的傳播速度略低於美國,因此確診高峰尚未完全度過,但也處於回歸疫情中常態的趨勢中,

- 以日韓為代表,嚴格的控制措施能延緩疫情傳播速度,但也會使得疫情傳播的時間跨度拉長,需要更長的時間才能恢復正常。

航班恢復情況

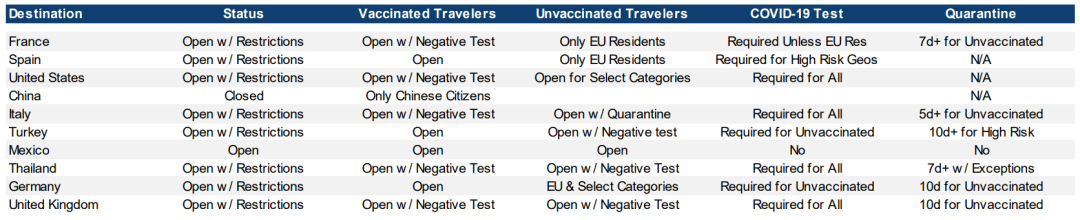

由於歐美疫情的常態化,歐美各國防疫政策也在持續放鬆,目前已基本解除了出入境的限制。各國居民只需提供接種疫苗和核酸測試陰性的證明,便可無需隔離便自由出入。其中最開放的英國更是從 3 月中旬起,無需提供任何證明便可自由出入(哪怕實際感染了病毒)。相比之下,中國和日本仍相對嚴格的限制非本國居民入境。

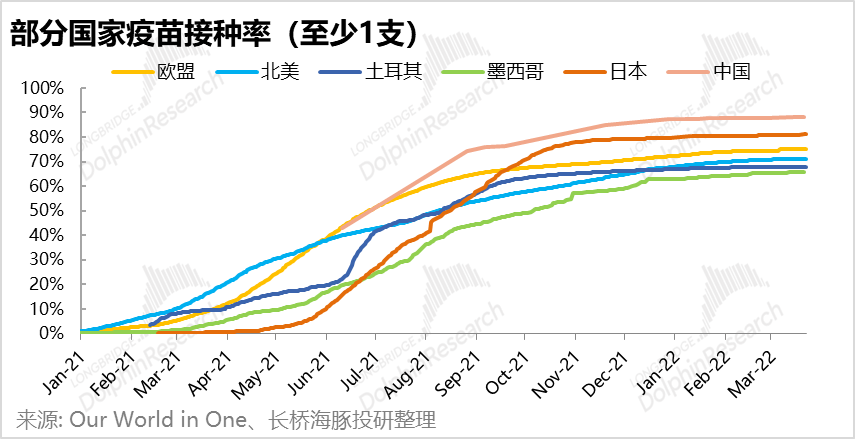

而根據牛津大學整理的疫苗接種數據,中日歐盟北美的疫苗接種率到 3 月初都已在 70% 以上,因此歐美各國間的出行已基本自由,不會受到太多限制。

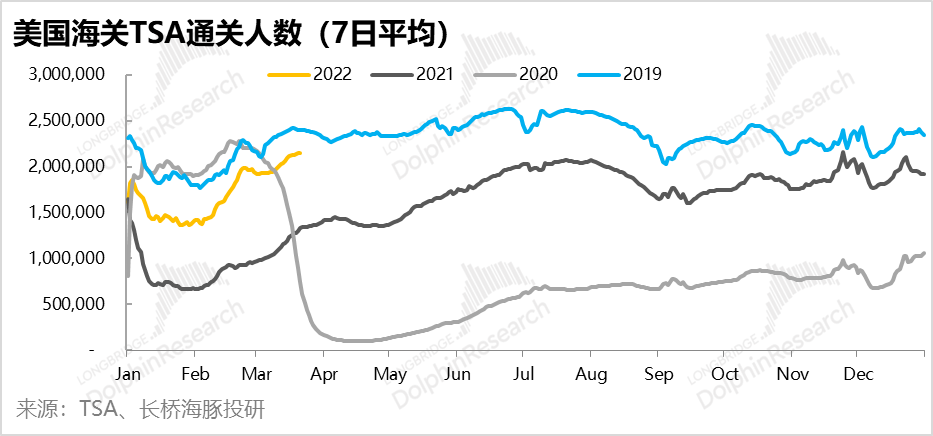

由於美國已度過疫情高峰,且防疫政策寬鬆,目前出入境美國已基本自由。根據美國海關數據,到 22 年 3 月下半月,美國口岸日均通關人數在 200 萬人以上,已恢復到 19 年 88% – 90% 的水平。

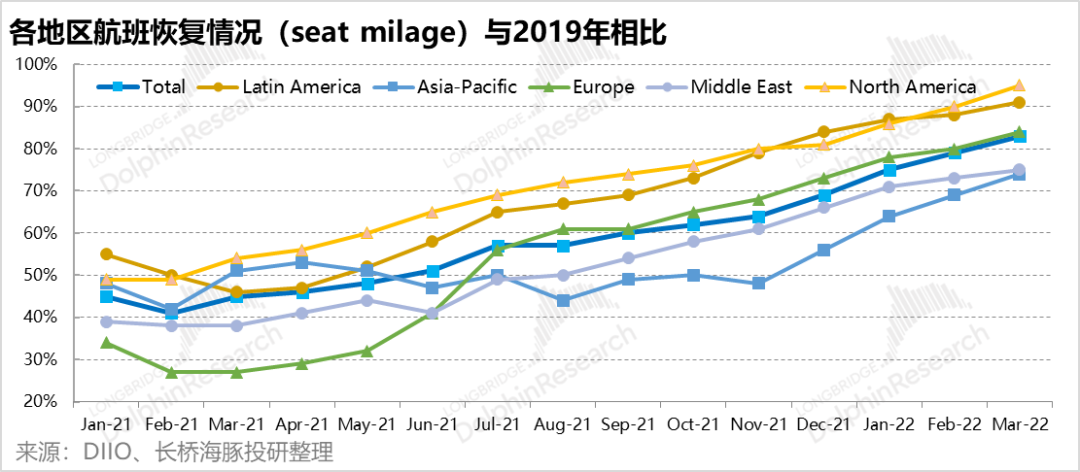

而與度過疫情高峰的先後順序一致,全球各地區航班恢復由快到慢也按照美洲、歐洲、中東和( 1414-TW )亞洲的順序。根據第三方數據,北美(包括南美)的航班線路恢復情況最好,到 3 月已恢復到疫情前 19 年 90% 以上的水平,航空出行基本沒有障礙。歐洲的航班恢復情況次之,已恢復到 19 年的 80% 以上。與之相比,亞洲及中東航班的恢復程度最差,約為 2019 年同期水平的 75% 。

飯店入住恢復

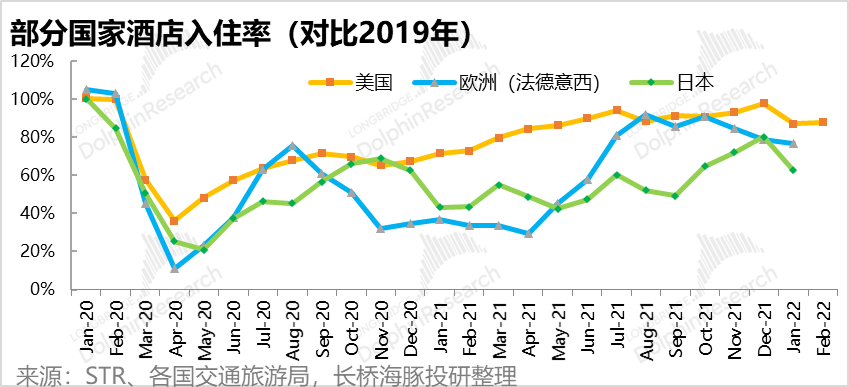

由於出行自由,在歐美對住宿的需求也穩步恢復。在出行限制更少的美國,對飯店的需求恢復也更為迅速。到 21 年 12 月飯店入住率已達到 19 年水平的 98% ,雖然 22 年 1-2 月受 Omicron 影響,入住率有所下滑,但仍達 19 年的 88% 。隨著 3 月以來美國疫情高峰基本過去,想必飯店入住率會再次回升。可以說,疫情對美國飯店住宿業的影響也已基本被消化,將重回常態的成長軌道。

相比之下,歐洲主要國家(法德西意)的飯店的入住率在 21 年 8-10 月也一度回到 19 年同期 90% 左右的水平。但之後受 Omicron 影響,入住率有所下滑。由於歐洲國家的疫情高峰尚未完全過去,長橋海豚君預計歐洲國家的飯店入住情況,短時間能可能繼續被拖累。但根據當地確診人數的下滑趨勢, 4 月起應當會有所好轉。

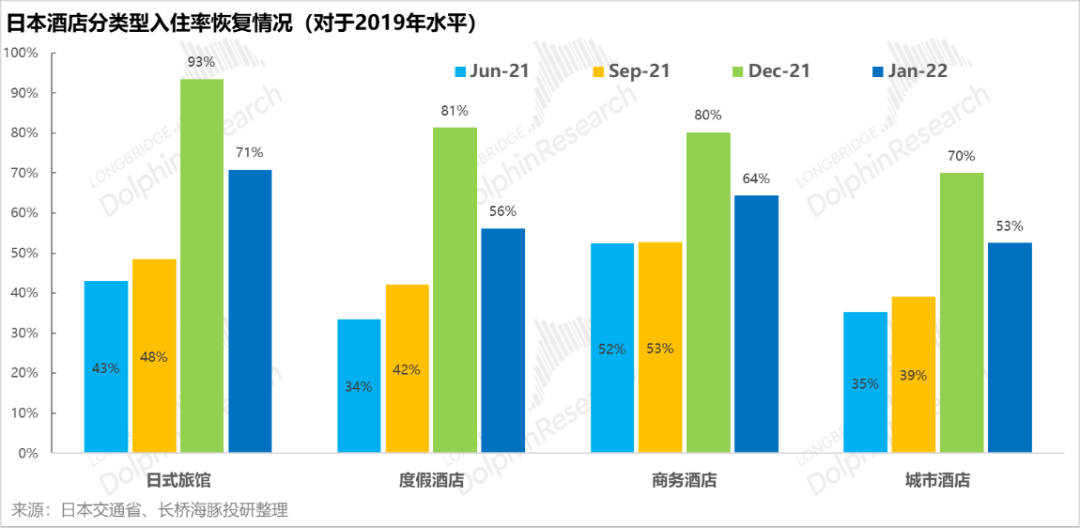

日本的飯店受更嚴格的出入境限制,且疫情傳播處於爆發期,飯店入住率恢復情況也明顯更差,到 22 年 1 月為 19 年同期的 60% 左右。

小結:綜合以上分析,我們可以看出,在歐美與新冠共存的躺平策略下,疫情來的快去的也快,以居民大量感染為代價,對應的是相對親商業的經營環境,疫情對經濟活動影響的程度和時間皆較短。目前歐美的出行和飯店住宿已基本自由,恢復到疫情前的水平,其中美國的恢復程度好於歐洲。

而在以日韓為例的亞洲國家,更嚴格的疫情防控措施減緩疫情傳播速度的同時,也延長了整個疫情傳播週期,而對出行的限制也制約了旅遊業的復甦。

長期趨勢,度假休閒是未來出行的大勢

經過上文的分析,我們可以看出,隨著北美和歐洲地區的出行和旅遊已基本從疫情的打擊中恢復至常態,包括 Airbnb 在內的歐美的飯店住宿公司的業績基本面都將迎來復甦,在疫情期間受壓抑的出行需求也可能讓產業迎來一次反彈。

但是,飯店住宿已是個成熟產業,據 IBISW 或 ld 的數據,疫情前 2011-2019 全球住宿和旅遊產業市場規模的年復合成長也僅為 4% 左右。可見旅遊出行產業整體並不具備較高的成長性,而民宿(AA)作為細分賽道則被市場賦予了更高的成長期待,那麼相比飯店,民宿等民宿從邏輯上是否有更高的成長性?

此外,雖然疫情終將過去,但對全球人民的出行和旅遊習慣,和整個出行住宿產業可能帶來那些趨勢性的變革,是本段主要探討的問題。

商務或休閒,休閒度假是更難被替代的需求

首先,從出行的性質出發,可分為商務和休閒兩大類。從常理的角度,長橋海豚君認為商務出行會更偏好於入住飯店,飯店更正式,易於預訂,提供更全面服務的特點都符合商務顧客的需求。相比之下,個人休閒出行的客戶選擇則有更多的可能選擇名宿等民宿(雖然據調查休閒出行的客戶選擇飯店的比例仍在 50% 以上)。

長橋海豚君認為在後疫情時代,個人休閒出行需求相比商務出行更為堅韌,更有成長的潛力。一個非常淺顯的邏輯,商務會議等本質上可以部分透過線上渠道替代而不影響產出;而旅遊等休閒出行,則無法被線上替代,若不親自線上下體驗,休閒旅游本身變失去了意義。除了邏輯上的判斷,大量疫情期間的市調研究也展現了同樣的趨勢。

首先,疫情促進了企業對線上會議和遠程辦公的接受程度,並且這個改變高機率是趨勢性的而非暫時的,即便在疫情結束後,部分公司仍會更多的允許員工線上辦公。根據TrustRadius的市場調查:

- 約 90% 的北美公司表示未來會加大線上上會議設備的投入

- 31% 的商務旅行者表示,由於遠程工作的便利,疫情後會減少商務出行

- 82% 的公司領導在疫情後仍會運作員工在部分時間繼續遠程辦公

- 根據Upw或k調查統計,到 2025 年北美將有 3600 萬人遠程工作,較疫情前成長 87%

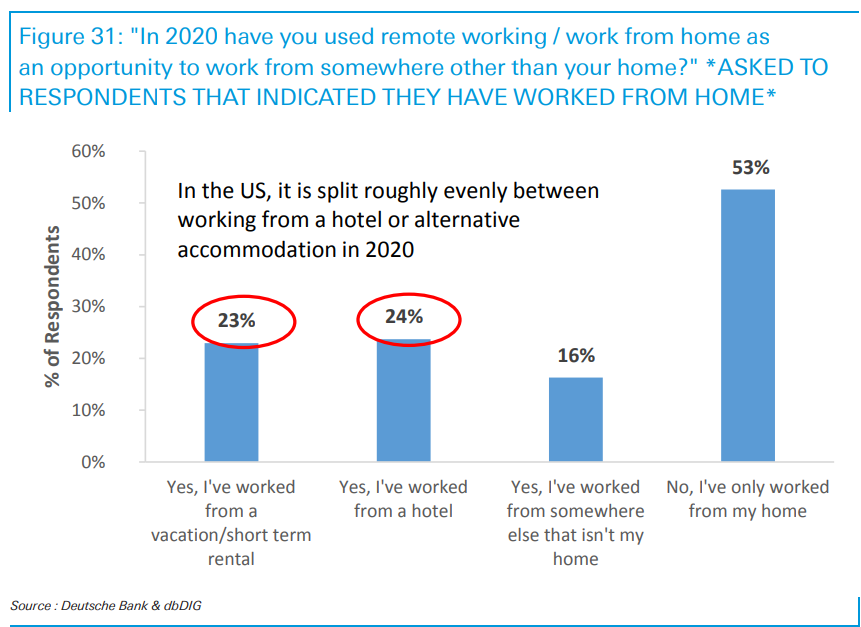

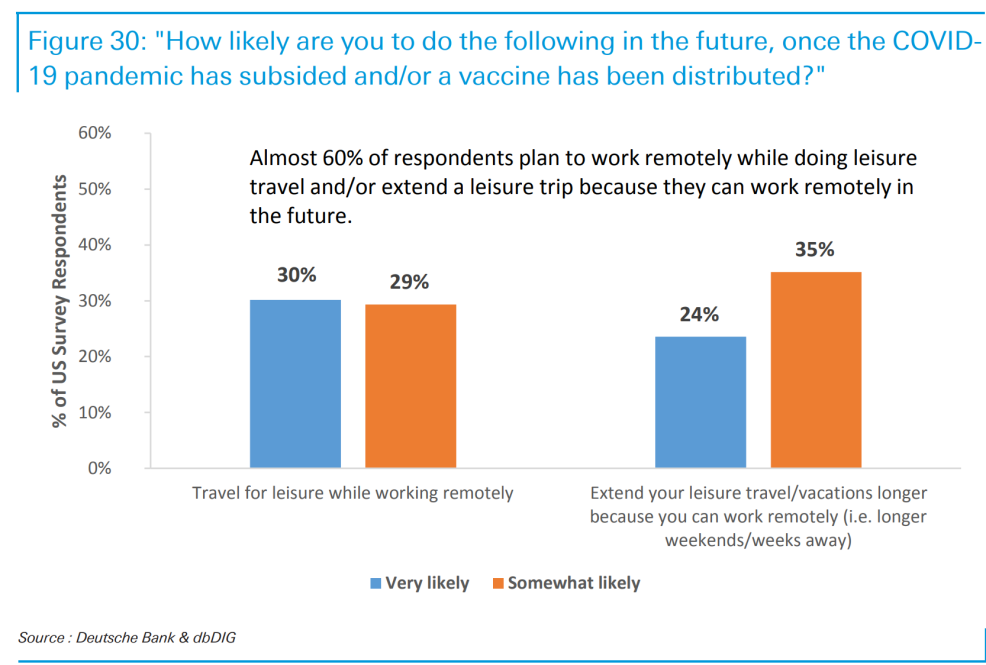

更靈活的辦公時間和地點安排將從兩方面創造更多的短柱需求。首先,遠程辦公會本身會產生的短住需求,根據德銀調查,接近半數的美國人在遠程辦公時並未在家居住,而約有 23% 的人會曾居住在度假地或短租民宿中,與居住在飯店辦公的比率基本相當。

此外,由於未來員工在遠程辦公時更靈活的工作時間和地點,據德銀調查,受訪者中約有 60% 表示可能會在遠程辦公期間進行休閒旅遊。這會創造更多的休閒出行和居住需求,且會相對利多民宿類住宿。

長租或短租,居民出行時間正在變長

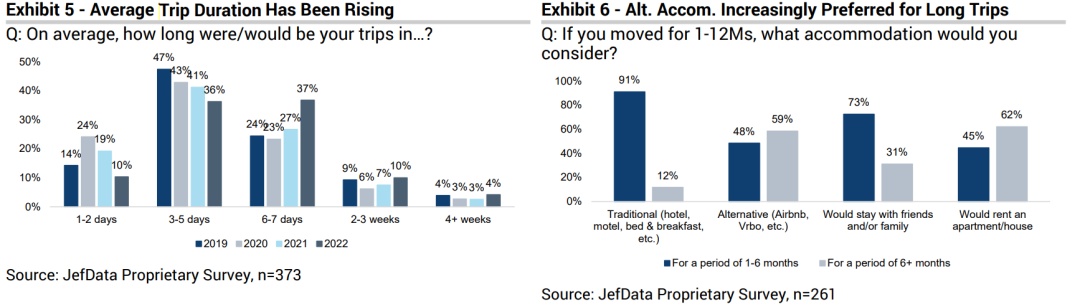

此外,就單次出行時間長短的變動趨勢,據Jefferies的調查數據,我們可以看到 1-5 天以內的短期出行佔比在 2019-2022 年期間在逐步降低,而 6-7 天甚至長達數週的長住比率則逐步上升。雖然尚不明確背後的驅動因素,但隨著住宿時間的拉長,類似民宿這種擁有廚房、起居室等更富「家」的屬性,更貼近噹噹地居民生活方式的住宿類型,比起飯店會更受歡迎。而Jefferies的調查數據也體現出,居住時間越長的用戶會更偏好於租住民居。

飯店或民宿,鄉鎮和特色旅店比城市和飯店更受歡迎

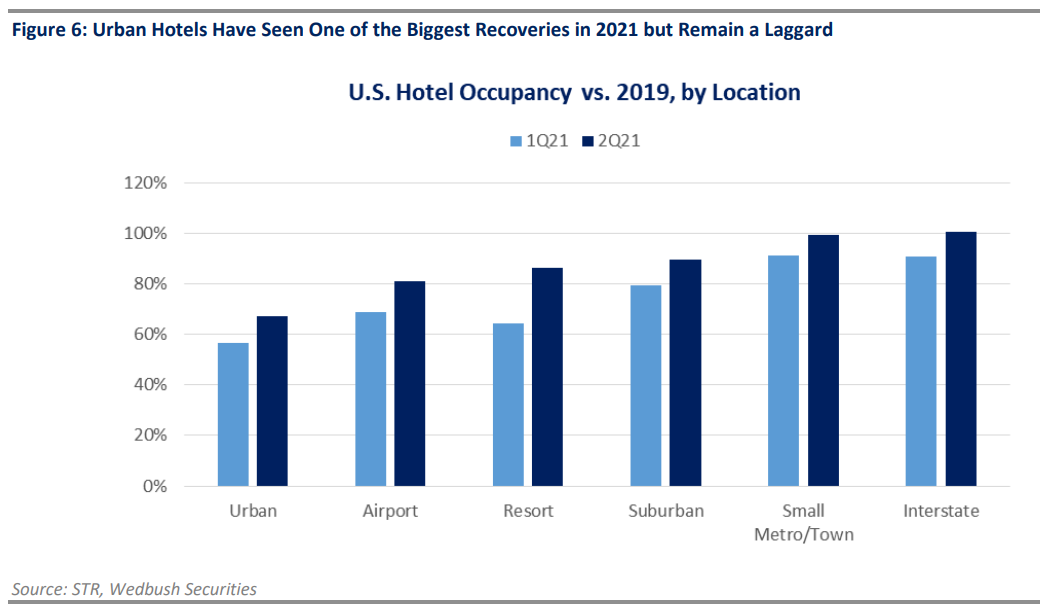

上文中,我們根據多方市場調查推斷,更休閒的住宿類型和地點在疫情中更受顧客偏好,而近期分類型/地點的飯店入住率數據也基本符合我們的推斷。

根據第三方數據,在美國城郊、度假地和鄉村的飯店入住率恢復情況,顯著好於商業區或機場等交通樞紐附近的飯店。同樣驗證了休閒度假的居住需求相比商務出行更為強勁。此外,由於城鎮及非熱門度假區的商業飯店覆蓋並不完善,民宿被選擇為住宿地的可能性更高。此外,農莊、木屋、海邊小屋等民宿,在休閒度假時也更受歡迎。

而即便在防疫更為嚴格的日本,休閒度假飯店,或具有特色的民宿也表現更好。根據交通省公佈的數據,在 21 年末- 22 年初之間,日本的傳統民宿旅館(Roykan)和度假飯店的入駐率恢復情況皆好於商務飯店或城市內飯店。

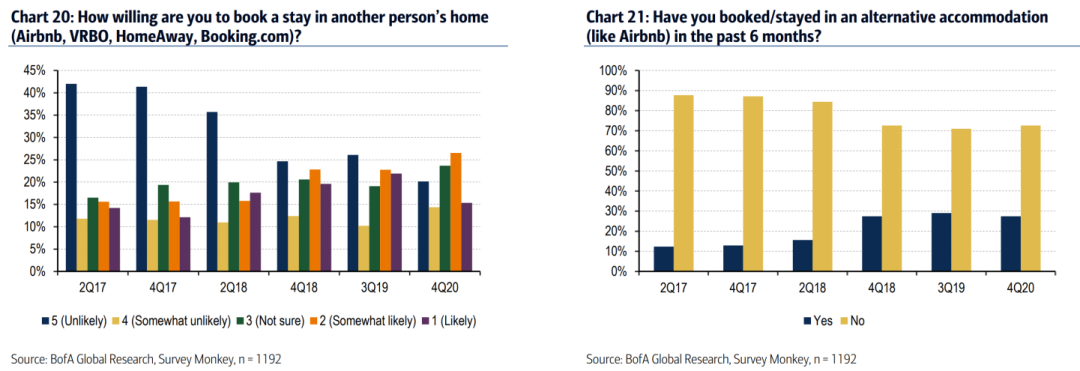

另外,隨著以 Airbnb 為主的民宿出租平台的大力推動,根據美銀的調查,美國居民對民宿等民宿的接受程度過往在逐年提高。而由於越年輕群體對民宿的接受度更高( 18-29 歲為 40% , 45-60 歲為 30% ),我們認為未來居民對民宿的接受度也仍會繼續提升。

品牌即品類, Airbnb 為何獨一無二?

品牌即品類,民宿賽道的絕對王者

除了能享受產業復甦的東風外, Airbnb 相比其他 OTA 平台到底有哪些不同之處,又有哪些競爭優勢?首先,如Google對於搜尋,iPhone對於智慧型手機,Uber對於叫車, Airbnb 在民宿賽道同樣屬於以一己之力開創產業,擁有品牌即品類的絕對知名度和商業地位。

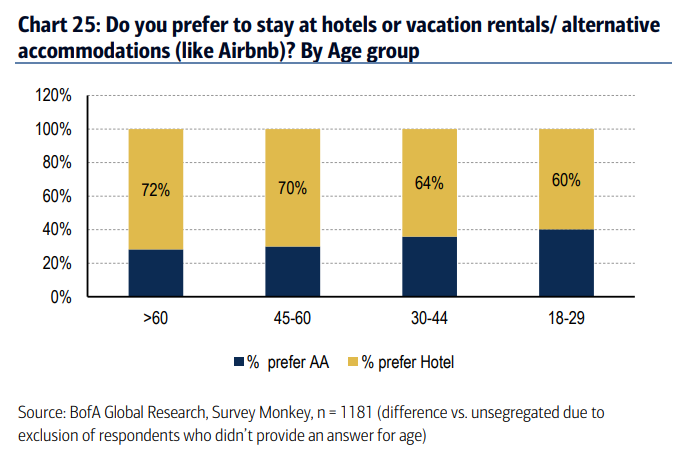

根據Barclay的調查,美國人在預訂民宿時 51% 以上的用戶會透過 Airbnb 的平台,遠超第二名–美國最大 OTA 平台Expedia旗下的民宿平台VRBO約 14% 的使用率。

根據 Airbnb 公開說明書中預測的民宿市場規模,和相關企業揭露的營收數據,在 2019 年 Airbnb 在全球民宿賽道內的市佔率達 28% ,遠遠領先第二名Booking的 16% 的市佔率。

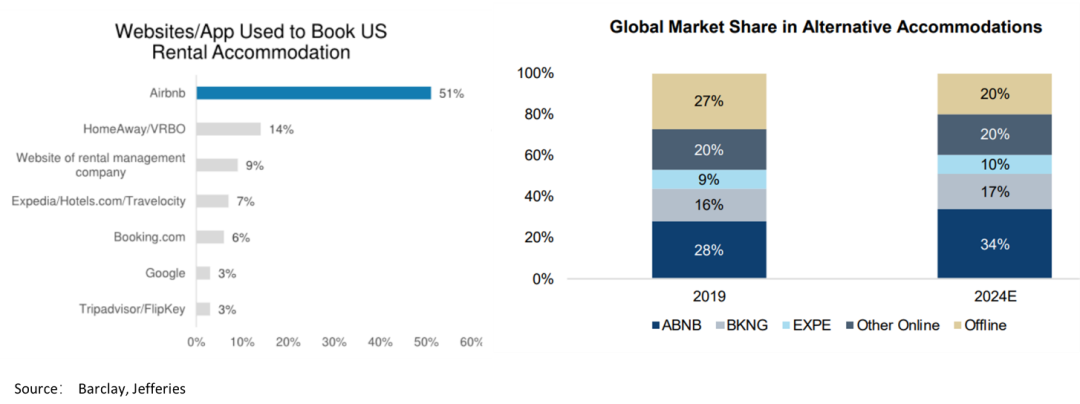

而 Airbnb 憑藉在民宿賽道內的絕對領先地位,以及民宿賽道自身更高的成長性,到 21 年 4 季度 Airbnb 的間業預訂間夜量已完全恢復到 19 年水平,且由於預訂結構在疫情間向客單價更高的美國傾斜, Airbnb 平台上的預訂金額(Gross Booking Value)更是已達到 19 年水平的 132% ,可見 Airbnb 在旅遊出行平台中獨有的高成長性。

而公司的兩大競爭對手Booking和Expedia的間夜預定量和總預訂金額都尚未恢復到 19 年同期的水平。可見同樣在疫情的影響下,無論是民宿賽道,還是 Airbnb 公司都擁有更強內產生長性。

服務租客,更服務房東,獨有的雙邊平台循環優勢

除了獨特的賽道優勢外,相比傳統 OTA 平台的 B2C 模式,即為商業飯店提供,額外的流量和線上預訂渠道,並向飯店收取佣金的流量場模式。

Airbnb 是 C2C 模式下的共享經濟平台,並非飯店傳統線下渠道的補充,而是撮合個人房東與房客完成租房交易的雙邊平台。

因此,不同於 B2C 模式的單邊生意, Airbnb 平台上的房東與房客之間可以自由轉換和相互引流。房客在使用 Airbnb 後,可能上傳自己的房源成為房東,反之亦然。

據公司揭露,到 2019 年末約有 79% 的房東是主動加入 Airbnb 平台,此外 23% 的房東則是曾是平台內的房客。由此可見, Airbnb 的獨有雙邊模式,有效促進了房源和用戶螺旋式上升,並有效減輕了公司開拓房源這一費時費力但尤其關鍵的工作壓力。

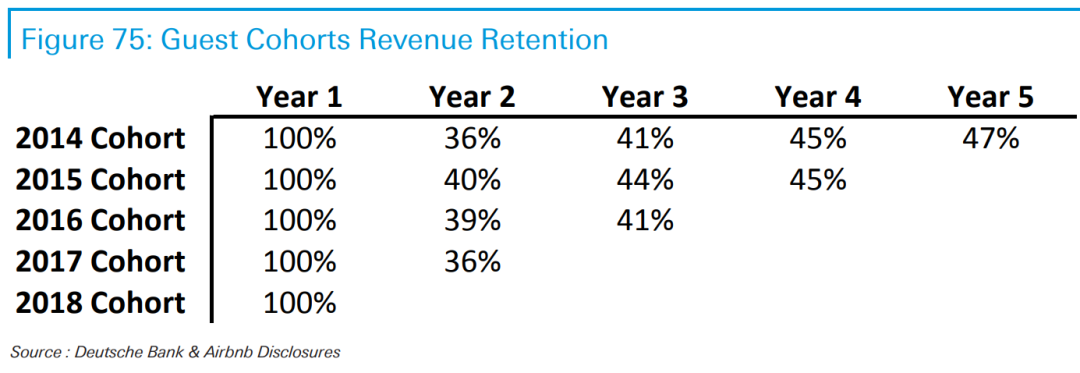

也正由於這一雙邊循環模式,平台內的房東和房客對平台的有著較強的粘性。根據公司公開說明書的揭露,公司用戶的 5 年留存率達 47% 。此外 2019 年公司 69% 的營收是來自老用戶,而來自老房源的收入佔比更是高達 84% ,可見用戶黏著力之強。

個人房東和獨有房源,是 Airbnb 最大的資產及壁壘

不過也由於公司的 C2C 模式,公司的可出租的房源主要依賴於大量的個人房東而非商業飯店,因此如何獲取非標、大量但分散、且並非以獲利為首要目的個人房源便是 Airbnb 模式能否成功的關鍵。

根據各公司的揭露,截至 2019 年底, Airbnb 共有 570 萬間房源(到 2020 年 3 季度則有 740 萬房源),同期Booking和VRBO則分別有約 200 萬房源。

雖然Booking和Expedia這兩大 OTA 巨頭也在發揮效果民宿出租業務,但目前Booking和Expedia的房源仍主要來自專業物產管理機構,僅有 Airbnb 是重點依靠數量,且不易整合的個人房源。

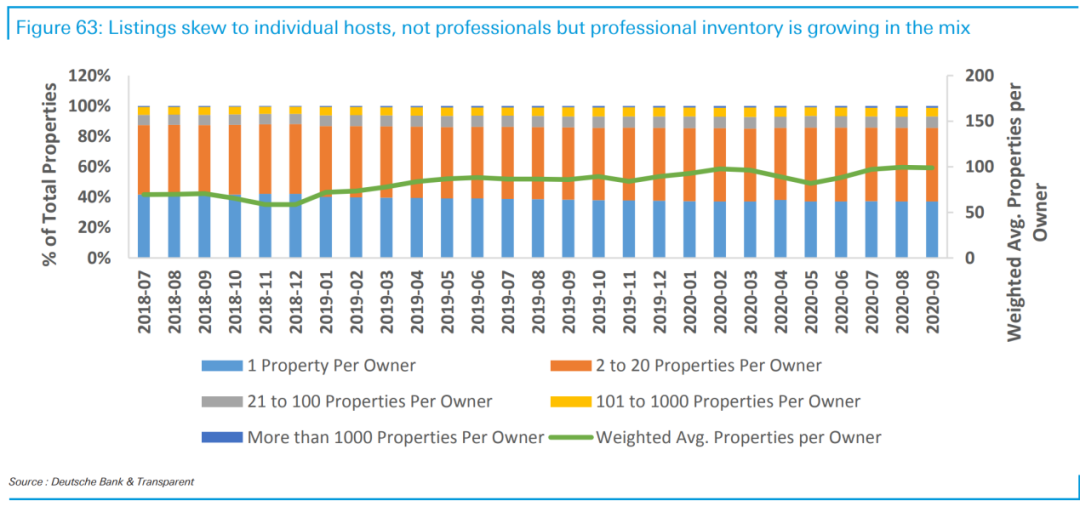

據公司揭露,到 2019 年, Airbnb 平台上 90% 的房源來自個人房東,且 78% 間夜預訂來自個人擁有的房源。基於第三方數據交叉驗證,到 3Q2020 , Airbnb 平台上來自擁有 20 套以下物業房源的房東佔比在 80% 以上,僅擁有一套房源的房東則佔約 40% 。考慮一般情況下,專業物管機構才會擁有數量眾多的房產,我們認為第三方數據也驗證了公司平台上的房東主要是個人。

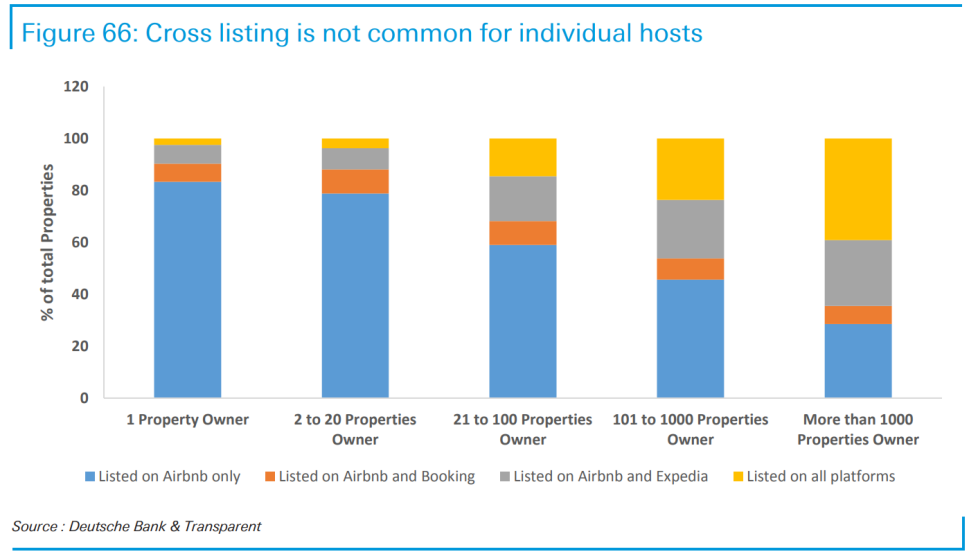

與專業物產管理機構不同,個人房東並非以房屋出租為主業,因此高機率並不會花大量精力在多平台經營。根據Transparent的調查, Airbnb 平台上擁有 20 套以下房源的房東,多數僅在 Airbnb 一個平台上展示了房源。因此, 90% 以上房源來自分散個人的 Airbnb ,擁有極高的房源獨占率。根據第三方的市調研究數據,截至 2020 年 5 月的 Airbnb 的房源獨占率達 72% ,而另兩大平台的房源獨占率則約為 50% 。因此,公司數量眾多,各不相同,來自廣大個人的獨占房源,是 Airbnb 在民宿賽道內霸主地位的核心原因。

▲ 來源:AirDnD

以上我們論述了 Airbnb 的大量來自個人的獨占房源是公司成功的最核心資產,那麼問題便是為何個人房東會選擇 Airbnb 而非其他平台?

首先,公司是產業內的開拓者,在公司把民宿出租做大前,競爭對手並不太注重該賽道,因此公司自 2008 年創立起,透過常年累月的累積獲取了大量的個人房源。

更關鍵的是, Airbnb 對房東利益的重視在產業內無出其右。 Airbnb 在財報等官方文件中就反復強調,房東是公司最優先的服務對象,優先級甚至高於房客。那麼當個人出租自己的房屋給其他人使用時的主要擔憂是什麼?

長橋海豚君認為:

- 投報:是房東能否從出租獲得足夠的回報

- 信賴:房東能否確定房客的品格,且自己的房產安全能否得到保障。

那麼未來消除以上擔憂, Airbnb 為房東提供了以下服務:

- 由於個人房東的房屋並不像飯店一般標準化,且個人房東一般不具備宣傳和營運的精力或經驗,大量房東自己拍攝的房屋照片不具吸引力,因此回報平平。為了解決該痛點, 2010 年起,公司便派遣專業攝影師勘察房源,並為房東佈置和拍攝有吸引力的房屋照片。據調查,擁有漂亮照片房源的能獲得數倍的預定量提升。

- 與傳統 OTA 模式下,平台主要向房東收取佣金不同, Airbnb 的佣金主要向房客收取,將收益更多的讓利給房東。據調查, Airbnb 僅向房東收取預訂金額 3% 的佣金,而向房客收取約 11% 的費率。與之相比Booking僅向房東收取約 15% 的佣金;Expedia也向房東收取 5% 左右的佣金。因此,在 Airbnb 平台上房東的收益會相對更高。

- 為了提升房東與房客間的信任。與多數 OTA 平台僅提供房客對房屋的評價之外, Airbnb 平台上房客與房東之間可以相互評價,且房客在預訂前需提供身份證明。而與 OTA 平台上房客大多可直接預訂房源與房東無需多少溝通不同, Airbnb 允許房東審核房客的租房申請,房東可參考房客的過往評價和與房客的交流決定是否出租。

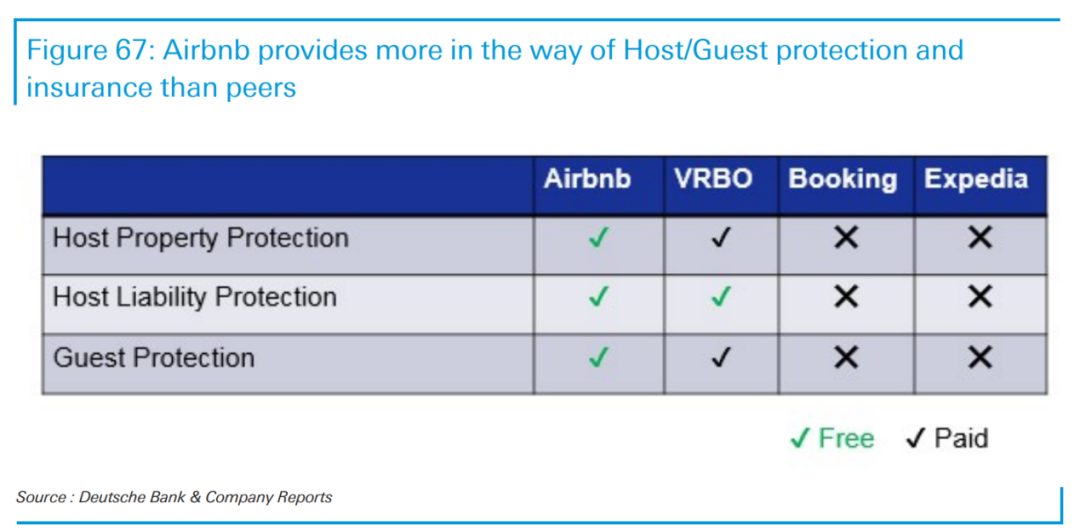

- 為了確保房東的財產安全, Airbnb 會為房東提供免費的房屋保險和責任保險。此外 Airbnb 自上市之時變以 920 萬份股份成立房東共有基金,並承諾當ABNB美股價格超過 108.7 美元時,將上述資金用以回饋平台上的房東。

而這一切從房東利益出發的措施,正是 Airbnb 能吸引眾多個人房主將房屋在平台上出租的原因。

自帶強大自然,公司無需為買量費心

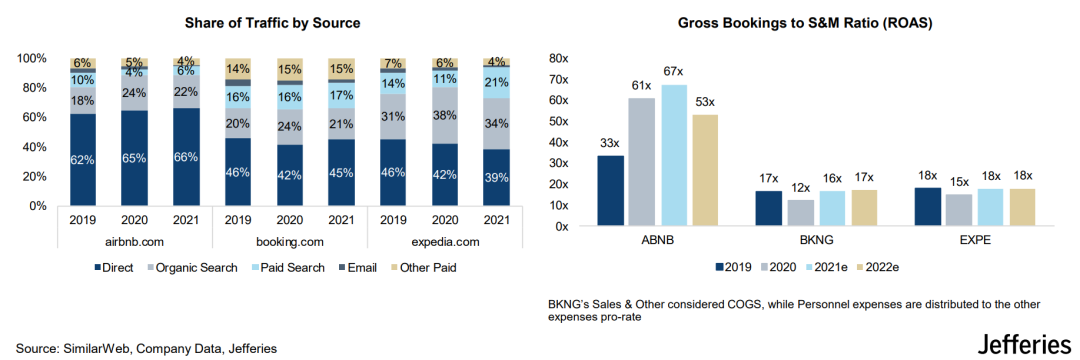

由於公司品牌即品類的獨特地位,數量眾多的獨有房源,粘性較強的用戶環境,公司天生擁有大量自然流量。根據第三方數據,到 2021 年,公司約有 88% 的流量是自然流量,只有 12% 是來自於付費流量或者其他推廣渠道。而與之相比,同業則有 50% 以上的流量來自買量,可見 Airbnb 的流量優勢顯著。

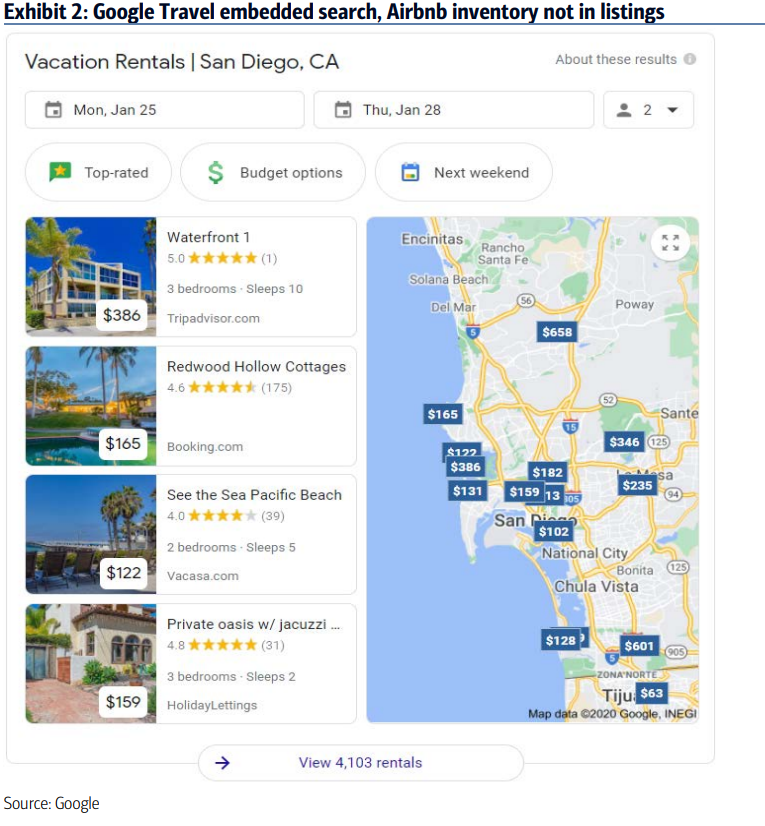

那麼公司為何擁有大量的直接流量?我們認為除了公司品牌即品類的知名度,公司在第三方渠道上的策略也是原因之一。作為最大的公域流量來源,Google也推出了內嵌的短租查詢功能,全球主要 OTA 平台都有入駐,而 Airbnb 則選擇不參與。

公司如此選擇的底氣在於,50% 以上的美國用戶會首選 Airbnb 作為短租預訂平台,公司超 70% 的獨有房源也使得用戶想要瀏覽更全面的房源時,必須使用公司的平台。

因此公司不加入第三方渠道非但不用擔心損失多少客戶,反而進一步促進了公司的直接流量。

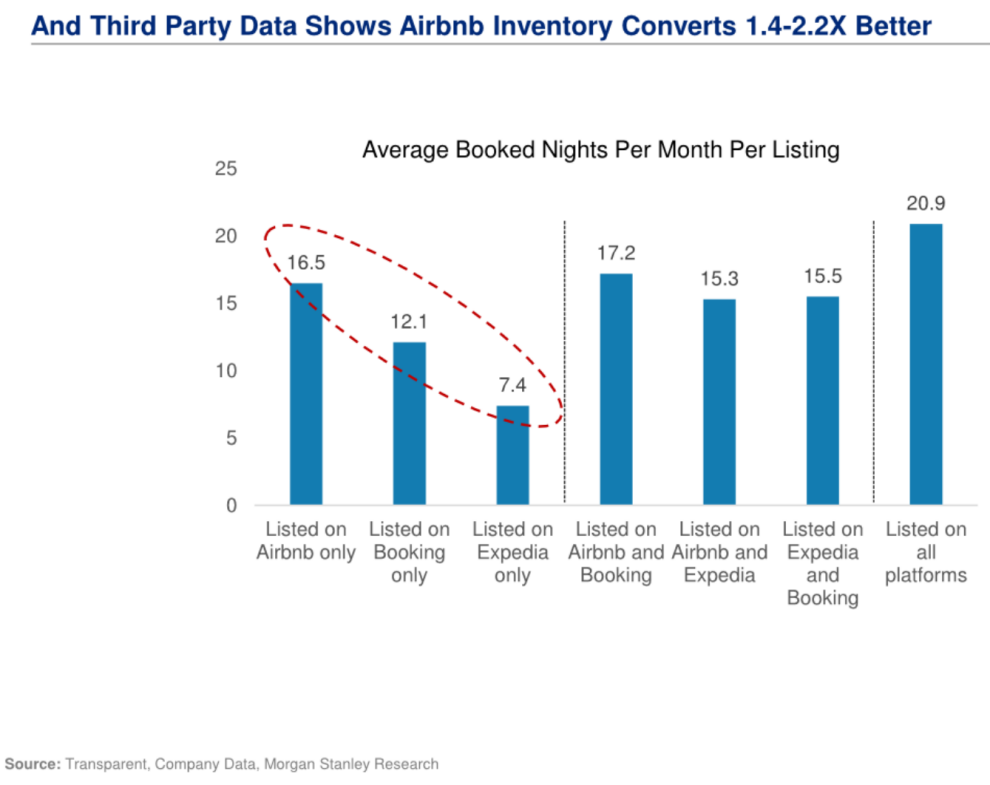

而正由於公司平台自帶的流量更大,據第三方數據,在 Airbnb 平台上登記的房源被預訂的間夜量是同業獨有房源的 1.4 – 2.2 倍,而更高的報酬率也會促使更多房主選擇 Airbnb ,從而進一步鞏固公司在產業內的競爭優勢。

▲來源:Transparent,Morgan Stanley

《36氪》授權轉載

【延伸閱讀】