大家平常刷卡都是用什麼卡呢?Visa(V-US)還是 MasterCard(MA-US)?大家可能不知道,Visa 卡的前身就是美國銀行(Bank of America, BAC-US)推出的美國銀行卡。今日的美國銀行更是美國以總資產計算的第二大銀行,就讓筆者為大家簡單介紹這家銀行的商業模式吧。

百年銀行的成長之路

美國銀行(Bank of American, BAC-US)的歷史最找可以追朔到 1904 年的義大利銀行,起初只是服務太平洋沿岸各州的義大利移民做存放款,後來逐漸擴張,並在 1929 年與加州的一家銀行合併後,才改名為今日的名稱美國銀行。美國銀行在二戰之後就一直是美國最大的銀行,1958 年更是率先推出全球首張信用卡,也就是 Visa 的前身——美國銀行卡。

而且美國銀行也是全美國第一個從太平洋到大西洋都有據點的銀行,在過去,受到地理上的限制,銀行的地域性往往非常強,然而美國銀行透過不斷併購與擴張,終於在 1998 年達成這個目標,花旗銀行與富國銀行(Wells Fargo & Co, WFC-US)也緊隨其後跟著擴張。當時銀產業的想法是,希望讓銀行多到與麥當勞(McDonald’s, MCD-US)(McDonald’s Co, MCD-US)一樣,消費者可以很方便的取得服務。

然而,2008 年的金融海嘯之後,整體狀況大幅改變,智慧型手機的興起讓數位化的需求大幅提升,美國銀行近年來也積極轉型數位化,除了使人們能夠隨時隨地取得服務之外,也能降低美國銀行的成本。

金融海嘯對於美國銀行的影響不只如此,海嘯前的美國銀行主要業務仍然是存放款為主,在投資銀行及證券業務方面都不強,而金融海嘯期間,全球證券業領導者美林證券(Merrill Lynch & Co, MSPX-US)(Merrill Lynch & Co, MSPX-US)正因為 2000 年初錯誤的策略而身陷次級房貸危機,美國銀行在 Fed 的牽線下,以 500 億美元收購美林證券,此舉除了解除美林證券的未爆彈之外,更重要的是幫助美國銀行強化其投資銀行及證券方面的業務。

美國銀行各部門簡介

美國銀行底下的部門眾多,業務繁雜,若想掌握這家公司的概況,建議從年報的部門介紹看起 (2018 年 P.36),簡單來說,美國銀行可以分為四大部門:消費金融 (Consumer Banking)、財富管理 (GWIM)、企業金融及投資銀行 (Global Banking)以及機構投資 (Global Markets)。

消費金融 (Consumer Banking)

消費金融就是傳統銀行的存放款業務,主要利用個人存款與銀行貸款的利率差額賺錢,一般來說利息收入是銀行的最大業務,美國銀行也不例外。另外,信用卡業務也屬於消費金融的部分,一如我們在美國運通(American Express, AXP-US)文章中提過,信用卡業務通常包含年費以及交易抽佣,交易抽傭是信用卡業務最大的營收來源。此外,跨國交易、換匯、ATM 手續費等等我們日常生活中常見的服務也屬於此部門處理。

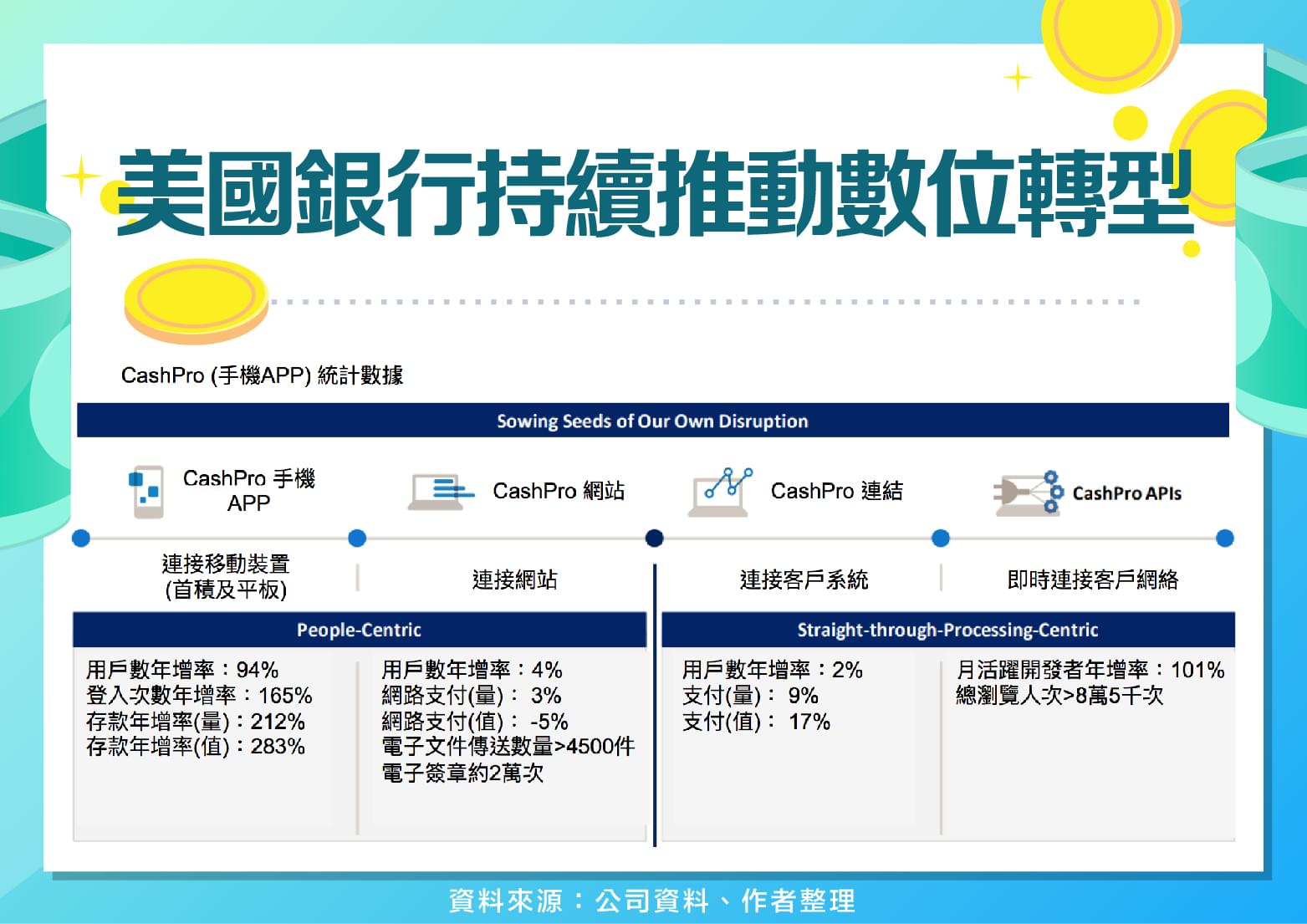

美國銀行在消費端積極推動數位化轉型,例如使用手機 APP 即可完成拍照簽章、行動支付等等功能。根據美國銀行 2019 年 6 月資料,使用美國銀行 APP—— CashPro 的用戶年增 94%,電子簽章數量達二萬筆。此外,數位化轉型也有助於費用降低,美國銀行估計 CashPro 有效降低整體交易成本 3%。

財富管理 (GWIM)

美國銀行財富管理業務主要由兩個部分構成,其一是今年初傳出將改名的美林證券,另一個則是專門提供超高資產人士理財服務的美國信託 (U.S. Trust, Bank of America Private Wealth Management ),這兩項業務分別是 2008 年及 2006 年併購而來。但須要注意的是,美林證券對於自己的定位也非常高 (資產 25 萬美元以上),而且不接受非美國人開戶,因此台灣比較少聽到。美林證券主要提供客戶投資相關的一站式服務,如投資管理、交易(經紀業務)、銀行及退休規劃等等。

而美國信託則是更高階的服務,專業服務團隊會根據客戶的情形制定課制化的理財規劃及資產配置。儘管美國信託相對美林證券定位更高,但以整體公司角度來看,美國信託營收佔比非常小,2018 年營收比重僅 4%。

企業金融及投資銀行 (Global Banking)

在企金及投行方面,雖然這兩項業務是截然不同的業務,但由於都是服務企業,因此被歸屬在同一個部門。企業金融除了傳統的貸放業務、信用卡及跨國交易服務之外,也包含租賃、外匯避險以及短期投資服務,這方面主要還是圍繞在企業經營的日常需求上。

另一方面,投資銀產業務主要為承銷公司股票/債券及債務等產品,美林證券今年初「被除名」就是只投資銀行及交易業務的品牌被去除,未來美林證券將作為財富管理部門的品牌。根據年報,美國銀行的投資銀產業務主要收入來源為顧問諮詢費用、債券發行以及股票發行為其三大業務。

機構投資 (Global Markets)

機構投資部門主要服務投資法人交易及研究服務,簡單來說,就像一般券商會聘請研究員追蹤公司、撰寫研究報告一樣。在機構投資部門,美國銀行提供機構法人專業的研究團隊,協助客戶做出有利的投資決策。另外,這個部門也會與投資銀產業務做結合,例如公司選擇美國銀行為承銷商之後,美國銀行的研究團隊會指派研究員研究這家公司,撰寫投資報告。然而,這一點也是金融機構最令人詬病的原因之一,由於一般而言,投資銀產業務相對研究部門更能賺錢,因此研究部往往要配合出有利承銷公司的報告。

其他

除了上述四大業務之外,美國銀行還有一些業務並沒有歸類到上述部門中,如資產負債表管理、企業股權投資及清算等等。最後,美國銀行相對於其他銀行比較特殊的是,美國銀行的各個部門非常獨立,並沒有更上層的整合部門,因此部門間更像是合作關係而非從屬關係。也由於美國銀行的部門以業務做劃分,因此美國銀行蠻適合投資新手作為研究銀產業的第一步。

小結

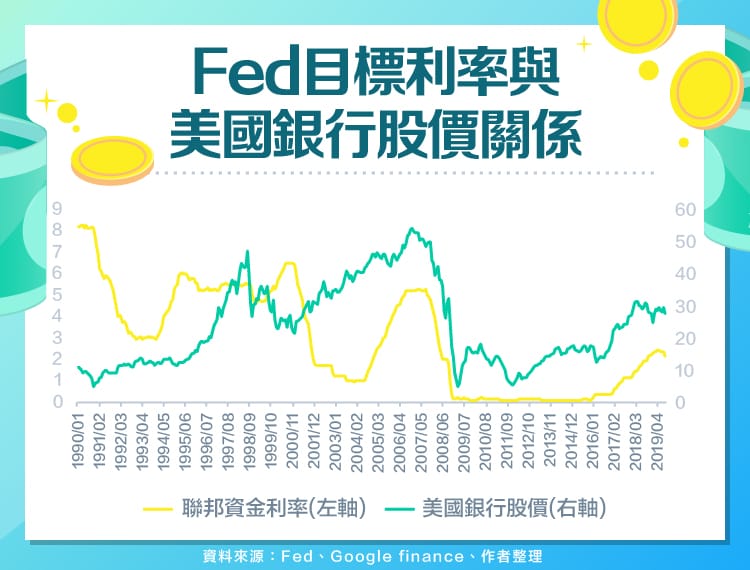

銀產業的架構較為複雜,且財務報表比一般產業難懂,因此筆者在此只簡單介紹美國銀行的歷史及部門別簡介。如果讀者有興趣,筆者認為美國銀行是蠻不錯的銀行股入門公司,推薦大家去翻翻年報,可以發現更多有趣的細節。最後,筆者要提醒大家,傳統商業銀行的生意模式很簡單,也就是存款、放款,也因此美國聯準會的利率對於銀產業往往有重大影響,因為低利率環境下,存款、放款的利率差距會因此縮小,導致銀行獲利下降,另一方面則是當聯準會降息時,也往往是景氣蕭條時期,這將導致銀產業的業務雪上加霜,所以投資銀行股時,除了商業模式之外,也需要思考利率環境對於銀產業獲利的影響。

【延伸閱讀】