看完上一篇美國銀行(Bank of America, BAC-US)(Bank of American, BAC-US)的介紹後,各位讀者是不是覺得銀產業太多業務要懂,很難一次理解呢?筆者在本文嘗試從另一個方面著手,幫助大家用更簡單的方式看懂銀產業財報。而其實,對美國銀行來說,相比營收,利潤率的變化更是重要,就讓我們一起拆解美國銀行獲利持續成長的祕密吧!

美國銀行營收組成

如果從收入性質來看營收組成,我們可以發現美國銀行大約一半的收入來自於淨利息收入,且近年來成長狀況比非利息收入還高。

需要注意的是,淨利息收入是已經扣除利息費用後所計算出來的「收入」,或許有認會好奇,為什麼這裡並不像一般我們看公司財報時一樣,將利息費用放在業外支出呢?這樣的算法看似「有問題」,但筆者只要舉個生活上的例子大家就能理解了。

最近台灣很流行吃外送,當我們點一份 100 元的外送時,我們付出的這筆錢實際上是分給店家及外賣平台,假設外賣平台與店家七三分帳好了,也就是店家可以分到 70 元,外賣平台則分到 30 元。然而,對外賣平台來說,外賣平台的營收是多少呢?一般有兩種表達方式,其一是外賣平台在損益表上方認列 100 元營收,其後在費用項目下認列 70 元的成本;另一種方式是,外賣平台直接認列 30 元的營收,70 元是外賣平台代替店家收的錢。

說到這裡,想必讀者就知道為什麼銀行將利息收入減去支出後的金額認列為「淨利息收入」了吧。因為無論是一般人到銀行存款,或是銀行像債權人借錢,都是銀行利用資金做投資或貸放業務的工具,也因此美國銀行選擇類似外賣平台收錢的認列營收方式,將利息費用全部排除在費用之外,直接從營收扣除。回到上圖,大家或許會發現,事情並沒有那麼單純,美國銀行不只是吸收存款來做放款,美國銀行還有投資債券以及做其他運用。而在利息費用方面,美國銀行除了用戶存款以外,也借了非常多的錢。

從業務別來看,美國銀行最大業務為消費金融,2018 年時佔營收 41%,其次為企業金融及投資銀行與財富管理,營收佔比分別為 22% 及 21%,最後機構投資則佔營收比重 18%,其他業務及重複計算的部分佔營收比重 -1%。從稅後淨利佔比來看的話,消費金融仍然是最大的部分,佔總獲利達 43%,其次則是企業金融及投資銀行,利潤佔比達 29%,剩餘二個業務佔比皆為 14%。由於各項業務已經於上一篇簡介,在此不多贅述,此張圖也呼應前面所說,美國銀行實際上還是屬於傳統的商業銀行,其餘業務規模並不大,這也是他近幾年的主要成長動能。

成本與利潤

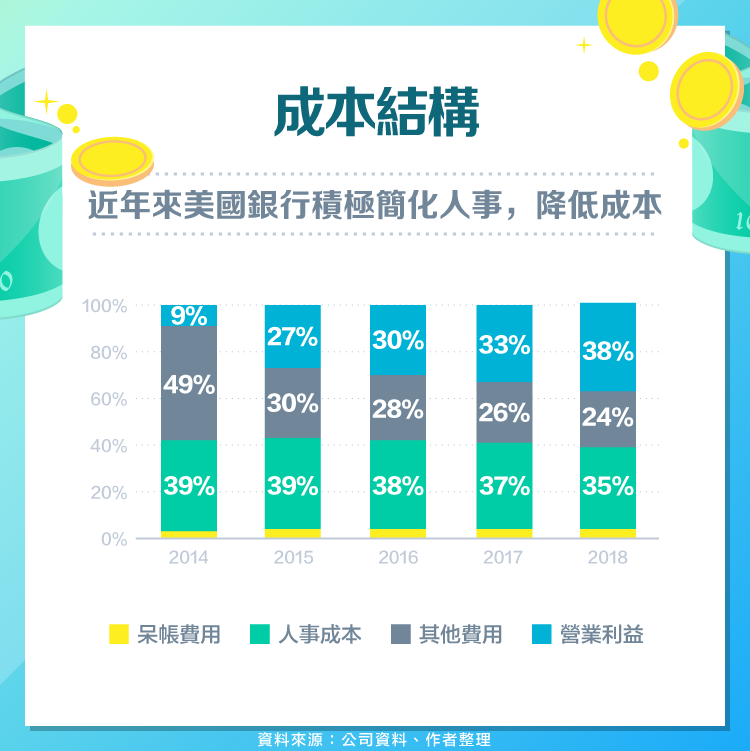

*2014年其他費用主要為次級房貸和解罰款

美國銀行的營收方面成長穩定,然而近年來最令投資人刮目相看的是其成本優化的績效,從上圖我們可以看出,美國銀行的營業利益率從 2015 年的 27% 上升至 2018 年的 38%。這其中有幾乎一半是人事費用降低貢獻的,顯示出除了數位化轉型對於降低成本的貢獻之外,美國銀行利潤率持續上升真正的動力在於人事成本的控制。

截至 2019 年第二季,美國銀行已經連續 18 季度營收成長超過費用成長,也因此讓營業利益率大幅上升。根據公司法說會資料,美國銀行將持續優化成本、提高利潤率,在 2019 年第二季季報時,美國銀行 CEO 認為財富管理部門的效率可以再提高,顯示出其對於降低費用仍然有信心。

展望未來

雖然美國銀行的業務複雜,但若直接從營收性質來看,美國銀行有一半的業務是屬於傳統商業銀行的範圍,因此比起其他業務,分析上必須更關注存放款的利差,以及公司如何在現今優異的利潤率表現下,持續降低成本提高獲利。而在營收成長與利潤成長上,投資人更應該持續追蹤成本控制的部分,近幾年來美國銀行營收只有個位數成長,但獲利卻能快速上升的主要原因有一半來自於人事成本,因此未來需要持續追蹤美國銀行在人事成本上的控制能力。

【延伸閱讀】