本文是《Big Money Thinks Small》的讀書筆記和感想,不算文後的彩蛋,閲讀此文大約需要十到二十分鐘時間,希望能為您省下讀書的 8 個小時、書錢 30 美金、且此書尚未有中譯本。

當然,一如既往地,還是非常推薦讀原作。關於書名,我覺得翻譯成《大錢想得小》就比較通俗貼切,當然有人覺得格調不夠高,建議我翻譯成《基金巨頭,細微入手》,我覺得也很不錯;但如果實在要逼我,我會把書名翻譯成《縱千金裘之裹身兮,慮磅礴之不吾與》。

The curious task of economics is to demonstrate to men how little they really know about what they imagine they can design.— Friedrich Von Hayek

先不管 Joel Tillinghast (以下簡稱 T 神) 的才情如何,這哥們從長相上就可以在投資界驕傲行走 — 他長得特別像大神巴菲特,兩人演個兄弟肯定沒問題;要是你稍微臉盲一點,他們還能演個絶代雙驕的雙胞胎。

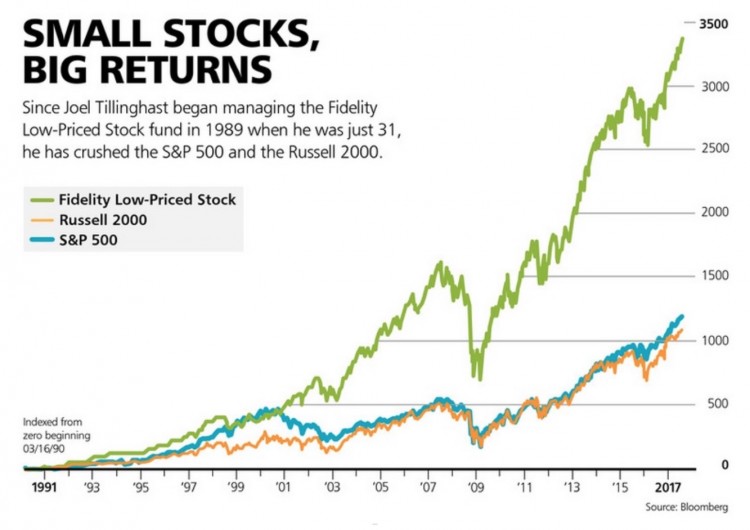

T 神名氣不算很大,但是他管的基金非常之大。他是富達低價股基金 (Fidelity Low-Priced Stock Fund ) 二十八年來的掌舵人,該基金規模已達到 400 億美元以上。自從 1989 年成立以來,他的基金取得的年化回報率為 13.8%,大幅跑贏其基準的羅素 2000 指數 (該小型股指數的回報為 9.6%) ,也跑贏了標普 500 的 9.7%。

(綠色線是富達低價股基金,黃色線為羅素 2000 指數,藍色線為標普 500 指數;來源:Bloomberg)

(綠色線是富達低價股基金,黃色線為羅素 2000 指數,藍色線為標普 500 指數;來源:Bloomberg)

T 神命中的貴人是彼得·林區 (Peter Lynch) 。當時他剛過而立之年,有一段時間他不斷用美國中部農民伯伯一般和風細雨的調調給林區的助手打電話,進行持續的騷擾,並終於如願以償地爭取到與林區通話五分鐘的機會。結果這個五分鐘的電話打了一個小時。掛了電話後林區對他的助手說:我們必須把這哥們給弄進富達。

籠統一點地說, T 神基本上算是個價值型的投資者。他的選股策略 (當然也受到其基金招股說明書的限制) 的要點非常簡潔明了:小型股、價值型、低波動,雖然感覺這幾個詞放在一起看有點弔詭;但是與之相比,他的投資理念和投資哲學要深邃得多。

本文就想來簡單談談這本書裡一些閃光的投資思想。

從我們不怎麼靠得住的大腦袋講起

T 神謙虛地說他的這本書並不能讓你成為一個好的投資者,但是卻可以幫你有意識地少犯一些錯,尤其是始作俑者的系統 1 所帶來的偏誤。首先他重點講到人類的兩種認知偏差。

- 馬後砲認知偏差 (Hindsight Bias)

馬後砲認知偏差,就是很多事情你在事後看都會有一種無可避免的宿命感。這種認知偏差在比特幣和騰訊股票上表現得最淋漓盡致,很多人以為自己與成功投資騰訊之間的距離就是一個港股帳戶。

於是你的投資史就變成了一部漫長的悔恨史 — 天吶我怎麼錯過了京東,明明當初十分看好;天吶我怎麼沒買阿里巴巴(Alibaba, BABA-US),明明我那敗家娘們每年在淘寶花二十萬;天吶我怎麼沒有買房,明明知道房價會漲;天吶我怎麼……,明明……。

我要告訴你一個真相,其實明明並不明明。

我不止一次地看到有人講其慧眼識貨,當年一看騰訊就知道小企鵝最終不可避免地要一統江湖,所以買入騰訊並持有多年。對於這種人我只想說:天上繁逼皆乃閣下所裝,雖歷歷在目但卻不可盡數。即便我也持有騰訊多年,但是我們摸著我這顆不算太乾淨的良心來說,我當時的投資初心與目前騰訊的現狀中間已經差了有兩部修仙小說的距離。

你每天可能會對一百個公司起意,其中可能大約有兩三個公司最後能厲害到了姥姥家;但是官人你怎麼就把剩下九十七家公司給忘在了腦後,而選擇性地去懊喪那些絶少數的錯過的機會;從機率上而言,你其實更容易投資到不厲害的公司。

至於如何抗擊馬後砲偏差 — T 神的書裡支了一招,就是做投資筆記,為你自己做過的交易 (或者極度想做但是最後沒做的交易) 詳述投資 (或不投資) 的理由。如果你有這個習慣,你會發現你投資的初衷往往會被新的想法所代替;或者你會發現某些沒有趕上的火箭股,最後與其擦身而過其實並不是命,而是自己的智商不夠閃亮。這樣你至少不會太苦大仇深。

我個人反正是有這個習慣的,做一些私底下的筆記,做一些公開放在網上的筆記,我可以回頭看看。

比如特斯拉(Tesla, TSLA-US) (Tesla) ,我一直矢志不渝地黑他 — 黑公司治理啊、交付能力啊、估值啊,結果然這個股票就是要坐火箭,打得我的臉每天都在發炎。但由於我之前黑得那麼投入,我對錯過特斯拉並不後悔,我有筆記為證啊;如果我違背自己的信念而追高結果卻成了接盤俠,我會更痛苦。

比如 T 神組合裡的 Monster 飲料 (MNST) ,當初他投資是看好 Monster 全天然果汁業務的前景,結果這隻野獸後來的爆發卻是因為功能飲料,牛頭不對馬嘴地就坐上了這場華麗上天的火箭。但是如果你沒有投資筆記,你可能會忘掉當時投資的初衷,然後馬後砲地認為自己又做了一筆無可避免要成功的投資。

其實沒有任何投資是無可避免會成功的。

(Monster 飲料 monstrous 的股價,來源:TD Ameritrade Thinkorswim)

(Monster 飲料 monstrous 的股價,來源:TD Ameritrade Thinkorswim)

- Anchoring (錨定效應)

錨定效應是說人類在做判斷時會極其看重某些初始位置的訊息碎片或者參照界點,並將自己的認知小船沉錨於此。

比如我們做一個實驗,讓一組實驗對象在五秒內估計 1X2X3X4X5X6X7X8 的結果,然後再讓另一組實驗對象在五秒內估計 8X7X6X5X4X3X2X1 的答案,實驗結果持續顯示第一組給出的估計會顯著低於第二組。因為第一組的人以最先見到的一為錨,而第二組的以最先見到的八為錨。

下錨是人的本能,茫茫世界裡你不下個錨很容易飄成斷線的風箏。我們亂下錨的本性就容易起到負面作用而讓人眼盲,這在投資中尤顯猖獗。比較常見的就是對成本下重錨 — 不漲回成本堅決不賣。此時成本之錨就變成了決定賣與不賣的最重要的訊息,而不是股票此時此刻的內在價值。

還有一些投資者雖然看中了某個股票,但是一看到之前雄壯豪邁的漲幅 — 比如半年內漲了一倍 — 就慫了堅決不敢追高,這又是對一個不重要的初始訊息下了錨 — 前期的漲幅和目前的內在價值其實沒有關係。

彼得·林區建議我們選股票的時候應該自帶修正液,把股票之前錯過的漲幅在腦子裡給抹掉,然後才能心平氣和地看看眼下這個機會值不值得投資。

還有一些其他看似重要的數據都有可能成為那一隻下錯的錨,比如某個股票的歷史價格區間、歷史的估值比率等等。很多時候拿一家公司當前的本益比 (P/E) 去與歷史 P/E 做比較就沒有太大意義,比如一家公司從成長股長著長著就變成價值股了,P/E 自然也就再難回去。

所以投資時切莫過於相信第一印象,這是一場令人窒息的操作。

賭博、投機、投資

這是個老話題了,但 T 神引進了一些原創的想法。

首先我們要說賭博、投機與投資之間肯定不是涇渭分明的,投資總是帶一點投機性,甚至帶一點賭博性;而且賭博未必一定邪惡。賭博就像大夥們的性生活 — 名聲上都有點不方便放在檯面上說,但是卻被被廣泛的實踐,人類社會的持續發展也離不開這兩貨。而至於某一筆交易,你說你是完全在投資,而不帶一點點的投機更不是在賭博,我是不信的。

但是賭博、投機與投資又肯定是彼此有別,但要如何區別? T 神首先把人類押注的行為分成了事件性押注和整體性押注,如果你對某個事件 (比如兩家公司合併) 進行了廣泛深入的研究而押注,這不能稱為投資,可以叫做精明的投機;如果你只是做了泛泛的研究,那就叫輕率的投機;如果你根本不做任何研究就赤膊上陣,那就是賭博。

而投資只存在於整體性的下注,比如基於你對一個行業長遠發展的判斷。如果你的研究通透,那就叫投資;如果你的研究泛泛,那也是投資,但這是風險較高的投資;如果你完全不做研究、又是把眼一閉矇一把賭 — 這地就沒救了,仍然是在賭博。

(來源:Big Money Thinks Small)

(來源:Big Money Thinks Small)

所以在投資過程中,對於一些事我們免不了要投機。問題是我們要知道什麼值得你去投機。比如你去投機某公司的下一個季度財報,這就很不值嘛 — 第一,正直的你肯定沒有內幕訊息,你也很難比市場更準確地預測財報表現;第二,就算你能準確預測財報,你還要再猜準市場對這份訊息的反應,財報 beat 但股價被 beat down 的事情屢見不鮮。

我經常對客戶說,賭財報基本上就是一個五五開的賭局 (50/50 chance game) ,你要是算上交易佣金、機會成本這些明的暗的開支和成本,你連五五開的勝率都沒有。

那哪些方面值得你花點精力去投機 (預測) 呢?

T 神認為是這些方面:

- 管理層能不能在關鍵時刻裡作出英明的決策;

- 行業是不是將會遭遇或者正在遭遇這些估值殺手 — 大宗商品化 (commoditization) 、行業過時淘汰、槓桿高價股。

- 股票的合理內在價值區間。

到底如何控制投資風險

對於一個僅僅做多 (long only) 的組合,控制風險基本上有兩種南轅北轍的方法:1. 多樣化;2. 精選化。多樣化很好理解,通過配置相關性較低的資產來降低組合的波動性,成本最低的方法是投資低收費的指數基金。

多樣化的另一種解釋,就是在一個龐大系統中利害總是可以相抵 — 油價跌了,能源業遭罪了,但航空業卻撿了便宜,從整體來看系統沒有崩潰。所以持有廣泛多樣化的指數的投資者僅僅面對系統風險的敞口。

不過組合多樣化肯定不等於風險零負擔,比如多樣化殺不掉系統風險,或者說得直白一些,殺不掉“你買貴了的風險”,因為你買的指數完全可能估值高聳 — 指數裡的大量成分股估值貴了。組合精選化可以降低買貴了的風險 — 但是無法去除非系統性風險,每一個投資者都必須在這之間有個取捨。

我想回顧一下耶魯基金掌門斯文森 (David Swensen) ,他認為資產組合的變化 (variability) 90% 以上取決於“資產配置”,而“證券選擇”卻不是太重要;如果調整倖存者偏差 (survivorship bias) 和回填偏差 (backfill bias) 並減掉費用,大多數主動型基金並不能提供正數的阿爾法。所以我相信對於一般人而言主要精力應該費心在資產配置上。

但總有一些人致力於成為非一般的人,畢竟現實證明了長期碾壓指數是可能的,巴菲特 (Warren Buffett) 的波克夏(Berkshire Hathaway, BRK.A-US)·海瑟威 (Berkshire Hathaway) 就是一個最好的活證。如果你覺得自己不一般,那麼關於證券選擇, T 神有這麼一些意見:

熟悉 (familiarity) 不等於知識 (knowledge) ,雖然兩者常相伴。熟悉是通向更深層次的知識的玄關 — 舉個例子,彼得·林區就經常在她老婆身上找靈感,比如他曾饒有興緻地談論起黑絲的生意,他老婆當時對一種叫 L’eggs 的黑絲襪產品讚不絕口。最後林區投資了生產銷售 L’eggs 的 Hanes 公司,並賺了 10 倍,又撈到了所謂的 ten bagger。

但是她老婆對黑絲的“熟悉”與林區對 Hanes 的“知識”之間 還差了一個紮紮實實基本面研究的距離 — 林區曾買了幾十雙 Hanes 競爭對手的絲襪產品,然後逼著他的手下交出黑絲誘惑的試穿報告,無論男女。

僅僅靠“熟悉”去投資肯定遠遠不夠。比如來做個實驗 — 標普 500 指數中權重最大的公司 (目前是蘋果(Apple, AAPL-US) (Apple) 公司) 肯定是老少咸熟,但如果從 1972 年到 2016 年裡你的策略就選標普最大的公司投資,你的年化收益僅有 4% 而已;如果你僅選標普最大的十家公司投資,回報率也差球不多。

市值最大的公司不一定是業務最大的公司,但十有八九是最具知名度的公司 — 市值為什麼大,因為人氣高大家都熟嘛。

那這深沉的知識到底是什麼? T 神認為你至少能回答這麼幾個問題:客戶或者消費者為什麼會購買這家公司的產品或服務?什麼情況會使客戶停止購買或者變節於競爭對手?這家公司與其競爭對手相比到底厲害在哪裡?公司如何盈利?有什麼會讓這家公司的盈利能力增或減?是什麼推動了這家公司的業績成長?關於這家公司五年內的前景我有多大把握?我能否在該行業裡發現一個絶佳的機會?

除了以上這些問題,T 神心裡其實一直裝著一個最鍾愛的問題,而這問題一問就是數十載。文化是會傳染的,以至於當一些公司派代表來覲見富達基金,在十四樓的會議室裡富達大多數經理都會亦步亦趨地學著問出這個問題:什麼會讓你所在行業的公司一敗塗地? (What causes companies in your industry to fail?)

所以就來到 T 神投資的核心之一:對行業的嫻熟把握。與巴菲特一樣, T 神也是能力圈 (circle of competence) 的信徒 — 不熟悉的行業不碰,不看好的行業不碰,尤其避免步履維艱的行業。

通過對“什麼會讓你所在行業的公司失敗”這個問題的深究可以引出許多投資的關鍵訊息,比如行業是否競爭激烈產品是否商品化同質化,行業是否面臨一些外行人難以覺察的潛在風險,行業是否已經過時等等。有些人認為能力圈會嚴重限制自己的潛在投資目標的選擇範圍 — 但問題是你的能力圈是可以受教育被拓展的嘛,又不是天生的;你看 T 神治下的基金就持有了八百多個公司的股票。

所以下次你作為天使或者風投召見創業者時,或者作為大股東召見管理層時,你也可以扔出這個格調頗高的問題:是什麼會讓你所在行業的公司失敗? (為了讓格調更上一個檔次,第一遍最好用英文提問。) 如果公司高層對這個問題表現出一副這是什麼的懵懂表情,那麼這種公司不投也罷。

大錢想得小 (Big Money Thinks Small)

之前提到了《大錢想得小》是 T 神本週剛出版的新書的書名。作為一個管著 400 億美元基金的掌舵人, T 神很有資格寫一本叫這個名字的書。

我沒有把話說死,並沒有做絶對否定,但還是被三種人給怒懟了:1. 技術分析份子;2. 總體經濟分析份子;3. 一切仇視公司基本面分析份子。第一和第三種我一般是無視的,我們不活在同一個世界裡有必要強行溝通嗎;但第二種其實懟得貌似還很有道理:炒股不看總體經濟你不等於瞎子在雷區裡裸奔嗎?

但如果你認為總體經濟能告訴你股市會如何發展,你可能把關係弄反了,股市一般是總體經濟的先行指標。在世界大型企業研究會 (The Conference Board) 發佈的經濟先行指標指數裡 (包含十個指標) ,標普 500 指數常年上榜。但很多人卻硬要逆反這個順序聯繫,硬要在總體經濟裡去找到投資股市的祥瑞。

比如很多人投資美股就緊盯利率,天天在聯準會是否升息這件事上躁動不已。但是利率這事哪是如此容易看穿。我並不是說你投資不需要懂利率,恰恰相反,利率反映了市場的血液 — 錢的價格,所以這個必須懂;我的意思是深度研究利率未必對你投資股票有什麼幫助,尤其是在短期上。

比如降息這個事件 — 完全就可以有兩種解讀,降息可以讓公司增加利潤,也可以合理化高價股的本益比,有可能提高資產的回報;但通脹調整後的利率下降,也會降低金融資產的回報。這是兩個互相矛盾的結論,何解?

我們又要發揮馬太福音的智慧了:讓經濟學家的歸經濟學家,讓上市公司股東的歸上市公司股東。著名的經濟學家裡投資做得比較成功的我就知道凱因斯 (John Keynes) 大師一個,雖然在大蕭條中也是虧出了名號;而同其絶代雙驕的海耶克 (Friedrich Hayek) 聽說把諾貝爾獎金都虧在了股市裡。

比較諷刺的是,凱因斯的投資履歷上有一個明顯的變調:前期他憑他在總體經濟上的卓絶造詣做自上而下的投機與投資,結果業績稀爛,以一腔孤勇戰鬥在大蕭條的最前線;後期他開始關注微觀的公司本身,做“想得小”的投資,結果終成一段佳話。

除了凱大師以外,經濟學家裡當然也有賺錢如麻的,但總是花無百日紅。比如 Robert Merton 教授 (就是 BSM 期權定價模型裡面的那個 M) ,他是個諾貝爾獎在身的超級大神,曾經也業餘兼職成為過一個很成功的對沖基金經理。但是再後來搞出了長期資本管理公司這個爛攤子,晚節就有點沒保住。

凱因斯不是說過麼:可靠並一定能讓你發大財的知識是不存在的;因為如果存在,那麼這個學科就會被汪洋人海前赴後繼地研究個爛,然後只要智商超過平均水平就能變成土豪。這怎麼可能。

而 T 神想要告訴你,大資金想得都很小。什麼升息降息立正稍息,什麼 M1、M2、M16,這些就讓專注於老年人朋友圈的人去鑽研好了,你別把投資想得那麼大。當然諸如 GDP 這種訊息你仍然要關注,但是不值得花太多精力。經濟是一個抽象的群體性想像,除非你是就是自詡為思想者或哲學家,你對一個抽象概念去廢寢忘食,有違你最初僅僅想賺錢的動機。

T 神想得就比較小,與其去陷入之於整體經濟所產生的訊息的汪洋大海,你不如就多研究一下專屬於某個公司的訊息,分析一家公司可比分析一個經濟體所要面對的訊息和變數要少太多太多了。誠然,無論是宏觀投資者 (macro investor) 或是選股者 (stock picker) 都必須要全力探尋真相,而在這過程中也必然會犯錯;但是小錯誤更容易得到糾正,或者你更願意去糾正。

這怎麼理解?比如在一個大理論上你站了隊 — 比如你是奧地派而反對凱因斯派 — 只要下定決心成為了某個理論的信徒,你就很難回頭。對於很多人而言這動不動能歸咎到信仰問題。但如果僅僅是個小問題 — 比如你公司未來現金流的折現率取得不合理 — 你會立馬虛心接受並改正錯誤。

我就有這個體驗,比如當前的美國市場,一些人憑藉某些宏觀面碎片化的訊息就認定市場在短期內要崩盤,這樣的人我很難讓他改變他的 — 我不敢說完全錯誤 — 但至少是片面的想法。

他可能會完全將資金抽離股市,我見過很多這樣的人從 2013 年、2014 年就開始了所謂的空倉之旅 (可是你全倉了現金啊北鼻,利息多高?) ,有些甚至還要強忍凌遲之苦去做空標普 500。

這些人一旦形成了一個超出他們認知水平的大判斷,就很難迴轉,因為這已經上升到信仰問題。但是要讓某一個投資者打消對於某個公司的不切實際的執念,相比而言就要容易得多。

用 T 神自己的話來總結吧:小錯誤總是更容易彌補。想得小不僅能減少錯誤的嚴重性和頻率,還能讓你有更好的思維框架去預期並修復它們。 (出自:Big Money Thinks Small)

文後彩蛋

巴倫週刊採訪 Joel Tillinghast 的翻譯稿 (陳達/譯,來源:Barron’s Magazine)

巴倫週刊:管一個 400 億美元的基金感覺如何?

JT:我試過做一隻跳舞的大象、或者做靠著浮游生物存活的巨鯨;我也嘗試儘量不要過快地換倉,而以大量人力的支持和長期投資作為策略。彼得林區是個奇人,他可以做短線,然後快速切換到長期投資。但是我做不到這個。

巴倫週刊:你仍然像 25 年前一樣對選股票興緻盎然嗎?

JT:是的,雖然人不可能完全精確地預見未來,但如果我能比其他人看得稍微準一點,我仍然很高興。

巴倫週刊:投資者怎麼會變成待宰羔羊?

JT:作為一個謹慎的人,我可以理解你為什麼會說:馬斯克 (Elon Musk) 真帥。但是這不等於他的股票就值得買。你能預計未來會發生什麼嗎?電動車的銷售多大程度上依賴於我們還沒有的基礎設施?他們解決了續航里程的問題嗎?什麼是特斯拉能做但是通用汽車(General Motors, GM-US)不能做的?

如果你住在像麻省那樣電費高價股的地方,你的單位里程成本跟汽油車相比如何?你如何將這些轉換成對未來現金流的預測?儘管如此,馬斯克確實是個很帥的人。

巴倫週刊:從管理基金的經驗裡,有哪些關鍵教訓你寫到了書中?

JT:找到並執著於能力圈很重要,比如在金融危機中我完全不知道如何去理解 AIG 公司。另外一個是管理層的質量,我經歷的騙子實在是太多了。再另外一個是過時被淘汰的風險。我曾經投資在 Baldwin 鋼琴公司,我姐姐要搬家的時候,她要處理掉鋼琴,白送都不行 — 她必須倒貼錢讓人把鋼琴搬走。

我想要讓我的讀者看到如何別犯錯,而不是如何變聰明。我希望我的書能讓一個平均水平的人,成為一個平均水平以上的投資者。

巴倫週刊:主動型管理基金現狀如何?在十年或者二十年之後,一個好的主動型基金的經理會怎麼樣?

JT:主動型基金經理的角色就是不要感情用事去投資。機器人投顧 (robo-advisors) 可能是一個好主意,但是在我們看到即便股市下跌 40% 時人們還能夠不變初心之前,下結論還為時尚早。

主動型基金應該執於其所知,並知其所有,平常有意識地多想想這一點。他們也要評估公司管理層的品質及其配置資本的技能。一次量化的掃瞄篩選會告訴你兩個盈利成長 20% 的公司一樣好,但主動型基金經理能告訴你其中一個是強週期而另一個不是,或者其中一個的行業出現衰退甚至面臨淘汰 — 主動型基金經理可以評估盈利的可持續性。

大多數的量化交易基於流動快、頻率高的數據,它們不太關心五年後的盈利水平。而這就需要主動型基金經理介入了。公司到底值多少錢其實是打了馬賽克的,不清不楚。本益比或者股價淨值比並不能告訴你到底價值多少,只有人類才能夠去評估。主動型基金經理的角色是去考慮過時淘汰與價值的問題。

讓我們來談一談 FANG 。

FANG 不在我的基金基準 (benchmark) 裡,但是他們讓很多小型股投資者的無比懊喪。在九十年代,當蘋果公司迎來一個巨大的產品週期時,有很多的關聯股票你可以選擇。但今天我只有一個 — 富士康[2317.Taiwan],一家代工服務商。

羅素 2000 指數裡充滿了亞馬遜(Amazon, AMZN-US) (Amazon) 的受害者。我要如何參與亞馬遜?也許可以通過物流服務提供商如 UPS。但是亞馬迅把他的供應商玩弄於鼓掌之間,讓他們慘烈競爭來壓低價格。如果臉書(Facebook, FB-US) 、亞馬遜、特斯拉這樣的公司能掌控全局,那小型股確實相對沒什麼吸引力。

巴倫週刊:你對目前的市場怎麼看?

JT:你如何描述一個眾人皆醉但無人盡興的派對?人們關注於一個非常短的名單上的股票,而這些股票的創始人靠賣傳記就能發財。

人們紛紛買入指數 ETF,以示看多市場。然後有一些被 2008-2009 年大衰退嚇過的人,他們就苦心孤詣地尋找收益率,但是找不到;於是他們就只能去考慮那些高槓桿的煙草公司的股票。與其說這是狂歡,不如說這是絶望。

巴倫週刊:你持股的期限如此久,以至於為你工作十年的人都不知道你賣出部位的策略?

當我認為一個股票已經到了他的內在價值,或者當我對自己在這個股票上的評估沒有信心的時候,我才會賣掉股票。他是一個高速成長的產業裡的龍頭。但是他的本益比是 32X。我還沒賣掉他的原因,就是飛機的跑道足夠長 (雙關俏皮話,請自行理解)。

巴倫週刊:當今世界你還在哪裡能找到價值?

JT:日本市場有最大的價值股群,部分原因是雖然日本人口只有美國的 40%,但是上市公司的數量比美國少不了太多。我們持有 DVx 公司 [3079.Japan],13 倍的本益比,這家公司分銷心血管病產品。

他的資產負債表上完全沒有負債,有大量現金,收入和利潤成長得都不錯,老齡化的日本人口也需要更多的這家公司的產品與服務。我們還持有中央自動車工業株式會社 [8117.Japan],這家公司分銷汽車清潔和塗料的專用產品,也有適度的成長。他的 P/E 是 11 倍,2.3% 的股息率,現金占了市值的三成。

在韓國我們看好 Nice 訊息技術公司[036800.Korea],主營業務是信用卡支付網路。這家公司無負債,以 7 倍本益比交易。我們還看好韓國端子工業株式會社[025540.Korea],其成長性很好,而且也會受惠於汽車電子配件與物聯網產業,目前 11 倍本益比,同樣無負債。

歐洲也有一些價值型機會。比如在愛爾蘭,我們持有一家叫 Abbey [ABBY.Ireland] 的房地產公司,股價淨值比 1 倍,本益比 7 倍。他們基本也是沒有債務,Gallagher 家族持有她非常多的股票,所以我們利益一致。

我們還比較看好挪威的儲蓄型銀行,比如 Sparebank 1 Øestlandet [SPOL.Norway],他們是一家保守的承銷商,貸款/價值比 (loan to value ratio) 非常低,資本狀況非常好。從二戰以來這家公司就從來沒有一年虧過前。這家公司目前估值就高過帳面價值一些,11 倍本益比,每年提供 5% 的股息率。

巴倫週刊:美國有什麼機會嗎?

JT:在美國基本上所有的股票都像零售業,死亡率高過了我們能承受的範圍。大型零售商的破產也許會引發下一場衰退,比如西爾斯 (Sears) ,這家公司目前的僱員仍然比整個煤炭行業的僱員都多。一些零售業的房地產投資信託基金 (REITs) 和一些小城鎮的就業可能會首當其衝。

在美國折價的價值型機會太少了,如果你找到的同時,最好的機會都以 110% 的內在價值在交易,你還要去買嗎?

巴倫週刊:你對想要從事投資管理的年輕人有什麼建議?

JT:除非你對股票市場真的著迷,你最好不要選這一行;除非你不怕堅持一個不得人心的觀點並頂撞人群,你最好不要選這一行。你確實能夠在這行賺很多錢,但是如果你不具備前面說的兩種特質,你會很心力交瘁。如果你不能堅持很固執的、有些時候甚至是錯誤的觀點,你在這行不會很成功。而且就算你收到了好的反饋,也不能證明你做了正確的事情。

資管業其實在收縮,但人腦仍然是有一席之地的。量化交易者不太關注於長期,這就是個機會。如果再給我一次機會我仍熱會幹這一行,但如果回到 25 歲,我會想得再更多一些。

我仍然能從我犯過的那些錯誤裡吸取教訓。當二十五年前我在奧蘭多,我看到馬路邊上一個廣告牌寫著:“高空彈跳!完美的安全記錄。80 美元。”然後我走了幾步路又看到一個廣告牌,寫著:“高空彈跳!40 美元。” 作為一個價值投資者,我至今仍然不知道哪個更好。

《雪球》授權轉載

【延伸閱讀】

特斯拉與Solar-City間的秘密-華爾街究竟有多醜陋ai.png)