上次我們看完貝萊德(BlackRock, BLK-US)的企業簡介以及所處的產業趨勢,現在就讓我們來看看這家公司在財務面的表現吧!

首先,我們從營收組合來看,可以發現主要營收來源為資產管理費 (紅框處),2018 年時,貝萊德資產管理費佔營收比重高達 81%,而從細像來看營收佔比最高的為 iShare ETF 管理費,2018 年佔總營收比重為 31%,其次為主動基金、非 ETF 指數基金,營收佔比分別為 25% 及 8%。

至於其他管理費收入雖然佔比高達 18%,但其實這項業務由三個小業務組成,分別為:

1、多資產配置基金:主要透過多元資產配置的方式組成投資組合,2018 年營收佔比為 8%。

2、另類投資基金:主要提供客戶投資避險基金、私募股權、不動產以及大宗商品基金的管道,2018 年營收佔比 6%。

3、貨幣市場基金:2018 年營收佔比為 4%。

其他管理費收入則又更多了,主要包括基金績效費、科技服務費 (風險管理系統等)以及顧問費用等,有興趣看詳細組成的讀者可以自行查閱年報,在此不一一贅述。

由於資產管理費為貝萊德最重要的營收來源,因此管理資產金額以及管理費用率就變成觀察貝萊德營收趨勢的重要指標。

貝萊德近年來資產管理總額穩定成長,2014 – 18 年年均成長率為 7%,若我們將細像拆開,成長最快速的為 iShare ETF 基金,年均成長率高達 14%,其次為貨幣市場基金以及非 ETF 指數型基金,年均成長率分別為 11% 及 5%。

需要注意的是 2015 年時被來得併購美國銀行(Bank of America, BAC-US)的貨幣市場基金業務,使當年度貨幣市場基金管理資產金額年增率達 34%,此為一次性影響。

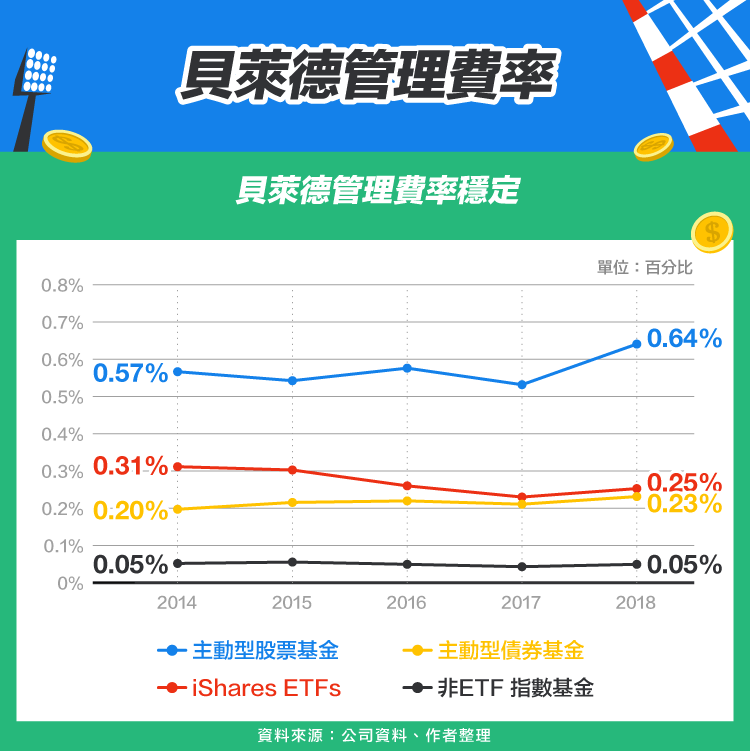

在來從管理費率上來看,主動型股票基金的管理費率波動較大,但整體呈現成長趨勢;而 iShare ETF 管理費率則逐年下滑。

由於 iShare ETF 相對於主動基金更於差異化產品,因此長期而言管理費率皆為下滑趨勢,但從管理資產金額來看,iShare ETF 為成長最快的業務之一,在管理費率以及管理資產金額一消一漲下,使 iShare ETF 免強維持高個位數營收成長,未來若管理資產金額成長減速,很可能會導致營收成長趨緩甚至衰退的情形。

最後,貝萊德主動型債券基金以及非 ETF 指數基金的費用率則非常穩定。

從成本結構來看,除了 2016 年開始,由於修改會計原則造成營業利益率一次性修正 (主要原因在於與第三方合作的通路抽成必須在損以表的收入及費用表達) 之外,貝萊德的營業利益率表現穩定,尤其佔成本比重最高的員工薪酬費用率佔比更是從 2014 年的 35% 下滑至 2018 年的 30%,顯示出被來得成本控制得宜。

展望未來

總結來說,在指數型投資越來越盛行的當下,筆者認為貝萊德的獲利主要受到三個因子影響:

1、管理資產金額的結構轉變

指數投資趨勢將大幅提升指數投資管理資產的金額,而且很有可能使主動基金管理金額成長趨緩,甚至下滑。

2、平均費用率將被指數投資拉低

由於大量資金湧入指數基金,因此未來平均費用率將可能大幅下滑,且由於指數基金的費用率長期為下滑趨勢,因此未來貝萊德的營收成長可能更為趨緩,除非貝萊德持續進行併購,否則營收有陷入衰退的可能。

3、人事成本控制

所有金融業最大的成本都是人,雖然未來貝萊德的人事費用可望受惠於主動基金比重的減少而降低,但我們仍應長期關注人事費用率的下降情形。

最後,貝萊德並不是面對趨勢束手無策,近期公司透過發展策略型 ETF (如Smart Beta)來吸引各類投資人,希望能藉此減緩平均費用率的降低,對這家公司有興趣的投資人未來可以關注這方面的發展。

【延伸閱讀】