目前Brown-Forman的本益比大於30倍,但是過去營收,利潤的成長,有沒有符合彼得林區的PEG ratio 呢 (PE ratio to Earnings Growth),也就是30倍的本益比必須搭配30%的盈餘成長呢?又Brown-Forman的資本結構健全嗎?以下做一個簡單的分析。

成長

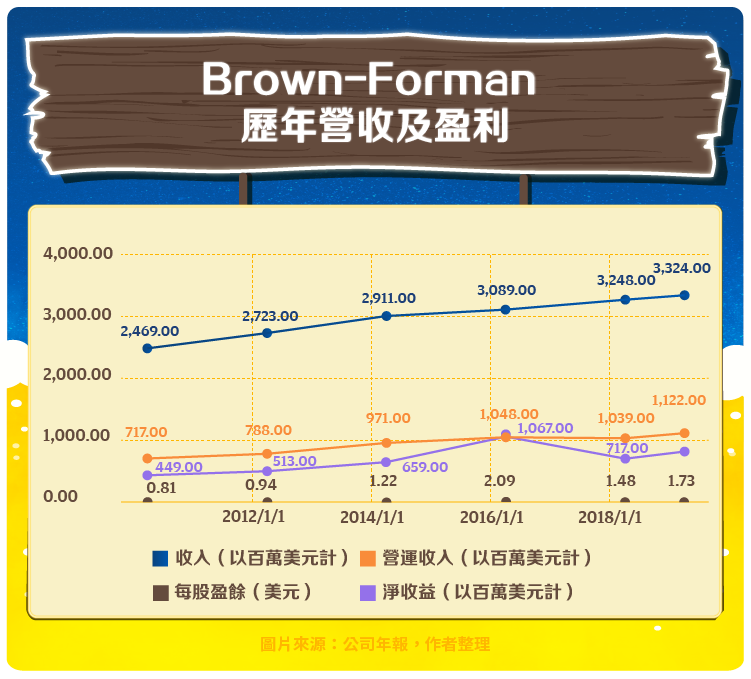

Brown-Forman過去幾年的年營收成長並不令人印象深刻,2019財年只有2.34%的營收成長。毛利率從67.8%萎縮至65.2%,毛利率萎縮的2.6%中就有1.6%的萎縮來自於關稅增加使得淨營收數字下滑而造成的。

營業利益7.99%的成長相對於營收2.34%的成長說明了Brown-Forman過去一年除了將原本銷售第一的Jack Daniel’s Family擴展到更多的地區之外,也成功地銷售了更多利潤更高的Premium Bourbons品牌Woodford Reserve和Old Forester。 至於EPS的成長速度為何高達16.89%?主要原因是股票購回減少了在外發行股數,而增加了每股盈餘。

基本上損益表沒有什麼大問題,雖然Brown-Forman沒做出很好的營收成長,但如果公司未來繼續致力於Price/mix來提高毛利率,與營業利益率,將來的盈餘/每股盈餘的成長速度還是有機會快過營收的成長速度,進而創造價值。只是目前EPS 16.89%的成長搭配30倍盈餘所反映的股價並不能說是不高的!

接著在增加股東權益上,看看過去Brown-Forman做了些什麼事呢?

股東權益

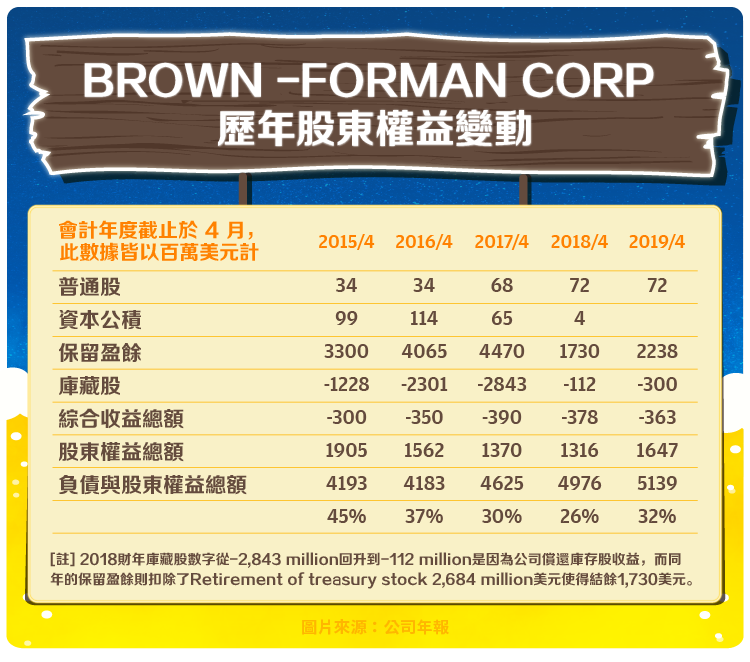

觀察近年來Brown-Forman的股東權益之於總資產(Equity/Asset)從財年2015的45%年年減少,至最低時2018財年只有26%的比例。其實Brown-Forman是一間長期執行股票購回計畫的公司。因此股東權益之於總資產比例下降也是正常的。

但我們想知道的財務警訊並不是股東權益比例的下降,而是公司執行股票購回計畫的資本來源有無加重債務負擔?

下圖顯示五年來股票回購的成本高達1.8 billion。雖然部分成本是來自於保留盈餘,但同時期長期債務從2015財年的743 million美元至攀升至2019財年的2,290 million美元。在最新年報中Brown-Forman指出:從財年2017到2019的三年,Brown-Forman共返回2.1 billion美元給股東(包括三年共0.9 billion的股息配發,0.5 million的特別股息配發,和0.8 billion的股票購回)。其中就有1.3 billion是透過發行長期債務(long-term debt)所得的。

但債務不用在新事業上,就難免讓投資人懷疑公司未來的發展是不是有所受限?又Brown-Forman發行長期債務帶來的利息。會弱化資本結構嗎?下面我們以年度現金流來評估。

現金流與利息

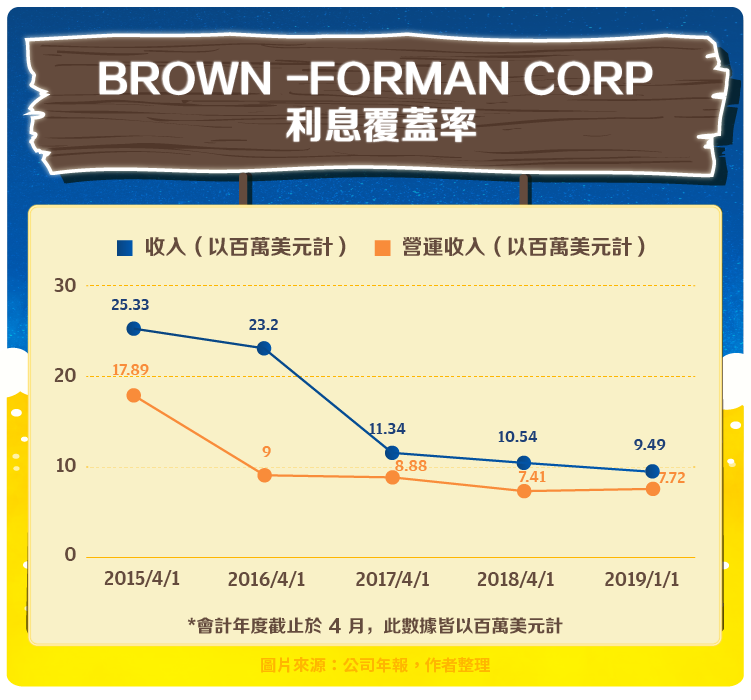

Brown-Forman 的淨長期債務在財年 2017-2019 之間( Apr-17 to Apr-19 )共 2.1 billion,這些年年漸增的債務所產生的年利息由下圖可看出,即便每年的營業現金流都在增加,但增加的速度是不及利息增加的速度,導致覆蓋率從財年 2015 的 25.33 倍,遞減至財年 2019 的 9.49 倍數。

自由現金流對利息的覆蓋倍數也是ㄧ樣,覆蓋利息的倍數也從 17.89 倍遞減至 7.72 倍。

基本上我會留意這樣的警訊,雖然過去三年 2.1 billion 的債務中,有 1.3 billion 是用來配息,購回股票,其他 0.8 billion 才是用在併購,擴展業務。不見大幅成長的營業現金流來覆蓋漸增的利息也算合理,但不可否認 Brown-Forman 使用槓桿來增加股東權益多少是有些弱化財務結構的。

本益比

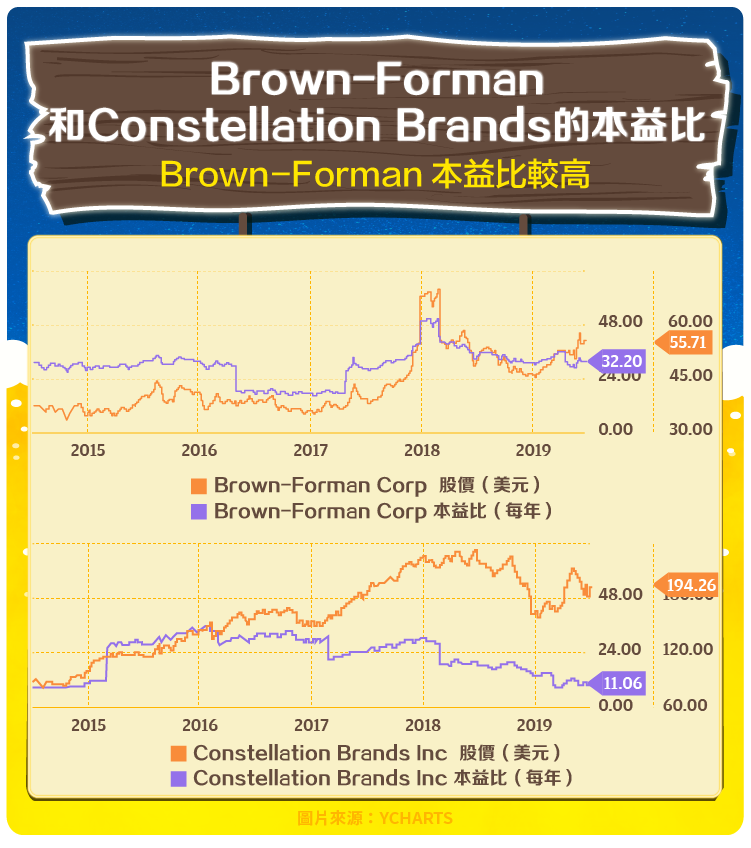

Brown-Forman(BF.B)的產品組合都是以烈酒為主,而競爭者 Constellation Brands(STZ-US)則是 35% 營收來自烈酒/紅酒,65% 為啤酒。如果將他們近五年來的本益比(PE Ratio)做比較,可能以為 Brown-Forman 更受市場歡迎?而 Constellation Brands 的 11.06 倍本益比是熱度較低的股票?

其實不然,因為後者的每股盈餘有一部分來自於未實現的投資增值,而這項投資是震盪非常大的大麻股Canopy Growth(CGC-US)。由下圖的 Price,P/E Ratio 曲線也可看出,Constellation Brands 近年來兩條線產生背離。本益比並沒有隨著每股盈餘的增加而產生股價的漲幅。

反觀Brown-Forman,Price,P/E Ratio 曲線相對同步,每股盈餘,本益比和股價的走勢呈現正相關。

因此本益比更高的 Brown-Forman 就比 Constellation Brands(STZ-US)更不值得投資嗎?這就要看看兩者未來的展望和營收成長的可能性。

未來展望

雖然美國威士忌還未看到成長的上限,但從近年來Brown-Forman對長期負債的使用方向偏重於增加股東權益則不難猜出,Brown-Forman除了擴展美國威士忌到亞洲市場之外,並沒有其他可花大錢的投資機會。更趨於保守的投資人可能較喜歡Brown-Forman增加股東權益的企業決策(但這和目前股價是否合理沒有完全相關性)。

然而期待新成長機會的投資人可能更偏好Brown-Forman的競爭者Constellation Brands(STZ),因為STZ對長期負債的使用更加大膽,STZ舉債投資Canopy Growth(CGC),對未來成長的賭注放在大麻產業的崛起。雖然大麻二酚飲料有可能開創更有想像空間的利潤,但萬一不如預期,未來STZ則可能對投資的資產減值,進而造成股價的回落。

投資人如何選擇,就見仁見智了!

【延伸閱讀】