2019 年 10 月 2 日,嘉信理財集團(Charles Schwab, SCHW-US)宣布在 10 月 7 日之後,交易零手續費,在已經腥風血雨的折扣券商市場投下震撼彈。只投資台股的投資人或許很難感受,當台灣券商仍在收取高昂交易佣金時,美國券商競爭激烈到不收手續費拉客。到底這一切是如何造成的呢?就讓我們一起看下去。

從傳統證券經紀商走像折扣券商

1975 年 5 月 1 日,美國通過了「證券交易修訂法案」,廢除了行之有年的固定傭金制度,也就是說從 1975 年開始,券商可以根據自己的策略調整股票/債券交易的傭金,然而,華爾街的頂級投行當時並沒有因此看出來,證券經紀商的產業格局從此進入「新紅海」。

當法案廢除後,主要投資銀行的主流想法為:終於可以漲價了。為什麼這麼思考呢?主要原因在於投資銀行研究部門與中小券商差異巨大,這些頂級投行認為,一個強大的研究部門可以強化公司的定價能力,加上當時機構法人在市場上的交易佔比已經相對 1950 年代提升許多,研究部所產出的報告對於機構法人做投資決策非常有用,而散戶則不一定有這種專業報告的需求,因此嘉信理財的創辦人對此有另一個大膽的想法,也就是成為「折扣券商」。

嘉信集團的前身,第一指令金融公司成立於 1971 年,原本是一家小型的傳統券商,在 1975 年法案通過之後,轉型成為折扣券商,透過不提供研究服務,以及大幅調降佣金來吸引個人投資者,並趁著網路趨勢的崛起,推出 24 小時報價、電子交易系統等等,數位轉型成功幫助嘉信集團進一步降低營運成本,並將省下來的錢,展現在非常低的佣金收費上。

如今嘉信理財集團已經成為全美第二大的網路折扣券商,僅次於富達集團。

折扣證券商的商業模式

在網路發達的今日,多數台灣散戶在投資美股時,常常透過網路到美國折扣券商開戶,然而,折扣券商與傳統券商的差異為何呢?

斯斯有兩種,券商有四種:

- 全業務券商 (Wirehouse Broker):此類券商為傳統我們所熟知的券商,除了有專人提供理財服務、也有提供稅務上以及退休計畫等等相關諮詢服務,更重要的是,還有一定規模的投資研究團隊,每天即時對公司以及總經提供專業看法。

- 可自行結算的折扣券商 (Self-Clearing retail brokerage):此類券商與全業務券商相比,並不提供太多「額外」的理財服務,通常只處理與交易有關的本業,但通常此類券商也會提供第三方投顧報告給客戶做為參考,本篇文章的嘉信理財即屬於此類券商。

- 折扣券商 (Discount and online brokerage):此類券商相對於可自行結算券商的差異為這類的券商因為公司規模較小,無力負擔自行結算的成本,因此會將客戶券商的帳戶放在結算券商之下,由結算券商幫忙處理每日結算、交割與資金保管等事務,折扣券商本身專注於客戶服務與處理客戶下達的交易指令。台灣人很常使用的第一證券 (Firstrade)即為此類券商。

- 結算券商(Clearing and custody):如上所述,折扣券商專門負責與客戶相關的「前部」經紀業務,而結算券商則是專注處理與客戶資金有關的「後部」經紀業務。舉例來說,美國券商第一證券就是與Apex Clearing合作。

雖然上述四大類型的券商各司其職,但有些全業務券商也會推出自己的折扣券商與結算券商,例如美國銀行(Bank of America, BAC-US)底下的折扣券商為 Merrill Edge,其結算則回到母公司 Merrill Lynch 處理。

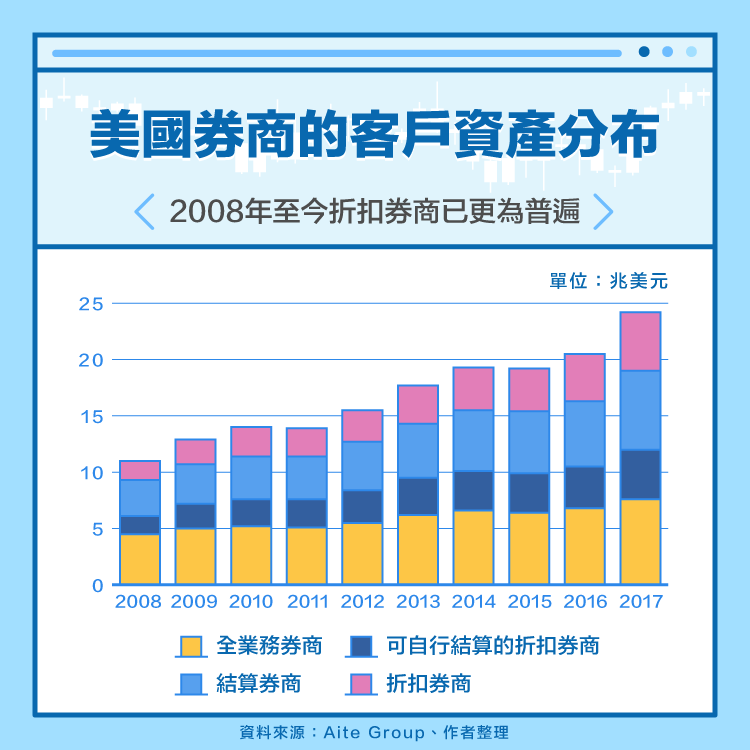

根據 Aite Group 統計,以客戶資產計算的市佔率來看,折扣券商(包含可自行結算券商、結算券商以及折扣券商)的市占率已經由 2008 年的 59% 上升至 2017 年的 69%,同期間年均成長 11%;全業務券商的客戶資產僅年均成長 6%,顯示出大部份投資人偏愛低費率的折扣券商,對全業務券商的專業諮詢並不買單。

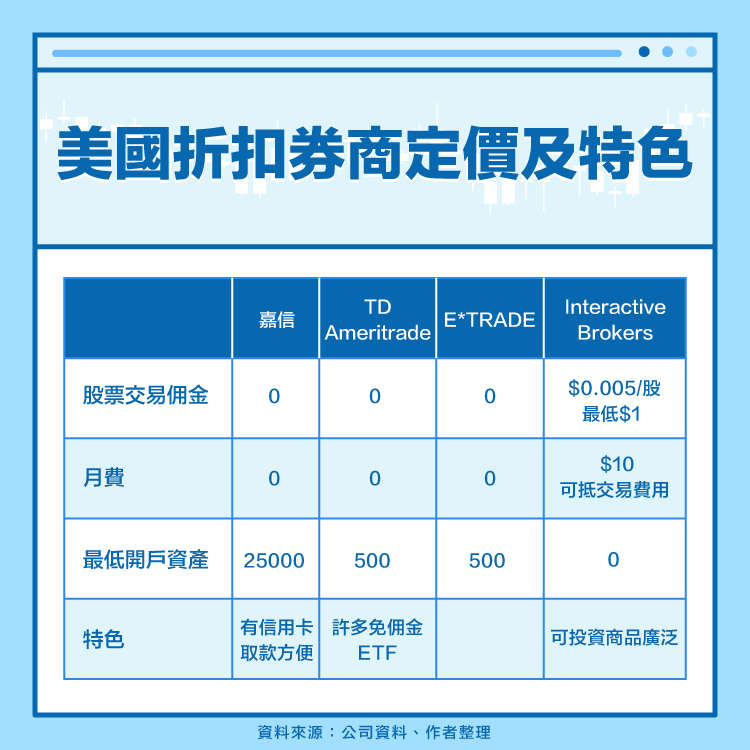

而在折扣券商產業中,最大的前五家為富達集團、嘉信集團、TD Ameritrade、E*TRADE 以及 Interactive Brokers。除了富達集團並未揭露相關訊息外,其餘四家公司皆為上市公司,我們從上圖可以發現嘉信集團的客戶資產非常高,遠超過 TD Ameritrade、E*TRADE 以及 Interactive Brokers。然而,以帳戶數量來比較的話,TD Ameritrade 於 2018 年的帳戶數量高達 1,151 萬個用戶,僅次於嘉信集團的 1,159 萬用戶,遠高於 E*TRADE 以及 Interactive Brokers 的 490 萬及 60 萬個用戶。

以平均用戶資產來看的話,Interactive Brokers 平均帳戶資產高達 21.5 萬美元,僅次於嘉信的 28.1 萬美元,遠高於 TD Ameritrade 及 E*TRADE 的 11.3 萬美元及 8.5 萬美元。從上面的數據我們可以發現,嘉信及 Interactive Brokers 的客群主要以相對高資產的個人投資者為主,這也反映在嘉信要求最低開戶資金以及 Interactive Brokers 相對昂貴的交易手續費上。而嘉信作為最早成立的折扣券商,無論在用戶資產還是帳戶數量上,都遠高於同業。

另一方面,TD Ameritrade 主要特色為有許多免佣金交易的 ETF 可供選擇,在過去手續費競爭沒那麼激烈的時代,這點吸引許多用戶前去開戶,加上 2017 年宣布併購 Scottrade 一舉讓用戶數量上升至與嘉信理財同樣的水準。E*TRADE 最主要的優勢在於成立時間早,1981 年成立至今使他累積不少用戶,然而 2008 年時 E*TRADE 曾經一度瀕臨破產,儘管事後補救成功,但也讓投資人心生芥蒂,因此表現相對其他同業差上一截。

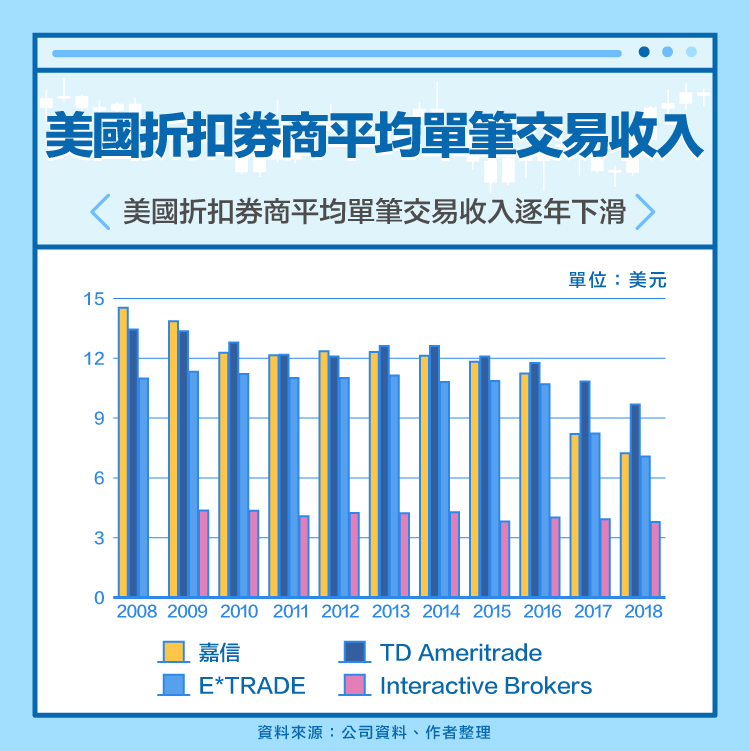

然而,折扣券商儘管越來越多人採用,但沒有讓折扣券商因此更好過。由於折扣券商的產品相對同質,都是提供純粹的證券商品交易,無法在費率以外的地方做出差異化,導致折扣券商長年以來被迫降低交易手續費,從下圖我們可以看到,在整體市場高成長的同時,折扣券商的手續費也因此被殺成紅海,單筆交易收入從過去動輒 10 元的水平降至 2018 年 7-8 元左右,2019 年 10 月 1 日時,嘉信與 TD Ameritrade 同時間宣布交易零手續費的訊息,再顯示出這個產業無差異的產品導致定價能力滑落速度非常快。

小結

儘管折扣券商是個人投資者選擇券商的不二選擇,與傳統全業務券商比,個人投資人可以使用極低的佣金來達成投資的目的。然而由於產品同質性高,導致這個產業不斷地降低每筆交易的訂價,導致今日市場快速成長,公司股價卻不見起色的窘境。這樣的產業類似於航空業,只要一有利潤空間,就很容易透過定價策略轉移至消費者。

對於消費者來說,不斷殺價競爭對公司的營運穩定度會有什麼影響呢?請看我們下一篇財務分析幫你解答~

Note. 本文所提及的美國券商皆未在台灣正式營運,本文僅就於美國券商產業做客觀講述,並無藉機招攬,業配一途,若想在台灣合法投資美股,請洽各券商複委託業務。

【延伸閱讀】